CBRE「2024年問題と先進的物流施設の需要」公表。サステナブル物流の実現に向けて効率化ニーズ高まる

事業用不動産サービスのシービーアールイー株式会社(CBRE)は5月30日、「『2024年問題』と先進的物流施設の需要」と題したレポートを発表した。2024年問題は、トラックドライバーの時間外労働に関する規制が24年4月から厳格化されることで物流業界が直面する様々な問題を指す。

国内不動産投資

国内不動産投資

事業用不動産サービスのシービーアールイー株式会社(CBRE)は5月30日、「『2024年問題』と先進的物流施設の需要」と題したレポートを発表した。2024年問題は、トラックドライバーの時間外労働に関する規制が24年4月から厳格化されることで物流業界が直面する様々な問題を指す。

海外不動産投資

海外不動産投資

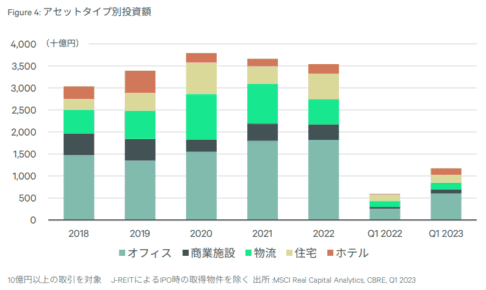

事業用不動産サービスのシービーアールイー株式会社(CBRE)は5月9日、2023年第1四半期(Q1)の日本投資市場動向(Japan Investment MarketView)を発表した。Q1の投資額 は対前年同期比102%増加の1兆2710億円。Q1投資額としては2008年と17年(それぞれ1.95兆円、1.36兆円)に次ぐ3番目の規模で、1兆円超は3年ぶり。

国内不動産投資

国内不動産投資

シービーアールイー株式会社(CBRE)が3月30日公表した特別レポート「製造業の集積と物流施設需要」で、半導体受託製造会社大手の台湾積体電路製造(TSMC)にフォーカス。レポートは、TSMCの熊本進出の事例から、工場新設で期待される経済波及効果と物流施設の需要について考察している。

ESG・サステナビリティ・インパクト投資

ESG・サステナビリティ・インパクト投資

事業用不動産サービスのシービーアールイー株式会社は12月15日、スペシャルレポート「不動産マーケットアウトルック 2022」を発表した。2022年の日本国内の不動産市場について、マクロ経済、オフィス、リテール、ロジスティクス、投資の5分野で展望している。

海外不動産投資

海外不動産投資

事業用不動産サービスのシービーアールイー株式会社(CBRE)は12月16日、「不動産マーケットアウトルック2023」を発表した。来年の不動産マーケットの見通しをマクロ経済、オフィス、リテール、ロジスティクス、投資の項目からまとめている。

海外不動産投資

海外不動産投資

事業用不動産サービスのシービーアールイー株式会社(CBRE)が11月11日発表した2022年第3四半期(Q3)の日本投資市場動向(Japan Investment MarketView)で、同期の投資額は9710億円で、対前年同期比19%減少となったが、コロナ禍前の19年Q3の水準を上回った。海外投資家による投資額は同360%増となり、複数の大型取引が散見された。

海外不動産投資

海外不動産投資

新型コロナウイルスの感染拡大防止のために設けられていた日本への入国制限、いわゆる「水際対策」が10月11日、大幅に緩和された。コロナ前は訪日外国人の76.6%を占めていた個人旅行の受入が解禁されたことは大きく、インバウンド需要の本格的な回復が始まる契機として期待される。

海外不動産投資

海外不動産投資

シービーアールイー株式会社(CBRE)は10月3日、レポート「日本のインバウント投資・ アウトバウンド投資 2022年上期」を発表した。海外投資家によるインバウンド投資額は23.8億ドルで対前年同期比50%減少した。取得意欲は旺盛だが、売却案件が限定的なことが要因。主要アセットタイプの投資額もすべて前年同期から減少した。

海外不動産投資

海外不動産投資

シービーアールイー株式会社(CBRE)は8月16日、2022年第2四半期(Q2)の国内の投資市場動向(Japan Investment MarketView)を発表した。事業用不動産投資額は7190億円で対前年同期比38%増加、オフィスの投資額が同192%増とマーケットをけん引したほか、大型ビルが東京都心のほか湾岸エリアや横浜で取引された。

投資ニュース

投資ニュース

「区分所有オフィス」を主軸に資産形成コンサルティングを行う株式会社ボルテックスは5月25日、手数料無料で 1 円から貸付投資ができる貸付ファンドのオンラインマーケット「Funds(ファンズ)」を通じて、「区分所有オフィス」の販売事業の事業資金(物件購入後のビルのバリューアップ工事を含む)の第2弾、第3弾の資金調達を完了したと発表した。

海外不動産投資

海外不動産投資

事業用不動産サービスのシービーアールイー株式会社は12月15日、スペシャルレポート「不動産マーケットアウトルック 2022」を発表した。2022年の日本国内の不動産市場について、マクロ経済、オフィス、リテール、ロジスティクス、投資の5分野で展望している。

海外不動産投資

海外不動産投資

シービーアールイー株式会社(CBRE)が5月13日に発表した2022年第1四半期(Q1)の国内の投資市場動向(Japan Investment MarketView)で、投資額は5960億円で対前年同期比37%減少、Q1実績としては調査開始以来2番目に低い水準となった。同社は「投資家の取得意欲は旺盛だが、売却案件が少なかったことが影響した」と見る。

海外不動産投資

海外不動産投資

シービーアールイー株式会社(CBRE)は4月26日、スペシャルレポート「市場を牽引する海外投資家2022年の投資対象とは」を公表した。それによると、2020年から21年の日本の不動産投資額で海外投資家が占める割合は3割前後で推移しており、19年以前の過去5年間の平均値24%とほぼ同じ水準だった。

海外不動産投資

海外不動産投資

シービーアールイー株式会社(CBRE)は2月10日、2021年第4四半期(9月~12月)の国内の投資市場動向(Japan Investment MarketView)と第74回「不動産投資に関するアンケート」(CBRE Japan Cap Rate Survey)の調査結果を発表した。今期の事業用不動産の投資額は1兆1810億円で対前年同期比14%減少。

投資・マネーコラム

投資・マネーコラム

オーナーズブックでは多種多様な不動産案件を扱っていますが、中心として扱っているのではオフィスビルなどのオフィス案件、そしてマンションなどを扱うレジデンス案件です。本記事では、二つの案件のメリットとデメリット、特徴を比較して解説していきます。

海外不動産投資

海外不動産投資

事業用不動産サービスのシービーアールイー株式会社は12月15日、スペシャルレポート「不動産マーケットアウトルック 2022」を発表した。2022年の日本国内の不動産市場について、マクロ経済、オフィス、リテール、ロジスティクス、投資の5分野で展望している。

海外不動産投資

海外不動産投資

事業用不動産サービスのシービーアールイー株式会社は11月12日、2021年第3四半期(Q3)の国内の投資市場動向として第73回「不動産投資に関するアンケート」の結果を発表した。Q3投資額は1兆1840億円で対前年同期比77%増となった。コロナ禍による抑制の反動と、オフィス投資額の大幅増(同+472%)が主因。

国内不動産投資

国内不動産投資

事業用不動産サービス大手のシービーアールイー(CBRE)は9月17日公開したスペシャルレポート「コロナ下でのオフィス投資市場 – 市況悪化局面でも低利回りで取引されるオフィスとは」で、コロナ禍の取得競争の激化によってパンデミック前と同じか、より低い利回りのオフィス取引が散見される東京市場で、低利回りで取引されるオフィスとして、3つのタイプに分類している。

海外不動産投資

海外不動産投資

不動産サービス大手のシービーアールイー(CBRE)が9月16日に発表したスペシャルレポート「「日本のインバウンド投資・アウトバウンド投資2021年上期」で、海外投資家による日本のインバウンド不動産投資額は43億ドルで前年同期比42%減となった。

海外不動産投資

海外不動産投資

事業用不動産サービスのCBRE(シービーアールイー)株式会社が6月15日公表したレポート「改革に邁進(まいしん)する物流業界と次世代の物流施設」で、今後3年間の事業環境の見通しは、「好転する」という回答が大勢を占めた。今後3年間の拠点戦略では、全体の74%が倉庫面積を拡大すると回答。物流企業に限ると「面積を拡大する」とした回答は82%に達した。