インバウンド・観光関連の国内スタートアップ・ベンチャー企業は?成功事例も

コロナ禍から堅調な回復を見せる訪日外国人数を背景にインバウンド・観光関連産業は盛り上がりを見せています。この記事では、日本のインバウンド政策と国内スタートアップ・ベンチャー企業の現状や、様々なインバウンド・観光関連事業に取り組む国内スタートアップについてご紹介します。

株式投資コラム

株式投資コラム

コロナ禍から堅調な回復を見せる訪日外国人数を背景にインバウンド・観光関連産業は盛り上がりを見せています。この記事では、日本のインバウンド政策と国内スタートアップ・ベンチャー企業の現状や、様々なインバウンド・観光関連事業に取り組む国内スタートアップについてご紹介します。

投資・マネーコラム

投資・マネーコラム

2020年以降世界中で拡大したコロナウイルス感染症は、2023年8月時点ではほとんど終息しつつあります。世界中の経済活動に影響を与えたコロナウイルスの影響が終息しつつある中で、海外の不動産市場はどのような動きを見せているのかを検証するため、アメリカ全体とハワイに加え、東南アジアの代表的な2ヶ国について不動産市場の動向を分析します。

アパート経営

アパート経営

将来の資産形成の手段として、または本業とは異なる収入源としてアパート経営を始めることを検討している方も多いのではないでしょうか。しかし、1棟の建物を運用することになるアパート経営は、不動産投資の中でも投資規模が大きい投資対象です。建物の修繕を管理組合に依存する区分マンション投資と比較して事業性も高く、より慎重に物件選びをしていく必要があります。そこで今回は30年後も入居者に選ばれるアパート経営の物件力をテーマに、アパート経営のポイントを解説します。

海外不動産投資

海外不動産投資

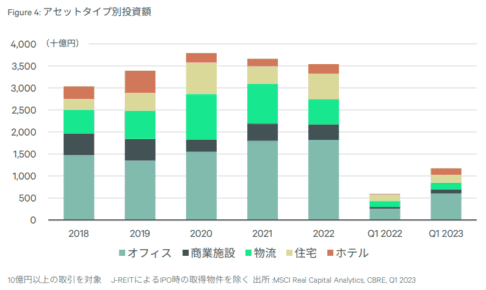

事業用不動産サービスのシービーアールイー株式会社(CBRE)は5月9日、2023年第1四半期(Q1)の日本投資市場動向(Japan Investment MarketView)を発表した。Q1の投資額 は対前年同期比102%増加の1兆2710億円。Q1投資額としては2008年と17年(それぞれ1.95兆円、1.36兆円)に次ぐ3番目の規模で、1兆円超は3年ぶり。

国内不動産投資

国内不動産投資

投資用不動産を扱う株式会社グローバル・リンク・マネジメントは4月26日、グローバル都市不動産研究所による第20弾のレポートを公表した。2022年の東京都と都区部に加え、東京圏内の市町村の人口動向、転入・転出動向を調査。コロナ禍が収束に向かう中、属性やエリアごとの人口増減を詳細に分析している。

株式投資コラム

株式投資コラム

中国ではコロナウイルスの感染拡大後、ロックダウンをはじめとする強制的な取り組みによってコロナ感染者を徹底的に封じ込む「ゼロコロナ政策」と称した感染対策が実施されてきました。

しかしその後、2022年11月ごろから規制が緩和され始めたことにより、全国で感染爆発が発生している状況となり、株式市場にも大きな影響を与えています。

そこで今回は、中国のコロナ感染爆発が株式市場に与える影響と鎮静化後の注目業種について、詳しく解説していきます。

マンション投資

マンション投資

コロナの長期化によって先行き不透明感が強まる中では、投資用不動産の値動きは今後どうなるのか、投資用不動産を購入するのは見送った方が良いのか、悩む人も多いのではないでしょうか。この記事では、リーマンショックが起きたときの値動きとコロナ禍の値動きを比較し、今後は投資用不動産がどのように値動きするか考察します。

ESG・サステナビリティ・インパクト投資

ESG・サステナビリティ・インパクト投資

事業用不動産サービスのシービーアールイー株式会社は12月15日、スペシャルレポート「不動産マーケットアウトルック 2022」を発表した。2022年の日本国内の不動産市場について、マクロ経済、オフィス、リテール、ロジスティクス、投資の5分野で展望している。

株式投資コラム

株式投資コラム

新型コロナウイルスの感染が拡大して久しい中、中国では未だ、新型コロナの徹底的な感染防止を目的としたいわゆる「ゼロコロナ政策」が継続されています。

ゼロコロナ政策では一時的に感染者の抑え込みに成功したものの、その強権的なやり方によって国民の不満が募っているとの報道も多いほか、世界経済への影響もますます大きくなっています。

そこで今回は、中国のゼロコロナ政策について、その概要および政策がいつまで継続されるのか、また解除後の日本株への影響などを詳しく解説していきます。

投資信託

投資信託

ナティクシス・インベストメント・マネージャーズ株式会社は9月14日、「2022年グローバル・リタイアメント・インデックス調査」の結果を発表した。同インデックスは退職後の経済的な安定を支える要因を検証し、人々が健康で安心して退職後の生活を送るために不可欠な主要指標を組み合わせて設計された指数。

ESG・サステナビリティ・インパクト投資

ESG・サステナビリティ・インパクト投資

オイシックス・ラ・大地株式会社は、一般社団法人RCF、ココネット株式会社と連携して実施している、困窮家庭に向けた食品支援のプロジェクト「WeSupport Family」の定期支援世帯が1万世帯を突破したと発表した。

寄付

寄付

子どもの教育格差の解消に取り組む公益社団法人チャンス・フォー・チルドレン(CFC)は、新型コロナウイルスが及ぼす子どもや家庭への影響について、生活困窮世帯の保護者1,902名に対して行った調査結果を発表した。調査の結果、コロナ禍で生活困窮世帯の7割以上が所得減少傾向にあることが分かった。

投資ニュース

投資ニュース

ソーシャルレンディング投資サイト「LENDEX(レンデックス)」を運営する株式会社LENDEXは 8月1日で創立22年目を迎える。7月29日時点で累計ローン総額241億8284万円、案件数も650件を突破し、高水準の取り扱い件数となっている。

株式投資コラム

株式投資コラム

2022年6月1日から水際対策が緩和され、1日当たりの入国者数の上限が1万人から2万人に引き上げられました。また、6月10日からは団体ツアー客など限定で観光目的の入国も認められ、徐々に外国人観光客の増加が見込まれます。

観光庁によると2019年の外国人旅行客(3,188万人)の消費額は約4.8兆円でした。しかし、新型コロナの影響で外国人旅行者数が2020年には411万人に激減。それに伴い、消費額は0.7兆円と、2019年と比較すると4兆円も減少してしまいました。

今後、外国人観光客の増加が見込まれることで、インバウンド消費の拡大が期待されます。なお、為替市場で円が下落していることも外国人観光客にはメリットです。そこで、今回はインバウンド関連銘柄5社の強みやリスクについて解説します。

国内不動産投資

国内不動産投資

株式会社オウケイウェイヴは6月14日、「移住するとしたら気になること」に関するアンケート調査の結果を発表した。「家賃の補助」「住宅購入の補助」「就労の支援」、住居・仕事に並んで「地域社会との接点作り」に関心が高いことがわかった。

ESG・サステナビリティ・インパクト投資

ESG・サステナビリティ・インパクト投資

シュローダーは1月13日、「2022年市場の見通し(日本株式)」を発表した。新型コロナウイルスにかかる不透明感は残るものの、良好なファンダメンタルズと割安感のある株価バリュエーションを踏まえ、日本株市場の見通しとしては底堅い展開を想定。

株式投資コラム

株式投資コラム

米国株式相場に逆風が続いています。インフレの高進や金利の引き上げ、リセッション不安など米国内の問題に加え、新型コロナの感染再拡大を受けた中国経済の失速も投資家心理を冷やしています。

今回は米国の主要企業の中で中国市場の重要度が高く、成長鈍化の影響を受けやすい企業5社について解説します。

5社を選ぶにあたっては、売上高に占める中国市場の比率が高いことや、製品の製造や部品の調達で中国系メーカー(中国を製造拠点とする台湾系メーカーを含む)への依存度が高いことなどを考慮しました。

投資ニュース

投資ニュース

株式会社ファンディーノが運営する株式投資型クラウドファンディング(CF)プラットフォーム「FUNDINNO」で6月1日、「自然の中で過ごす新たな日常を創出。アウトドア・ワーケーション・防災ニーズに応える『MOBILITY×CAMP=MOMP(モンプ)』」が公開された。コロナ禍で安心に楽しめるレジャーとして人気上昇中のアウトドアサービス分野のプロジェクト。

国内不動産投資

国内不動産投資

リノベーション賃貸ブランド「REISM(リズム)」を運営するリズム株式会社は、34シリーズのリノベーション空間のうち、「リモートワークが捗る」「植物が映える」「趣味に没頭できる」という3カテゴリでおすすめのシリーズを紹介している。

海外不動産投資

海外不動産投資

シービーアールイー株式会社(CBRE)が5月13日に発表した2022年第1四半期(Q1)の国内の投資市場動向(Japan Investment MarketView)で、投資額は5960億円で対前年同期比37%減少、Q1実績としては調査開始以来2番目に低い水準となった。同社は「投資家の取得意欲は旺盛だが、売却案件が少なかったことが影響した」と見る。