責任不動産投資(RPI)は、2006年に国連によって提唱された、ESGの土台となる考え方である責任投資原則(PRI)を不動産投資に応用したものです。日本の不動産におけるサステナブル投資がまだまだ発展途上という見方もある中で、今後、さらに注目されていく考え方の一つといえます。

この記事では責任不動産投資の基本と、責任不動産投資をファンド投資や現物での不動産経営に実践するうえでのポイントを紹介します。

目次

- 責任不動産投資(RPI)とその土台にある責任投資原則(PRI)とは?

1-1.ESGの土台となった責任投資原則(PRI)

1-2.責任不動産投資(RPI)は責任投資原則(PRI)を不動産投資に応用したもの

1-3.責任不動産投資(RPI)の10か条 - 責任不動産投資(RPI)をふまえた不動産投資のポイント

2-1.日本のサステナブル不動産投資は発展途上

2-2.責任不動産投資において重視すべき着眼点とは

2-3.不動産ファンド投資におけるポイント

2-4.現物での不動産投資におけるポイント - まとめ

1 責任不動産投資(RPI)とその土台にある責任投資原則(PRI)とは?

責任不動産投資(RPI)とは、2006年に国連によって提唱された責任投資原則(PRI)を不動産投資に適用した考え方です。まずは、責任不動産投資と責任投資原則の考え方についてまとめました。

1-1 ESGの土台となった責任投資原則(PRI)

まず、責任投資原則(PRI)とは、2006年、コフィ・アナン国連前事務総長が提唱したもので、「Principles for Responsible Investment」の略です。

環境(Environmental)、社会(Social)及び企業統治(Governance)にわたる諸々の課題を投資を通じて解決していこうという考え方で、今でいうESG投資の土台となっています。

PRIはもともと機関投資家や資産運用会社に向けられたもので、同原則に賛同する投資家や運用会社が「署名」をおこなっています。2023年2月22日時点では世界で5,386社、日本で120社が署名している投資原則です。(※参照:PRI「Signatory directory」)

今ではこのPRI原則を土台としたESG投資やESG経営といった考え方が、一般の事業会社、さらには個人にまで広がりつつあります。

1-2 責任不動産投資(RPI)は責任投資原則(PRI)を不動産投資に応用したもの

責任不動産投資(RPI: Responsible Property Investing)は、この責任投資原則を不動産投資に適用しようとするもので、国連環境計画金融イニシアティブ(UNEP FI)のなかの不動産ワーキンググループ(PWG)という組織が推進しています。

責任不動産投資(RPI)はPRIを土台として、不動産の建設・運営・補修そして解体に至るライフサイクル全体において、環境・社会・ガバナンスへ配慮し、サステナビリティを追求しようとするアプローチです。

UNEP FI不動産ワーキンググループでは、責任不動産投資の考え方を10か条に整理しています。10か条をより多く、高いレベルで達成する不動産および不動産のポートフォリオは、責任不動産投資の考え方に即したサステナビリティに貢献する投資先であると考えられます。

1-3 責任不動産投資(RPI)の10か条

責任不動産投資の考え方は次の10か条に整理されています。

- 省エネルギー(省エネルギーのための設備改良、グリーン発電およびグリーン電力購入、エネルギー効率の高い建物など)

- 環境保護(節水、固形廃棄物のリサイクル、生息地保護など)

- 自発的認証制度(グリーンビルディング認証、認証を受けた持続可能な木材による仕上げなど)

- 歩行に適した都市整備(公共交通指向型都市開発、歩行に適したコミュニティ、複合用途開発など)

- 都市再生と不動産の利用変化への柔軟性(未利用地開発、柔軟に変更可能なインテリア、汚染土壌地の再開発など)

- 安全衛生(敷地内の保安、自然災害の防止策、救急対応の備えなど)

- 労働者福祉(構内託児所、広場、室内環境のクオリティー、バリアフリーデザインなど)

- 企業市民(法規の遵守、持続可能性の開示と報告、社外取締役の任命、国連責任投資原則のような任意規約の採択、ステークホルダーとの関わりなど)

- 社会的公正性とコミュニティ開発(低所得者向け住宅供給、コミュニティの雇用研修プログラム、公正な労働慣行など)

- 地域市民としての活動(質の高いデザイン、近隣への影響の極小化、地域に配慮した建設プロセス、コミュニティ福祉、歴史的な場所の保護、不当な影響の排除など)

※出所:国土交通省「基本的な考え方」

エネルギー効率の改善や環境保護、グリーンビルディングといった環境配慮に関する項目が複数存在します。不動産開発を通じた環境破壊を抑制して、地球環境保護や維持に貢献する姿勢が、サステナビリティの観点からは重要です。

また、社会の持続的な発展という側面からは、健全な土地開発やそれまで使用できなかった汚染地帯などの回復といった項目も見られます。使用できない土地を人が住める状態に改善していくというのも、不動産が果たすべき役割であると考えられているのです。

そして、不動産を利用する人々の健全な暮らしや、その地域の発展、治安維持といった側面にもスポットが充てられています。ESGへの貢献においては、環境だけでなく社会の発展やガバナンスの維持も重要なポイントだからです。

不動産は元来社会やコミュニティを形成する役割を果たすものであるため、とりわけSやGの側面での貢献が重要になります。そこに住む人が安全、快適に暮らし、また地域全体で発展していける空間を提供することが、不動産の重要な責務であると考えられているのです。

2 責任不動産投資(RPI)をふまえた不動産投資のポイント

日本においてサステナブル投資は有価証券の領域で先行していて、不動産投資においてはまだ発展途上の段階です。裏を返すと、責任不動産投資の原則に基づく投資の拡大余地は大きく、今後より多くの投資にて実践されていくでしょう。

ファンド投資においても、現物の不動産投資においても、責任不動産投資の原則を取り入れることは可能です。ここからは日本でのサステナブル不動産投資の現状と、責任不動産投資を念頭に置いた不動産投資のポイントについて紹介します。

2-1 日本のサステナブル不動産投資は発展途上

2020年に日本サステナブル投資フォーラムでは各機関投資家向けのアンケートを基に、サステナブル投資の属性別の投資残高を集計しています。

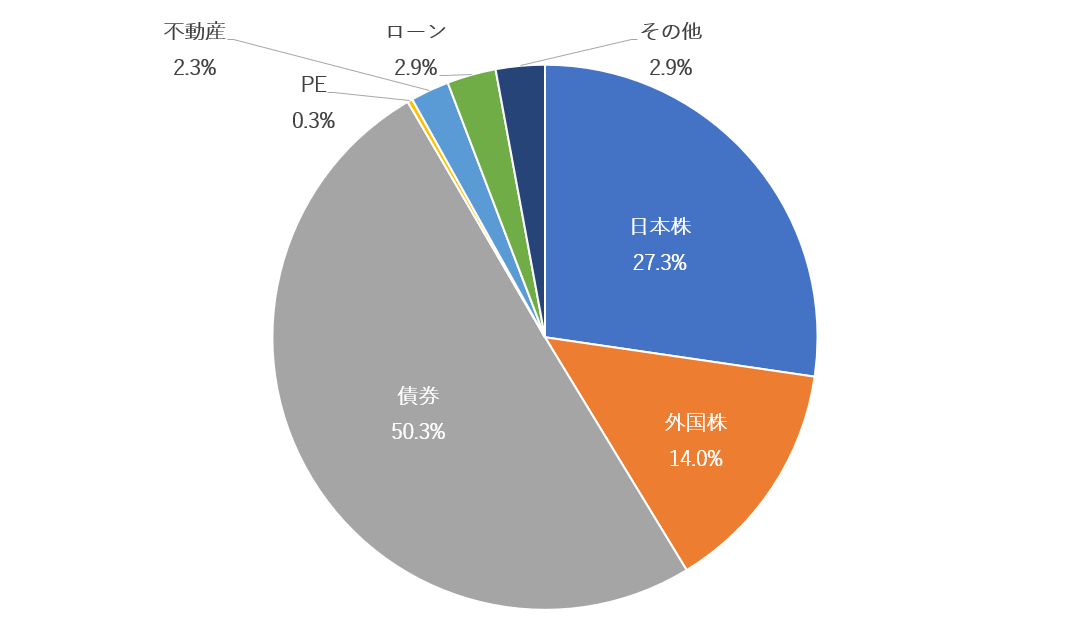

資産属性別のサステナブル投資のシェア(金額ベース)

※出所:NPO 法人 日本サステナブル投資フォーラム「サステナブル投資残高アンケート 2020 調査結果 」

これによると、サステナブル投資はグリーンボンドなど、ESGに特化した商品が盛んに発行されてきた債券を筆頭に、有価証券投資を通じて盛んに実践されてきたことがわかります。一方で不動産投資を通じたサステナブル投資は投資残高のシェアでみるとわずか2.3%にとどまり、有価証券経由のサステナブル投資と比較するとまだまだ小さな市場となっています。

裏を返せば、不動産を通じたサステナブル投資はまだまだ拡大余地が大きく、これからさらに盛んになっていくものと期待されます。

2-2 責任不動産投資において重視すべき着眼点とは

責任不動産投資を実践するうえでは、やはりE(環境)、S(社会)、G(ガバナンス)それぞれについて高いレベルで配慮された投資先を選別することが大切です。具体的には次のようなポイントを重視する必要があります。

環境におけるサステナビリティへの配慮

地球環境への負荷を抑え、サステナビリティに貢献する物件への投資が促進されるべきです。例えば、建物のエネルギー効率の向上や、再生可能エネルギーの活用といった取り組みが挙げられます。また、環境に配慮した建材の使用や、将来不動産を廃棄・分解する時に、廃材が環境負荷とならないなどの配慮も大切です。

社会の発展に対する貢献

不動産の中で形成される地域社会の持続的な発展を促進する役割にも目を向ける必要があります。そこに住む人が安心・安全で充実した生活を送り、地域の経済・社会の発展に大きく貢献する不動産が高い評価を受けるべきであると考えられます。

例えば、次のようなポイントに着目して、不動産での社会的な貢献を追求するケースも増えています。

- 住む人が快適に過ごせる

- アクセスしやすい、利便性の高い立地

- 生活や経済活動を思い通りに推進できる空間・機能

- 健康増進に役立つ

- 地域経済の発展に資する

ガバナンス

責任不動産投資において重視されるガバナンスについては着目すべきポイントが多数あります。

例えば、不動産建設や運営に関わる人、あるいは環境変化などが想定される周辺の住民など、ステークホルダーの意見を取り入れて意思決定がなされるのが、ガバナンスの観点からは望ましいといえます。

また、建設や不動産管理、解体に至るまで、整備された組織によって健全に進められることが大切です。またESGの順守状況や、管理状況、資産価値などについて透明度高く適切な情報開示が行われなければなりません。

整備されたガバナンスによって不動産に対する信頼感が高まり、その不動産の資産価値が向上していくのが健全な不動産市場のあり方といえるでしょう。

2-3 不動産ファンド投資におけるポイント

責任不動産投資をファンド投資を通じて実践するなら、次のようなポイントに着目するのがよいでしょう。

- ファンド運営のガバナンス状況

- 投資物件のサステナビリティへの貢献度合い

- ファンドおよび投資物件のサステナビリティ指標や評価の取得状況

- パフォーマンスの安定性

ファンドを通じた投資において責任不動産投資を実践するためには、まずファンド自体のガバナンス体制に着目しましょう。特に着目すべきは情報公開の質です。

ファンドがRPIに準拠した投資を行っているかを判断するうえで、透明度の高い情報公開は欠かせません。情報公開が不十分だったり、不備があったりすると、ファンドのサステナビリティ品質を確認する術がなくなるためです。

ファンドの運営体制にも着目しましょう。投資資産の管理、ファンドの会計監査やコンプライアンスなどの機能が運営組織の中に整備されていて、かつそれらが正常に機能する仕組みとなっている必要があります。

ファンドのガバナンス体制に問題がなければ、次は投資物件のサステナビリティ品質に着目します。近年は再生可能エネルギーの積極的な活用や、ZEH・ZEBの充足など環境面での高い貢献を示す不動産が多くなっています。

【関連記事】ESG不動産投資の関連指標「ZEH」「BELS」「GRESB」「LEED」の違いは?

そのほか、社会的側面から、地域発展や住民・利用者の健康増進、生活品質の向上などにまでリーチできているとなお良いでしょう。高齢化社会や少子化など日本の社会課題の解決に役立つ設備を持つ物件も、RPIの観点から着目すべき不動産です。

ファンドにおける投資物件が多いと全ての物件に目を通すのは難しく、どうしてもファンド側が紹介する代表物件に目が行きがちです。そのため、ファンド全体の評価指標にも目を向けると良いでしょう。

例えば「Global Real Estate Sustainability Benchmark(グローバル不動産サステナビリティ・ベンチマーク)」通称GRESB などはファンド単位でサステナビリティへの貢献度を評価する指標なので、比較検討する上では参考にしやすいと言えます。その他、米国グリーンビルディング協会の評価制度であるLEEDやDBJグリーンビルディング認証など、J-REITでの取得が進む認証制度にも着目してみましょう。

最後に、ファンドのパフォーマンスについても重要な視点です。パフォーマンスが不安定では、長期的にファンドが維持されるか懸念が残ります。そして、ファンド自体の持続性に懸念があるなかでは、本質的なサステナビリティ(持続可能性)に向けた貢献活動とは言い難いでしょう。

ファンドのパフォーマンスが長期的な視点で見て良好であり、将来も運用が継続されると期待できることも、責任不動産投資の文脈においては重要な要件となります。

2-4 現物での不動産投資におけるポイント

個人投資家が自ら物件を購入したり、新築したりする場合には、国際的な環境指標を取得するのは現実的ではありません。それでも、積極的にサステナビリティに配慮した物件選びや投資計画を立てる姿勢が大切です。

- 再生可能エネルギーの積極的な導入

- ZEH・ZEBの充足の追求

- 社会的意義の高い物件への投資

- 長期安定運営の追求

まず、最も単純なところでは、再生可能エネルギーの積極的な導入によるサステナビリティの貢献があげられるでしょう。近年では太陽光発電を取り付けた物件への投資、もしくは太陽光発電設備それ自体への投資が個人の間でも広がっています。売電収入をうまく活用すれば、収益性とRPIへの貢献を両立しながら不動産経営が可能になります。

さらに一歩進んで、ZEHやZEBの充足を目指してみるのも良いでしょう。ネットでのエネルギー収支をゼロにできれば、サステナビリティへの貢献は一段階高いものになります。

ZEBを達成したオフィス物件への区分投資、もしくはZEHを充足する物件の購入、もしくは新築建設などを検討してみましょう。ZEB・ZEH認証がある物件は、長期で見て資産価値の向上にもつながると期待されます。

例えば、東京都内を中心に投資用マンションを供給している不動産投資会社のグローバル・リンク・マネジメントでは、新たに企画・開発を手掛ける新築物件はBELS4つ星以上やZEH-M Orientedなどの環境対応を標準仕様とすることを宣言しています。同社では、「アルテシモ中野(仮称)」(鉄筋コンクリート造地上11階建て)というZEHマンションが2023年に竣工予定です。

【関連記事】不動産×脱炭素の「ZEHマンション」に投資するには?ZEHデベロッパーも

環境面だけでなく、社会的意義に着目するのも良いでしょう。例えばバリアフリーや居室空間の工夫により、高齢者に配慮した物件への投資などが考えられます。空き家や過疎地での不動産投資により、地域住民の流出抑制などの地域活性化に貢献するという方法もあります。

【関連記事】古民家再生投資のメリット・デメリットは?地域活性化の社会意義や投資の注意点も

区分所有まで視野を広げれば、経済発展への貢献が大きいオフィスへの投資、医療関連など国民の健康増進に役立つ設備への投資なども検討の余地があるでしょう。

また、個人で不動産投資を行うときには、ガバナンスの観点が見落とされがちです。しかし、実はいくつか意識すべきポイントがあります。まず物件管理の品質です。ほとんどの投資家は物件管理を管理会社に一任すると考えられますので、質の高い管理会社選びが、実は不動産のサステナビリティに影響を与えます。

次に物件の適切な修繕や資産価値の維持です。不動産の機能が適切に維持されるためには、日々の管理だけでなく定期的な修繕、大規模更新などが欠かせません。ときに投資家にとって大きな負担となる修繕について、長期目線で計画を立てて、適切に実行して資産価値を維持することが、サステナビリティへの貢献にもつながります。

【関連記事】不動産投資で建物管理がなぜ重要なのか?建物管理に強い不動産会社も

また、長期に渡り収支管理を行うことも大切です。購入から長期に渡り財務バランスを意識して、短期のうちに物件を売却するような事態を予防しましょう。長期に渡り運用を徹底することが、個人の不動産投資家にとっての重要なガバナンス対策となります。

【関連記事】不動産投資を長期運用するために身につけるべき知識は?投資家が解説

3 まとめ

不動産投資において責任投資原則に考え方を取り入れたのが責任不動産投資(RPI)です。日本ではまだまだ不動産領域におけるサステナビリティ投資が発展途上である分、これからの大きな伸びしろがある領域でもあります。

ファンドを通じた投資でも現物投資でも、個人がRPIを意識して投資を行う方法はいくつもあります。今回紹介したポイントに着目しながら、サステナビリティに資する不動産投資を実践してみましょう。

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2025年12月20日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日

- 金利上昇期の「守り」と「攻め」の投資戦略。アパートローン借り換えによるキャッシュフロー改善や、追加購入に繋げる方法 - 2025年10月23日