都心で投資用ワンルームマンションを所有している人の中には、「今売れば利益が出そうだ」「値下がりしないうちに売りたい」と考えて売却を検討している方もいらっしゃるのではないでしょうか。

売却をする際には不動産会社に相談をして話を進めると思いますが、相談する際には注意が必要です。売却の方法は1種類だけではありませんし、仲介する不動産会社によって査定価格が違ってくるからです。

今回は、投資用ワンルームマンションの売却をより効率的に行っていただけるように、ワンルームマンションの価格動向や価格の試算の仕方を確認した上で、投資用ワンルームマンションを売却する際に知っておきたいことを7つ解説したいと思います。

目次

- 投資用ワンルームマンション価格推移

- 投資用ワンルームマンションの売却価格の試算の方法

2-1.収益還元法の価格の算出の仕方

2-2.原価法の価格の算出の仕方

2-3.取引事例法の価格の算出の仕方 - 投資用ワンルームマンションを売却する際に知っておきたい7つのこと

3-1.売却の際の査定は複数の不動産会社にしてもらう

3-2.仲介で売却する際のメリットとデメリット

3-3.買取で売却する際のメリットとデメリット

3-4.マンション購入時の出口戦略と購入後の工夫

3-5.複数社に査定を依頼するには不動産一括査定サイトが便利

3-6.売却の際にかかる税金

3-7.ローンの残債と売却益の差額に注意 - 投資用ワンルームマンションの売り時・売却タイミング

4-1.賃貸需要(人口推移・家賃推移・地価推移)

4-2.不動産投資ローンの金利

4-3.築年数 - 投資用ワンルームマンションの売却でよくあるQ&A

5-1.不動産投資ローンが残っている時の注意点は?

5-2.信用できる不動産会社の見分け方は?

5-3.売却する際はワンルームを購入した不動産会社に相談するべき?

5-4.希望価格にならない時は売らなくてもいい?

5-5.指値交渉(価格交渉)をされた時はどう対応する? - まとめ

1.投資用ワンルームマンション価格推移

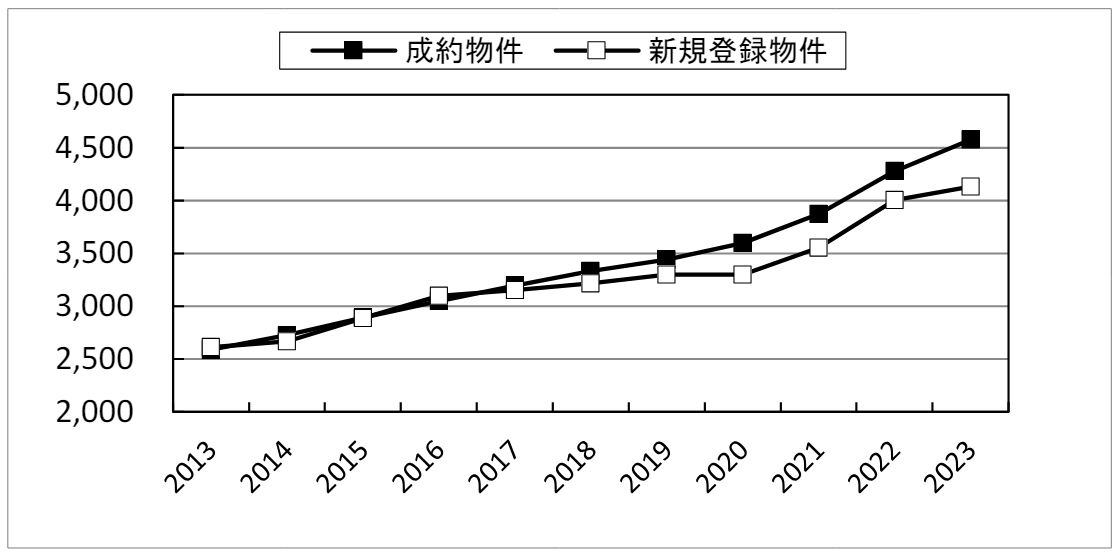

まずはワンルームマンションの価格推移がどのようになっているのかを見てみましょう。以下のグラフは公益財団法人東日本不動産流通機構が発表している、首都圏の中古マンション2013年~2023年における成約価格の推移です。調査対象のマンションには実需のマンションも入っていますからワンルームだけの価格ではありませんが、マンション市場の傾向を知る際に参考となります。

※画像引用:公益財団法人東日本不動産流通機構「首都圏不動産流通市場の動向(2023年)」

このグラフから、中古マンションの成約価格は2013年から2023年の10年間で1,000万円近く上がったことがわかります。また、東日本不動産流通機構によると1㎡単価も上昇傾向にあることや、成約物件の築年数も増加傾向にあることから、中古マンションを良い条件で売却しやすい市況感であると言えるでしょう。

2 投資用ワンルームマンションの売却価格の試算の方法

売却価格を査定する方法は簡易査定と訪問査定の2種類あります。簡易査定は机上で試算する方法で、インターネットで査定を申し込んだ場合など、検討段階でいくらくらいになるのかを試算したい場合に使われます。その後、本格的に売却を考える段階で訪問査定が行われ、現地の立地や物件の状態を見る査定の仕方になります。

簡易査定の段階で使われる価格の算出法は収益還元法、原価法、取引事例法の3種類があります。それぞれの算出方法を見てみましょう。なお、今回は詳しい計算式は割愛します。

2-1.収益還元法の価格の算出の仕方

収益還元法とは不動産が将来どれくらいの収益を出すのかを算出して価格を決める方法です。利回りと家賃収入から物件価格を算出する直接還元法と、将来得られる利益と将来の物件価格から現在の物件価格を割り出すDCF法があります。ここでは計算式は割愛しますが、収益をもとに物件価格を割り出す方法があるということを知っておきましょう。

2-2.原価法の価格の算出の仕方

原価法とは売却したい不動産をもう一度建築した場合にいくらかかるか(再調達額)をもとに物件の価格を算出する方法です。再調達額に物件の耐用年数から築年数を引いた残存年数などを勘案し割り出します。この計算で算出された価格を積算価格と言い、金融機関で不動産の担保価値を算出する際などに利用されます。

2-3.取引事例法の価格の算出の仕方

売却する不動産と条件が近い不動産の取引事例をもとに価格を算出する方法です。条件が近い不動産の成約事例から坪単価を割り出し、それを売却する不動産の広さに換算し算出します。取引事例法は、主には収益性を検証しにくい実需向け(居住用)の物件の売却の際に使われる方法です。

売却価格はこのように3種類の決め方があります。ただし、これらの方法で試算された査定価格で売却されるわけではありません。算出された価格に、駅からの距離や日当たりの状態など、具体的な物件の状態も計算に加えて価格を決定します。また、不動産は個別の取引になるため、売り主と買い主の間の交渉で、さらに上下する可能性があります。

3.投資用ワンルームマンションを売却する際に知っておきたい7つのこと

ここまでの流れで、中古マンションの価格が上がっていることと、価格の決め方には3種類あることがわかりました。次に実際に売却をする時の流れと、売却する際に知っておきたいことを解説いたします。

3-1.売却の際の査定は複数の不動産会社にしてもらう

価格を決める方法のところで触れましたが、売却価格の決め方は複数あり、更に個別の取引になるため、不動産会社によって査定価格が違ってきます。不動産会社1社だけに査定を依頼することは、その価格が本当に見合った価格かどうかの判断ができません。査定を依頼する場合は複数社に依頼することが重要になります。

また、全国に店舗を持つ大手の不動産会社と地場に根差した中小の不動産会社かによって得意とする領域が異なります。大手不動産会社は豊富な取引データに基づいた売却ノウハウや厳格なコンプライアンス体制に期待が持てる一方、地場に根差した中小企業はそのエリアの特性に特化して、独自の顧客ネットワークを構築していることがあります。

大手不動産会社へ不動産査定を依頼する際は、例えば三井グループの三井不動産リアルティが運営する「三井のリハウス」や、年間25,000件以上の仲介実績がある東急不動産ホールディングスの「東急リバブル」などがあります。無料で査定が依頼できるため、気軽に利用検討されてみると良いでしょう。

一方、中小企業へ不動産査定を依頼する際は、各社が得意とする物件の種別についても詳しく見ておくと良いでしょう。投資用ワンルームマンションは収益物件であり、居住用物件の取り扱いしかない企業では、査定のノウハウや取引実績に乏しい可能性があります。エリアごとに各社それぞれに問い合わせてみるか、不動産一括査定サイトを活用する方法があります。

3-2.仲介で売却する際のメリットとデメリット

査定後の売却方法には仲介と買取の2種類あり、それぞれにメリットとデメリットがあります。どちらの方法で売却をするのかを確認して取り組むことが大切です。以下は仲介と買取で売却する場合のメリットとデメリットの比較表です。

| 比較項目 | 仲介 | 買取 |

|---|---|---|

| 買い主 | 主に個人 | 不動産会社 |

| 価格帯 | 高い | 安い(仲介の7割~9割程度) |

| 売却までの時間 | 長期(3ヶ月~6ヶ月) | 短期 |

| 契約不適合責任 | 有り | 無し |

| リフォーム代 | 有り | 無し |

| 仲介手数料 | 有り | 無し |

| 秘匿性 | 無し | 有り |

仲介でワンルームマンションを売却するメリット

仲介で売却する際のメリットは、市場の相場価格か、あるいは相場より高い価格で売却できる可能性があるという点です。通常、不動産会社が売却する広告を出し募集をし、買主を募るという流れになります。売却までの時間がかかっても問題がない場合や、需要が見込みやすいマンションである場合は、高い価格のまま募集することができます。

また、募集中でも周りの相場を見て、まだ高くても売れそうであれば価格を上げたり、割高感があれば価格を下げるなどして調整することも可能です。買主の意向も取り入れながら売買の交渉を行うため、その時の相場で価格が決まる可能性が高いと言えます。

仲介でワンルームマンションを売却するデメリット

不動産会社は色々なところに告知を出して買い主を募集しますが、すぐに買い手がつかないことがあります。仲介での売却にはいつ買主が現れるかわからない、という点がデメリットと言えるでしょう。長期間かかる可能性も考慮して売却の計画を立てることになります。

また、仲介では買い主、売り主ともに個人になります。この場合、売り主は契約不適合責任を負わなければなりません。契約不適合責任とは、売買契約のあとで契約書に明記されていない欠陥(排水管の詰まりや、建物の腐り)などが発見された場合、仮に売り主が知らなったとしても指摘された場合に負う民法上の責任のことです。

ただし、取引慣例上では契約不適合責任の期間を3ヵ月程度に設定したり、契約上なくしたりすることで対処することが可能です。売却価格の交渉を行うときにも、値下げの代わりに契約不適合責任の期間を延ばすなどの対策をとることが可能で、コントロールしやすいデメリットと言えます。

3-3.買取で売却する際のメリットとデメリット

買取で売却する際のメリットは時間がかからない点とそれに付随してすぐに現金化できる点、契約不適合責任を負わなくて良い点、リフォームをしなくて良い点、第三者に売却を知られない点が考えられます。それぞれ解説いたします。

買取でワンルームマンションを売却するメリット

買取の場合、不動産会社が買い取るので、広告を出して買い主を募集する手間が省けます。その期間分早く売却できるという点がメリットです。それに付随して、売却することで即現金化できる、というメリットも享受できます。

また、買取の場合は個人と不動産会社の取引になります。この場合、売り主は契約不適合責任を負う必要はありません。不動産会社は買い取った後リフォームなどをして付加価値をつけ、再販して利益を上げますので、欠陥があってもその時点で修復することになり、再販後の契約不適合責任は不動産会社が負うことになります。

その他、買取の場合はどこにも告知しないので、第三者には、売りに出していることを知られる可能性が非常に低いという点もメリットと言えるでしょう。仲介で売却する際は広告を出し、場合によっては長い期間にわたって公開し続ける必要もあるため、物件を売りに出していることが第三者に知られる可能性が高くなります。売却状況を周囲に知られたくない場合には買取の売却を検討されてみるのも良いでしょう。

買取でワンルームマンションを売却するデメリット

買取の代表的なデメリットは買取価格が相場より安くなる点です。購入する不動産会社はリフォーム費や登記費用などの諸経費を捻出した後で利益を確保しなければならないため、仲介時よりも2~3割程度の目安で売却価格は安くなります。

出来るだけ高くワンルームマンションを売却したいと考えている方にとっては非常に大きなデメリットと言えるでしょう。また、需要が見込みにくいマンションは再販できる可能性が低く、買取を行う不動産会社の保有リスクが高まるため、買取を行ってもらえないケースも少なくありません。

すなわち、買取を行ってもらえる不動産は再販可能性が高く、仲介で売却を行ってもある程度の時間をかけたり買主との条件交渉をうまく進めることで、仲介売却を狙える可能性があるということになります。買取はスピード感のある売却が出来る点がメリットとなりますが、総じて高値売却を優先したい方には不向きな方法と言えます。

3-4.マンション購入時の出口戦略と購入後の工夫

マンションの価格を決める不動産査定では、築年数や駅からの距離、周辺環境といった立地条件と、風通し、設備、内装などの建物の状態などがあります。これら要素の多くは購入時点から変更することができないため、購入前に投資用マンションの出口戦略についても慎重に検証することが大切です。

一方、オーナーがマンションの購入後にコントロールしやすいものとして、売却タイミングの検証や収益性の改善が挙げられます。

投資用マンションの売却タイミングとしては、金融機関からの重要な評価ポイントとなる築年数に注目してみましょう。築年数が経つほど次の買主の方の資金調達の難易度が上がり、売却価格を下げないとなかなか買い手が付かない可能性が高まっていくためです。このように「次の買主の資金調達」について着目し、売却タイミングを検討することが重要です。

また、投資用マンションとして売却する際は、収益性の改善も大切です。収益性が下がっている物件は次のオーナーも避けるため、空室期間が増えている場合には収益性を改善できるよう管理会社と相談しながら進めていきましょう。

3-5.複数社に査定を依頼するには不動産一括査定サイトが便利

不動産を売却する方法として、直接不動産会社の相談する方法と不動産一括査定サイトを利用する方法があります。直接不動産会社に相談をする場合、1社では査定価格の比較ができないため数社に相談をすることになります。その場合、その都度書類を準備したり、現地に行ったりする場合もあるので、面倒な作業が増えます。

不動産一括査定サイトでは一度登録することで、複数の不動産会社に査定を依頼することができます。一度の登録作業で済むので、非常に便利です。まずは一括サイトでおおよその価格を把握し、条件が合いそうな不動産会社に相談してみましょう。

不動産一括査定サイトにはそれぞれ特徴があり、自分の好みや条件に合わせて選ぶことができます。以下に代表的な一括査定サイトをいくつか紹介しておきます。

主な不動産一括査定サイト

| サイト名 | 運営会社 | 特徴 |

|---|---|---|

| SUUMO(スーモ)不動産売却[PR] | 株式会社リクルート | 大手から中小企業まで約2,000の店舗と提携。独自の審査基準で悪質な不動産会社を排除。60秒で入力が終了し、無料査定がスタートできる。 |

| すまいValue[PR] | 不動産仲介大手6社による共同運営 | 査定は業界をリードする6社のみ。全国835店舗。利用者の95.5%が「安全感がある」と回答 |

| LIFULL HOME’Sの不動産売却査定サービス[PR] | 株式会社LIFULL | 全国3826社以上の不動産会社に依頼できる。匿名での依頼も可能 |

| リガイド(RE-Guide)[PR] | 株式会社ウェイブダッシュ | 17年目の老舗サイト。登録会社数900社、最大10社から査定を受け取れる。収益物件情報を掲載する姉妹サイトも運営、他サイトと比べて投資用マンションや投資用アパートの売却に強みあり |

| HOME4U[PR] | 株式会社NTTデータ スマートソーシング | 全国2100社から6社まで依頼可能。独自審査で悪徳会社を排除 |

【関連記事】不動産査定会社・不動産売却サービスのまとめ・一覧

上記サイトでは査定をする際に仲介なのか買取なのかを選ぶことができます。「安くても利益が見込めるので買取で良い」「できるだけ早く現金化したい」という方は、不動産買取のサービスも利用を検討されてみると良いでしょう。

3-6.売却の際にかかる税金

購入時と同じように売却の際も税金がかかります。税金を試算しなかったために思ったより手残りが少なかったということにならないように、税金がかかることを忘れないようにしましょう。

売却時の税金として、印紙税と譲渡所得税、住民税、固定資産税の清算分がかかります。それぞれ解説いたします。

売却時の印紙税

印紙税は売買契約書に貼る印紙代のことです。印紙税額は契約金額によって変わります。以下は契約金額ごとの印紙税額の一覧表です。以下は国税庁が発表している令和2年8月1日時点の印紙税です。租税特別措置法により軽減措置がとられ税率が軽減されています。

| 契約金額 | 本則税率 | 軽減税率 |

|---|---|---|

| 10万円を超え 50万円以下のもの | 400円 | 200円 |

| 50万円を超え 100万円以下のもの | 1千円 | 500円 |

| 100万円を超え 500万円以下のもの | 2千円 | 1千円 |

| 500万円を超え 1千万円以下のもの | 1万円 | 5千円 |

| 1千万円を超え 5千万円以下のもの | 2万円 | 1万円 |

| 5千万円を超え 1億円以下のもの | 6万円 | 3万円 |

| 1億円を超え 5億円以下のもの | 10万円 | 6万円 |

| 5億円を超え 10億円以下のもの | 20万円 | 16万円 |

| 10億円を超え 50億円以下のもの | 40万円 | 32万円 |

| 50億円を超えるもの | 60万円 | 48万円 |

*国税庁ホームページより抜粋

譲渡所得税と住民税

売却した売り上げは所得になりますので、譲渡所得税が発生します。まずは課税譲渡所得金額を出し、所有した期間によって税率が変わってきます。課税譲渡所得額は売り上げから経費や控除額を引いたものになります。また所得が上がると翌年の住民税が変わってきます。以下の表は国税庁から抜粋したものです。

譲渡価額 -(取得費+譲渡費用)- 特別控除額(一定の場合)= 課税譲渡所得金額

| 譲渡価額 | 取得費 | 売った土地や建物を買い入れたときの購入代金(建物は減価償却費相当額を控除します。)や仲介手数料などの合計額です。実際の取得費の金額が譲渡価額の5%に満たない場合は、譲渡価額の5%相当額を取得費として計算することができます。 |

|---|---|---|

| 譲渡費用 | ①仲介手数料、②測量費など土地や建物を売るために直接要した費用、③貸家の売却に際して支払った立退料、④建物を取壊して土地を売ったときの取壊し費用などです。 | |

| 特別控除額 | 収用などのとき:最高5,000万円 自分の住んでいる家屋と土地を売ったとき:最高3,000万円 (「マイホームを売って、譲渡益がある場合」参照) |

|

| 課税譲渡所得金額 | ||

| 区分 | 所得税 | 住民税 |

|---|---|---|

| 長期譲渡所得 | 15% | 5% |

| 短期譲渡所得 | 30% | 9% |

*2つの表とも国税庁のホームページから引用

5年以下の所有期間の場合が短期で5年を上回った期間所有していた場合が長期になります。

売却した際の固定資産税の清算

その年の1月1日時点での所有者は固定資産税を支払わなければいけません。例えば6月や8月といったように年の途中で売却した場合、固定資産税を日額で按分して買主から売主に支払って清算します。支払いは主に引き渡し時に行われますが、双方の話し合いで決めることができます。

3-7.ローンの残債と売却益の差額に注意

不動産を売却する際に、査定価格が仮に希望した金額であったとしても、ローンの残債がまだ多くある場合は、仲介手数料やその他の費用を支払うと、売却しても利益が残らなかったり、赤字になったりする場合もありますので注意が必要です。売却の際にローンの残債は完済しなければいけませんので、返済しても売却益が残るようにシミュレーションして売却することが大切です。

4.投資用ワンルームマンションの売り時・売却タイミング

投資用ワンルームマンションの売り時・売却タイミングに悩む方も多いでしょう。都心部におけるマンション価格に大きな影響を与える要因としては、下記の3点があります。

- 賃貸需要(人口推移・家賃推移・地価推移)

- 不動産投資ローンの金利

- 築年数

4-1.賃貸需要(人口推移・家賃推移・地価推移)

賃貸需要については、人口推移と家賃推移、地価推移などから類推することが可能です。該当エリアの人口推移と家賃推移を調べ、下落傾向にあるか、または上昇傾向にあるかが、売却タイミングを検討する際に役立ちます。

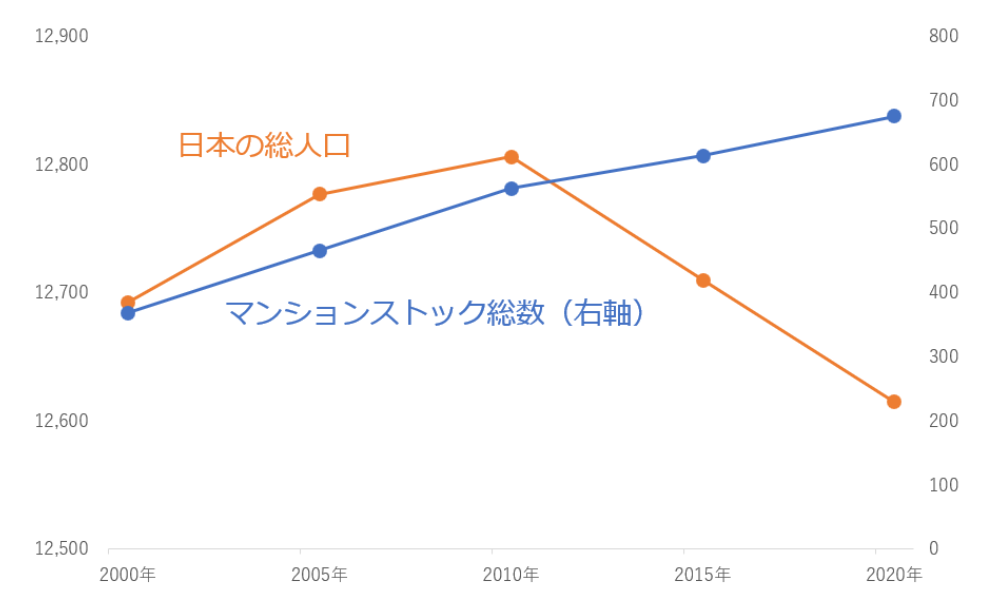

2000年~2020年までの20年間における日本国内のマンションと人口の傾向を確認してみましょう。以下は国土交通省が発表している、マンションのストック数(全国で居住可能なマンションの総戸数)と総務省が発表している人口推移を重ねたものです。

マンションのストック戸数と日本の人口の推移

*左軸:万人、右軸:万戸

出所:国土交通省「マンションに関する統計・データ等『分譲マンションストック戸数(2021年末現在/2022年6月28日更新)』」

総務省「第2章 人口・世帯『2- 1 人口の推移と将来人口』」

このように、日本の人口は減少が始まっているにもかかわらず、日本のマンションの総戸数が増え続けています。

こちらだけを参考に見ると住宅需要の減少に対して供給が増え続けておりマンションの価格も下落しそうですが、同期間のマンション価格は常に上昇傾向にありました。この理由については、「世帯数はまだ増加傾向にあること」と「都市部への転入超過数の増加」という2点が原因としてあります。マンションは都市部に建てられやすく、単身者向けにも多く供給されています。このようなマンションの特徴があることから、人口減少のなかマンションが多く建てられているにも関わらず、マンション価格は全体としては上昇傾向にあるのです。

ただし、全てのマンション価格が上昇しているわけではなく、都市部であり、かつ家賃推移や地価推移が堅調なエリアに限られています。ワンルームマンションの売却を検討する際は、過去の家賃・地価推移についても考慮されると良いでしょう。

4-2.不動産投資ローンの金利

不動産投資ローンの金利動向も重要指標になります。不動産投資ローンの金利は長・短期プライムレートによって決まり、金利が上昇すると不動産価格が下がり、逆に低金利になると不動産価格は上昇しやすくなる傾向があります。

不動産投資ローン金利でしばしばみられる仕組み

*出所:日本銀行「長・短期プライムレート(主要行)の推移 2001年以降」(短期プライムレートの参照先)

*短期プライムレートは2023年1月時点日銀の公表水準(最頻値)

*金利の上乗せ幅・金利の優遇幅は説明のための例示であり、特定金融機関で実際に適用されている水準ではない

2023年11月時点、変動タイプの不動産投資ローンは低金利の水準にあると言えます。しかし、12月20日に日銀の金融政策決定会合において、10年国債利回りの誘導レンジをこれまでの±0.25%から±0.5%に拡大することを決定されており、固定金利については上昇傾向にあります。不動産投資ローンに直接の影響は限定的であると言えるものの、実需目的(居住目的)で利用されるマンションにおいては、注視していきたいポイントと言えます。

【関連記事】不動産投資ローンの金利変動の仕組みは?長期・短期プライムレートの違いも

4-3.築年数

最後に、マンション売却と築年数の関係性についても見て行きましょう。マンションは経年劣化により価格が低下するものなので、市場が上昇トレンドだからと言って保有するマンションの値上がりが保証されているわけではありません。

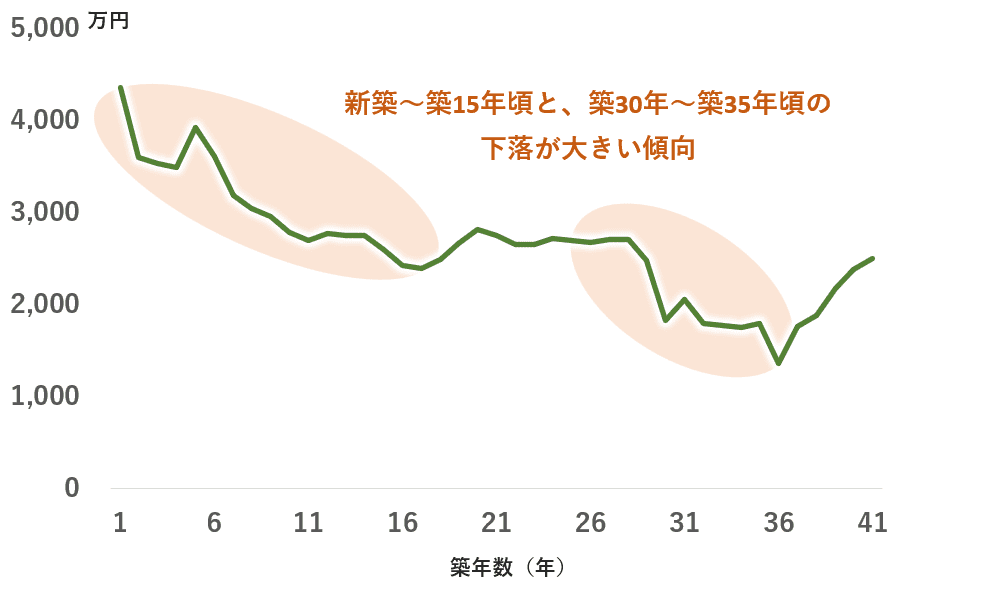

たとえば近年の東京都23区内のワンルーム~1LDK(20~40㎡)の築年数別の取引価格の平均を抽出すると、以下の通りです。

東京都23区内ワンルームの中古取引の築年数別平均価格

※東京23区内、2021年第二四半期~2023年第二四半期の専有面積は20㎡~40㎡の1K、1R、1DK、1LDK(及びそれに準ずる間取り)の取引価格を築年数別に平均を計算。専有面積は取引件数が多さを踏まえて抽出。

国土交通省「不動産取引価格情報検索」を基に、筆者集計

これを見ると、新築からしばらくの間と、築30年~35年頃に下落幅が大きくなります。このゾーンのマンションは、今後価格下落が急速に進む可能性があるため、売却ニーズがあるなら早めに検討を進めるのが有効な考え方となります。

これら3つのポイントから売却タイミングを検証し、個別に判断していくことが大切です。難しく感じる場合には、定期的に不動産会社の査定を受けるなどして、実際のマンション価格の推移を確認していくと良いでしょう。

【関連記事】マンションの売り時はいつ?過去15年の価格推移や経済背景から売却タイミングを検証

5.投資用ワンルームマンションの売却でよくあるQ&A

5-1.不動産投資ローンが残っている時の注意点は?

不動産投資ローンが残っているワンルームマンションを売却する際は、売却価格がローンの残債を超えるかどうかに注意する必要があります。通常、不動産投資ローンを利用した際は物件に抵当権が付いており、売却する際は抵当権を解除しなければならないためです。

抵当権の解除には残債の一括返済が必要になるため、売却によって得られた資金を使って解除する流れとなります。この時、ローンの残債よりも物件価格が低い場合は手元の現金を使って差額を支払う必要があるのです。

このようなローンの残高が物件価格よりも大きい状態をオーバーローンと言います。ローンが残っている場合には、まずは物件の査定をおこなったうえでローンの残高と比較し、オーバーローンであるかどうかを確認されると良いでしょう。

5-2.信用できる不動産会社の見分け方は?

悪質な不動産会社の場合には、相場よりも低い査定価格を提示して安く買取しようとしたり、逆に高い査定価格を提示して売却を促したうえで後に減額交渉をしたりなど、売主に不利な提案をしていることも少なくありません。このような悪質な不動産会社を避ける方法としては、複数社の不動産会社とコミュニケーションを取りながら、それぞれの会社の対応内容を比較することが重要になります。

不動産一括査定サイトなどで複数社に査定を依頼した際は、査定価格だけでなく査定の根拠や担当者の対応内容なども確認されておくと良いでしょう。また複数社とやり取りをすることで、1社からの提案に疑問点があった場合には「A社からこのような提案があったが問題はないか?」とB社やC社に確認を取ることができます。

5-3.売却する際はワンルームを購入した不動産会社に相談するべき?

ワンルームマンションを購入した不動産会社が「売却する際はまずはこちらに相談してください」と投資家へ伝えてるケースが多くありますが、査定段階や検討段階であれば必ずしも相談する必要はありません。

購入元の不動産会社も自社で販売した物件の買取再販は行いやすいため、できれば他社へ相談してほしくないと考えていることも少なくありません。しかし、売主がこれに従うルールは定められていないため、購入元にも売却相談をしたい場合には、各社の対応をフラットに評価するためにも複数の不動産価格の調査を行う手順で検討されるのが良いでしょう。

なお、購入元の不動産会社に売却相談するメリットもあります。購入元の不動産会社ではワンルームマンションの販売実績があり、マンション投資に興味のある投資家の顧客を多く抱えています。その他、物件の特徴も熟知していること、金融機関から信用されていることなど、他社にはない強みがあります。

5-4.希望価格にならない時は売らなくてもいい?

不動産会社へ売却を依頼したからと言って、必ずしもワンルームマンションを売却する必要はありません。実際に売り出した後で「希望価格では売却が難しい」ということが分かったのであれば、一度取り下げて、売却タイミングをずらすという方法も検討できます。

また、不動産査定で出た査定額は必ずしもその価格で売れる価格ではなく、あくまでも市場での取引状況を勘案した推定値となります。実際に売れるかどうかは、売却活動を行ってみないと分からないものです。

売却に迷っている場合には相場よりもやや高めに設定した希望価格で売り出してみて、市場からの反応を見てみるという売却方法も検討できるでしょう。

5-5.指値交渉(価格交渉)をされた時はどう対応する?

投資用ワンルームマンションの売却では、指値交渉も頻繁に行われています。物件価格が安くなることで、買主の投資家の利益に直結するためです。一方で、売主の方からすると物件価格が安くなることは利益が減ってしまうことを意味するため、買主と売主の都合は利益相反している関係にあります。

指値交渉をされた時は、まずは他の買付があるかどうかで判断します。他の買付で良い条件を提示されているものがあれば、まずはそちらを優先するのが良いでしょう。他の買付が無くまだ売り出したばかりであれば、「まだ売り出したばかりなので2週間後に回答する」など一定期間を設ける方法もあります。

しばらく売りに出しても買付が無い場合、もしくは複数買付があるがどれも指値交渉をされている場合には相場と売り出し価格がマッチしていない可能性があります。このような指値交渉であれば、受け入れて売却に進んでも良いでしょう。

また、指値交渉を受け入れる際には、契約不適合責任の期間を短く設定する、手付金を増額するなど、価格ではないポイントで売主有利の条件を契約に組み込める機会になります。仲介会社と相談しながら買主のメリットも考慮し、交渉を行うと良いでしょう。

まとめ

不動産会社によって査定価格は違いますし、売却の方法が仲介なのか買取なのかによって利益も変わってきます。かといってあまりに慎重になりすぎても売却のチャンスを逃す可能性もあります。

不動産会社1社だけで話をすすめると、価格が高いのか安いのかの判断ができませんので、まずは不動産一括サイトを利用するなどして、複数の不動産会社と接点を持つことから始めるようにしましょう。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 上場企業が運営している不動産売却サービスの比較・まとめ

- 利用者が多い不動産売却・査定サービスの比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

西宮光夏

最新記事 by 西宮光夏 (全て見る)

- 投資用ワンルームマンションを売却するなら知っておきたい7つのこと - 2024年4月23日

- 低金利はいつまで続く?マンション投資で金利上昇に備える4つのポイント - 2023年4月21日

- 不動産投資セミナーのメリットや注意点は?オンラインで話が聞ける不動産会社も紹介 - 2023年1月8日

- 中古マンション投資のメリットや注意点は?役立つセミナーも紹介 - 2022年6月4日

- 収益不動産、購入するなら大手と中小どちらがいい? - 2022年1月10日