不動産投資を始めるにあたって、全体の取引の流れを把握しておくことは非常に重要です。ここでは、不動産投資の全体像をまとめ、それぞれのプロセスでおさえておきたいポイントを解説していきたいと思います。

不動産投資には、大まかに「不動産を取得する」「不動産を運用する」「不動産を売却する」という3つのフェーズがあります。ここでは、一つ一つ詳しく見ていきましょう。

目次

1. 不動産を取得する

不動産投資で一番大きく取り上げられるのが「不動産を取得する」までのプロセスです。「不動産を取得する」にあたっては、下記が大まかな流れとなります。

- 不動産投資に関する情報収集(書籍・サイト・セミナーなど)

- エリアの選定(都心か地方か、将来の開発計画など)

- 物件選び(新築か中古か、マンションかアパートか、現地視察)

- 収支シミュレーションの検討(自己資金、利回り、キャッシュフロー)

- 不動産投資ローンの事前審査(融資額、融資期間、金利交渉)

- 売り手との交渉(物件申込み、物件価格、支払い条件、引渡し時期)

- 契約手続き(ローン特約、契約解除、違約金・賠償範囲、瑕疵担保責任など)

- 決済・引渡し・登記手続き(不動産登記変更)

不動産投資に関する情報収集(書籍・サイト・セミナーなど)

まずは、不動産投資に関する全体的な情報収集を行います。不動産の投資スタイルや、現在の不動産相場の把握、購入時期として適切かどうか、各ディベロッパーの特徴、定期的にチェックしたほうが良いサイトなどを調べていきましょう。まったく何も調べずに物件選びから入ってしまうと、仲介業者やディベロッパーの言い分をすべて信じることになってしまいますので、物件を高値づかみしてしまったり、問題のある物件を見分けられずに購入してしまったり、年収や自己資金に対して大きすぎる融資額を受けてしまい返済に困難になったりと失敗するリスクが高くなってしまいます。

不動産投資の書籍であれば2冊から3冊、不動産セミナーであれば最低でも3社はチェックすることをおすすめします。なぜ書籍やセミナーを複数チェックしたほうが良いかというと、不動産業者が販促ツールとして書籍やセミナーを利用していることが多いためです。

その場合、自分たちのサービスを利用して欲しい、自分たちから物件を購入して欲しいということで、発信される情報も偏ったものになりがちなので、中立的な立場から客観的に情報を整理してくれている書籍やセミナーからもしっかり情報収集をする必要があるのです。複数の情報源に目を通すことで、得られる情報が立体的になり、情報の信頼性を判断しやすくなるというメリットがあります。

エリアの選定(都心か地方か、将来の開発計画など)

不動産投資では、物件(建物)よりもエリア(土地)のほうが重要と言われています。どんなに良い物件でも、人口が少ない小さな町やアクセスが非常に悪い場所にあれば、入居してくれる方自体が少なくなってしまい、空室が発生してしまいます。

物件を購入してからローン完済まで保有する方が多いと思いますが、完済までに繰り上げ返済を行って15年、繰り上げ返済をしなければ最長で35年の時間がかかることになります。その間に物件のあるエリアがゴーストタウンになってしまったり、天災などで不人気のエリアになってしまったりしては、入居者がつかなくなってしまい肝心の家賃収入が得られなくなってしまいます。

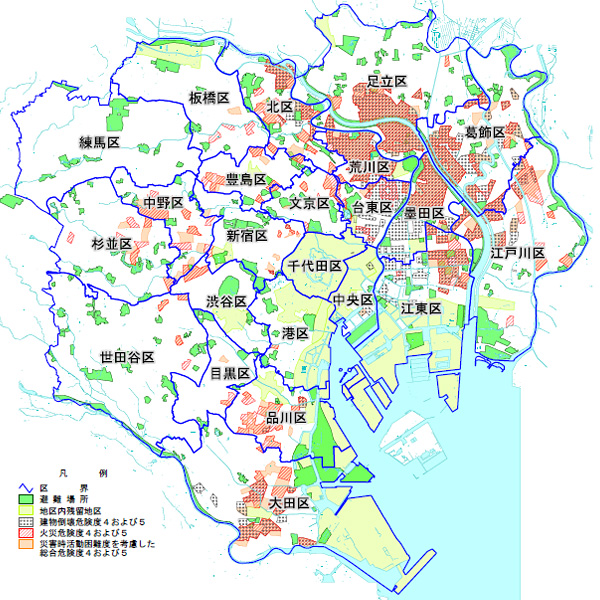

そのようなことを避けるために、エリア選びはしっかりとした基準で行う必要があります。エリアの判断基準としては、将来数十年にわたってエリアの人口が維持もしくは増加しそうか、将来に再開発や公共事業などのプロジェクトが予定されているか、賃貸需要を近隣の大学に依存しているなどのリスクがないか、地震などが起こったとしても液状化や火災などの影響を受けにくいか、などといった点を考えていく必要があります。

マンションであれば都心がおすすめですとよく言われますが、そのなかでも特に、大手町・虎ノ門・八重洲エリア、銀座エリア、日本橋・京橋エリア、渋谷・品川エリアあたりは、再開発プロジェクトや公共事業が予定されているので、今後も成長が期待できるエリアと言われています。

一方、オリンピックなど公共事業が予定されているエリア周辺であっても、月島や台場の一部の湾岸エリアは地震の際の建物倒壊や火災の危険度が都内のなかでも極めて高いと言われているため、しっかりとリスクを検討してから購入をしたほうがよいエリアと言えるでしょう。

また、新型コロナウイルスによりリモートワークが浸透した中で、これまでのように職住近接(職場と家が近いこと)が物件選びの最優先ではなくなったという方も多くなっています。需要のあるエリアが変化していく可能性がありますので、最新の情報を仕入れていくようにしましょう。

物件選び(新築か中古か、マンションかアパートか、現地視察)

エリアが決まったら、次に物件を検討していくフェーズとなります。物件選びだけで本が一冊かけてしまうほどの領域ではありますが、ここではよく検討される点を絞って取り上げたいと思います。

まずは、新築か中古かという論点については、新築は税金面での優遇や住宅に問題があったときの保証を10年間受けられるなどのメリットはありますが、利回りや収益性という意味では中古のほうが高いと言えるでしょう。ただし、高収入の方で節税として不動産投資を考えている方にとっては、新築アパートや築古物件に投資をすることで減価償却上のメリットを得ることができます。

区分マンションかアパートか、という点は年収や自己資金も大きく関わってきます。2020年現在、区分マンションであれば年収500万円前後であれば融資を受けやすい状況となっていますが、アパートの場合は年収700万円以上や自己資金1,000万円~2,000万円程度を求められることがあります。

アパートは投資額が1億円前後であることが多いため、利用可能なローンの融資枠がアパートのみで埋まってしまうことや、23区の中でも足立区・葛飾区・墨田区といった都心から少し離れたエリアの立地が多く初心者には見極めが若干難しいためです。不動産投資経験が豊富な方や資金に余裕がある方、不動産投資を副業ではなく本業にしていきたいという方はアパート投資を検討していくと良いでしょう。

物件選びをしていると、不動産業者からの資料やウェブサイトの情報で分かったつもりになりがちですが、できるだけ現地視察しておくことをおすすめします。不動産投資では、どうしても貸す側の気持ちで物件を選んでしまうことが多いのですが、大切なのは借りる側の気持ちをイメージすることです。

駅までの距離は長いと感じないか、近くにコンビニや病院などがあるか、複数路線が使えるか、通勤の際に不便がないか、夜道が安全か、近隣がうるさくないか、マンション管理が行き届いているか、住みにくい間取りではないか、設備は十分かといった入居者の目線で実際に確認することで失敗するリスクを大幅にヘッジすることができます。

収支シミュレーションの検討(自己資金、利回り、キャッシュフロー)

希望するエリアで良い物件が見つかった、ということであれば、次は収支シミュレーションを作成します。大手の不動産会社(ディベロッパーなど)であれば物件紹介と一緒に物件購入後の収支シミュレーションを出してくれるかと思います。ただ、この収支シミュレーションを盲目的に信じてはいけません。なぜなら、収支シミュレーションに本来含めるべき前提条件が入っていないケースがあるためです。

たとえば、多いのは定額の家賃収入とローン返済、登記などの初期費用、売却時の金額だけでシミュレーションが作られているケースです。このケースでは、次のような費用を考慮して収支シミュレーションを組み直す必要があります。(下記は参考数値で物件や業者により上下します)

- 家賃の下落率(新築から10年で5%~10%程度の下落)

- 毎年の固定資産税など(築浅3000万円の物件でおよそ年8万円前後)

- 確定申告の外注費(年3万円~4万円)

- 退去時の原状回復費・修繕費(数年に1回:5万円~10万円)

- エアコンや水回りの修繕費(5年~10年に1回:5万円~10万円)

- 売却譲渡税(減価償却分が売却益として加算される)

- 売却で仲介会社利用時の手数料(売却額3%+6万円)

たとえば、築浅、物件価格3000万円、賃料10万円、頭金100万円、ローン金利2.5%、家賃が10年間で5%下落、10年で入退去3回、10年後に購入金額と同額で売却できたとするケースを考えてみます。大まかな計算ではありますが、上記項目の費用を考慮した場合とそうでない場合で、以下のように合計300万円以上も費用が異なってくると考えられます。(下記は大体のイメージです。物件があるエリア、業者の価格、建物と土地の割合、土地の持ち分などによって多少変動します)

- 下落家賃総額:約30万円(2年で1%ずつ下落と仮定)

- 固定資産税:60万円前後

- 確定申告の外注費:4万円×10年=40万円

- 原状回復費:5万円×3回=15万円

- エアコンなどの修繕費:10万円

- 売却譲渡税:100万円~120万円程度

- 仲介手数料:売却額3000万円×3%+6万円=96万円

不動産会社からのシミュレーションを鵜呑みにせず、Excelなどを使って自分でシミュレーションを作成してみることで、物件選びの目を養うことができますので、ぜひ一度試してみて下さい。

不動産投資ローンの事前審査(融資額、融資期間、金利交渉)

物件の購入意思がかたまってきたら、不動産投資ローンの審査を受けて融資が下りるかの確認となります。大手ディベロッパーの場合は、提携金融会社が10社から20社ほどありますので、そのなかから金利や支払機関などの条件が良いところに申し込んでいく流れとなります。

2020年現在の相場としては、金利は新築マンションで1.5%~3.0%程度、支払期間は35年程度を想定しておけばよいかと思います。上場企業の勤務者や勤務年数が長い方、頭金を2割から3割入れることができる人などは返済能力が高いと評価され、もう少し良い条件で借り入れをおこすことができる可能性があります。

逆に、不動産投資ローン以外に多額の借り入れ(クルマのローン、カードローンなど)やクレジットカードの不払い履歴、自営業など毎月の収入が不安定な職業の場合には、高い金利となったり、融資期間が短くなったりするなど融資条件が厳しくなる恐れもありますので、まずは一度確認してみると良いでしょう。

売り手との交渉(物件価格、支払い条件、引渡し時期、物件申込み)

ある程度の収支の見通しが立ったら、売り手と物件に関する条件を交渉していきましょう。初期に提示される価格や条件は売り手の希望を反映したものとなりますので、売り手が納得しさえすれば条件を変更してもらうことが可能です。この交渉で大事なことは、買いたい姿勢を見せすぎないことと、着地点を想像しておくことです。

たとえば物件価格を3%値引きしてもらいたい場合、「少し割高に感じているので、5%値引きをしてもらえれば即決したいと思います」などと伝えておくことで、相手からは「5%の値引きは難しいが、3%までなら値引きできる」という形で回答が返ってくることが予想されます。

なお、5%以上の値引きでもOKという返事が返ってくることもあるかもしれませんが、値引きで提示された価格が自分のほうで適切と考えていた物件価格とのギャップが大きかった場合には、物件に何か問題がないか(自分が見落としていることがないか)を改めて確認することが大切です。

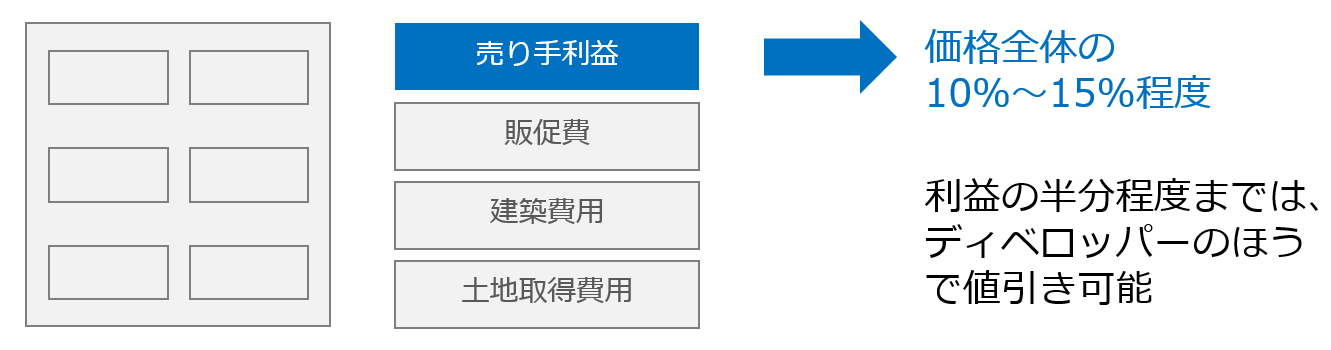

日本の商習慣として値引き交渉は日常的に行われてはいませんが、こうした交渉をするのとしないのとでは、最終的な損益が大きく異なってきます。特に、新築マンションではディベロッパーの利益が物件価格に上乗せされていますので、交渉余地が大きくあります。

また、決算月などの時期には、ディベロッパー側のほうで「物件価格を下げてでも売上を上げたい」という心理が働きますので、価格交渉も有利に運ぶケースがあります。新築マンションの価格のうち、ディベロッパーの利益にあたる割合が10%~15%(会社により変動)と言われていますので、その場合はたとえば3000万円の新築マンションであれば100万円から150万円程度(ディベロッパー利益の半分程度)は値引き交渉余地がある計算となります。

値引き交渉はやって損がないものですので、「値引きを要求するのはなんだか恥ずかしい」「相手に悪いのでは?」などと思わずに、希望金額をどんどん伝えるようにしてみましょう。うまくいけば、1年間の家賃収入分の金額を浮かせることができる可能性があります。

契約手続き(ローン特約、契約解除、違約金・賠償範囲、瑕疵担保責任など)

条件面で折り合いがついたら売買契約となります。契約書には、不動産投資ローンの融資が下りなかった時に備えて「ローン特約」というものを盛り込んでおくのが一般的です。ローン特約がないとローンの審査がNGだった際にも購入をしなければならなくなり、買い手に非常に不利な契約内容となってしまいます。

また、契約履行までの間に何らかの事情で解約をする場合、解約手付金(売買金額の5%~10%程度)を支払うことで契約解除をすることができる「手付解除」という条項もあります。ただ、手付解除は大きな損失となってしまうため、解除は出来る限りしなくてすむように事前に準備をしておいたほうが良いでしょう。

その他、購入後に物件に何か問題が起こった際に修繕などの補償をする「瑕疵担保責任」という項目も重要です。新築物件の場合であれば、売主に10年間の瑕疵担保責任がついていることが多いですが、中古マンションの場合はケース・バイ・ケースとなります。

個人間の取引の場合は、瑕疵担保責任が引渡し後、数ヶ月~長くて1年程度の保証期間となることが多いですが、契約書内の「売主の瑕疵担保責任は免除される」という文言が入っていると、あとで瑕疵担保責任を請求することができなくなってしまいますので注意が必要です。こういった契約書関連のやり取りに不安を覚える方は、契約書チェックを司法書士や弁護士事務所に別途依頼すると良いでしょう。

決済・引渡し・登記手続き(不動産登記変更)

最後は、買主と売主の間で資金決済を行い、物件の引渡しと登記手続きの流れとなります。決済は、金融機関に集まり、手付金以外の残代金を買主が振込み、売主が着金を確認するという流れが多いです。

引渡しの際には、契約記載の設備の状況などをしっかりと確認し、問題がなければ鍵の引渡しとなります。遠方だと物件を見ずに契約ということもありますが、契約の前にしっかりと物件や設備などの確認をしておかないと、契約後に「話が違う」と声を上げても後の祭りということになりかねませんので、できる限り自分の目で確認することをおすすめします。

登記手続きは司法書士の方にお任せするケースが多いと思いますが、手続きにあたって実印・印鑑証明証・住民票が必要となりますので、事前に準備をしておくと良いでしょう。

2. 不動産を運用する

不動産を取得したら、次は物件を運用して家賃を稼いでいく必要があります。物件を運用するにあたっては、下記2つの取り組み方があります。

- 自分で賃貸管理を行う

- 管理会社に委託する

自分で賃貸管理を行う

不動産投資を副業ではなく、本業として手がけていきたい方のイメージとなります。主な物件の管理作業としては下記のような内容が挙げられます。

- 賃料の決定(近隣物件賃料の調査)

- 入居者の募集・審査(賃貸サイトでの広告など)

- 入居者の審査(年収・勤務先・クレジットカード滞納履歴・連帯保証人など)

- 家賃滞納の督促(滞納の翌日に連絡、定期的な督促)

- クレーム対応(騒音・水回り・鍵の紛失・ゴミ捨て場など)

- 物件の修繕作業・修繕業者の選定(ドア)

- 退去立会い・クリーニング

- リフォーム・リノベーションの検討

サラリーマンの方のように日中は対応ができないという方ですと、すべての対応をすることは難しいでしょう。現実的な取り組み方としては、上記の一部を自分で行い、残りを管理会社に委託するというやり方や、ご夫婦で一緒に取り組むというやり方ではないかと思います。

管理会社に一任する

本業があるサラリーマンの方にとって、物件の管理はできるだけ業者に任せたいというのが大半ではないでしょうか。前項で取り上げた管理作業を一人でやるのは難しいため、外部の手を借りる必要が出てきます。

管理会社が提供するサービスには、建物管理(ハード)と賃貸管理(ソフト)の2つがあります。建物管理というのは、エレベーターや共用部分のメンテナンスを行う管理サービスのことで、ブランドマンションなどではディベロッパーの子会社の管理会社に委託されていることが多くなっています。アパート投資をする場合には、アパートのディベロッパーの関連会社を利用するか、自分で選定をする必要があるでしょう。

一方、賃貸管理というのは、前項で挙げたような入居者の募集から集金代行や退去の立会いまでを行うサービスです。こちらは、月額賃料の5%から10%程度が相場となっています。価格が安いところは管理が雑、高いから管理の質が良いということではなく、周辺に多くの顧客を抱える場合は、物件へのアクセスや近隣情報などで規模の利益が働くため、1件あたりの価格を下げてもまとまった利益を確保することができるという側面があります。管理会社は価格だけで選ばずに、過去の利用者の声やサービス体制などをしっかり見極めると良いでしょう。

また、管理の話と関連して、空室や滞納が発生すると家賃収入が得られなくなってしまいますが、これを保証するサービスが「サブリース契約」というものです。管理会社が物件を通常の家賃よりも安い金額で借り上げることで、オーナーとしては家賃が得られないリスクを回避できるというもので、通常の賃貸管理と併せて10%~15%で利用することができます。都心の駅徒歩10分以内で複数路線が使えるようなアクセスの良いマンションなどでは、入居率も95%~98%(1ヶ月以内に次の入居者が決まることが多い)と高い水準になることが多く、サブリースを利用する必要性はほとんどありません。都心から離れたエリアでは入居率が落ちますので、アパート投資や郊外や地方にマンションを持つケースで検討すると良いでしょう。

3. 不動産を売却する

不動産を取得してから5年・10年と、ある程度の期間で運用を続けた際に、不動産の価格が購入時と同じかもしくは値上がりしていた場合は不動産の売却を検討することになります。

- 不動産売却価格の把握

- 不動産仲介業者に依頼する

- 買い手との交渉・契約・引渡し

不動産売却価格の把握

不動産は日用品などの商品とは異なり、定価が決まっているものではありません。不動産が今いくらで売れるのかということを知る方法としては、主に下記のような方法があります。

- ディベロッパーからの定期連絡(1年に1回程度)

- SUUMOなどの不動産売買サイトで似た条件の価格をチェックする

- 不動産査定サイトで見積もりを取る

- 不動産仲介業者に直接査定の依頼をする

大手ディベロッパーが販売するブランドマンションを購入した場合、ディベロッパーによっては1年に1回程度で売却価格に関する連絡をもらえることがあります。ディベロッパーによる自社物件の買い取りは、仲介企業よりも提示価格が低くなることが多いですが、会社によっては買い取り時に売却手数料(仲介の場合は売却金額の3%+6万円)をゼロ円としている企業もありますので、仲介経由で売った場合と比較をしてみるのも良いでしょう。

ディベロッパーからの価格の連絡がない場合は、自分で価格相場を調べることになります。SUUMOやHOME’Sなどの不動産ポータルサイトで自分が保有している物件と類似条件(エリア、平米数、築年数、駅徒歩など)の不動産の価格を調べることでおおよその価格を把握することができます。

また、不動産査定サイトで見積もりを取ることで、売却時の値段を調査することもできます。デメリットは、見積もりを取った会社から営業活動が来る可能性が高いという点です。また、複数の不動産会社にまとめて査定依頼が出せる不動産一括査定サイトというものもありますが、査定額はあくまで目安なので一番高い価格をつけた不動産会社が一番高く売ってくれるというわけでは無い点に注意が必要です。

不動産の売却において、複数社に売却を任せる一般媒介と一つの会社だけに依頼をする専任媒介という2つの契約形式が存在しますが、そのうち専任媒介契約を結んだ場合は契約の有効期間が3ヶ月で区切りとなります。他の会社よりも明らかに高い査定価格を出してくる会社のなかには、この専任媒介契約を結んだ上で、最初に提示した査定価格では3ヶ月内に売れないと分かっていながら販売活動を行い、契約更新のタイミングで価格を引き下げて売却させるという業者もいますので、注意しましょう。

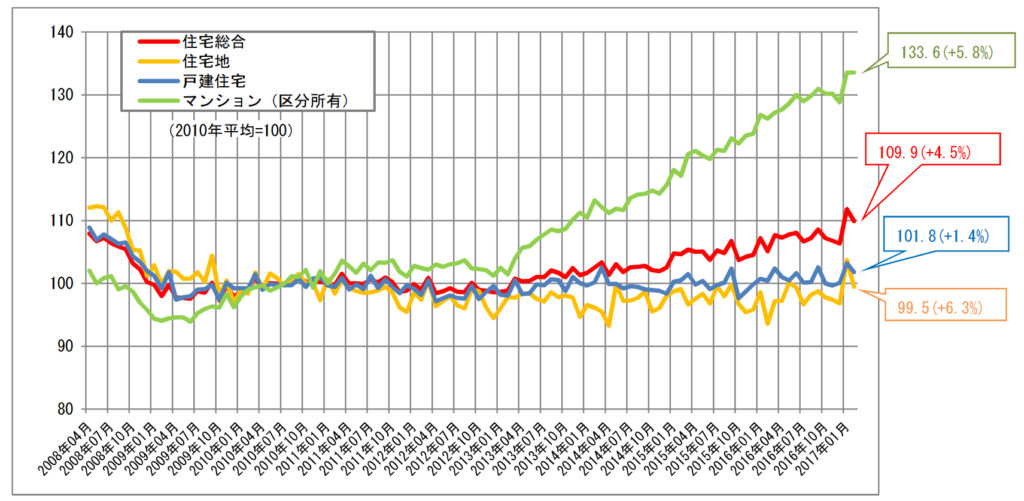

今の価格だけでなく、これまでの価格推移も見たいという場合には、国土交通省が発表している不動産価格指数を参照することをおすすめします。住宅の不動産価格指数では、下図のようなデータが公開されていますので、過去と比べて今がどれくらいの価格水準なのかを確認することができます。

不動産価格指数(平成29年2月・平成28年第4四半期分)の公表

不動産価格指数(平成29年2月・平成28年第4四半期分)の公表

前項でもふれましたが、仲介会社に売却の依頼をする場合は媒介契約を結ぶ必要があります。媒介契約には、一般媒介契約、専任媒介契約、専属専任媒介契約の3つの契約形態があります。ここでは、そのメリット・デメリットなどについて整理します。

まず、一般媒介契約は、複数社と販売の契約を結ぶことができる契約です。販売活動の間口が広がり、販売活動の透明性が高くなる点や不動産会社同士の競争を促すこともできる点がメリットとなります。一方、デメリットとしては、他社も販売活動を行っているため、広告費などを積極的にかけづらいなど各社のなかでの販売活動の優先順位が下がってしまう点です。

また、一般媒介契約には買い手への報告義務がありませんので、エリア内の他の物件と比較して買い手が意欲を示すような条件で売却を開始しないと案件自体が放置されてしまう可能性があります。一般媒介契約を結ぶ際には、しっかりとした下調べや価格設定に関するアドバイザーを設けておくと良いでしょう。

専任媒介契約は、販売活動を1社に限定して契約を結ぶものとなります。なお、知人や友人など、自分で物件の買い手を見つけてくることも可能となっています。自分で買い手を見つけてくることも禁止するのが専属専任媒介契約となります。

一般媒介契約と比較してのメリットとしては、会社内での販売活動の優先順位を上げてもらえること、急いで売却をしたい場合に対応をしてもらえること、1ヶ月で1度~2度の頻度で定期的に販売状況を報告してもらえることなどがあります。一方、デメリットとしては、販売活動のすべてを1社の仲介会社が担うことになり、競争原理が働かないため、自社の利益を最大化する方向に走りやすいという点です。

日本の不動産売買では、仲介会社は売主・買主からそれぞれ仲介手数料3%+6万円を上限として仲介手数料を得ることができます。売主・買主のどちらか一方だけから手数料をもらうことを片手取引、自社で売主・買主を見つけて両者から手数料をもらうことを両手取引といいますが、専任媒介契約の場合は仲介会社が自社の利益を最大化するため両手取引を推進しようとするインセンティブが働いてしまうことになります。

そのため、自社で買主を見つけるまでの間は他社からの物件問い合わせが来ても「商談中」と伝えて断り、両手取引を実現するために売却価格を引き下げてでも自社で買主をつけようとするということを実際に行う業者が出てきてしまう恐れがあります。専任媒介契約にはこのようなリスクがあるため、顧客第一の姿勢で販売活動を行っている会社かどうか信頼できるまできちんと見極めをしたほうが良いでしょう。

買い手との交渉・契約・引渡し

不動産取得の際とは逆に、今度は売主として交渉にあたることになります。まずは、売却にあたって、近隣の相場観や法律上の瑕疵がないかなどを事前に調査しておくことが大切です。自分の物件の価格が適正であると自信を持つことができれば、無理な値引き交渉に応じずに済みますし、物件に瑕疵があると購入後にトラブルの種になってしまうことが多いためです。

買主とのコミュニケーションにあたっては、数千万円の商品を購入いただく大事なお客様という意識をもって、ことにあたるのが良いでしょう。一方で、何かにつけて値引きを要求する買主や、購入後にクレームの多い買主もいますので、やり取りをするなかで人となりを見極めることも大切です。

物件の視察時には、クリーニングをきちんとすませておき、汚れはもちろん部屋の臭いなどにも気をつけたいところです。また、物件周辺の環境や入居者の属性、直近の入居率、入居者からのクレーム内容、主な設備の状態や補修状況など、買主が気にかかる内容についてはすぐに回答できるように整理をしておくと、買主に良い印象を持ってもらうことができます。

契約や引き渡しにあたっては、所有権移転登記の準備や抵当権の抹消など、司法書士や金融機関と連携して手続きが円滑に進むように準備を進めていく必要があります。契約の前後であわてて取り組み始めるということだと、手続きミスなどで当初のスケジュールに遅れが出てしまい、関係者に迷惑をかけてしまうことになりますので注意をしましょう。

今始めるべき?失敗しない不動産投資ガイド

- 今、不動産投資が注目されている5つの理由

- 不動産投資市場は、すでにバブルじゃないの?

- どんな人が不動産投資をやっているの?

- 不動産投資で大切な3つの投資ルール

- 不動産投資の流れを知ろう!

- 不動産投資を成功させるために必要不可欠な5つのプロセス

- 不動産売買にかかる費用は?

- 不動産投資ローンと住宅ローンの違いとは?

- 不動産投資の成功は、売却戦略(出口戦略)にあり

- 不動産投資のメリットとデメリット

- 不動産投資とREIT・株式・FXの比較

- エリアの選び方とおすすめの物件条件について

- どっちが正解?物件選びの際に迷うポイントの徹底比較

- 不動産投資で考えるべき7つのリスク

- 失敗事例から学ぶ不動産投資の極意

- 失敗しない不動産投資セミナーの選び方

- どこがおすすめ?初心者に人気の不動産投資セミナー7選

- 上場している不動産投資会社7社の実績・評判は?

- 失敗したくない人のための不動産売却ガイド

無料資料請求や個別相談などが利用できる不動産投資会社[PR]

初心者の方の情報収集に役立つ無料の資料や無料の個別コンサルティングを行っている不動産投資会社を厳選ピックアップしご紹介しています。

- 上場企業が運営している不動産売却サービスの比較・まとめ

- 利用者が多い不動産売却・査定サービスの比較・まとめ

- 仲介手数料0円の不動産投資会社の比較・まとめ

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日