シービーアールイー株式会社(以下:CBRE)は8月16日、2017年第2四半期(Q2)の投資市場動向及び第56回「不動産投資に関するアンケート」の最新調査結果を公表した。

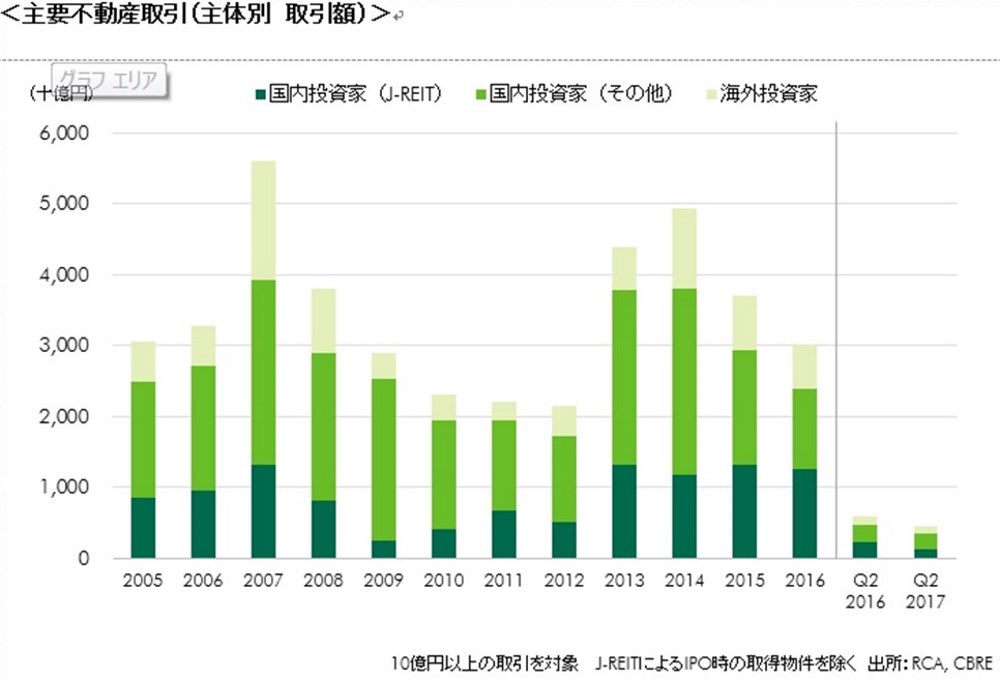

調査によると2017年Q2の事業用不動産投資額は対前年同期比25%減少の4,470億円であった。調査を開始した2005年以降のQ2投資額としては2011年と2012年に次いで低い水準となった。投資主体別では、いずれも投資額は前年同期を下回った。もっとも大きく減少したのはJ-REITで同-41%の1,320億円で、投資額減少の主因となった。前期に続き、今期も海外投資家による大型取引が散見され、海外投資家による大型取引が規模別で上位3件を占めた。

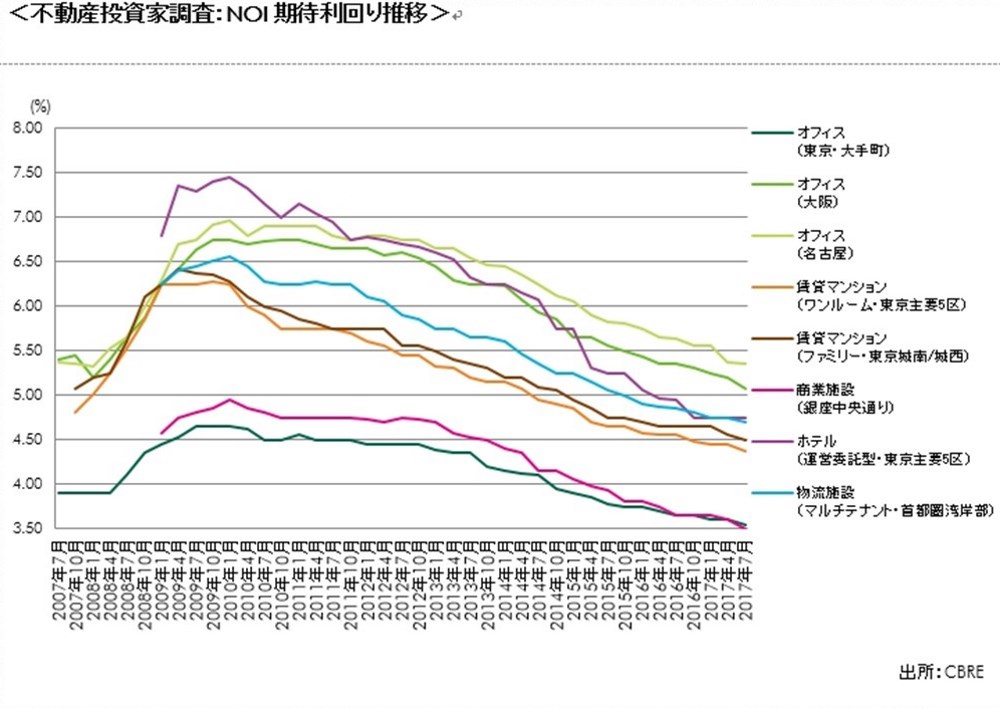

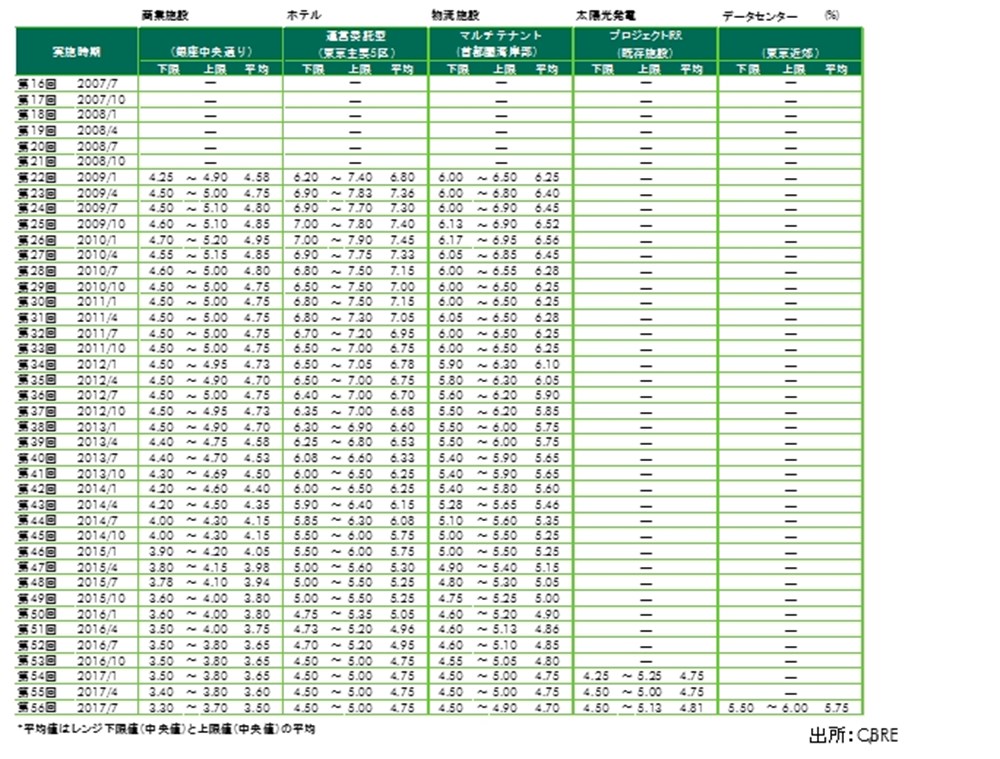

アセットタイプ別でもっとも大きく増加したのは住宅で、投資額は前年同期の約2倍の770億円だった。一方で、CBREが四半期ごとに実施している不動産投資家調査によると、東京の期待利回りはホテルを除く全アセットタイプで最低値を更新した。商業施設がオフィスを下回るのはCBREの調査開始以来、初めてだという。地方都市のオフィス期待利回りも低下傾向が続いている。調査対象の主要都市全てで期待利回りは低下し、大阪(5.08%)、札幌(5.60%)、仙台(5.65%)で、2003年の調査開始以来、最低値を更新した。

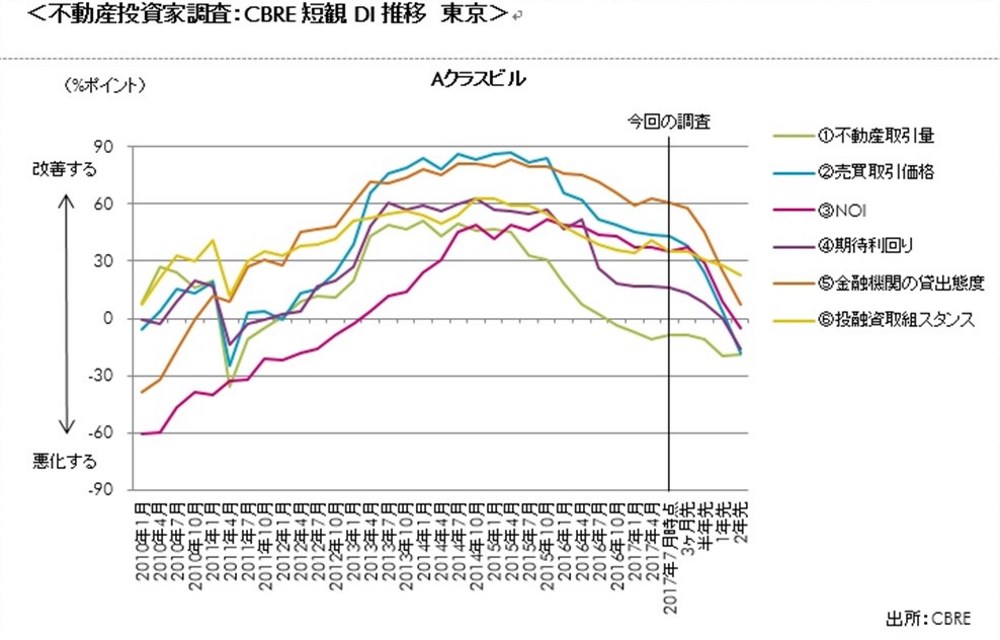

「不動産取引量」、「売買取引価格」、「NOI」(物流施設は「賃料」と「空室率」)、「期待利回り」、「金融機関の貸出態度」、「投融資取組スタンス」の各項目に関して尋ねた回答結果では、オフィス(Aクラスビル)では「3カ月前と比べた最近(回答時点)」が「不動産取引量」を除く全ての項目で悪化した。

CBRE短観DI(東京)では、Aクラスオフィスで「NOI」が悪化し、収益改善余地はより限定的であった。

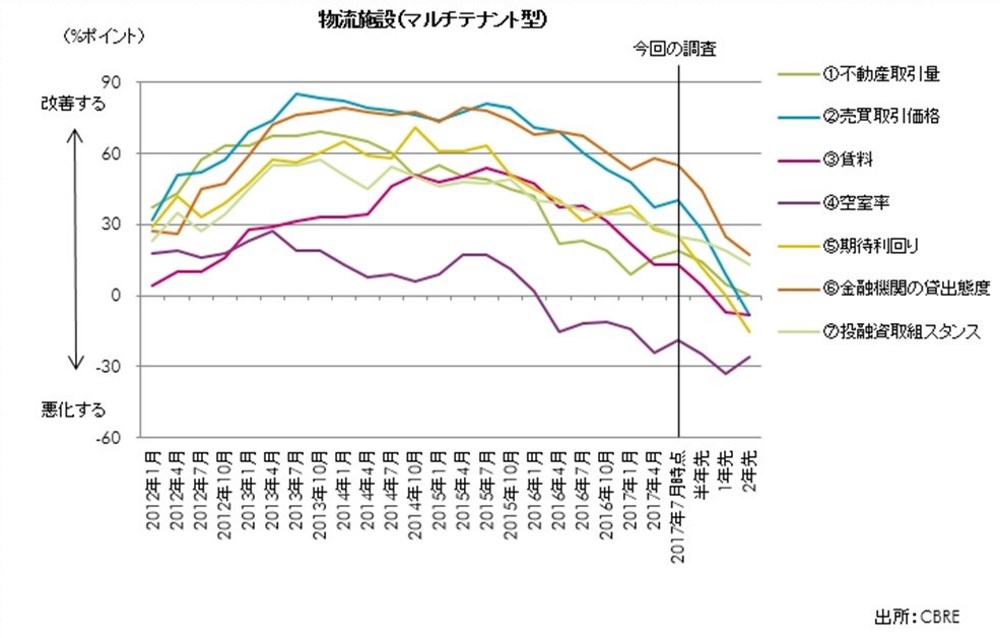

物流施設(マルチテナント型)は「空室率」、「不動産取引量」、「売買取引価格」で改善がみられた。回答率の変動が小さいことから引き続き資金調達環境は良好で、価格も上昇傾向にあるとみられる。

CBREでは、今期から投資家調査の対象アセットにデータセンターの期待利回り(NOI)を含めることとなった。回答者の18%がデータセンターにすでに投資をしているか、もしくは投資を検討中と回答し、11%が今後3年間に投資を増やす、もしくは新たに投資を開始すると回答した。一方、期待利回り(NOIベース)は東京近郊エリアで5.50%から6.00%となり、他のアセットタイプより100~230bps高い水準となった。

平井真理

最新記事 by 平井真理 (全て見る)

- JLL、2017年第4四半期末時点の大阪Aグレードオフィス空室率と賃料公表。2008年来初、空室率1%台に低下 - 2018年2月7日

- 健美家「収益物件 市場動向マンスリーレポート」1月分公表。一棟アパートと一棟マンションの表面利回り下降基調続く - 2018年2月5日

- クラウドポート「2017年ソーシャルレンディング業界レポート」公表、市場規模1,300億円突破 - 2018年2月5日

- 健美家「不動産投資マンション利回りランキング2017山手線版」公表。利回り5%台が全体の7割を占める - 2018年1月25日

- 日本の商業用不動産投資額、2017年第4四半期、通年ともに増加。JLLレポート - 2018年1月18日