不動産投資にチャレンジしてみたいと考えていても、個人でいきなり現物の不動産を所有するのはハードルが高いと考える人もいるでしょう。

実際に不動産を所有して運用するには初期費用が高額になるケースも少なくなく、物件管理や収支管理など金融商品への投資とは異なる対応が必要になるため、やや精神的なハードルが高いという点もデメリットとなります。

そこで手軽に不動産投資をする方法として、不動産ファンドに投資する手法を検討する人も増えています。REITや不動産クラウドファンディングを利用すれば、現物保有と比較して少額から不動産投資が可能です。

今回はREITと不動産クラウドファンディングの両者の特性を比較していきます。自分が投資するファンド選びの参考にしてください。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、ご自身のご判断において行われますようお願い致します。

目次

- REITとクラウドファンディングの違いとは

1-1.REITは不動産に投資する投資信託

1-2.不動産クラウドファンディングは不動産への出資を小口化した商品 - REITと不動産クラウドファンディングの特徴を比較

- REITと不動産クラウドファンディングそれぞれに向いている人

3-1.REITが向いている人

3-2.不動産クラウドファンディングに向いている人 - REITと不動産クラウドファンディングの購入方法

4-1.REITは証券会社で口座開設をして購入

4-2.不動産クラウドファンディングはファンド運営業者での口座開設が必要 - まとめ

1 REITとクラウドファンディングの違いとは

両者の違いを比較するためには、まずREITとクラウドファンディングの商品性を知っておく必要があるでしょう。

ここではまず、両者の特徴について順番に紹介します。

1-1 REITは不動産に投資する投資信託

REITは「Real Estate Investment Trust」の略で、Real Estate、すなわち不動産に投資をおこなう投資信託です。まずは、REITの基本的な特徴やREITの種類、投資するメリットやデメリットを整理しておきましょう。

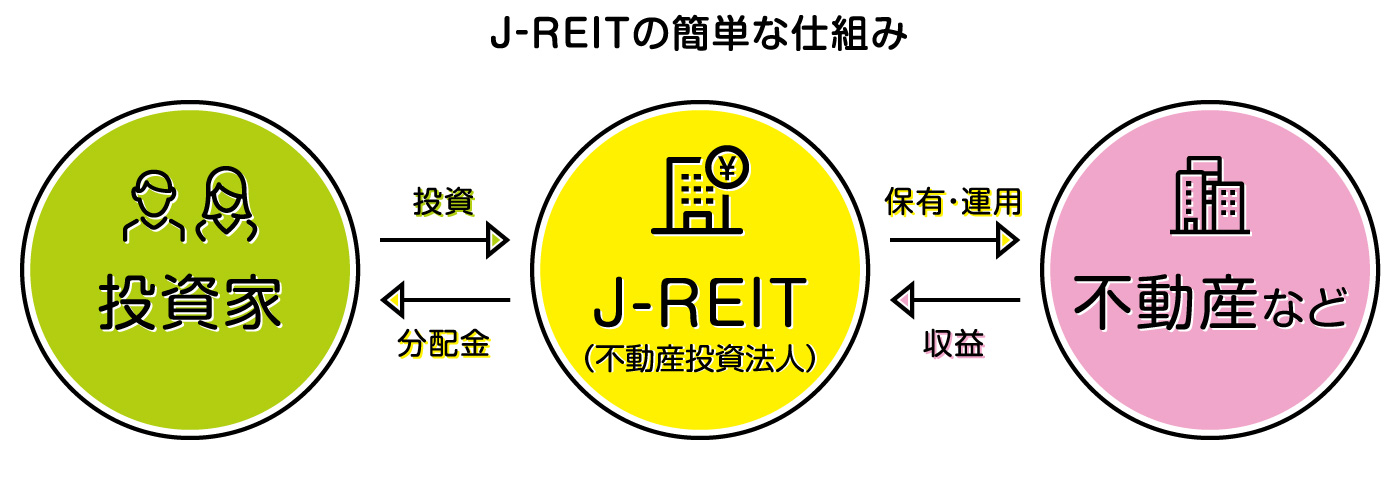

「投資法人」と呼ばれるREITを運営する法人が、投資家から資金を集めて多数の不動産に投資する投資信託の一種です。投資法人が不動産運用を通じて得た賃料収入や、物件の売却益が投資家に還元されます。

REITの仕組み

※出典:投資信託協会「そもそもJ-REITとは?」

※出典:投資信託協会「そもそもJ-REITとは?」

REITには上場していて柔軟に売買がしやすい公募REITと、上場していない私募REITがあります。しかし、私募REITは機関投資家向けに組成されることが多いため、個人の投資先としては証券取引所を通じて売買を柔軟におこなえる公募REITが普及しています。特に日本の証券取引所に上場されている公募REITは「J-REIT」といいます。

また、REITへおもに投資をおこなう投資信託も多数販売されています。こうした投資信託は通常多数のREITに分散投資するため、さらに多くの不動産に投資するのと同等の投資効果が得られます。

まとめると、REITへの投資方法は主に次の二つがあるということになります。

- J-REITに投資する

- REITに投資している投資信託に投資する

前者は日本に上場するJ-REITでなければ売買が困難ですが、後者のなかには海外のREITに投資する商品もあります。また、投資信託を活用すれば、実質的に海外のREITにも投資が可能です。

なお、REITが投資する先は次の通りです。個人で現物では所有できないようなタイプの物件も含めて、さまざまな不動産に投資できるのが特徴です。

| タイプ | 投資先の特徴 |

|---|---|

| オフィス | 大型オフィスビルへの投資 景気動向の影響を受けやすい |

| 商業施設 | ショッピングモールなど 消費活動の影響を受けやすい オンラインショッピングの普及は逆風要因 |

| 住宅 | マンションなどの賃貸住宅 景気動向に左右されにくく相対的にはリスクが低い |

| 物流施設 | 大型倉庫などへの投資 オンラインショップの普及で需要が堅調 入居企業の入れ替わりが少なく、オフィスよりリスクが低い |

| ホテル | ホテルや旅館など宿泊施設への投資 景気動向やインバウンド需要などの社会情勢の影響を受けやすい |

| ヘルスケア・介護施設 | 高齢者住宅や老人ホームなど 賃料が高く、かつ景気に左右されにくいため、相対的にリスクが低い |

REITの銘柄によりこれらの一つのタイプに投資するものと、複数のタイプに投資するものがあります。物件タイプをもとに自分にあったREIT銘柄を選ぶとよいでしょう。

REITについてはこちらの記事でも詳しく紹介しているので、あわせて参考にしてください。

【関連記事】REIT(リート)銘柄を選ぶポイントは?人気ファンド3本も紹介

1-2 不動産クラウドファンディングは不動産の出資を小口化した商品

つづいて不動産クラウドファンディングについて紹介します。

クラウドファンディングとは、インターネットを介して特定のプロジェクトに賛同する人が集まり、そのプロジェクトにお金を出し合う仕組みです。

プロジェクトを通じて獲得した収益を出資者に分配するものもありますが、中には出資者が得られるものが謝礼品となる購入型クラウドファンディングや、リターンが設定されていない寄付型クラウドファンディングなどがあります。

不動産クラウドファンディングはこの仕組みを活用して、特定の不動産を運用するために必要な資金を小口で多数の投資家から募り、不動産の運用益を出資した投資家に分配する商品です。

さて、不動産クラウドファンディングとして考えられる形式として次の3パターンがありますが、日本で不動産ファンドとして普及しているのは主に「不動産特定共同事業法に基づく出資」と「融資型クラウドファンディング」です。

- 不動産特定共同事業法に基づく出資

- 融資型クラウドファンディング

- 株式型

「不動産特定共同事業法に基づく出資」は不動産物件(もしくは不動産物件を運用している法人)の出資金を小口化したものになります。ほとんどの場合運用期間が決まっていて、その間不動産投資の運用益を原資とした分配金が入ってきます。

運用に特段の損失発生などがなかった場合は、運用期間が終了したときには投資元本が返済されます。

「融資型クラウドファンディング」は特定の物件取得のための「融資」を小口化したものになります。融資先は不動産に限られるわけではありませんが、現在では不動産への融資を小口化した商品もみられます。

こちらは、融資先が支払う利息が分配の原資となります。資金使途が不動産であれば、利息は不動産運用の収益から捻出されるので、間接的ながら不動産投資による収益分配を受けられる形となります。

「株式型」は未上場企業の株式を小口で保有するスキームです。不動産投資を主におこなう未上場企業へ投資するファンドを形成することは、制度上は可能ですが、このスキームでの不動産投資は2022年8月時点ではあまり一般的ではありません。

不動産クラウドファンディングの実情として各ファンドについて特定の1つの不動産物件に投資をする案件が多くみられます。こうしたファンドでは物件単位で魅力的なファンドを探して投資することが可能です。一部、複数の物件に分散投資するファンドもあり、こちらの場合は一つのファンドに投資することで分散投資ができるメリットがあります。

投資先は住居・商業用ビルを中心にさまざまな投資先があり、やはり個人投資家が個別物件を所有するよりも多様な物件に投資が可能です。また、新興国を含めた海外の物件に投資するファンドもみられ、手軽に海外不動産への投資にチャレンジできます。

2 REITと不動産クラウドファンディングの特徴を比較

REITと不動産クラウドファンディングの特徴をおさえたところで、続いては両者の特徴を比較表にしました。

REITと不動産クラウドファンディングの特徴比較

| REIT | 不動産クラウドファンディング | |

|---|---|---|

| 最低投資金額 | 1万円~ | 1万円~ |

| 価格変動リスク | 大きい | 小さい |

| 投資家の損益要因 | 分配金+売買損益 | 主に分配金 |

| 投資期間 | 任意に決められる | ファンドによりあらかじめ決められている |

| 途中売却 | しやすい | 困難 |

| 投資先 | 多数の不動産 | 1物件もしくは少数の不動産 |

最低投資金額は、REITについては投資信託まで含めれば1万円程度から投資可能です。また、不動産クラウドファンディングは案件によりますが、1万円が最低投資金額となっている案件が複数みられます。すなわち、いずれのファンドも少額から不動産投資が可能です。

また、REITについては、J-REITであれば証券取引所が開いている間はつねに価格が変動し、投資信託も営業日ごとに価格(正確には基準価額)が変わります。そのため、REIT投資による損益は定期的に受け取る分配金と売買の価格差損から発生します。

対して、不動産クラウドファンディングは投資先の不動産経営が失敗に終わらない限りは、ファンドの期間終了時に投資元本がそのまま返済されるので、通常は投資家は分配金による収益をうけとる形となります。正常に運用が終了する場合は、価格損益は発生しません。

当初計画通り投資が行われる場合には価格変動がない、という観点からはREITより不動産クラウドファンディングの方がリスクが低いとの見方もできます。ただし、投資先が経営不振に陥った場合には、元本割れや返済タイミングの先延ばしなどが発生するリスクがあるので注意しましょう。

続いて投資期間ですが、REITは日々売買が可能なので、投資期間は投資家の任意で決められる一方で、不動産クラウドファンディングはファンドごとに通常投資期間が決められています。投資期間が終了すれば自動的に元本が返済され、途中売却は一部のサービスを除いて通常できません。投資するうえでの柔軟性はREITの方が高いといえるでしょう。

【関連記事】途中解約(キャンセル)ができる不動産投資型クラウドファンディング2社

最後に投資物件ですがREITは一つのファンドでも多数の不動産に分散投資するケースが多くなっています。多数のREITに投資する投資信託であればさらに分散効果は高まります。

対して不動産クラウドファンディングは1つもしくは少数の物件に投資するファンドが多い傾向にあります。1ファンドに投資するだけでは分散効果は限定的ですが、その代わりに自分が魅力を感じた特定の不動産に投資可能です。

3 REITと不動産クラウドファンディングそれぞれに向いている人

REITと不動産クラウドファンディングそれぞれの特徴をふまえて、それぞれに向いている投資家の特徴をまとめました。自分がどちらにより当てはまるか考えたうえで、投資するファンドを決めるうえでの参考にしてください。

3-1 REITが向いている人

- 投資先を多数に分散したい人

- 市況を見て売買タイミングを見定めたい人

- リスクの高い投資にチャレンジできる人

REITは1銘柄購入するだけでも多数の物件に分散投資が可能です。少額でできるだけ分散投資したい人に向いています。また、REITは購入・売却とも柔軟にできるので、市況をみながら売買タイミングを見定めたいという人にも適しているでしょう。

価格変動リスクがある分、売買差益を期待できるのもREITの特徴です。高めのリスクを取って価格差益によるハイリターンを目指したい人にもREITが適しています。

3-2 不動産クラウドファンディングに向いている人

- 自分で投資物件を決めて投資したい人

- 投資期間に目途がある人

- 価格変動リスクを抑えたい人

対して、不動産クラウドファンディングは個別物件ごとにプロジェクトが立ち上がるケースが多いので、物件を見定めて投資したい人にとっては有効な選択肢となります。

また、各ファンドは運用期間が決まっていて、途中売却や運用期間の柔軟な延長はできません。投資期間が定まっていて、一定期間は現金化できなくても問題ない人に向いています。最後に、不動産クラウドファンディングでは、正常な運用が進められているうちは売買価格による損益が発生しません。価格変動リスクを抑えたい人にも適した投資といえるでしょう。

4 REITと不動産クラウドファンディングの購入方法

REITと不動産クラウドファンディングは、ファンドの購入方法が大きく異なるので注意が必要です。最後に、それぞれの購入方法について簡単に紹介します。

4-1 REITは証券会社で口座開設をして購入

REITの購入先は個人投資家の売買に対応している証券会社です。東証に上場しているJ-REITについては、ネット証券やオンラインバンキングに対応している証券会社であれば、ほとんどの証券会社で売買ができます。証券口座を持っていない人は、まず証券会社に口座開設をしてください。

証券会社を選ぶ際は、取引手数料や普段利用している銀行口座との連携を考慮しつつ、選んでみると良いでしょう。

三井住友銀行と連携できる「SMBC日興証券」や、住信SBIネット銀行と連携できる「SBI証券」などのネット証券であれば、PCやスマホから簡単に取引を行うことができるうえ、取引手数料も割安になっています。下記の記事でネット銀行と連携できるネット証券会社5社をまとめていますので、まだ口座を開設されていない方は併せてご参考下さい。

【関連記事】ネット証券とネット銀行を連携するメリットは?ネット証券会社5社を比較

J-REITやREITに投資するETF(上場投資信託)については、多くの証券会社で日本の株式と同じように売買ができます。

例えば次のように証券コードが定められているので、株式を売買するページで証券コードを入力すれば売買の手続きに進むことができます。

J-REITの証券コードの例

- 2971:エスコンジャパンリート投資法人

- 2972:サンケイリアルエステート投資法人

- 2989:東海道リート投資法人

- 3234:森ヒルズリート投資法人

売買は「1口」単位でおこなうのが通常で、購入に必要な投資金額は「単価×口数+手数料」です。REITへ投資するETFではない投資信託については、各社の形式によりますが、「投資信託」のページで売買するケースが多いでしょう。

こちらは、証券コードが割り当てられていないので、銘柄名で検索するかREITへ投資する投資信託を絞り込み検索するなどして、目当ての銘柄をみつけます。投資信託は一口単位での売買のほか、10,000円単位で売買することも可能です。

【関連記事】REIT(リート)銘柄を選ぶポイントは?人気ファンド3本も紹介

4-2 不動産クラウドファンディングはファンド運営業者での口座開設が必要

不動産クラウドファンディングについては運営業者が多数あり、それぞれが複数のファンドを運営しています。運営業者が異なるファンドに投資する場合には、それぞれの業者に別々に口座開設が必要です。

口座を開設して、すぐに投資できるファンドがある場合には投資を始められますが、不動産クラウドファンディングの場合はファンドの募集期間と投資上限額が定められていて、募集期間が終了したファンドや、投資上限額に達したファンドは購入ができません。

毎日のように新規ファンドが設定されるわけではないので、口座開設したのち新ファンドの募集開始を待たなければならないケースが多いでしょう。特に人気サービスのファンドは募集開始から応募が殺到し、すぐに打ち切られてしまうケースも見られています。

【関連記事】不動産投資型CFで募集案件数の多いサービスは?厳選4社を比較して紹介

新ファンドの告知は募集開始の数日前(タイミングは運営業者によります)におこなわれ、募集開始日時や上限額、ファンドの条件や投資先などが確認できます。告知情報をもとに、ファンドに投資したいと判断したら、運営業者に作成した自身の口座にあらかじめ投資金額を入金しておきます(一部、投資申し込み後の入金を受け付けている業者もあります)。

募集日時が到来したら、希望する投資金額を設定して申し込みましょう。ファンドには先着順の場合と抽選の場合があり、先着の場合は申し込み完了時点で枠が空いていれば、そのまま投資が確定します(ただし業者都合などでファンド運用が中止となった場合などを除く)。

一方で、抽選の場合は募集期間終了後の抽選に当選することで投資が確定します。落選した場合には申し込んでいても投資ができません。複数の事業者に登録しておき、効率性と分散効果を意識しならが投資していく工夫も大切なポイントとなってきます。

【関連記事】不動産投資型クラウドファンディングを選ぶポイントは?注目の8社を紹介

5 まとめ

不動産の現物の購入や物件管理が困難という人にとって、不動産ファンドへの投資は少額から手軽に不動産投資にチャレンジする方法として有効な選択肢の一つです。

REITと不動産クラウドファンディングは、同じ不動産ファンドといえど、損益の出方や投資の始め方、投資先などさまざまな点で異なる特徴を持っています。自分の投資スタンスやニーズをふまえて、より適した投資手法をとるとよいでしょう。

また、投資資金に余裕がある人は、REITと不動産クラウドファンディングをうまく組み合わせることで、さらに投資を分散させるのも一つの選択肢です。今回の記事を参考に、自分にあった不動産投資のスタイルを検討してみてください。

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2026年1月20日

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- アパートの物件価格の高騰がこのまま続くとどうなる?融資や入居率など過去の事例や今後の動向を解説 - 2025年12月12日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日