相続財産を有する被相続人が亡くなった場合は、残された相続人は相続制の基礎控除額を超えていれば相続税を納める必要があります。

しかし、土地を相続した場合、相続税を納めるのに十分な現金を有していなければ、土地を売却して現金を確保しなくてはなりません。国はそのような事態に陥らないように、土地の相続税が安くなる小規模宅地等の特例を設けています。

この記事では、小規模宅地等の特例の概要と特例の対象や条件について解説します。

目次

- 土地の相続で適用したい、小規模宅地の特例小規模宅地等の特例とは

- 小規模宅地の宅地の条件

2-1.特定居住用宅地

2-2.特定事業用宅地

2-3.貸付事業用宅地 - 小規模宅地の特例小規模宅地等の特例の注意点

3-1.被相続人が老人ホームで亡くなった場合

3-2.相続時精算課税制度を利用した場合 - まとめ

1.土地の相続で適用したい、小規模宅地の特例小規模宅地等の特例とは

被相続人が相続財産を残して亡くなった場合、その相続財産に対して相続税が課税されます。この相続財産が現金の場合、相続した資金で相続税を納めることができます。

しかし一方、相続財産が土地の場合、相続税を納めるだけの現金が手元にないと土地を売却して現金化するなどの対策が必要になります。

もし、相続した土地に住むことを予定していた相続人がいた場合、相続税が原因で土地を手放すことにもなりかねません。

このような状況に対応するため、相続税を控除できる小規模宅地等の特例が設けられています。小規模宅地等の特例を利用すれば土地の評価額を最大80%まで軽減できるため、相続税を大幅に軽減することが可能です。

2.小規模宅地の宅地の条件

小規模宅地等の特例を利用するにはどのような土地が条件を満たしているのかを確認しておきましょう。

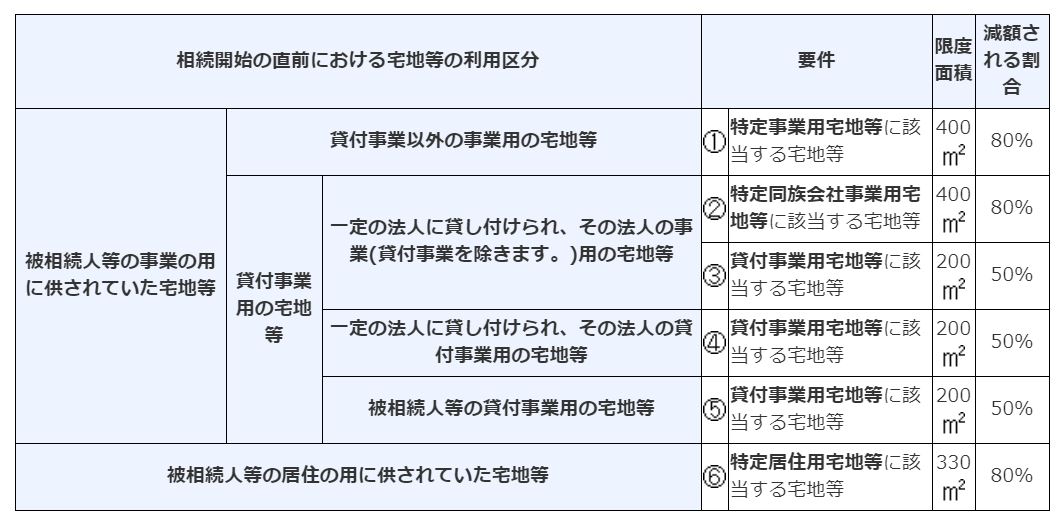

下記の図は、国税庁「相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)」から引用した小規模宅地等の特例が該当する条件と、減額の割合です。

この図から「特定居住用宅地」「特定事業用宅地」「貸付事業用宅地」それぞれの土地について詳しく見ていきましょう。

2-1.特定居住用宅地

特定居住用宅地とは、被相続人が自宅として使っていた土地を指します。相続税の減額率は80%となっており、適用される土地の限度面積は330㎡(約100坪)までです。

仮に400㎡の土地を相続した場合は、330㎡までの評価額は80%減額されますが、残りの70㎡は従来の評価額で相続税を算出します。

特定居住用宅地の条件を適用できるかどうかは、相続人の居住地や期間、年数によって異なります。

2-2.特定事業用宅地

特定事業用宅地とは、事業で使っていた土地を指します。相続税の減額率は80%となっており、適用される土地の限度面積は400㎡(約120坪)までです。

被相続人が事業のために使っていた土地を親族が取得して事業を引き継いだ場合に、その宅地を相続税の申告期限までに所有および事業を継続していることが適用要件の一つです。

また、2019年の税制改正で、相続開始前3年以内に事業を始めた土地は、特定事業用宅地として認められないことになりました。亡くなる直前に節税目的で事業用に転用することを防ぐためです。

しかし、事業のために使用する減価償却資産の価格が土地相続税評価額の15%以上を占める場合は、3年以内に事業を始めた土地でも特例を適用可能です。下記、適用範囲を判断するための計算式です。

宅地等の相続税評価額 × 15% ≦ 宅地等の上で事業供用されている減価償却資産の価額

上記の計算式を参考に、相続した土地が特定事業用宅地に当てはまるかどうか確認してみると良いでしょう。

2-3.貸付事業用宅地

貸付事業用宅地とは、賃貸アパートや駐車場などの貸付事業を営んでいた土地を指します。相続税の減額率は50%となっており、適用される土地の限度面積は200㎡(約60坪)と特例の中では減額率・面積ともに小さいのが特徴です。

被相続人が貸付事業を営むために使っていた土地を親族が取得して事業を引き継いだ場合、その宅地を相続税の申告期限までに所有および事業を継続していれば適用されます。

2018年の税制改正で、相続開始前3年以内に事業を始めた土地は、貸付事業用宅地として認められないことになりました。

特定居住用宅地、特定事業用宅地、貸付事業用宅地ともに適用条件が複雑です。実際の適用要件や手続きは税理士に相談し、個別に確認することも重要です。

3.小規模宅地等の特例の注意点

小規模宅地等の特例の適用を予定しているものの、条件を満たしているのか、他の制度と併用できるのか気になっている方も多いと思います。小規模宅地等の特例の注意点として、以下の2つの場合が挙げられます。

- 被相続人が老人ホームで亡くなった場合

- 相続時精算課税制度を利用した場合

それぞれの注意点について詳しく解説します。

3-1.被相続人が老人ホームで亡くなった場合

特定居住用宅地の条件を満たすには、被相続人がその土地に住んでいることが条件の一つでした。ここで、老人ホームで亡くなった場合について適用されるのかどうか確認しましょう。

老後の迎え方の多様化によって、老人ホームで老後を迎える方も増えています。そのような現状を考慮して、老人ホームで亡くなった場合にも相続開始直前までに要介護認定、もしくは要支援認定を受けていれば特例が適用されます。

しかし、自宅を賃貸に貸し出していた場合には適用されない、都道府県知事に届出済である老人ホームに限られているといった条件が決まっています。必ず特例が適用できるわけではないので注意が必要です。

3-2.相続時精算課税制度を利用した場合

相続時精算課税制度とは、60歳以上の親や祖父母が20歳以上の子や孫に生前贈与した財産の課税を2,500万円まで相続時に先延ばしできる制度です。

しかし、この制度を利用すると小規模宅地等の特例は対象外となっています。相続予定の不動産を生前贈与してしまうと、基礎控除(3000万円+600万円×法定相続人の人数)も利用できなくなってしまうため、税制上デメリットの多い方法となります。

不動産の相続で小規模宅地等の特例や基礎控除を受ける場合には、安易に相続時精算課税制度を適用せず、どちらが税制メリットが大きいのか慎重に判断する必要があるでしょう。

まとめ

小規模宅地等の特例を利用すれば相続時の土地に対する相続税を押さえられる可能性があります。

しかし、小規模宅地等の特例を利用できるのは全ての土地ではありません。建物の使用用途や面積に条件が設けられているため、事前にその条件を確認しておく必要があります。

自分の土地が条件に該当しているのかの判断は難しく、特例が適用されると思っていたにも関わらず適用されなかった、というトラブルが生じる可能性があります。

そのようなトラブルを未然に防ぐためにも、土地の相続の前に事前に税理士へ個別相談し、特例の適用が出来るのかどうか確認をしておくことが大切です。

矢野翔一

最新記事 by 矢野翔一 (全て見る)

- アパート経営の始め方と必要な資金は?土地あり・土地なしのケースで解説 - 2024年10月14日

- 個人情報の提供は不要!匿名で不動産査定ができるサイト4選 - 2024年7月10日

- 親の死後、家の名義変更はいつまでに必要?放置してしまった場合の注意点も - 2024年3月31日

- 沖縄の不動産売却でおすすめの不動産一括査定サイトは?4社を比較 - 2023年5月19日

- 神奈川の不動産売却でおすすめの不動産一括査定サイトは?5社を比較 - 2023年4月27日