不動産投資で「成功」と言うと、十分な家賃収入を得てから物件を高値で売却したり、ローン完済物件を複数所有して不労所得を獲得したりしているケースなどが思い浮かぶと思います。いずれにせよ、不動産投資が成功だったと言えるかどうかは、買ってすぐには分かるものではなく、長い運用期間を振り返ってみてはじめて判断できることとなります。

この記事では、不動産投資を成功させるためのポイントについて整理をし、詳しく解説していきたいと思います。

目次

- 不動産投資のゴールと投資戦略を決める

- 複数の不動産会社、複数の物件を比較検討する

- 自分で収支シミュレーションを作成する

- 失敗するリスクを洗い出し、対処を講じておく

- 収支結果を振り返り、目標を再設定する

1. 不動産投資のゴールと投資戦略を決める

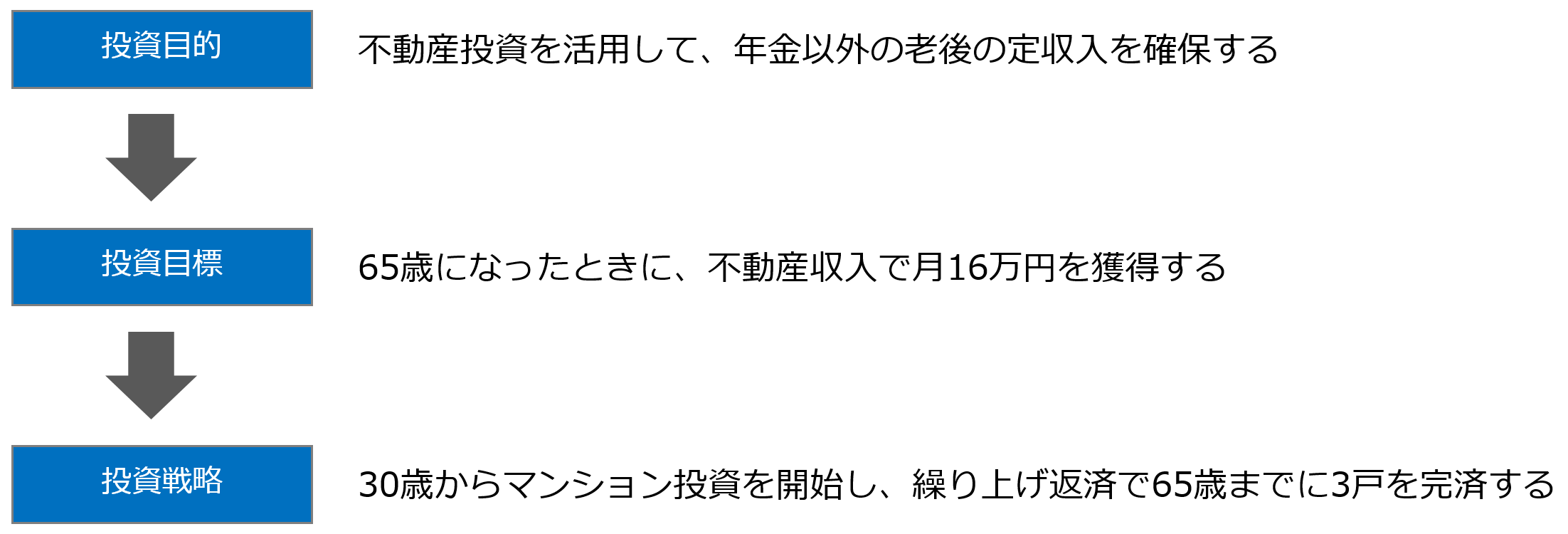

まず不動産投資で一番大切なことは、不動産投資によって何を目指すのかを決めることです。なぜかというと、投資目的が決まってはじめて、適切な目標や戦略が決めることができるからです。

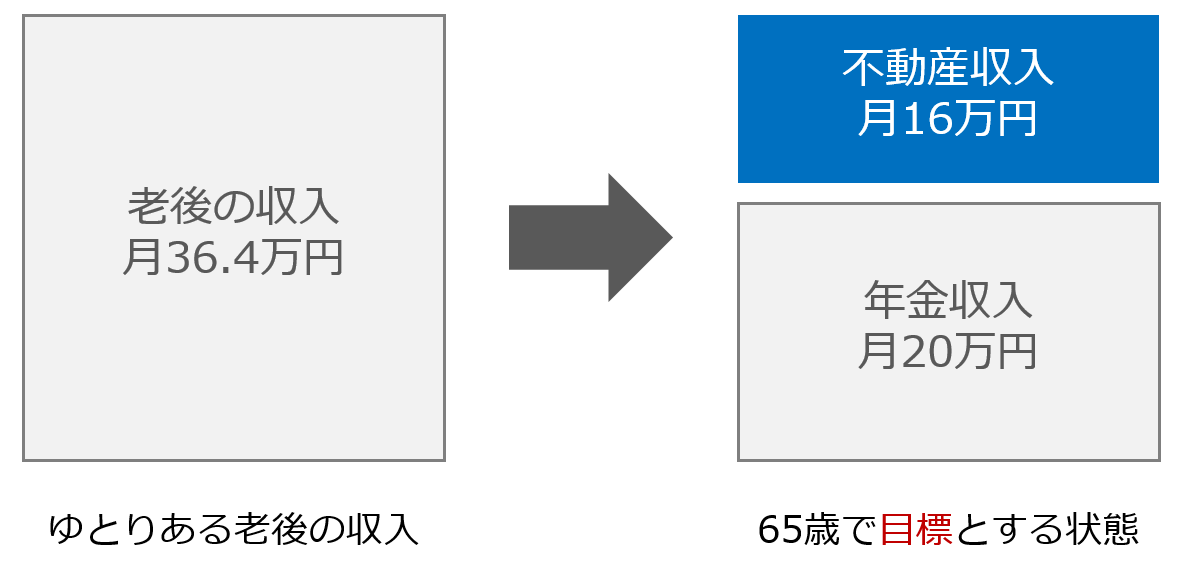

たとえば老後の目標として、65歳以降に年金受給を含めて世帯収入36万円前後(ゆとりある老後生活を送る収入の目安額)を目指すことを考えてみましょう。現在30歳で老後に夫婦2人世帯の場合は、年金受給だけでも2人合わせて20万円前後の金額がもらえるため、不動産からの家賃収入は15万円程度を目指せばよいという計算になります。

この状況を達成するには、たとえば毎月の家賃収入7万円(管理費などの支出を20%と仮定)でローン完済済みのマンション3戸か、毎月の家賃収入10万円(管理費などの支出を20%と仮定)でローン完済済みのマンション2戸を持つことができれば達成が可能です。

- マンション3戸×家賃収入7.0万円×80%(管理費など)=月収入16.2万円

- マンション2戸×家賃収入10.0万円×80%(管理費など)=月収入16.0万円

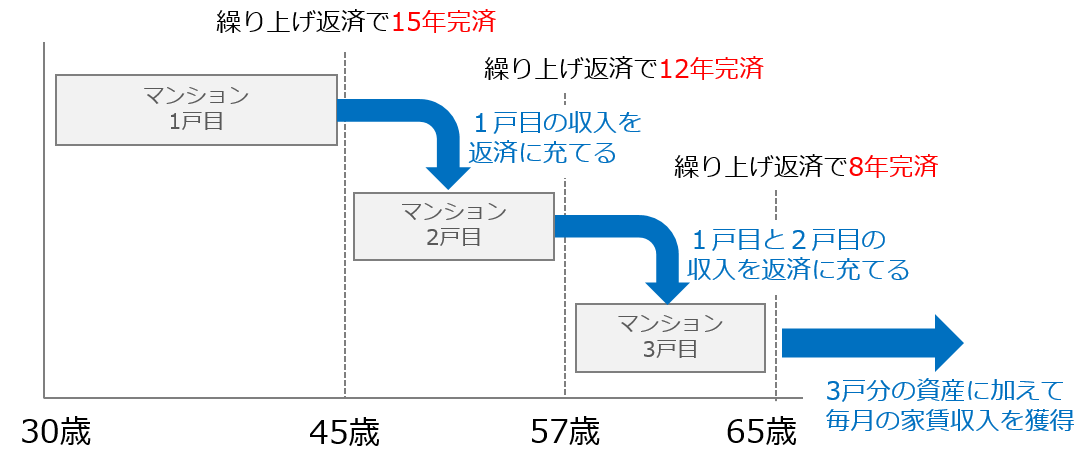

家賃収入7万円であれば物件価格は1500万円~2000万円程度、家賃収入10万円であれば物件価格は2500万円~3000万円程度が想定の価格帯になるかと思いますので、総額で5000万円~6000万円程度の物件を購入すれば良いということになります。30歳から不動産投資を開始して、65歳までにマンション3戸のローンを完済するイメージとしては下記のようになります。

1戸目は繰り上げ返済を行い15年で完済し、2戸目は1戸目の収入を返済に充てることで1戸目よりも早い時間で完済、3戸目は1戸目と2戸目の収入を合わせて返済に充てることでさらに早く完済するというのが、65歳までにローン完済済みマンション3戸を得るための投資戦略となります。

この場合は、1棟で1億円・2億円とするようなアパートを購入する必要はなく、むしろ当初の投資目的と照らし合わせるとリスクを取り過ぎとなり不適切であるということになります。

一方、月々のキャッシュフローで手残り金を多く残したい場合や資金効率を高めたい場合には、もう少しリスクをとって高利回りの物件を運用したり、積極的に売却益(キャピタルゲイン)を狙った運用方法を検討する必要があるでしょう。

このように、まず投資目的を決め、適切な投資目標と投資戦略を頭の中にイメージしておくことが大切です。

2. 複数の不動産会社、複数の物件を比較検討する

投資戦略が定まったら、次はエリア選定・物件選びのプロセスとなります。ここで大切なことは、一つの情報源に絞らず、複数の会社から話を聞いて色々な角度から物件を比較検討するということです。

情報源が一つだと、目の前の情報が正しいのかどうかを判断することが難しくなります。将来有望なエリアで、駅から近く、築浅で、利回りが良く、価格もお手頃という誰が見ても魅力的な物件は早々市場に出回りません。そういった物件が市場に出た場合は売買のプロがいち早く目をつけておさえますので、一般の不動産投資家に提示されるのは何かしらの検討余地があるものと考えておいたほうが良いでしょう。

不動産会社も自分たちの物件を販売するために、いかにその物件が素晴らしいかというセールストークを展開しますので、他の物件と比べて何が良く、何が劣っているのかを自分なりに検討する必要があります。

たとえば、以下のような物件は、メリットだけでなくデメリットの部分が今後にどういう影響があるのか、しっかりとした検討を要する物件になります。

- アクセスや表面利回りは良いが、築年数が数十年と古い物件

- 現在の利回りは良いが、郊外や地方などにある物件

- 都心エリアの土地だが、特殊な間取りの物件

- 条件面は優れているが、物件価格が高い物件

たとえば、築年数が古い物件は設備の修繕やリフォームでコストがかかりやすいため、表面利回りが良くても、費用を差し引いた実質利回りでは他の物件に劣る可能性があります。また、現在の利回りが良くても、郊外や地方の物件は都心に比べると入居者がつきづらく退居者が出ると空室期間が長引いてしまい、年全体の利回りが低下する可能性があります。

郊外や地方の物件は、都心と比べる新築からの賃料の下落率も高いため、5年後・10年後に家賃が10%・20%下がるということや、賃料が下がった場合でも管理費は変わらないため、実質利回りの低下に拍車がかかるというデメリットがあります。特殊な間取りのケースも入居者が絞られてしまうため、退居者が出たあとの入居者募集に苦労する可能性があるでしょう。

物件価格が高い物件(5000万円から1億円)は、借入金額が大きい金額になってしまうため、少額のローンよりも金利条件などが厳しくなりがちで、利息支払いの負担が大きくなってしまいます。また、大きな金額のローンを組むにはある程度の年収が必要になりますので、次の買主も限られてしまうという流動性のリスクも出てきてしまいます。

このように、一見して良いと思える物件にも、デメリットが存在します。新築や中古、都心と地方など、色々な不動産会社の物件を見て物件を見る目を養うとともに、他社で提案を受けた物件に対してセカンドオピニオンを仰いでみるなど、不動産会社を活用することが成功への近道となります。

3. 自分で収支シミュレーションを作成する

不動産投資が株や債券・FXなど他の投資手段と大きく異なるのは、不動産投資は「事業」であるという点です。書籍やセミナーでは、不動産の取得までがクローズアップされがちですが、不動産オーナーとなったあとのほうが期間は長く、数年から数十年に渡って事業主として賃貸事業を健全に回していく必要があります。

事業である以上は黒字にすることが重要ですが、売上が家賃収入にあたるところまでは理解していても、費用の部分は詳細を把握している方が少ないのが現状です。不動産の購入当時は不動産会社のシミュレーション上でもきちんと収益が出るはずだったが、実際は毎月お金が減っている気がする、毎年の確定申告の際にフタを開けてみたら費用がたくさん出ていて赤字だった、というようなことにならないように、シミュレーションをある程度の精度で作成できるようになっておくと良いでしょう。

不動産会社から出されるシミュレーションでは黒字がいくら出せるかを提示されることが多いかと思います。しかし、シミュレーションの一番の目的は、実は「黒字がいくら出せるか」ではなく、「最大でいくらの赤字が出る可能性があるか」「赤字が出たとして事業を回していくにはいくらの現金が必要になるか」を把握することにあります。

そのため、シミュレーションにあたっては条件を厳しく読んでおくことが大切です。たとえば、都心マンションの場合は家賃が10年後も変わらない設定になっている、設備の修繕などが発生しない前提になっているということが多いかと思います。

そこで、たとえば賃料が10年後に10%下がって、10年に1回で設備の修繕が10万円発生したとして、毎月・毎年のキャッシュフローは赤字にならないか、完済までに最大でどれくらいのキャッシュアウトが予想されるかといったことをチェックしておきましょう。下記にシミュレーションに盛り込んでおきたい主なポイントをリストアップしてみましたので、シミュレーション作成時に参考にしてみてください。

- 家賃の下落率(新築から10年で5%~10%程度の下落)

- 毎年の固定資産税・都市計画税(築浅3000万円の物件でおよそ年8万円前後)

- 毎年の確定申告の外注費(年3万円~4万円)

- 退去時の原状回復費・修繕費(数年に1回:5万円~10万円)

- 空室期間中の機会損失(3年ごとに1ヶ月の空室は発生するなど)

- エアコンや水回りの修繕費(5年~10年に1回:5万円~10万円)

- 返済期間中のローン金利上昇(5年後・10年後に0.5%~1%アップするなど)

- 売却譲渡税(減価償却分が売却益として課税対象になる)

- 売却時に仲介会社利用する際の手数料(売却額×3%+6万円)

シミュレーションはExcelなどで作成することができますが、もし自分には難しいと感じる場合は、親族や友人で数字に強い方や、個人向けの税理士事務所に相談してお願いしてみると良いでしょう。

新たに税理士を探すのであれば、例えば「税理士紹介エージェント」ような、インターネットを活用した税理士紹介サービスも便利です。エージェントに希望条件を伝えることでニーズマッチした税理士を探してもらうことができ、税理士の選定や面談の設定などもエージェントに任せることが可能です。

4. 失敗するリスクを洗い出し、対処を講じておく

シミュレーションの項目でもお伝えしたとおり、不動産投資は事業ですので、事業上のリスクをしっかりと把握して、対処を講じておく必要があります。

- 空室リスク

- 家賃滞納リスク

- 賃料下落リスク

- 競合進出リスク

- 地震・天災リスク

- エリア価値の低下リスク

- 金利上昇・融資審査の厳格化リスク

- 法令・税制変更リスク

- 流動性リスク

- 本業での失業リスク

1. 空室リスク

空室リスクは、不動産投資のなかで最もリスクと認識されているものの一つです。空室リスクを回避するには、都心の駅徒歩10分圏内、複数駅・複数路線が利用可能、新築・築浅といった賃貸需要の大きいエリアをおさえておけば95%以上の入居率を実現することが可能です。

2. 家賃滞納リスク

家賃滞納リスクは、入居者からの家賃収入が期日までに振り込まれないリスクです。入居者を募集する際の審査で事前に見極めをしておくことが大切です。

自分で対応するというオーナーさんもいらっしゃいますが、サラリーマンの方のように本業が忙しいという場合は賃貸管理会社に一任するのが良いでしょう。

3. 賃料下落リスク

賃料下落リスクは、都心の耐用年数内の物件ではあまり大きくありません。新築から10年後に5%前後低下すると読んでおけばいいでしょう。郊外や地方の場合は新築から10年で10%から20%低下する可能性もあるので、シミュレーションの際には賃料下落を考慮に入れて利回りなどを考える必要があります。

築後10年・20年の時点でリフォームやリノベーションを行うことで、賃料が上昇する可能性はありますが、数十万円~100万円以上の費用が発生することを想定しておいたほうが良いでしょう。

4. 競合進出リスク

物件の周辺に新築物件が建った場合のリスクです。購入を検討しているエリアの開発計画や、建築予定・建築途中のハイグレードマンションやデザイナーズアパートなどがないかといったことをチェックしておくと良いでしょう。

5. エリア価値の低下・環境変化リスク

再開発予定地だったが計画が中止になった、近くの大学や大企業が移転した、地震で液状化が発生したなどのケースが該当します。それぞれのリスクの対処としては、都心のように複数の開発計画が同時進行しているエリアを選ぶことや、入居者属性に偏りが少ないエリアを選ぶ、ハザードマップの確認、湾岸エリア・埋め立てエリアを避けるなどが考えられます。

6. 地震・天災リスク

地震による建物倒壊は、不動産投資においては最も避けたいリスクです。地震で倒壊しない建物の基準として、1981年6月1日に適用された新耐震基準の建物は、大地震の際にもほとんど倒壊しないと言われていますので、1981年6月1日以降の竣工された建物を選ぶと良いでしょう。

7. 金利上昇・融資審査の厳格化リスク

2016年1月から続く日銀のマイナス金利政策の影響でローン金利も非常に低い水準となっています。ローン金利が低いということは不動産投資においてイールドギャップ(投資利回りと金利の差)を生み出しやすくなるメリットがあります。

一方、不動産融資の過熱が続く中で2018年1月にはスルガ銀行の不正融資の問題が発覚するなど、事業用不動産への融資審査が厳格化された経緯があります。融資審査の厳格化は資金調達の難易度があがり、いざ売却をしようとしても買い手が付かなくなるリスクがあります。

また、アメリカでは歴史的なインフレを抑え込むために、FRB(連邦準備制度理事会)は、2022年3月から利上げをスタートし、5月には通常の2倍の0.5%の利上げを断行しています。

日米の金利差が拡大し、より金利の高いドルで資産運用をしようと円を売ってドルを買う動きが強まったことにより、4月28日には約20年ぶりに1ドル131円台の円安水準となりました。円安が常態化してしまうことへの対策として、日銀が利上げを行うリスクは高まっていると言えるでしょう。

これらのリスクへの対処として、金利が上昇しても返済できるキャッシュを手元に残しておく、金利負担を抑制するために5,000万円以上の価格が高い物件をできるだけ避ける、といったことが考えられます。

8. 法令・税制変更リスク

平成27年に相続税が改正され、相続税対策として不動産投資の市場が一段と賑わいましたが、不動産の資産評価方法や固定資産税や所得税などの税率が変更された場合は、不動産投資市場に影響を及ぼすことが考えられます。

9. 流動性リスク

不動産は他の投資商品と異なり、流動性が低い商品となります。換金化には最速でも1ヶ月かかりますし、次の買い手が現れないという事態もあり得ます。これらのリスクの回避策としては、余裕資金で不動産投資を行うこと、都心エリアなど需要が見込みやすいエリアの3000万円以下の物件を中心に保有するなどが考えられます。

10. 本業での失業リスク

あまり考えたくないことではありますが、サラリーマンの方の場合は、会社が倒産するなど予期せぬ失業に見舞われることもあります。その場合に、ローン返済が滞ってしまうと金融機関からの信用に傷がついてしまいますので、再就職するまでの期間にも返済ができるよう半年から1年程度のキャッシュを手元に残しておくと良いでしょう。

5. 収支結果を振り返り、目標を再設定する

ここまでの準備を行い、実際に物件を運用することになったあとは、シミュレーション通りに収益が上がっているか、想定していなかった支出がないかをチェックして、計画の進捗を確認しながら投資活動を進めていきましょう。

たとえば、賃料の下落率が当初のシミュレーションよりも大きい場合は、周辺環境や賃貸ニーズに変化があった可能性が高いため、リフォームを検討するなどの対策をしていきたいところです。繰り上げ返済を行っている方は、余裕のある範囲で繰り上げ返済額を引き上げて、前倒しで完済を目指すのも良いですし、逆に毎月のやり繰りが厳しい方はいった返済計画を立て直したほうが良いでしょう。

10年・20年経ってから物件価格が想定以上に上昇した場合には、老後の定収入プランを変更して売却を検討したほうが良いですし、返済中に年収が上がって貯蓄額が多くなった場合は、保有する物件数を減らすことを考えるのも良いかと思います。逆に、将来の受給できる年金額が引き下がってしまい、収入金額を増やさなければいけないというケースもあり得ます。

当初に立てた計画通りにすべてを進めなくてはいけない、ということではありません。目的を達成するために、刻々と変わる状況に応じて最善の一手を検討し、不動産投資を活用して目的達成に向けた最短距離を模索していくことが重要です。

今始めるべき?失敗しない不動産投資ガイド

- 今、不動産投資が注目されている5つの理由

- 不動産投資市場は、すでにバブルじゃないの?

- どんな人が不動産投資をやっているの?

- 不動産投資で大切な3つの投資ルール

- 不動産投資の流れを知ろう!

- 不動産投資を成功させるために必要不可欠な5つのプロセス

- 不動産売買にかかる費用は?

- 不動産投資ローンと住宅ローンの違いとは?

- 不動産投資の成功は、売却戦略(出口戦略)にあり

- 不動産投資のメリットとデメリット

- 不動産投資とREIT・株式・FXの比較

- エリアの選び方とおすすめの物件条件について

- どっちが正解?物件選びの際に迷うポイントの徹底比較

- 不動産投資で考えるべき7つのリスク

- 失敗事例から学ぶ不動産投資の極意

- 失敗しない不動産投資セミナーの選び方

- どこがおすすめ?初心者に人気の不動産投資セミナー7選

- 上場している不動産投資会社7社の実績・評判は?

- 失敗したくない人のための不動産売却ガイド

無料資料請求や個別相談などが利用できる不動産投資会社[PR]

初心者の方の情報収集に役立つ無料の資料や無料の個別コンサルティングを行っている不動産投資会社を厳選ピックアップしご紹介しています。

- 仲介手数料0円の不動産投資会社の比較・まとめ

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- 頭金(自己資金)300万円以下で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- 【12/4 東京都 港区】老後に月20万円の家賃収入を手に入れる方法 - 2024年11月19日

- 【11/30 東京都 港区】【医療業界で働くオーナー生の声】 本音で語る!私が中古ワンルーム投資を始めた理由 - 2024年11月19日

- シノケンのアパート経営の評判は?営業、融資、物件、入居率の評判・口コミ - 2024年11月15日

- 【11/27 東京都 港区】【金融機関で働くオーナーの生の声】失敗から学ぶ不動産投資の成功への道 - 2024年11月12日

- 【11/29 オンライン】TSMCで賃貸需要高まる熊本、アパート経営事情を徹底解剖! - 2024年11月12日