三井物産のグループ会社である三井物産デジタル・アセットマネジメントが提供する「ALTERNA(オルタナ)」は、1口10万円程度の少額からさまざまな不動産へのオルタナティブ投資ができるサービスです。

スマートフォンで簡単に口座開設や運用ができ、また価格変動をあまり気にせず長期投資ができるのが特徴です。この記事ではALTERNAの特徴について、REITなど他の不動産投資の手法とも比較しながら紹介します。

※本記事は投資家への情報提供を目的としており、特定商品・銘柄への投資を勧誘するものではございません。投資に関する決定は、ご自身のご判断において行われますようお願い致します。

目次

- ALTERNA(オルタナ)の特徴

1-1.取扱商品と運営会社について

1-2.ALTERNAの4つの特徴 - ALTERNA(オルタナ)のメリット・デメリット

2-1.ALTERNAのメリット

2-2.ALTERNAのデメリット - ALTERNA(オルタナ)とREIT・現物不動産・不動産クラウドファンディングとの違い

3-1.ALTERNAとREITの比較

3-2.ALTERNAと現物不動産投資の比較

3-3.ALTERNAと不動産クラウドファンディングの比較 - まとめ

1 ALTERNA(オルタナ)の特徴

ALTERNA(オルタナ)は三井物産系の企業が運営する、ブロックチェーン技術を活用した小口証券投資のサービスです。まずは基本的な特徴について紹介していきます。

ALTERNA(オルタナ)は三井物産系の企業が運営する、ブロックチェーン技術を活用した小口証券投資のサービスです。まずは基本的な特徴について紹介していきます。

1-1 取扱商品と運営会社について

同サービスは三井物産のグループ企業である三井物産デジタル・アセットマネジメント株式会社が運営しています。同社が厳選した不動産などの資産をブロックチェーン技術で小口化して、電子取引できるデジタル証券として発行、これを多数の投資家に販売するスキームです。

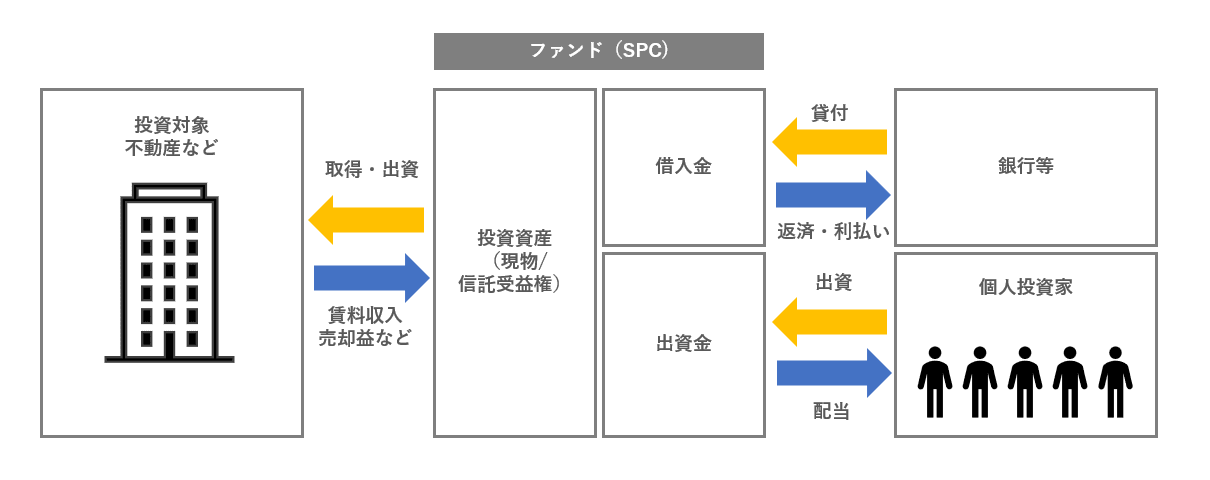

ALTERNAのファンドの基本的なスキーム

※参照:ALTERNA「ファンドとは」を基に筆者作成。図はイメージで、すべてのファンドが商業ビルに投資するとは限りません。

ALTERNAで扱う商品では、ファンドはSPC(特別目的会社)によって運営されています。この仕組みを倒産隔離と言い、資産の所有権者とSPCそれぞれの倒産リスクが回避されます。

また「三井物産のデジタル証券」では法整備状況や商品性を踏まえて「受益証券発行信託」の仕組みを採用しています。すなわち、投資家の出資金と銀行借り入れを原資に不動産(信託受益権)などを保有し、投資対象の収益は、借入金利を支払った後に、受益証券の保有者である投資家に分配されます。

受益権の裏付けとなっている不動産から得る賃料収入や、償還時の売却益が投資家の配当の主な源泉となります。

第1号案件は日本橋・人形町の一棟レジデンス物件で鑑定評価額33.5億円、1口10万円、想定利回りは3.0%、運用開始日2023年6月23日、運用期間は4年10ヶ月となっています。

1-2 ALTERNAの4つの特徴

ALTERNAの大まかな特徴は次の4点です。

- 「オルタナティブ投資」で資産を分散

- 相場影響を受けにくい不動産で手堅い投資

- 何に投資してるか分かる、大事なものは「納得感」

- 全てがスマホで完結運用・納税も可能

オルタナティブ投資とは、株式、債券などの伝統的な資産以外へ投資する運用手法の総称です。投資先はさまざまですが、不動産、インフラや私募投資などが含まれます。

伝統的な資産は株価や景気動向などと連動しやすいという傾向がありますが、オルタナティブ投資は他の資産と損益が連動しにくいため、分散投資するうえで適しています。

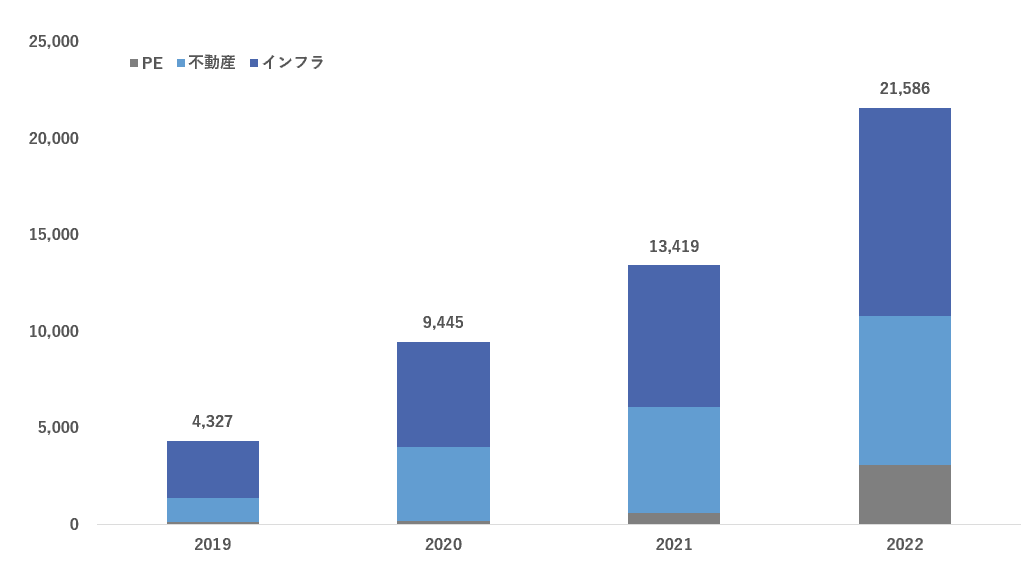

世界中の機関投資家が積極的に投資を進めている資産クラスで、例えば日本の公的年金を運用するGPIFでも、年々運用残高を拡大しています。

GPIFの不動産、インフラ、PEの投資残高推移

※出典:NEXT FUNDS「オルタナの4つの特徴」

実質的な投資先は賃貸契約に基づいた賃料収入を見込める不動産となっているため、市場価格の影響を受けやすい株式などと比べて低リスクの収益が期待できます。ミドルリターンミドルリスクの投資先であることから、中長期的な投資を検討している投資家にとって有効な選択肢の一つとなります。

また、ALTERNAではファンドの投資先をシンプルにし、かつ投資先に関する情報の透明度を高めるよう努めています。運用期間中の分配は各不動産の賃料収入からファンドの報酬などを引いた部分が還元され、投資先や資金の流れがわかりやすいのが特徴です。

最後に、全ての手続きをスマートフォンで完結できるのも特徴です。口座開設と投資先の選択、入金や運用が全てスマートフォンでおこなえます。「確定申告なし」を選べば、所得税(復興特別所得税を含む)は源泉徴収されるため、納税も追加の対応は不要です。

2 ALTERNA(オルタナ)のメリット・デメリット

続いてはALTERNAへ投資することのメリット・デメリットについて紹介していきます。双方を理解したうえで、ALTERNAでの投資の是非を検討しましょう。

2-1 ALTERNAのメリット

ALTERNAのメリットは次のようなポイントにあります。

- 運用中の価格変動を気にせずに投資できる

- 小口で不動産などオルタナティブ資産へ投資できる

- 長期で低リスクの利回りが期待できる

運用中の価格変動を気にせずに投資できる

ALTERNAのファンドは、あらかじめ償還日が決まっていて、投資開始後は定期的に分配を得ることができます。運用期間中は価格変動が抑えられているうえ、そもそも売買する必要がないため、直接的には価格変動を気にしなくともよいという点もメリットでしょう。

小口で不動産などオルタナティブ資産へ投資できる

また、オフィスビルや工場、物流施設への投資を検討する場合などでは百億円単位の購入費用がかかります。個人では購入が現実的に困難な不動産は多くありますが、ALTERNAを介することで小口出資が可能になります。

1口10万円程度で投資できるため、少額から個人投資家が検討しづらい大型不動産への投資も可能になります。また、投資資金が潤沢な場合は簡単に分散投資も検討できるでしょう。

今後は船舶や航空機など、他のオルタナティブ資産への投資も想定されており、将来はさらに多様な投資にチャレンジできる可能性があります。

長期で低リスクの利回りが期待できる

ALTERNAの投資期間はファンドによって異なるものの、5-7年程度と比較的長いものが多く、低リスクの利回りを長期的に期待したい方に適したサービスと言えるでしょう。

2-2 ALTERNAのデメリット

一方で、ALTERNAのデメリットは次の通りです。

- 投資期間中は売却がしづらい

- ハイリターン追求には不向き

- レバレッジをコントロールできない

- 元本保証がない

投資期間中は売却がしづらい

ALTERNAのデジタル証券は原則年2回しか売却できません。有価証券で運用する場合は、上場している証券であれば取引所が開いている時間ならリアルタイムで売買でき、投資信託でも平日なら多くが日次で売買できます。流動性という観点で見たとき、ALTERNAはREITのような上場投資信託に劣後していると言えます。

なお、クラウドファンディングを活用した不動産小口化商品の場合は償還までほとんど売却の手段がないファンドも存在します。これらと比べるとALTERNAは流動性を維持しています。

ハイリターン追求には不向き

ALTERNAの想定利回りは1号案件の日本橋・人形町の一棟レジデンス案件が3.0%、2号案件の京都・三条のホテル案件が3.6%となっており、おおむね3~4%の水準です。

相場が好調であれば、日経平均などのインデックス株式投資では年間10%を超えたり、個別株では株価が10倍になるテンバガー銘柄があったりなど、さらに高いリターンを得られる場合もあります。このようなハイリスク・ハイリターンの投資を検討している方の中には、ALTERNAの利回りは物足りないと感じる方もいるでしょう。

レバレッジをコントロールできない

ALTERNAの投資口数は、いま保有する自己資金額に依存します。現物不動産のように、借入を活用してレバレッジ水準を自分で決めることができません。

なお、スキーム図によるとALTERNAのファンドではSPCにて銀行借り入れを活用して投資を行っているため、間接的ながらレバレッジを活用して収益の拡大を図っています。

元本保証がない

銀行預金などと異なり、ALTERNAの運用は元本保証がありません。たとえば、不動産売却時の価格下落などで損失が出る可能性があります。各投資案件に「リスク」のページがありますので、しっかりと読み込んでから投資判断を行うようにしましょう。

3 ALTERNA(オルタナ)とREIT・現物不動産・不動産クラウドファンディングとの違い

他の主な不動産投資の手法である、REITや現物投資とALTERNAの比較をしました。自分に合った投資方法を選ぶうえでの参考にしてください。

3-1 ALTERNAとREITの比較

ALTERNAとREITの特徴を比較すると次の通りです。(以下のREITの特徴は、取引所で売買できる上場REITを想定して説明しています)

ALTERNAとREITの違い

| 項目 | ALTERNA | REIT |

|---|---|---|

| 運用期間 | 5-7年程度 | 任意に決められる |

| 流動性 | 年2回売却できる | 取引所が開いていればリアルタイムで売買できる |

| 価格変動 | 相対的に小さい | 相対的に大きい |

| 投資先 | 単体の不動産が中心 | 多数の不動産に分散投資 |

※二つの投資手法の特性を明確にするために、それぞれの資産における傾向をまとめています。実際の投資においては例外が多数存在する点にはご留意ください。

REITもALTERNAも少額で不動産投資を行うという点では、有効な投資の選択肢となる金融商品です。ALTERNAは10万円程度から投資が可能な一方、REITの初期投資額はREIT自体の価格によりますが、数万円程度から投資ができるファンドもあります。

ALTERNAは基本的にファンドの募集期間と償還タイミングが決まっているため、運用期間は5-7年程度です。これに対してREITは投資法人が存続する限りは運用が継続していくため、投資家が任意で投資期間を決めることができます。期限を定めず、収益目標などを目安に売却タイミングを決めることも可能です。

REITは取引所が開いている平日の日中であれば、リアルタイムで売買ができます。そのため現金が必要になった時には、すぐに現金化することも可能です。ALTERNAが年2回ほどしか売却タイミングがないのと比べると、流動性は高いといえます。

その代わり、ALTERNAは日々の価格変動が起きにくく、かつあまり気にする必要がないのに対して、REITは不動産市況や投資法人の運用成績、市場の需給などによってめまぐるしく価格が変動します。ALTERNAの方が直接的なキャピタルリスクは低いと期待できます。

最後に、REITは投資法人の判断で多数の不動産に分散投資するのが特徴ですが、ALTERNAは一つの不動産に投資するファンドが多くなっています。ファンドと不動産が1:1で結びついているため、投資先の情報の透明度が高いといえるでしょう。また複数のファンドを持ち合わせれば、自分の意向に合わせて投資先を分散したポートフォリオを構築できます。

3-2 ALTERNAと現物不動産投資の比較

ALTERNAと現物不動産投資の特徴を比較すると次の通りです。

ALTERNAと現物不動産投資の比較

| 項目 | ALTERNA | 現物不動産投資 |

|---|---|---|

| 初期投資額 | 10万円~ | 高額なスキームが多い |

| 運用期間 | 5-7年程度 | 任意だが長期投資が適する |

| 流動性 | 年2回売却できる | 取引相手次第で不透明 |

| 投資物件の種類 | さまざまな不動産 | 不動産の種類・価格帯などで制約が大きい |

| レバレッジ | ファンド方針による | 借入比率を基にコントロールできる |

| 投資物件の管理 | 不要 | 必要 |

※二つの投資手法の特性を明確にするために、それぞれの資産における傾向をまとめています。実際の投資においては例外が多数存在する点にはご留意ください。

初期投資額はALTERNAでは10万円ほどから投資が可能な一方で、現物不動産はまとまった自己資金が必要となるケースが大半です。特に月々の収支を黒字に維持するならば、少なくとも数百万円、物件価格が高いと数千万円が必要となる場合もあります。

現物不動産投資の運用期間は自分で決めることもできますが、長期で投資したほうが相対的に低リスクのリターンを追求可能です。特に5年以内で売却すると売却時にかかる税額が高くなってしまうので、最短でも5年以上、中には数十年単位で運用する人も少なくありません。(※参照:国税庁「譲渡所得(土地や建物を譲渡したとき)」)

流動性については、現物不動産の方は市場動向や買い手の有無により不明確です。買い手が付けばALTERNAより短期間で売れる可能性がある一方、買い手がつかなければ売却に時間がかかる恐れもあります。その点では年2回と決まっているALTERNAの方が、途中売却を検討しやすいと言えるでしょう。

ALTERNAは三井物産デジタル・アセットマネジメントの方針に沿ってさまざまな不動産からファンド組成をおこないます。そのため住宅だけでなく工場、オフィス、ホテルなどさまざまな不動産に投資が可能です。

現物不動産も購入できさえすれば投資は可能なのですが、個人が売買する不動産は、集合住宅(マンション・アパート)、もしくは戸建てが中心です。ホテルやビル、工場などへの投資には多額の資金が必要となるため、個人が取り組めるケースは非常に限定的です。

ALTERNAはレバレッジ水準を自分で設定することはできず、ファンドが活用する借入の比率により固定されます。これに対して、現物不動産では借入比率を自分で決めることで、レバレッジの水準をある程度コントロールできます。借入比率を高めて、少ない自己資金で大規模な資産へ投資するという選択も可能です。

最後に、ALTERNAでは物件の管理は不動産の管理会社が行ってくれるため、投資家は対応する必要がありません。現物投資では管理会社も活用しながら、不動産の管理の手間が発生し、手間に感じる方もいるでしょう。

ただし、現物不動産では手間がかかる分、オーナーの意思によって運営方針を自由に設定することが可能です。入居者募集の工夫や修繕などを通じて収益改善を行ったり、資産価値を高めたりといったアクションが取れるという点ではメリットでもあります。

3-3 ALTERNAと不動産クラウドファンディングの比較

| 運用期間 | 5-7年程度 | 数か月-3年程度 |

|---|---|---|

| 初期投資額 | 10万円~ | 1万円~ |

| 流動性 | 年2回売却できる | 原則売却ができない |

| 価格変動 | 相対的に小さい | 原則、変動しない |

| 投資先 | 単体の不動産が中心 | 単体の不動産が中心 |

不動産クラウドファンディングは、多額の資金を必要としない新しい不動産投資の形として人気の不動産投資サービスです。ALTERNAのように個別の不動産へ少額資金の投資が可能であり、共通点も多いスキームとなっています。

ALTERNAと不動産クラウドファンディングの違いとしては、「規制される法律が異なる」という点が挙げられます。ALTERNAは不動産信託受益権(有価証券)を発行することから金商法の規制を受けますが、不動産クラウドファンディングは不動産特定共同事業法(不特法)の規制を受けて匿名組合出資という形式で投資、運用されています。このようなスキームの違いにより、それぞれの特徴も異なってきます。

例えば、不動産クラウドファンディングは原則として運用期間中に売却することが出来ず、価格変動も起きません。一方でALTERNAは証券化されていることから所有権を移転させることが比較的に容易でありながら、REITのように上場していないことから価格変動が非常に小さいといったバランスの良い投資が可能です。(※ALTERNAでは譲渡制限付の案件があります。投資前に売却時の条件についてあらかじめご確認ください。)

また、不動産クラウドファンディングでの収入は雑所得(総合課税)になりますが、ALTERNAは申告分離課税になるという税制上の違いもあります。申告分離課税では、分配金は20.315%が源泉徴収されますが、総合課税の場合は住民税とあわせて最大約56%の税率となります。その他の所得が高い方にとっては、ALTERNAの方が税制上のメリットが大きいでしょう。

一方で不動産クラウドファンディングのメリットとしては、ファンド募集時に対象不動産の売却時期があらかじめ想定されているものが多く、売却益もリターンに含まれているために高利回りの案件が多いという点が挙げられます。比較的に短期で高利回りの運用がしたい場合には不動産クラウドファンディングが、5-7年の長期目線で低リスクの運用を期待したい場合にはALTERNAが適していると言えるでしょう。

まとめ

三井物産デジタル・アセットマネジメントが提供するALTERNAはブロックチェーン技術を活用したデジタル証券の売買により、個人投資家が10万円程度からオルタナティブ投資にチャレンジできるサービスです。

個人では手を出しにくい不動産への投資がより身近になるでしょう。また、将来は不動産以外のオルタナティブ投資もできるようになる可能性があります。

不動産投資の主要な方法であるALTERNAとREIT、現物不動産投資には、それぞれ良し悪しがあります。投資家自身の投資意向も踏まえて、自分に合った投資方法を選択していきましょう。

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2025年12月20日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日

- 金利上昇期の「守り」と「攻め」の投資戦略。アパートローン借り換えによるキャッシュフロー改善や、追加購入に繋げる方法 - 2025年10月23日