2023年は6月半ばまでの時点で、円安などの影響もあり日本株が堅調に推移しています。5月以降は断続的にTOPIXや日経平均がバブル期以来の高値を記録するようになりました。株式を保有している方の多くは、値上がり益を享受するチャンスがあります。

一方で、今後の先行きを考えた時には、高値から反落し始めるリスクも相応に懸念されます。また、これから資産運用を拡大していこうとする人には「高値掴みになるのでは?」と心配する人もいるでしょう。

そこで、株式以外の運用手法に目を向けるのも一つの考え方といえます。例えば不動産投資は、株式とリスクを分散する上で有効な手立ての一つとなるでしょう。今回の記事では株高局面から不動産投資を始める上でのポイントについてまとめました。

目次

- 足元の株高の背景と投資におけるリスク

- 不動産への分散投資は株高における有効な手段の一つに

- 株高のタイミングにおける不動産投資のメリット

3-1.相対的に低リスクの運用が期待できる

3-2.株式投資に対するリスク分散になる

3-3.不動産は株式と比較してキャピタルリスクが低い

3-4.収益予測が立てやすい - 株高のタイミングで不動産投資を行うデメリット

4-1.株式市場の成長のチャンスを逸失する可能性がある

4-2.急な方針転換がしにくくなる

4-3.不動産固有のリスクが存在する - 株と不動産での分散投資も有効な選択肢に

- まとめ

1 足元の株高の背景と投資におけるリスク

まず、株式の現状をおさえておきましょう。2023年は、グローバルで見ると米国での地方銀行の破綻など逆風要因もありましたが、日本では株価はおおむね堅調に推移しています。

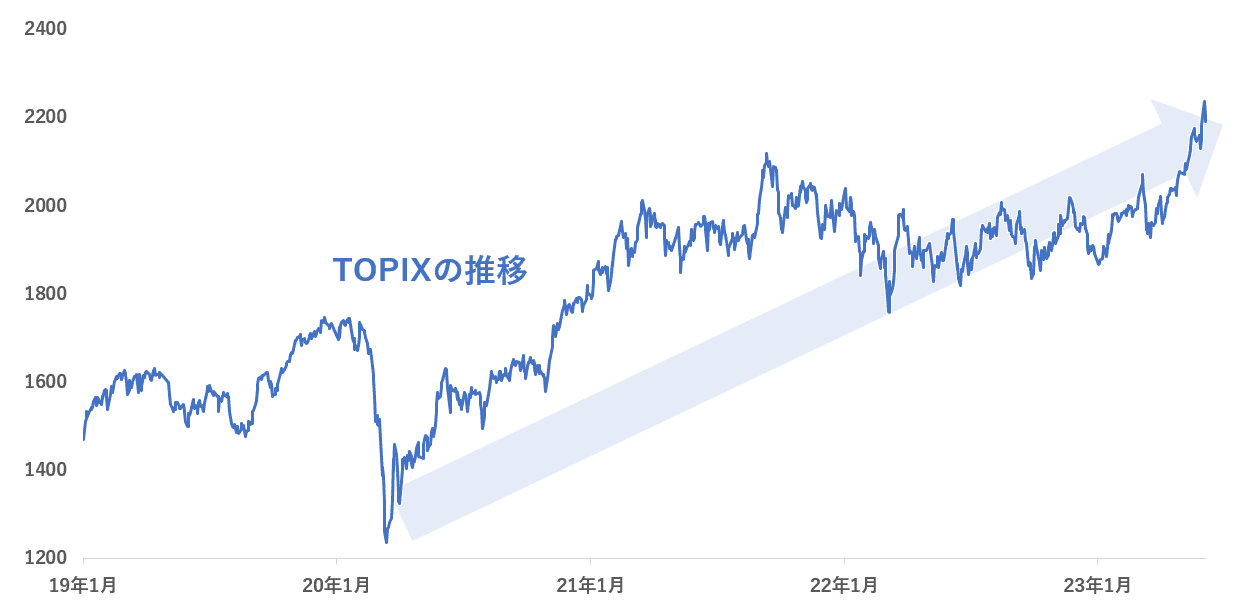

近年のTOPIXの推移

期間:2019年1月4日~2023年6月8日

TOPIXや日経平均は直近の高値を更新し、連日バブル期以来の高値を記録している状況です。日本はコロナ禍からの経済回復において他の先進国よりも出遅れていた分、今年に入ってもインバウンド需要の回復などを土台として経済成長が見込まれることが好感されています。

また、日米の金融政策の格差などを土台とした円安の進行も株価の下支え材料になっていると言えます。円安は輸出を積極的に行う企業にとって追い風となるほか、米ドルを始めとした外貨を保有する海外投資家から見れば日本株が割安に見えるという要因もあります。

1-1 株高局面での株式投資のリスク

2023年6月時点で、日本株の急落に対する重大な懸念材料が具体化しているわけではないものの、株高は株式投資にとってリスク要因となります。

- 割安さが修正されてやがて割高に

- バブルのリスク

- 配当利回りで見た時の収益性の低下

株の割安・割高を判断する指標では、株価の上昇は割安感の剥落、割高感の醸成につながります。例えば株価÷利益で計算されるPER(株価収益率)は、株価が上昇すれば数値が大きくなり割高感が高まります。株高により、海外投資家から割安とされてきた日本株に対する見方が変わってくる可能性もあります。

日本の1990年代のバブル崩壊も反落の事例として取り上げられることが多くありますが、その時期の高値から株価が急落した事例は複数存在します。高値になればなるほど、その株高が経済成長などの面で実態を伴ったものなのか、慎重な判断が求められるのです。

また、「配当利回り」を意識した投資においても、株高は留意すべき材料になります。配当利回りは配当額を株価で割って計算するため、株高は利回りの低下要因になります。

配当利回りが高いと、配当収入が株価の下落を補ってくれるため、長期での高配当株投資は、実は「下落リスクに強い」という側面を持っています。裏を返すと、株高で配当利回りが低下すると、配当で株の下落リスクを補うのが難しい状況となるのです。

2 不動産への分散投資は株高における有効な手段の一つに

株と異なる値動きの特徴を持つ資産との分散投資は、リスク分散するうえでの有効な選択肢の一つとなります。その点で不動産投資は次のように、さまざまな面で株式と異なる特徴を持っています。

不動産投資と株式投資の比較

| 不動産投資(賃貸住宅投資) | 株式投資 | |

|---|---|---|

| インカムゲイン | 家賃収入 | 配当 |

| キャピタルゲイン | 物件の売買益 | 株価上昇 |

| 損益の特性 | インカムゲインの割合が大きい | キャピタルゲインの割合が大きい |

| 期待できるリスク・リターン | 相対的に低い | 相対的に高い |

| 景気変動の影響 | 相対的に受けにくい | 相対的に受けやすい |

| 売買の手間 | 大きい | 小さい |

| 税区分 | 給与所得との損益通算が可能 | 分離課税 |

※二つの投資手法の特性を明確にするために、それぞれの資産における傾向をまとめています。実際の投資においては例外が多数存在する点にはご留意ください。

二つの投資は、まず収益源の違いがあります。賃貸不動産投資では毎月入る賃料収入が収益の土台となります。株式にも定期的に受け取れる「配当」がありますが、株価変動に対して受け取れる金額が小さい傾向にあるため、株式投資では株価の値上がりを追求して投資するケースが多いといえるでしょう。

賃料収入は株価よりも変動しにくいため、賃料収入を土台とした不動産投資は株式投資よりもリスクが低い傾向にあります。

また、企業業績の影響を大きく受ける株式は景気動向の影響も受けやすいですが、不動産投資は株式と比較すると、景気動向の影響が小さい投資方法です。ただし、その分景気拡大期には株式投資の方が大きなリターンが期待できる投資といえるでしょう。

いざ投資にチャレンジする時には、売買のしやすさも重要な視点となります。株式はインターネット上に証券口座を持てば、スマホ・PCを通じて簡単に売買ができます。不動産投資は不動産会社を通じて売買を行いますが、さまざまな手続きを経る必要があるため、売買の手間は株式よりも多くなります。

不動産投資と株式投資にはそれぞれ良し悪しがあって「必ずどちらかが優れている」というものではありません。それぞれの特性を踏まえて、自分にあった投資先を選ぶことが大切です。

3 株高のタイミングにおける不動産投資のメリット

株高のタイミングで不動産投資を行うメリットは次のようなポイントがあります。

- 相対的に低リスクの運用が期待できる

- 株式投資に対するリスク分散になる

- 不動産は株式と比較してキャピタルリスクが低い

- 収益予測が立てやすい

それぞれのポイントについて、ここから詳しく紹介していきます。

3-1 相対的に低リスクの運用が期待できる

不動産投資は株式と比べてリスクが低い傾向にあります。空室リスクや災害リスクなどは存在するものの、株価変動による株式の損失リスクと比較すると値動きが少なく、賃料収入の積み上げが期待できる投資方法です。

株高の局面では株式を魅力的に感じてしまいがちですが、たとえ株価が高くとも、株式投資がリスクの高い投資であることに変わりはありません。そのため低リスクに資産運用を行いたい人にとっては、株式投資は必ずしも適しているとはいえないでしょう。

一方、不動産投資は実物資産を運用して賃料を得るスキームであるため、株式のような金融商品と比較して相場の影響は限定的です。長期的に運用を行い、徐々に純資産を積み上げられるという点は不動産投資のメリットとなります。

ただし、不動産投資は金融機関のローンを活用してレバレッジ効果を得るという方法で運用されることも多くあります。収入に対して多額の借入をしてしまうと、金利上昇による収支のマイナスが増えて経営の継続が難しくなったり、不動産価格の下落によってオーバーローンとなり、売却が難しくなったりなどのリスクには注意が必要です。

3-2 株式投資に対するリスク分散になる

不動産投資は株式投資と比較してリスクが低く、さらに経済変化の影響を受けにくいという特性があります。そのため、現時点で株式投資を行なっている人にとって、不動産投資は有効なリスク分散の手段となります。

資産の一部を不動産投資に振り分けることで、不動産投資から得られる賃料収入が株式の損失リスクに対するバッファとして機能します。経済ショックなどで株価が急落する事態に直面しても、ダメージを抑制できるでしょう。

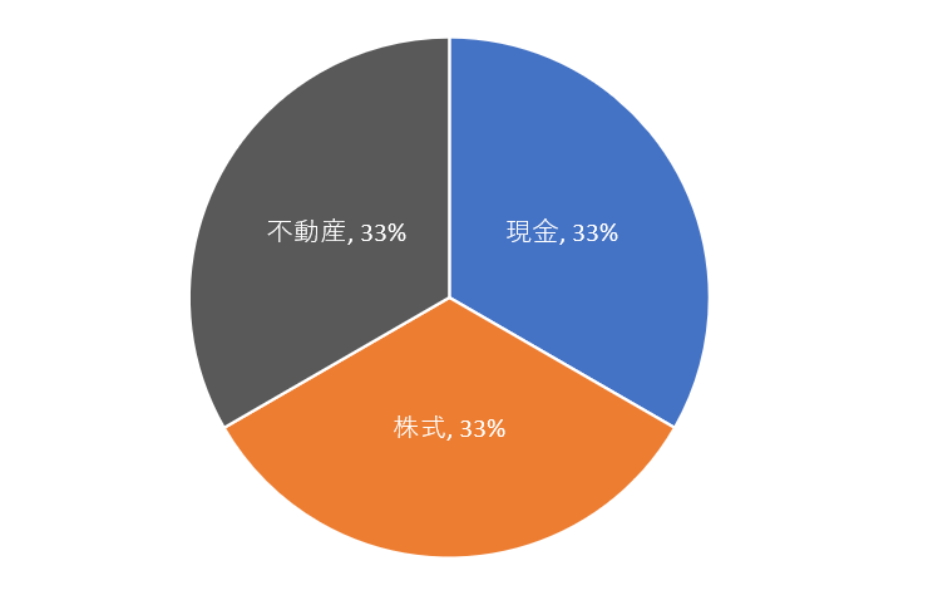

このような様々な資産へ投資資金を分散することを「分散投資」と言います。株式・不動産・現金は分散投資のポピュラーな分散先として選ばれやすく、この3つを上手く組み合わせた資産形成の方法を「資産三分法」と呼びます。

資産三分法は、効率性とリスクのバランスが取れた資産形成の方法です。長期的に資産運用を行っていく場合には、検討されてみると良いでしょう。

【関連記事】将来の資産形成に役立つ「資産三分法」の配分比率は?株・不動産の選び方も

3-3 不動産は株式と比較してキャピタルリスクが低い

株高の局面では配当利回りを追求するのがより難しくなります。配当利回りは「一株当たりの配当金÷現在の株価」で計算されるため、株価と配当利回りは(配当水準が比例して増えない限り)反比例の関係にあるからです。

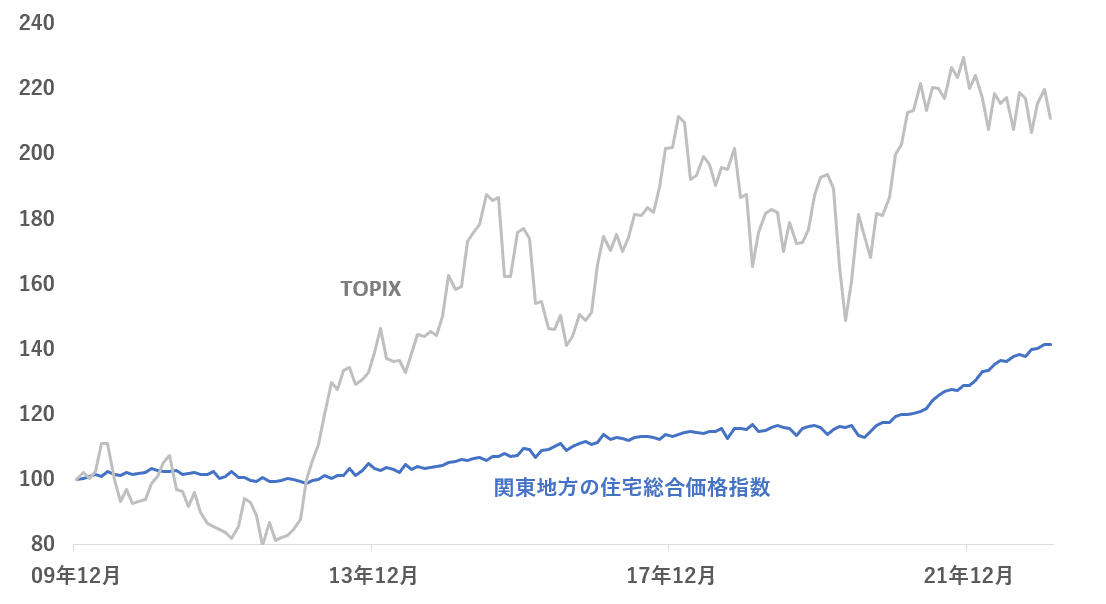

不動産価格についても経済情勢は変動要因の一つなのですが、実際には下図の通り、株価のように大きな上下はおきません。

不動産価格と株価の推移

※期間:2009年12月末~2023年1月末

※関東地方の住宅総合価格指数の出所:国土交通省「不動産価格指数」

共に2009年12月末の値を100として指数化

すなわち経済が加速したとしても、価格が上昇して利回りが低下するリスクは株式よりも低いと言えます。特に株高の局面では、株式の利回りが低下しやすいため、キャピタルリスクが低く低金利ローンのレバレッジ効果を得られる不動産投資の方が、利回りを期待しやすくなると言えます。

3-4 収益予測が立てやすい

株式の損益において重要な影響をもたらす株価は、プロのアナリストでも予見するのが難しいものです。そのためハイリターンを得られるチャンスもあれば、損失を被るリスクもあります。

不動産投資もリスクを伴いますが、収益の土台となる賃料収入は頻繁に変動するものではないため、株式投資と比べると収益額や収益率の予測が立てやすい投資手法といえます。

割高感の修正リスクやバブルの発生など、株価の下落可能性を予見するのは難しいものです。

その反面、不動産投資は周辺エリアの賃料相場や取引事例、金融機関の貸出態度などから収益予測を立てるための情報も豊富であり、様々なセクターが混在する株式と比較して考慮すべき要因も限定的です。

4 株高のタイミングで不動産投資を行うデメリット

株高のタイミングからの不動産投資には留意すべきポイントも存在します。

- 株式市場の成長のチャンスを逸失する可能性がある

- 急な方針転換がしにくくなる

- 不動産固有のリスクが存在する

これらのデメリットを理解したうえで、投資を検討しましょう。

4-1.株式市場の成長のチャンスを逸失する可能性がある

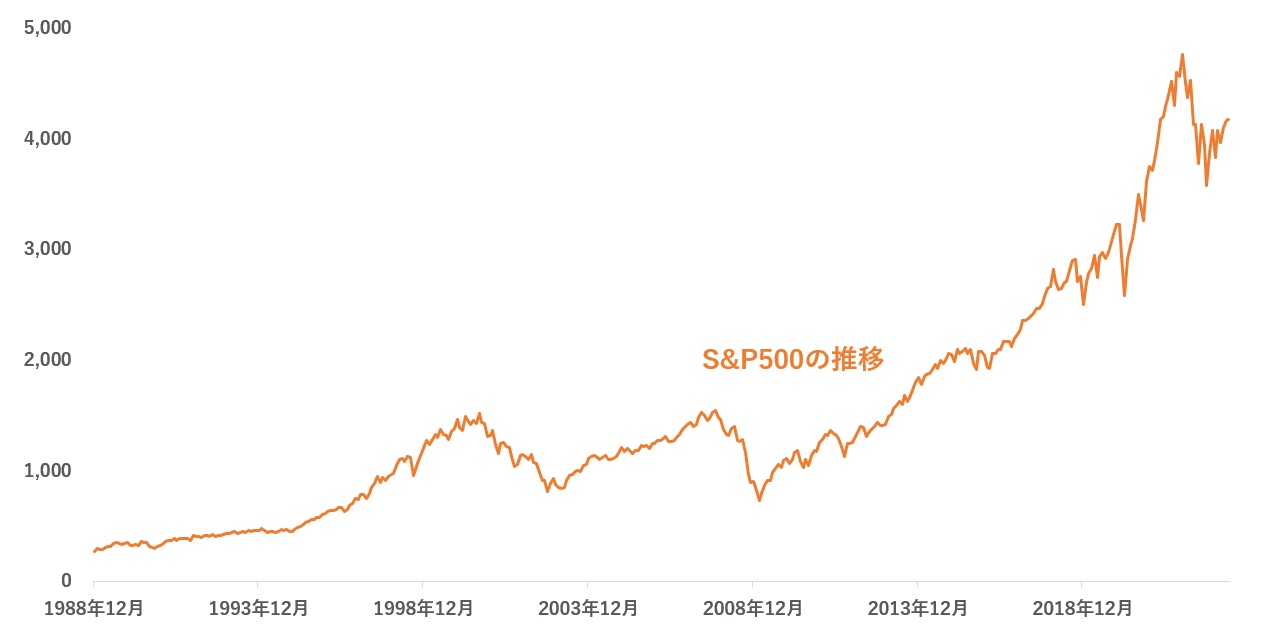

株価は過去の推移から見て高値付近だからといって、高値をつけた後に下落するとは限りません。例えば米国の株価指数であるS&P500は、ここ1~2年ほどはやや不調ではあるものの、長期で見ると、以下の通りおおむね右肩上がりの推移となっています。

仮にこのトレンドが続くとするなら、過去から見て高値だったとしても、すぐに更なる高値へ株価が上昇していく可能性もあります。

米国の株式指数S&P500の推移

期間:1988年12月末~2023年5月末

日本はバブル崩壊後長期に渡り株価が低迷したため、これまで米国株のような上昇基調を描けない状況が続いていました。しかし、今後は米国株のような上昇トレンドを描く可能性もゼロとは言えません。

仮にそのような値動きが今後訪れる場合は、現在が株高に見えるからといって株式投資から離れてしまうと、今後のさらなる成長機会を逸失する恐れがあります。

不動産価格の上昇は株価より変化が緩やかな傾向があるため、株価が力強く上昇を継続した場合には不動産によるリターンは株式に及ばない可能性が想定されます。

将来の資産価格がどのようになるか予想するのは容易ではありません。しかし、株式より不動産を選好するということは、将来の経済成長に伴う収益機会を逸失するリスクがあるということを念頭においておきましょう。

4-2.急な方針転換がしにくくなる

不動産投資は、多くの場合株式と比較してまとまった自己資金が必要で、かつ売買するのに手間と時間がかかります。

株高を嫌って不動産投資に資産を移した場合、将来状況が変わって株式市場の魅力が復活したとしてもすぐに不動産を売却して株式投資を再開するのは困難です。不動産の処分に関する手続きをしている間に株価が高値を付けて収益機会を逸失してしまう恐れもあります。

不動産投資を実践すると、少なくとも不動産に投入した資金については、柔軟な換金・再投資が難しいということを認識しておいてください。

4-3.不動産固有のリスクが存在する

不動産投資には固有のリスクが存在します。例えば次のようなものがあります。

- 空室リスク

- 災害リスク

- 将来の賃料低下・費用増大リスク

平時には賃料収入が安定しやすい不動産投資ですが、空室が発生してしまうと、次の入居者が見つかるまで、その区画から得られる収入はゼロとなります。都市の衰退などにより賃貸需要が減少すると、急激に収支が悪化してしまうリスクもあります。

その他、台風や地震、津波などによる災害により物件が損害を受けると、住めなくなって賃料収入が途絶え、かつ修繕や撤去費用などがかかる災害リスクがあります。また、長期で見れば市況変化に伴う賃料の下落、人件費の高騰などによる大規模修繕のコスト増などにより、当初想定より収支が悪化するリスクも無視できません。

不動産投資においては、以上のように株式とは異なる損失リスクを負う点に留意が必要です。

5 株と不動産での分散投資も有効な選択肢に

今回は不動産投資のメリット・デメリットに焦点を当てましたが、株式投資と不動産投資はどちらにも良し悪しがあるため、一概にどちらが優れていると決められるものではありません。

株式の成長性と不動産のリスク対策を両立し、また投資におけるリスクを分散するうえでは、株と不動産双方に分散投資するのも有効な選択肢の一つです。

例えば、前述した「株・不動産・現金」へ資産を分散する「資産三分法」を取り入れることで、効率性とリスク分散のバランスを取った運用が期待できます。

資産三分法の基本的なポートフォリオ

資産三分法は、現金・株式・不動産という異なる特徴を持つ資産を組み合わせる資産形成の方法です。異なる特徴を持つ資産を組み合わせると、さまざまな局面で大きな損失を避けながら、効率的に資産形成を進めることが可能です。

| リスク | 収益性 | 景気との 連動性 |

インフレ への強さ |

|

|---|---|---|---|---|

| 現金 | 低い | 低い | ほぼなし | 弱い |

| 株式 | 高い | 高い | 高い | 中程度 |

| 不動産 | 中程度 | 中程度 | 中程度 | 高い |

まとめ

日本株を中心に株高傾向が続いていますが、今後どの程度上昇基調が続くかは分かりません。株式は相対的にハイリスクな投資先の一つなので、損失リスクが大きいことを理解した上で、投資の是非を検討してください。

株よりも低リスクの投資を行いたい、もしくは株とのリスク分散を図りたいという方には、不動産投資が有効な選択肢となります。災害リスクや空室リスクなど株とは異なるリスクを負う点には留意が必要ですが、不動産投資は株式と比べて経済動向の影響を受けにくいため、長期運用や株の損失リスクの抑制に役立つでしょう。

今後の経済や株価に対する見通し、あるいは許容できるリスクの高さなどを踏まえて株と不動産への投資をうまく取り入れて、自分にあったポートフォリオを形成していきましょう。

【関連記事】マンション経営の始め方は?初期費用や流れ、初心者が注意したいポイントも

【関連記事】株式投資でおすすめの証券会社は?大手3社とネット証券7社を比較

【関連記事】つみたてNISA、おすすめの銘柄は?手数料の比較や購入のポイントも

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2025年12月20日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日

- 金利上昇期の「守り」と「攻め」の投資戦略。アパートローン借り換えによるキャッシュフロー改善や、追加購入に繋げる方法 - 2025年10月23日