中古マンション投資は新築よりも物件価格が安く、比較的高い利回りが狙える特徴を持っています。これらのメリットから、中古マンション投資で初めての不動産投資を検討している方も多いのではないでしょうか。

しかし、中古ならではのリスクもあります。リターンだけに目を向けずに、将来的なリスクに十分注意して投資を行いながら運用収益を得ることが重要です。

本記事では、中古マンション投資のメリットとデメリットを整理して解説し、初心者が気を付けたい注意点についても触れていきます。

目次

- 中古マンション投資の特徴

- 中古マンション投資のメリットとデメリット

2-1.中古マンション投資のメリット

2-2.中古マンション投資のデメリット - 2024年の中古マンション投資の市場動向

- 中古マンション投資の初心者が気を付けたい注意点

4-1.好立地で資産価値の高い中古マンションを選ぶ

4-2.物件の管理状況をチェックする

4-3.投資計画を十分に練る - 好立地で資産価値の高い中古マンションを販売する不動産会社

5-1.エイマックス(A-MAX)

5-2.プロパティエージェント - 中古マンション投資で家賃アップを狙うポイントや物件選びのコツをインタビュー

6-1.エイマックスでは家賃アップの事例が多くありますが、なぜ可能なのでしょうか?

6-2.物件を購入する前に家賃アップが見込める物件を見極める方法はありますか?

6-3.家賃アップをしても入居率を低下させない対策はありますか?

6-4.家賃があがりやすいエリアの傾向はありますか? - まとめ

1.中古マンション投資の特徴

中古マンション投資とは、中古マンションを購入し、賃貸・売却することで収益を得る投資です。

中古区分マンションでは、同程度のグレードを持つ新築区分マンションに比べると価格の下落が緩やかになる傾向があり、かつ、新築マンションに比べて価格そのものが安くなります。

立地がよく管理状態の良いマンションであれば実需もあり、売却益を狙うことも可能です。戸建投資や一棟物に比べて、建物価格の割合が大きい分、立地や間取りなどの要素から将来的な価格を予測しやすい傾向があります。

2.中古マンション投資のメリットとデメリット

中古マンションの価格は新築マンションに比べると20%から40%程度低いため、投資額を安く抑えることができます。

ただし、建物の担保評価が落ちるため融資も付きにくくなり、頭金(初期投資額)が大きくなる可能性がある点には注意が必要です。また、家賃収入面からは、新築マンションに比べて家賃相場が低くなり、空室リスク、修繕リスクも高くなる点は懸念事項と言えるでしょう。

一方、入居者がすでに入居したまま売買されるオーナーチェンジ物件であることも多く、その場合購入してすぐに賃貸収入が入って来るメリットがあります。

中古マンション投資のメリットとデメリットについて、それぞれ詳しく見て行きましょう。

2-1.中古マンション投資のメリット

中古マンション投資のメリットは主に次のような点になります。

- 新築マンションと比較して安く購入できる

- 新築マンションよりも表面利回りが高い傾向がある

- 家賃収入がすぐに得られるか予想しやすい

- 資産価値の減少が起きにくい

以下で、それぞれの内容を詳しく説明します。

新築マンションと比較して安く購入できる

不動産投資では特に立地が重要になりますが、立地の良い物件は価格が高く、ローンを利用して購入するとキャッシュフローが厳しくなることがあります。

しかし、中古マンションであれば新築マンションよりも安い価格で購入可能であるため、立地条件の良い物件でもキャッシュフローが好転する可能性が高くなります。

不動産投資において、家賃下落リスク・空室リスクを下げるために、豊富な賃貸需要の期待できる好立地の物件を選ぶことは重要なポイントです。好立地な物件でも選択肢に入れられる可能性が高いことは、中古マンション投資の大きなメリットと言えるでしょう。

新築マンションよりも利回りが高い傾向がある

中古マンション投資では物件価格が安い分、表面利回りが新築マンションと比較すると高めである傾向があります。表面利回りとは、年間賃貸収入に対する購入価格の割合であり、表面利回りが高くなればそれだけ高い収益を得られる可能性のある物件であると言えます。

利回りが低い物件は、不動産投資ローンの返済額や経費を上回ることができず、キャッシュフローがマイナスになるケースも少なくありません。新築物件と比較して空室率が上がる一方で、良好なキャッシュフローを得やすい点は中古マンション投資のメリットとなります。

しかし、不動産投資では表面利回りだけでなく、諸経費を考慮した「実質利回り」も考慮することが大切です。「高利回りだから良い物件」とは限らないため、実際に投資物件を探す際は経費や将来的なリスクも踏まえ総合的に判断するようにしましょう。

家賃収入がすぐに得られるか予想しやすい

中古マンション投資では、オーナーチェンジという形式で、入居者が付いたままの状態で売買されることがあります。このようなケースでは、購入後すぐに家賃収入を得ることができ、入居者を探すのに手間や費用をかけずに済みます。

また、現在空室であっても、過去の賃貸実績があれば家賃収入を予想することができます。

不動産は個別性が高いため、マンションといえども正確な家賃収入を見積もることは困難と言えます。しかし、中古であれば過去の実績に基づき高い精度で家賃収入を推測できるため、キャッシュフロー計画が立てやすく、投資が失敗するリスクも減らすことができます。

資産価値の減少が起きにくい

下記の表は、首都圏で2022年1月〜12月までに成約した築年別の中古マンションの㎡単価と、下落率を表したものです。

| 築年数 | ㎡単価 | 下落率 |

|---|---|---|

| ~築5年 | 105.21 | – |

| 築6~10年 | 93.76 | 89.1% |

| 築11~15年 | 79.86 | 75.9% |

| 築16~20年 | 74.01 | 70.3% |

| 築21~25年 | 61.91 | 58.8% |

| 築26~30年 | 44.57 | 42.4% |

| 築31年~ | 38.98 | 37.0% |

※出典:公益財団法人東日本不動産流通機構「年報マーケットウォッチ2022年・年度>中古マンションの築年帯別状況[首都圏]」

「築6〜10年」の物件であれば「築0〜5年」の約9割、「築16〜20年」の物件は7割程度に下落していることが分かります。また、築21年以上になると半額程度になっています。このように築年数が経つほどに価格は下落していきますが、中古マンションは、築30年を過ぎた頃から平米単価の下落が緩やか、もしくは横ばいとなる傾向にあります。

新築あるいは築浅マンションが資産価値の急落リスクがある一方、中古マンションの資産価値の下落スピードが緩やかであると言えるでしょう。

このような中古マンションの特徴は、賃貸需要の減少が起きにくいエリアの選定や適切なリノベーションなどの市場ニーズに合わせた工夫を施すことによって、売却益も得られる可能性を高めることに繋がります。

2-2.中古マンション投資のデメリット

中古マンション投資のデメリットは、主に次のような点です。

- 不利な条件でのローンになりやすい

- 空室率が高くなるおそれがある

- 購入後に修繕費がかかりやすい

- 売却を見据える必要がある

以下で、詳しく説明していきます。

不利な条件でのローンになりやすい

建物部分の価格が占める割合の大きい区分マンションの場合、金融機関の担保評価が伸びず、ローンの条件が不利になる可能性が高くなります。

自己資金を多く用意する必要があったり、利率や返済期間などの条件が不利になり、キャッシュフローに悪影響を及ぼす可能性があります。

空室率が高くなるおそれがある

中古マンションは、外観が経年劣化や設備の性能が低いなどの理由で、他の物件よりも入居需要が低くなる傾向があります。このような場合、近隣の同条件のより新しい物件に入居者が流れてしまいます。

あるいは、そもそも賃貸需要が少ない立地である場合、新しいうちは新しさを求めて入居者が付いたとしても、古くなることで賃貸需要の弱さが顕在化することもあります。

このように、中古マンションでは新築に比べて入居需要が落ちることから、空室率が高くなるおそれがあります。

購入後に修繕費がかかりやすい

中古マンション投資では、購入後に修繕費がかかりやすいのも大きなデメリットです。築年数が経過してくると、経年劣化によって修繕を行う箇所や頻度が多くなることが予想されます。

一棟マンションであれば、エレベーターや給排水設備など共用設備の大規模修繕には、多額の費用がかかります。区分マンションであっても、キッチンやユニットバスの修繕、交換はまとまった支出になります。入居需要を維持するためには、新しい設備に交換する必要が生じる可能性もありえます。

売却を見据える必要がある

中古マンション投資では、新築あるいは築浅に比べて賃貸収益を得られる残りの年数が短くなります。

賃貸収益によってキャッシュフローを維持するだけでなく、売却による初期投資額の回収を見込んで、トータルでどれだけの収益が得られるか、という観点から投資計画を立てる必要があるでしょう。

3.2024年の中古マンション投資の市場動向

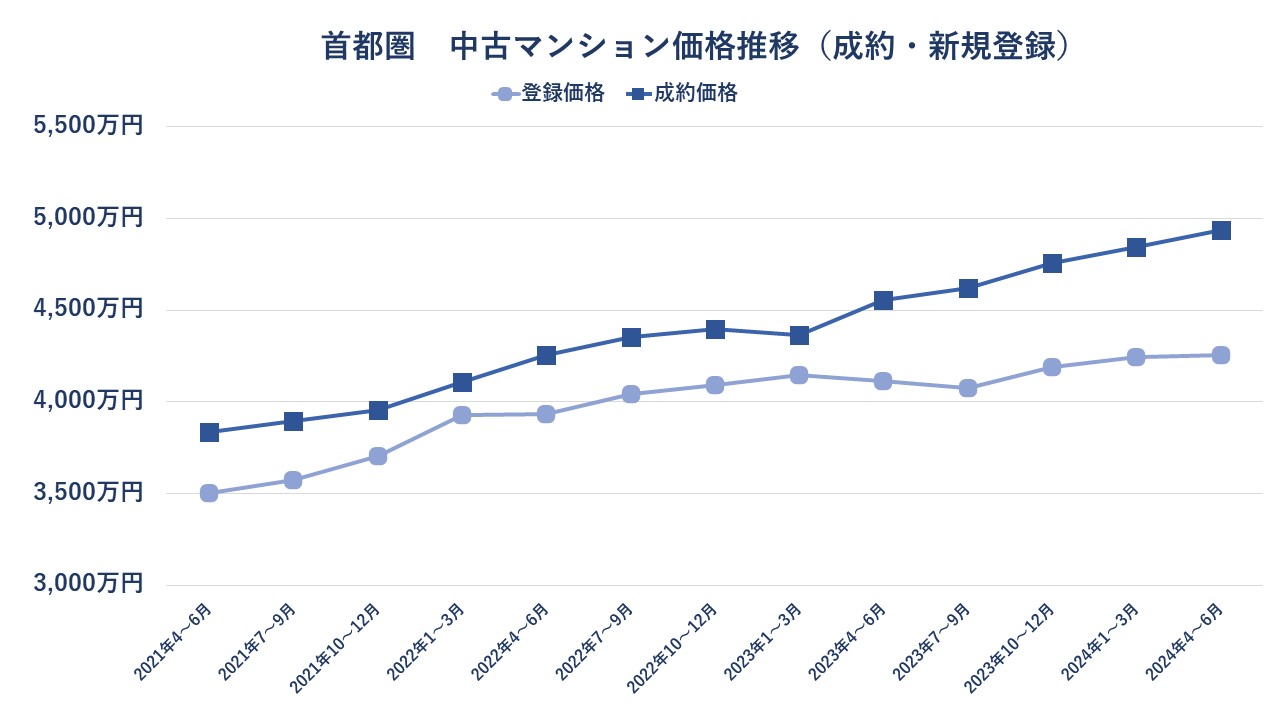

2024年の中古マンション投資における市場動向を見てみましょう。下記のグラフは、公益財団法人 東日本不動産流通機構「サマリーレポート2024年4~6月期」から参照した2021年4月~2024年6月までの中古マンション価格の推移です。

※参照:公益財団法人 東日本不動産流通機構「サマリーレポート2024年4~6月期」

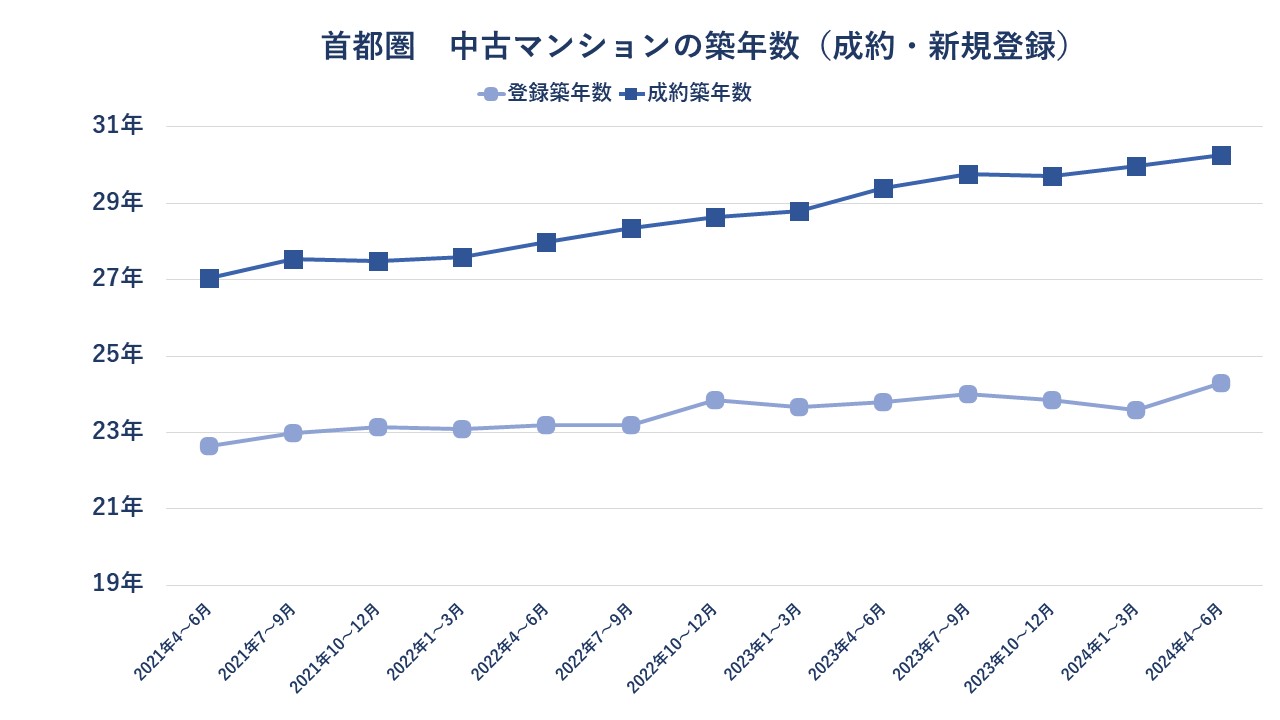

※参照:同上

「2-1.中古マンション投資のメリット」で築年別の中古マンションの単価と下落率について紹介したように、築年数が経過するごとに中古マンションの価格は下落する傾向にあります。中古マンションの価格が上昇しているのにも関わらず成約物件の築年数が増加しているということは、物件の供給に対して強い需要があり、築年数が経過しているマンションであっても高値で売買が盛んに行われている、ということが分かります。

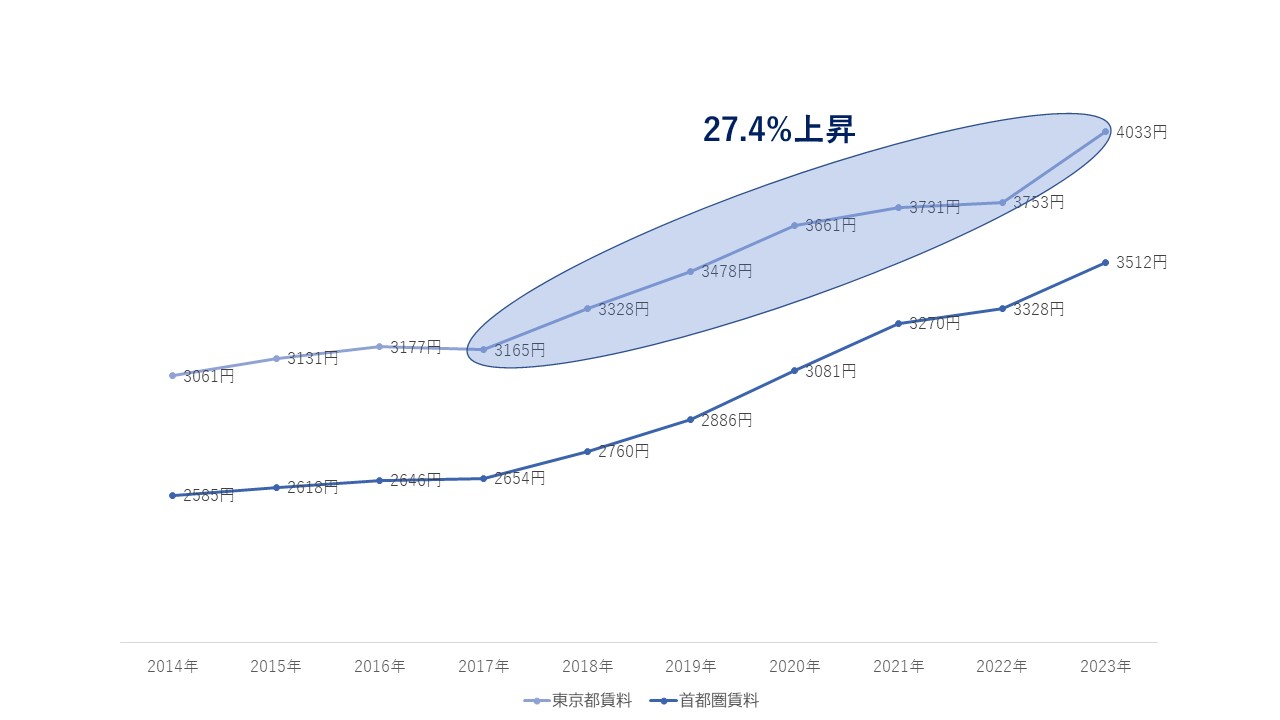

また、不動産価格の上昇に追随するような形で賃料も上昇傾向にあります。

分譲マンション1㎡あたり賃料 年間平均推移(東京都・首都圏 2023年)

※東京カンテイ「分譲マンション賃料(年間版 2024年1月17日)」を参照

総合不動産コンサルティングの「東京カンテイ」によると、東京都の分譲マンションの1㎡あたりの賃料は2014年平均の3,061円から2023年には平均4,033円に上昇しています。特に2017年から2023年までの上昇率は高く、27.4%の上昇率となっています。不動産価格、成約築年数、賃料の推移から見て、中古マンションの強い需要増が分かります。

ただし、上記は過去の動向であり、将来のマンション需要を保証するものではありません。このような中古マンションの上昇トレンドが続くかどうかということについては、2024年3月に解除されたマイナス金利政策の影響度合いが大きなトピックとなってくるでしょう。

2016年から継続されてきた金融緩和が縮小されることで、長い目で見ればローン金利の上昇や不動産の価格高騰の抑制などの作用が想定されます。これから不動産投資ローンを組む方は、将来の金利変動のリスクを考慮した投資判断を行っていくことが重要です。

一方で2024年3月に行われた金融政策の変化程度では、不動産市況への影響は限定的とする見方もあります。日銀は2024年3月に金融緩和を縮小したものの、依然としてローン金利は低く、国債の買い入れも一定の規模で継続している状況であり、インフレや海外投資家の需要なども下支え要因となっているためです。

なお、不動産は個別性の高い資産であり、不動産市場全体の平均価格が上昇していたとしても自身が保有する物件の価格が値下がりをしてしまうというケースは少なくありません。市場全体のトレンドを検証しながら物件選びを慎重に行っていくことが、今後はより大切なポイントとなってくると言えます。

4.中古マンション投資の初心者が気を付けたい注意点

中古マンション投資で初心者が気を付けたい注意点は、物件選びの観点から次のような点となります。

- 好立地で資産価値の高い物件を選ぶ

- 物件の管理状況をチェックする

- 投資計画を十分に練る

4-1.好立地で資産価値の高い中古マンションを選ぶ

中古マンション投資では、築年数が経過しても入居需要を維持するために、物件本来の賃貸需要を支える好立地であることが重要になります。

将来的に人口が激減しないような大都市圏で駅近に立地している物件は比較的低リスクであり、初心者が最初に検討する物件として適していると言えます。

ただし、前述したように好立地な収益物件は利回りが低下する傾向にあり、低リスクである反面、収益性は劣ります。リスクとリターンのバランスをどのように設定するのか、マンション投資でどのような目的を実現させていきたいのか、再度検討してみましょう。

4-2.物件の管理状況をチェックする

購入後の修繕リスクに備え、購入前に物件の管理状況をチェックしましょう。修繕費の積立状況や大規模修繕の履歴などはできる限り把握しておきたいといえます。購入後の大規模修繕は、キャッシュフローを大きく悪化させる可能性があるので注意しましょう。

4-3.投資計画を十分に練る

中古マンション投資では、ローン条件が不利になり、空室リスクや修繕リスクが大きくなります。それらのリスクも考慮し、キャッシュフローや手元資金に余裕を持った投資計画を練りましょう。

また、売却による初期投資額の回収をするのか、保有し続けて相続を視野に入れるのか、長期的な物件の運用についても考慮に入れるとよいでしょう。

このような不動産投資の最終的な運用方法について考慮することを「出口戦略」と言い、最終的な利益を確定する重要なポイントとなります。売却するのであれば売却益のシミュレーションを行い、相続するのであれば相続税の課税額についても調査しておきましょう。

5.好立地で資産価値の高い中古マンションを販売する不動産投資会社

最後に、好立地で資産価値の高い中古マンションを販売する不動産投資会社を3社ご紹介します。

5-1.エイマックス(A-MAX)

エイマックスは、顧客の資産(Asset)の最大化(MAX)を社名・理念として掲げる不動産投資会社で、東京23区の投資用マンションの仕入れ・販売を手掛けています。日本でトップの不動産販売実績(※)を有する代表の天田 浩平氏を中心に少数精鋭の営業体制できめ細やかなサービスを提供しています。(※投資用マンション部門 天田氏の個人取引実績 年間最高売上高83.9億円)

エイマックスでは毎月3,000件以上の表に出ない物件情報の中から、立地条件・建物管理の状況・賃料相場・駅ごとの人口増加率・物件の資産価値など、厳格な基準を満たす中古のみを数十件だけに絞って厳選して仕入れています。

また、賃料査定を行う際は、周辺相場の賃料だけでなく賃貸履歴までしっかりと見ることで、人が抜けてすぐ入居がつく賃料かどうかの判断が行われるため、高い入居率と収益性のバランスが保たれています。他にも、物件調査時に郵便受けにガムテープがはられていないか、周辺にゴミがないかなど共用部の物件調査を行うなど、建物管理・賃貸の状況などについても詳しく見ています。

こうして仕入れられた物件は、人気駅から徒歩10分以内、適正もしくは割安な家賃となっており、入居率は99.1%(2023年7月時点)と高い水準を実現しています。また、建物管理がしっかりしているため長期安定収入・資産価値が見込める物件となっており、購入後に10%以上の賃料アップを実現している物件も多数あります。

購入後に10%以上の賃料アップ実績も

マンション購入後は、1室あたり一律2200円(税込)の管理費用で運営を委託することができ、購入後5年間は査定家賃80%保証、家賃滞納100%保証、購入後3年間は設備保証も設定されているなど購入後の保証が充実している点も大きな特徴です。

こうしたサービスや取り組みの結果、不動産投資オーナーのリピート率74%、紹介率39%(いずれも2020年10月集計)という非常に高い満足度・実績を有しています。

【関連記事】エイマックスの評判・概要

【関連記事】エイマックスの初心者向け不動産投資セミナーの内容は?体験レポート・講師インタビュー

5-2.プロパティエージェント

プロパティエージェントは、東京23区・横浜エリアに集中したマンション開発・販売により入居率99.59%(2024年1月末時点)の実績を有する東証プライム上場グループ企業です。扱う物件は新築マンションと中古マンションのハイブリッドとなっています。

プロパティエージェントは、東京23区・横浜エリアに集中したマンション開発・販売により入居率99.59%(2024年1月末時点)の実績を有する東証プライム上場グループ企業です。扱う物件は新築マンションと中古マンションのハイブリッドとなっています。

好立地にこだわり高い入居率を保っている点はプロパティエージェントの大きな特徴と言え、始めてマンション投資を検討している方にとっても検討しやすい不動産投資会社と言えるでしょう。

中古マンション販売では、資産性・収益性・移動率の3軸から定量的に評価するssスコアリングを用いて、将来にわたって高い資産性を維持できる物件を厳選し仕入れている点もメリットと言えます。

しかし、好条件の立地にこだわっている一方で、物件価格は比較的高く高利回りのリターンを得にくい点はデメリットと言えます。プロパティエージェントでは、初心者向けの「0から始める不動産投資セミナー」を連日開催しているので詳細を確認してみましょう。

【関連記事】プロパティエージェントの評判・概要

【関連記事】プロパティエージェントの不動産投資セミナーの内容は?体験レポート・講師インタビュー

6.中古マンション投資で家賃アップを狙うポイントや物件選びのコツをインタビュー

不動産投資で家賃アップを狙うポイントや物件選びのコツについて、不動産投資会社「エイマックス」の宮地 英氏にインタビューを行いました。

株式会社エイマックス 宮地 英(みやち すぐる)氏

- 國學院大学法学部を卒業後、新卒で大手銀行系不動産会社の営業職に従事(住宅、土地、オフィスビル、店舗・収益不動産の仲介)。その後メガベンチャー不動産投資会社に入社、社内トップの実績を残す。名古屋支社の立ち上げにも参画し、月間100名以上のコンサルティングに携わる。投資用マンション販売実績日本一である天田浩平の想いに共感し、創業メンバーとして入社。現在はコンサルティング部部長として活動中。

エイマックスでは家賃アップの事例が多くありますが、なぜ可能なのでしょうか?

「仕入れの段階で周辺物件を含めた賃料相場を調査し、適正な家賃であるかどうかを判断しています。その段階で、相場と比較して現在の家賃が安い物件であれば、家賃アップも見込めます。適正家賃は、空室になった場合でも募集から1ヶ月以内に決まる家賃設定であるかどうかが目安です。

また、1LDKマンション赤羽駅・徒歩6分の物件では購入時14万円でしたが、購入後は18万円まであがっています。

エイマックスで賃料査定を行う際は、周辺相場の賃料だけでなく賃貸履歴まで確認し、すぐ入居がつく賃料かどうかの判断を行っています。このような調査によって仕入れた物件であるため、結果として賃料アップの実績も増えています。」

物件を購入する前に家賃アップが見込める物件を見極める方法はありますか?

「不動産業者だけでなく、一般の投資家の方でも家賃相場を調べて、現在の物件の家賃と比較することで、家賃アップが見込める物件を見極めることができます。家賃相場を調査する方法としては、購入を検討している物件の近くの賃貸仲介会社に聞いてみるなどの方法があります。相場感を知るには、この方法が一番良い方法だと思います。

手軽におおよその相場を知る際には、ポータルサイトで賃貸事例を検索してみるのも良いでしょう。ただし、ポータルサイトで情報収集する際は見極めも必要です。2024年からは過去の事例が参考にならないほど家賃が上昇しているため、過去の情報が参考にならない可能性があることに注意が必要です。」

家賃アップをしても入居率を低下させない対策はありますか?

「まずは相場をしっかりと確認して、相場よりも家賃を上げ過ぎないことが対策になります。ただし、募集時期が悪かったりすると、相場に適した家賃でもなかなか入居が付かないケースもあります。

募集時期が悪く相場の家賃設定でもなかなか入居が付かない時には、エイマックスでは複数の賃貸仲介会社に対して積極的に部屋を紹介してもらえるように営業活動を行います。この時のAD(仲介業者に対して支払う広告費)についても、エイマックスで負担しています。まずはこのような入居付けに強い管理会社への依頼が、入居率を低下させない対策となるでしょう。

また、部屋の内装も重要です。入居を検討している方も内装についてはしっかりと見ているため、内装の質が悪いと相場の家賃では入居が付かないことがあります。ここでの内装とは、部屋を豪華にするということではなく、壁紙や水回りなどをしっかりと清潔にしておくということです。逆に内装の質が良い物件であれば、築年数が経過している物件でも入居付けは行いやすくなります。」

家賃があがりやすいエリアの傾向はありますか?

「都心・ターミナル駅の近くであるほど、家賃があがりやすい傾向があります。その他、エリアの生活利便性も重要なポイントとなってきます。

例えば、赤羽駅・徒歩6分の中古1LDKマンションの事例では、購入時の家賃14万から18万の家賃アップに成功しています。また、赤羽駅はショッピングモールや商店街、大規模なスーパーマーケットなどがあり、利便性の高いエリアです。

また、赤羽駅は、新宿駅まで湘南新宿ラインで15分、東京駅へは上野東京ラインで17分と都心までのアクセスも良い立地となっています。都心へのアクセス・生活利便性の2つを満たしたエリアであるほど、家賃があがりやすい傾向があると思います。」

まとめ

中古マンション投資は、投資額が少なく、好条件な立地の物件を取得しやすい不動産投資の手段であると言えます。

しかし、新築物件と比較して、空室リスク・修繕リスクなどは高くなるため、購入前に物件の資産性や管理状況を調査し、綿密な資金計画を練ってから余裕を持った投資を行うことが重要です。

また、中古マンション投資は個別性が高く、シミュレーションを行っていても想定通りに進まないリスクのある投資手段です。まずは不動産会社が提供する不動産投資セミナーで情報収集をするなど、実際に投資を始める前に慎重に検討してみましょう。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

佐藤 永一郎

最新記事 by 佐藤 永一郎 (全て見る)

- 公認会計士が不動産投資をするメリット・デメリットは?体験談・口コミも - 2024年9月20日

- 不動産投資を小さく始める方法は?初心者向けの手順や注意点を解説 - 2024年8月25日

- 中古マンション投資のメリット・リスクは?初心者向けの注意点も - 2024年7月27日

- 不動産小口化商品のリスクは?購入・投資前に確認しておきたい5つのポイント - 2024年6月2日

- 相続不動産を売却したら税金はいくら?シミュレーションで解説 - 2024年3月31日