不動産投資は実物資産への投資の一種であるため、インフレや円安への対策の一つとして投資をおこなう方も少なくありません。

輸入への依存度が高い日本では、インフレと円安を関連付けて考える方が多く、不動産がインフレと円安の双方の対策になると考えがちです。実際に効果を発揮するケースもありますが、実は円安とインフレは必ず連動するとは限りません。さらに、不動産固有の特性によって、期待した効果が発揮されない可能性もあります。

今回の記事では、不動産投資が円安やインフレの対策になるメカニズムを紹介したうえで、うまく対策にならない事例やリスクについてまとめました。リスク対策の観点から不動産投資を検討している方は、ぜひ参考にしてください。

目次

- 不動産がインフレ・円安対策となる背景

1-1 実物資産の不動産はインフレに強い

1-2 円安とインフレは連動しやすいため、不動産投資が円安対策に繋がるケースも

1-3 円安対策は海外資産投資や外貨投資などでも可能 - 不動産投資がインフレ・円安の対策にならない3つの事例

2-1 投資需要が見込みづらい地域の不動産を保有している

2-2 物件本体の需要が少なく価格が下がる

2-3 為替変動と日本のインフレはいつも連動するわけではない - まとめ

1 不動産がインフレ・円安対策となる背景

インフレ・円安対策の目的で不動産投資を考えているなら、そもそも不動産がこれらの対策になるメカニズムを理解しておいた方がよいでしょう。まずは、円安・インフレ対策としてみたときの不動産投資のポイントを紹介します。

1-1 実物資産の不動産はインフレに強い

実物資産とは、不動産や金・原油などのコモディティのように「実物を伴う資産」を意味します。株や債券、投資信託のように実体を持たない「金融資産」と対の資産として考えられるものです。

インフレとは「モノの値段が上がること」を意味します。したがって、インフレが加速するということは、モノの値段の上昇率が大きくなっていく状況を指します。インフレが進行すると、商品の価格が値上がりしていくため、同額の現金を持っていたとしても購入できる商品の量が次第に減っていきます。

例えば、現在の果物の価格が一つ100円だったとすると、1万円では100個買えます。1年後、インフレによって果物の値段が110円に上がったとします。その時、所持金が1万円のままであれば、金額でみたときの所持金は変わりませんが、果物は90個しか買えなくなってしまうのです。

このようにインフレが進むと、現金の貯蓄額は変わらなくとも、購入できる商品量が減ってしまいます。このようにインフレは、購入する商品の量でみたときの、資産の「実質的な価値」が目減りする原因となるのです。「インフレ対策」とは、このメカニズムにより、自分の資産が「実質的に目減り」することを防ぐ対策を意味します。

現金で資産を保有していた場合、預金金利がインフレ率を上回らなければ、資産が実質的に目減りしてしまいます。一方で、保有する資産がインフレに連動して価格上昇する性質を持っていれば、インフレによる価値の実質的な目減りを防ぐことが可能です。

不動産やコモディティなどの実物資産はインフレに連動して値段が上がる性質を持っているため、インフレ対策として有効な投資先のひとつなのです。

1-2.円安とインフレは連動しやすいため、不動産投資が円安対策に繋がるケースも

不動産は円安対策につながるケースも少なくありません。まず、日本の場合は円安とインフレが連動する傾向にあります。円安とインフレが連動しやすい背景には、日本の輸入依存度の高さがあります。たとえばエネルギー資源については、90%以上を輸入に頼っています。(※参照:独立行政法人エネルギー・金属鉱物資源機構 地熱資源情報「求められるエネルギー自給率の向上」)

輸入製品は、円安になると円でみたときの価格が上がります。たとえば100ドルの商品を輸入するとき、1ドル=100円なら円換算で10,000円となりますが、1ドル=120円なら12,000円です。輸入コストが高くなれば、国内での販売価格があがります。エネルギー資源を始め多くの原材料や商品の輸入コストが上がれば、国内でのインフレ加速に直結するのです。

不動産投資はこうした円安にともなうインフレ加速にも有効です。実物資産であるためインフレに強く、さらに、円安局面が進むと海外投資家にとって日本の不動産が投資しやすくなる、すなわち需要が増加して不動産価格を下支えする効果が期待できるという側面もあります。

たとえば米ドルを円に換えて日本の資産に投資する海外投資家の場合、円安ドル高になるほど日本の資産が割安に映ります。たとえば1億円の不動産を買う場合、1ドル=100円なら100万ドル必要ですが、1ドル=120円になればおよそ83.33万ドルで済みます。

近年は海外投資家による日本の不動産投資も積極的におこなわれているため、円安局面では不動産相場の下支え効果が期待できるのです。

1-3 円安対策は海外資産投資や外貨投資などでも可能

円安対策は、多様な投資商品で実行可能であり、円安対策には大きく二つの方法があります。一つは不動産投資や金投資のような実物資産で「インフレ対策」をおこなうことです。この点でいえば確かに不動産投資は円安対策にも有効性を発揮します。

もう一方は「円安による為替差益」を享受できる投資をおこなうことです。米国株をはじめとした海外の金融商品に投資したり、FXや外貨預金などで外貨投資をしたりすれば、円安発生時には為替差益が自身の資産拡大に寄与するため、円安による悪影響を抑えることができるでしょう。

すなわち円安対策については、不動産投資でもある程度可能である一方、海外資産への投資や外貨投資など他のさまざまな手法でもできる、ということになります。

2 不動産投資がインフレ・円安の対策にならない3つの事例

さて、ここからは本題に入り、こうした教科書的なメカニズムに反して、不動産投資がインフレや円安対策にならない3つのケースについて紹介していきます。

- 投資需要が見込みづらい地域の不動産を保有している

- 物件本体の需要が少なく価格が下がる

- 為替変動と日本のインフレはいつも連動するわけではない

2-1 投資需要が見込みづらい地域の不動産を保有している

インフレ対策で不動産投資をおこなう場合、保有する不動産の価格がインフレに応じて上昇していくことが前提となります。

裏を返すと、不動産価格の上昇が見込めない物件は、インフレ対策として効果を発揮しない可能性が高くなります。そのパターンの一つとして「衰退地域での不動産投資」のケースをみていきましょう。

過疎地や立地の悪い不動産はインフレ対策に不向き

インフレと不動産価格が連動するためには、不動産に適度な需要があることが前提となります。都市部で好立地な物件であれば、この条件をみたす可能性が高い一方で、過疎地や立地の悪い物件については注意が必要です。

日本は少子高齢化の構造により、今後人口の減少が予測されます。従って現時点で人口が伸び悩み過疎が進行している地域は今後も人口が減少するリスクが高いエリアとなります。

人口が減少する地域では、徐々に賃貸需要も低下していきます。そのような地域で不動産投資を手がけるのは難しいため、たとえインフレが進行していても、価格は伸びにくいと懸念されます。

また、同様に立地等に難がある物件も要注意です。人口の減少により人口密度が緩和すれば、駅近など好立地でも空室が今よりは増えて、住むチャンスが多くなると想定されます。居住環境において重視するポイントにもよりますが、同じ価格なら多くの人は好立地な物件を選ぶと想定されるため、好立地物件の方が不動産価格が下がりにくいでしょう。

逆に、駅から遠い、周辺環境がよくないなど立地に難がある物件は、今以上に需要が減退して、不動産価格がインフレを反映しなくなる可能性があるのです。

インフレ対策では投資需要が期待できる地域を選択することが重要

インフレ対策では、首都圏を始めとした大都市圏の好立地物件を狙うのが有効な手段のひとつといえます。首都圏を筆頭に都市としてビジネス・居住需要の強い地域ほど、不動産取引が活発におこなわれ、インフレが適切に価格に織り込まれやすいと期待されるためです。

さらに、立地にも気を配るのが大切です。近年は日本一の大都市東京でも、過疎化や高齢化が進む地域が散見されます。たとえば、賃貸住宅にフォーカスするなら、各都市のターミナル駅へアクセスがよく駅からも近い物件の方が賃貸需要が見込みやすくなります。商業施設・公共施設や職場が近い物件は、少子高齢化による人口減少が進む中でも、当面は収益性が期待できる物件として評価され、不動産価格も下がりにくいでしょう。

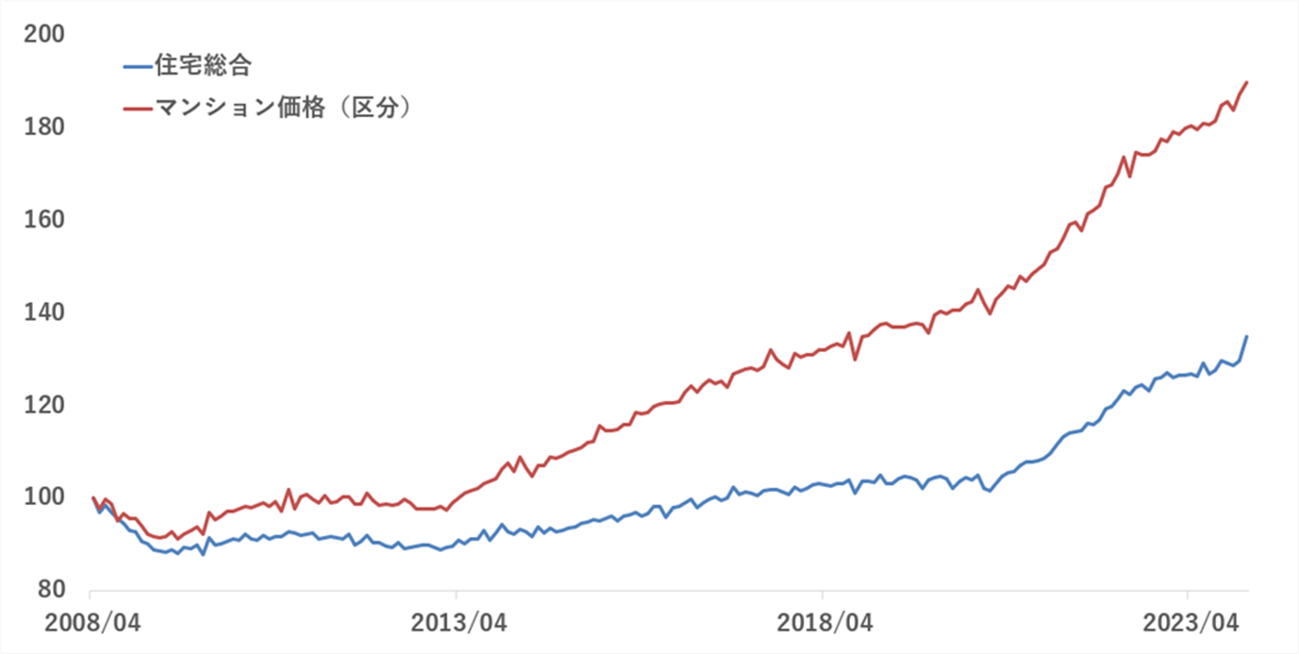

また、首都圏の不動産価格指数の推移は以下のとおりで、住宅全体よりもマンション(区分)の方が伸び率が大きい傾向にあります。

首都圏(南関東)の不動産価格指数の推移

※出所:国土交通省「不動産価格指数(住宅)」

2008年4月の価格を100として指数化

区分マンションは、少数物件を保有するだけでは賃料収入が限られる一方で、好立地な割に一棟所有より価格帯を抑えられることから、投資需要が旺盛な傾向にあります。ワンルーム~1LDKで利便性の高い都心部のマンションは、新社会人や大学生として上京する若年層からも人気があります。投資商品としても入居物件としても、ワンルームマンションは需要が集まりやすい特徴をもっていると言えます。

また、就業・就学機会が豊富な東京は、人口減少が始まっても若年層の旺盛な人口流入があり、転入超過傾向が続いています。こうした需要が反映されていることが、マンション価格の上昇要因のひとつと考えられます。(※東京都「東京都の人口(推計):毎月」)

投資・入居者の両面でとりわけ旺盛な需要が期待できる都心のマンションは、物価上昇時には適正に価格が上昇すると期待されるため、インフレ対策として有効な投資先のひとつとなっています。

2-2 物件本体の需要が少なく価格が下がる

立地が良くても、物件自体の魅力が乏しければ、不動産価格はインフレに連動しにくくなります。物件自体の質が極端に低く、インフレを反映した価格での売買が期待しづらい、むしろ物件の質が低いことによる価格下落リスクが高い場合には、やはりインフレ対策としての効果は見込みづらくなるといえます。競合物件対比でこれらの要素で見劣りすれば、収益性に乏しい物件と判断されて、不動産価格が下がる可能性があるのです。

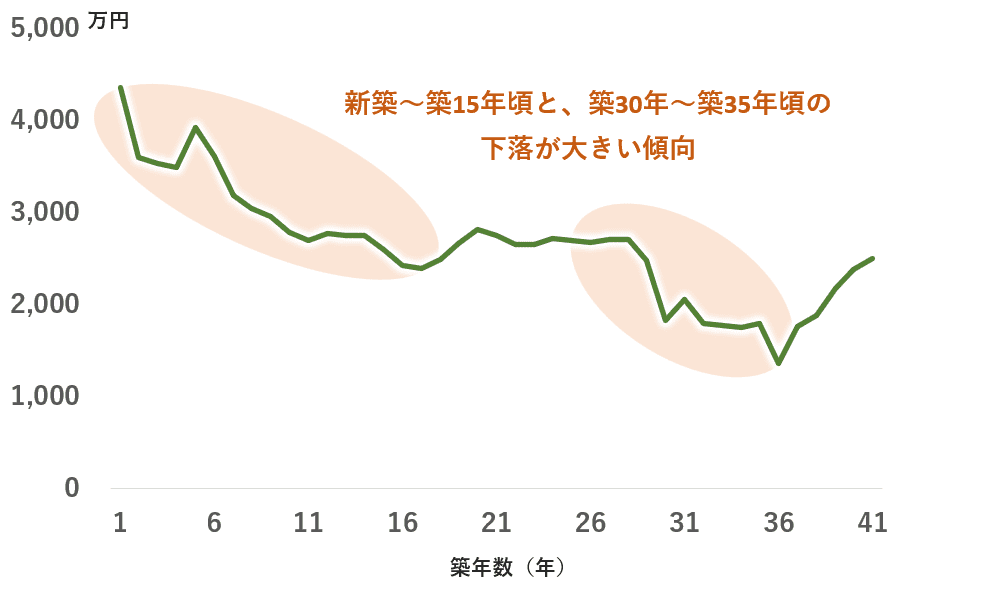

また、築年数が経過すると不動産価格は低下しやすい傾向にあります。たとえば東京23区内のワンルームマンションの中古取引価格の平均を取ると以下の通りです。

東京都23区内ワンルームの中古取引の築年数別平均価格

※東京23区内、2021年第二四半期~2023年第二四半期の専有面積は20㎡~40㎡の1K、1R、1DK、1LDK(及びそれに準ずる間取り)の取引価格を築年数別に平均を計算。専有面積は取引件数が多さを踏まえて抽出。

国土交通省「不動産取引価格情報検索」を基に、筆者集計

インフレ局面でも経年劣化が嫌気されて価格が上がりにくい、もしくは下がる可能性も想定されます。また、物件の魅力が乏しければ入居需要を獲得しにくくなる可能性があります。

買い手が期待できない物件はインフレ対策にならない

同じ地域のなかでも、不動産価格はそれぞれ異なります。魅力的な物件ほど買い手が付きやすいため、インフレを反映した適正価格での取引がしやすくなります。一方で、物件の魅力が低ければ買い手がつきづらく、インフレによる価格上昇よりも、個別の物件のネガティブな特性を反映した価格下落リスクの方が高くなってしまいます。

また、投資地域や立地にこだわっていても、物件自体の品質が悪ければ不動産価格の下落リスクは大きくなります。競合物件に見劣りせず、入居需要を獲得しやすい物件を厳選しましょう。まず築年数については、過度に古すぎないほうが適正価格で取引されやすいと期待できます。

ただし、東京23区のマンションの例のように、新築~築10年程度において価格が下がりやすいケースがあるので注意しましょう。不動産価格の取引データなどをもとに、価格が下がりにくい築年数を狙うのもひとつの方法です。物件の品質については周辺物件も参考にしながら見劣りしないように注意しましょう。気をつけたいのは「品質が高く、間取りが広いほどよい」とは限らないことです。

高品質で広い物件は賃料も高くなります。賃料が周辺物件より極端に高ければ、やはり需要の獲得は難しくなるでしょう。その地域の物件の傾向を参考に、どのような設備や間取りが適切なのか整理した上で、条件にあった物件を購入するのが大切です。過度に周辺の同価格帯の物件に見劣りしないよう、次のようなポイントをふまえて物件を選んでみると良いでしょう。

- ニーズに合った間取り(一般的な間取りや部屋の形状、広さ)

- 室内設備の充実度(バス・トイレ別、収納場所など)

- 共有部分の設備(宅配ボックス、自動販売機、太陽光発電など)

- セキュリティなど安全面(オートロック、強化ガラス、監視カメラ)

- 管理が行き届いているか、築年数に対して極端に劣化していないか

2-3 為替変動と日本のインフレはいつも連動するわけではない

円安対策を目的として国内の不動産投資をおこなう場合は、さらに注意が必要です。

不動産投資が「円安対策」になるのは、円安とインフレがある程度連動していることが前提となります。しかし、為替は日本のインフレ率と必ず連動するわけではないため、局面によっては円安対策としての効果は期待しづらくなります。

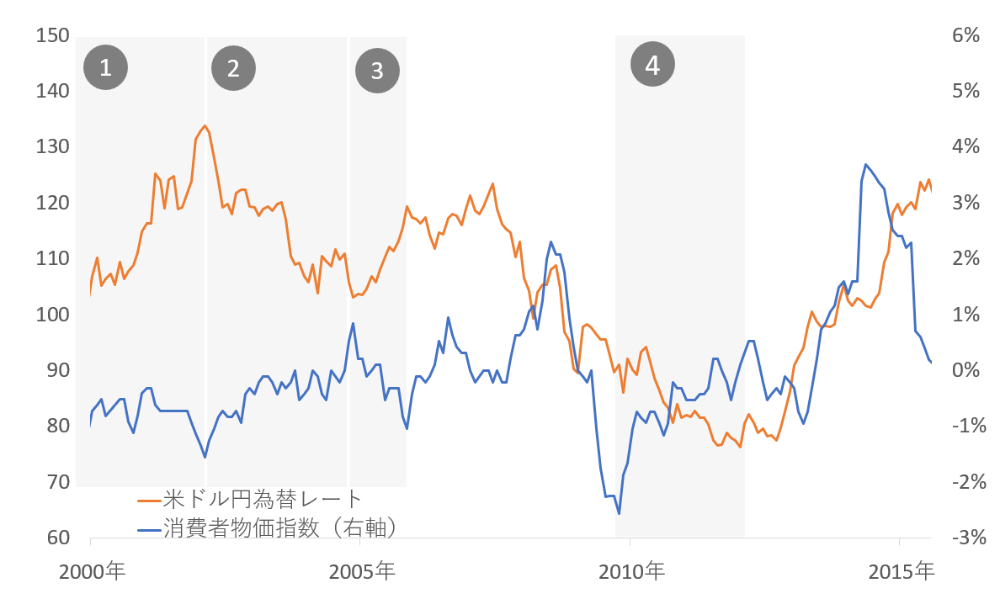

近年は為替動向とインフレが連動しやすい期間が続いているのですが、過去には両者の相関がみられなかったり、本来とは逆の相関をもつ局面も少なくありませんでした。

米ドル円為替推移と日本の消費者物価指数(総合・前年同月比)の推移

※総務省「e-Stat」ドル円為替レート(東京市場/スポット/各月末17時時点)、日本銀行「時系列データ 検索サイト」を参照し筆者作成

- 局面①③:インフレ率横這いもしくは低下傾向なのに円安傾向

- 局面②④:インフレ率上昇傾向なのに円高傾向

2000年から2010年初頭にかけては、円安=インフレ加速、円高=インフレ減速とならない期間もあります。不動産投資が円安対策として効果を発揮するためには、円安とインフレがある程度併発しなければいけませんので、これらの時期においては、不動産投資による円安対策の効果は得にくかったと考えられます。

為替は日本のインフレ動向にのみ左右されるのではなく、日本国内の景気動向や資金決済のための実需としての米ドル需要などさまざまな要因の影響を受けます。日本国内の動向だけでなく、米国のインフレ動向や景気動向、米国における日本円の需要なども変動要因となります。

日本国内のインフレだけで決まるものではないので、いつでも円安=インフレの図式がなりたつわけではないのです。

日本の不動産投資のみでの円安対策には限界がある

円安対策を日本の不動産投資だけでおこなうのには限界があります。これは物件選びや立地選びなどの工夫だけで解決できるものではありません。

不動産投資の領域だけで円安対策をおこなうなら、海外の不動産へも投資するのが有効な手段となります。

海外の不動産投資は米国の不動産であれば米ドルで購入するように、ほとんどの場合外貨建てで購入します。その不動産の円建ての物件価格は為替の影響を直接受けるので、米ドル建てでの不動産価格が変動していなければ、円安時には円建てでの価格上昇が期待できます。

しかし、多くの人にとっては海外不動産を直接保有するのはハードルが高いと考えられます。比較的に少額から検討しやすい方法としては、海外不動産を対象としたクラウドファンディングや海外REITへ投資する投資信託、ETFなどの購入が選択肢になるでしょう。投資信託やETFを活用すれば、日本からでも簡単に実質的な海外不動産への投資が実行できます。

海外不動産クラウドファンディングやREIT、REITへ投資する投資信託については以下の記事でも詳しく紹介しているので、あわせて参考にしてください。

【関連記事】海外不動産に投資できるクラウドファンディングサービスは?5社を比較

【関連記事】REIT(リート)銘柄を選ぶポイントは?人気ファンド3本も紹介

また、円安対策は不動産投資にこだわっておこなう必要はありません。外貨預金やFXによる外貨投資、米国株・米国債券などの海外資産への投資をおこなうのも一つの選択肢です。これらには為替リスクが内在しているので、円安局面では円ベースでの価格上昇効果が期待できます。日本の投資信託でも海外資産に主に投資する商品であれば、円安対策としての機能を発揮します。

こうした投資信託は日本円で売買できますが、ファンドが外国の資産へ投資するときに為替変動が織り込まれます。たとえば、円安局面では投資信託の基準価額が上昇しやすくなり、円安による物価高との相殺効果が期待できます。

このように、円安対策は不動産投資にこだわっておこなう必要はありません。外貨預金やFXによる外貨投資、米国株・米国債券などの海外資産への投資をおこなうのも一つの選択肢です。これらには為替リスクが内在しているので、円安局面では円ベースでの価格上昇効果が期待できます。

不動産や株式、現金資産のバランスを取った資産形成の方法に「資産三分法」という手法があります。資産三分法については下記の記事で詳しく解説しているので、こちらもあわせてご参考ください。

【関連記事】将来の資産形成に役立つ「資産三分法」の配分比率は?株・不動産の選び方も

まとめ

不動産投資はインフレ対策としては一定の効果が期待できる投資手法です。ただし、適切に効果を発揮するためには、まずインフレ対策においては立地選び、物件選びが重要になります。買い手のつきやすい立地・物件を選ぶのが有効です。

また、不動産投資は円安対策として効果がないわけではないものの、インフレ以外の要因での為替変動には効果が発揮されないリスクがあるため注意が必要です。よりダイレクトに為替リスクをとることで、円安時にうまく資産を増やして、円安の影響をかわすことも検討されてみると良いでしょう。

今回の事例を参考にしながら、目的にあった資産をうまく選んで投資をおこなってください。

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2026年1月20日

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- アパートの物件価格の高騰がこのまま続くとどうなる?融資や入居率など過去の事例や今後の動向を解説 - 2025年12月12日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日