2021年時点、日本人投資家が不動産投資をできる海外の国はたくさんあるため、どこの国であれば高い利回りを狙えるのか知りたいという人もいるのではないでしょうか。

この記事では、国ごとの利回りについて比較するとともに、各国のリスクなどについても解説します。

目次

- 海外不動産投資における国別の利回り

- 国ごとの特徴やリスクについて比較

2-1.アメリカ不動産投資の特徴やリスクについて

2-2.フィリピン不動産投資の特徴やリスクについて

2-3.タイ不動産投資の特徴やリスクについて

2-4.ベトナム不動産投資の特徴やリスクについて - まとめ

1.海外不動産投資における国別の利回り

海外不動産の情報サイトであるGlobal Property Guideによると、各国首都圏の期待利回りは以下の表の通りです。

- 日本(東京):2.66%

- アメリカ(ニューヨーク):2.91%

- フィリピン(マニラ):6.13%

- タイ(バンコク):5.13%

- ベトナム(ホーチミン):4.33%

※参照:Global Property Guide「Rental Yields: Why are they important」(2021年9月時点)

2021年9月時点では、東京の期待利回りは海外各国と比較しても低い状況です。ニューヨークの利回りも東京と大きな違いがなく、先進国の大都市では人口が多い分だけ賃貸需要が見込める一方で、利回りが低いことに注意を要します。

マニラやバンコクでは、少なくとも東京やニューヨークの1.5倍以上になっていることから、新興国の不動産投資では比較して高い利回りを狙えると言えるでしょう。

また、ベトナムは2019年時点におけるGDPの比較では5ヶ国の中で最も低くなっていますが、ホーチミンの利回りはバンコクやマニラよりも低くなっています。GDPが低ければ物価が低くなり、不動産価格が安いため利回りは上がる傾向があります。家賃収入に対して不動産価格が安ければ利回りは上がっていきますが、少なくともホーチミンはその限りではありません。

2.国ごとの特徴やリスクについて比較

利回りに続き、各国のメリットやリスクなどの特徴について比較します。投資先の国を選ぶ上では、国ごとのメリットやリスクについて把握することが重要です。

2-1.アメリカ不動産投資の特徴やリスクについて

アメリカ不動産投資の特徴は、エリアによってフィリピンやベトナムなどの新興国より空室リスクが低い一方で、物件価格が高く低利回りの物件も多いことです。

アメリカ人の所得は新興国よりも高いため、アメリカ不動産投資では多くのエリアで地元住民も入居者のターゲットになります。その一方で、自国民の所得が上がりきっていない新興国では、入居者のターゲットが外国人駐在員や現地の富裕層などに限定されがちです。

しかし、自国民の所得が高いために物件価格も高いのがアメリカ不動産投資の特徴です。物件価格が高いと利回りは下がることが多く、ニューヨークの期待利回りにはこの特徴が表れていると考えられます。

ニューヨークの他にも、ハワイやロサンゼルスなどの有名なエリアは人気も高いものですが、いずれも物件価格が高く利回りは低くなりがちな点に要注意です。アメリカ不動産投資で利回りを狙うのならば、エリア選定を慎重に進める必要があります。

【関連記事】アメリカ不動産投資で気を付けたい6つのリスクとは?事前にできる対策も

2-2.フィリピン不動産投資の特徴やリスクについて

フィリピン不動産投資の特徴は、期待利回りが高い点とキャピタルゲインの期待が大きいことです。その一方で、不動産市場の不安定さには注意を要します。

フィリピンの期待利回りは比較している海外4ヶ国の中で最も高利回りです。また、経済成長率や人口増加率が最も高いことから、キャピタルゲインを得られる可能性もあります。

| 国 | 2015年~2020年の平均人口増加率 | 2021年の予測GDP成長率 |

|---|---|---|

| アメリカ | 0.6% | 6% |

| フィリピン | 1.4% | 7% |

| タイ | 0.3% | 3% |

| ベトナム | 1.0% | 7% |

※参照1:国際連合「World Population Dashboard」

※参照2:IMF「Real GDP growth」

人口増加は住宅需要の拡大を促すほか、経済成長はインフレを促すため、不動産価格の上昇につながります。インカムゲインとキャピタルゲインを両方とも狙える可能性があるのが、フィリピン不動産投資のメリットです。

その一方で、フィリピンでは外国人が土地を保有できません。このため、フィリピン不動産投資では、土地と建物との所有権が切り離されているコンドミニアムが投資対象です。

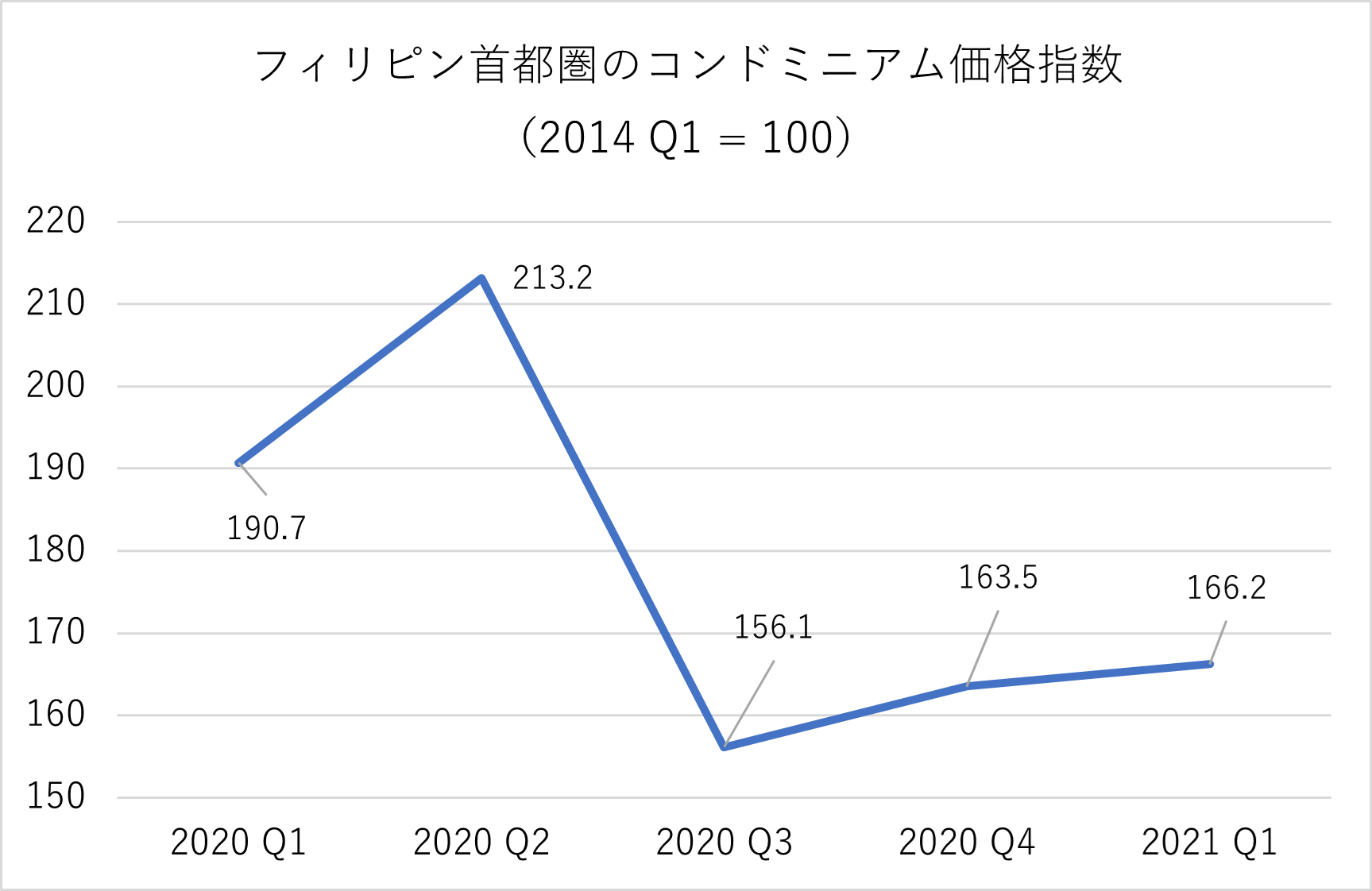

しかし、フィリピン首都圏のコンドミニアムは2020年に価格が大きく上下動しており、フィリピン不動産市場の不安定性には注意を要します。

※参照:BANGKO SENTRAL NG PILIPINAS「Statistics – Prices」

2020年第2四半期以降は価格指数がおおよそ4分の3まで下がっているため、フィリピン不動産のボラティリティは高いと言えます。フィリピン不動産投資では、短期的には値下がりのリスクも大きいことに要注意です。

【関連記事】フィリピン不動産投資、日本人が所有できる物件の種類や特徴は?

2-3.タイ不動産投資の特徴やリスクについて

タイ不動産投資の特徴としては、現地に日系不動産会社が多いため、賃貸管理を日本語ベースで委託しやすいことが挙げられます。

しかし一方で、東南アジアの周辺諸国と比較しても人口増加率や経済成長率が低く、キャピタルゲインを狙える可能性は比較的に低くなっています。

タイは日本人の現地在住者が多く、現地に進出している不動産会社も少なくありません。海外不動産投資では賃貸管理が課題になることも多いため、現地で日系不動産会社のサービスを受けられることは、タイ不動産投資の大きなメリットです。

タイ人の商習慣は日本人と大きく異なっており、1つ1つの対応に時間がかかることも少なくありません。日系不動産会社であれば、タイ人が経営する不動産会社よりも日本の間隔に近いサービスを期待できます。

そのほか、言語の違いもあるため、タイ人が経営する不動産会社に賃貸管理を委託すると言語の壁から賃貸管理の手間が大きくなります。

なお、統計を分析する限りでは、タイ不動産投資で今後大きなキャピタルゲインを狙えるとは言い切れません。タイ不動産投資を進めるのであれば、投資目的を慎重に検討し物件を選ぶと良いでしょう。

【関連記事】タイ不動産投資、物件を購入する手順や流れは?リスクや注意点も

2-4.ベトナム不動産投資の特徴やリスクについて

ベトナム不動産投資の特徴は、経済成長率が高く逆境にも強い環境です。ベトナムは、2020年に新型コロナウイルスの感染拡大が起きる中でも経済成長率をプラスで維持しました。(※参照:ベトナム日本大使館「2020年ベトナム経済統計」)

ホーチミンやハノイなど都市部では、商社や物流企業を中心として日系企業も多く進出しています。市場に参入する外資が増えている中では、今後大きな経済成長を期待できます。

その一方で、社会主義国家であることから、外国人向けの規制が突然変わるリスクがある点や、通貨の海外送金に規制がある点などに要注意です。

海外送金が全くできないわけではありませんが、他の国と比較すると手続きなどが煩雑です。ベトナム不動産投資を進める上では、得た収益をベトナム国内で運用し続けることも検討する必要があります。

【関連記事】ベトナムで不動産投資、メリット・デメリットは?投資を始める手順や注意点も

まとめ

海外不動産投資で国・都市別に利回りを比較すると、フィリピンのマニラでは利回りが高くなっており、反対にアメリカのニューヨークでは日本の東京と同水準で低くなっています。全体的に東南アジアの新興国などは期待利回りが高いものです。

しかしながら、投資のリスクなどについて比較すると、アメリカは制度の整備が進んでおり低リスクな一方、新興国では不動産会社のサービスの質や、市場のボラティリティの高さに不安が残ります。

海外不動産投資で投資先を決めるためには、利回りとリスクのバランスを調整し、投資を行う目的の優先順位を考えることが重要です。ハイリスクな投資先に資金を集中させないよう、分散投資も検討しておくと良いでしょう。

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日