投資においてはリターンについて考えたうえで、その対象に投資をするかしないかの判断を下すことが非常に大切です。そして、投資判断を下すための目安となる指標の1つが「IRR」と呼ばれるものです。

ですが、IRRについてご存じない方や、詳しく理解していない方も多いのではないでしょうか?そこで今回はIRRについてわかりやすく解説したいと思います。

目次

- IRRとは何か?

1-1.IRRの特徴とお金の時間的価値

1-2.将来価値と現在価値とは?

1-3.期待収益率と割引率とは?

1-4.正味現在価値(NPV)とは?

1-5.IRRならさまざまな金融商品を比較できる

1-6.利回りとはどう違うのか - IRRの計算方法

2-1.IRRは表計算ソフトのIRR関数で簡単に算出可能 - まとめ

1.IRRとは何か?

IRR(アイ・アール・アール:Internal Rate of Return)とは、ある投資対象を評価するための指標の1つで、日本語で「内部収益率」といいます。

具体的には、投資に対する将来のキャッシュフローの現在価値の累計額と、投資額の現在価値の累計額が等しくなる場合の割引率(=利率)のことをいいます。これは、正味現在価値(NPV)がゼロになる割引率(=利率)といい換えることができます。

投資をするにあたって最低限必要になる利回り(=投資金額に対する利子も含めた年単位の収益割合)を「ハードル・レート」といい、ハードル・レートよりもIRRが大きければ有利な投資に、逆に小さければ不利な投資になると判断できます。

また、IRRを使えば、あらゆる金融商品を同列で比較することができます。ただ、これだけではわかりづらいので、よりかみ砕いて解説していきます。

1-1.IRRの特徴とお金の時間的価値

IRRには、以下のような特徴があります。

- 投資期間を考慮してリターンを測る(時間軸が存在する)

- 投資によって得た利益はすべて再投資する前提で計算する(複利運用)

IRRの場合、発生した利益は再投資する前提で計算します。再投資を前提で考えた場合、再投資に回せるキャッシュフローをできるだけ早く得られたほうが、価値が高いということになります。

つまり、同じ「100万円の収益」でも、1年後の100万円のほうが、5年後の100万円より価値が高いのです。再投資によってさらなる収益が生まれる可能性があるからです。

このように、お金には時間的な価値が存在している、ということをまずは理解しておきましょう。

1-2.将来価値と現在価値とは?

お金の時間的な価値を表すものとして、「将来価値」と「現在価値」があります。

仮に、今手元に100万円があり、年利5%の金融商品に投資するとしましょう。すると、その100万円は1年後には105万円になっています(※わかりやすく説明するため、税金などの費用は考慮していません)。

このときの105万円というのが、「将来価値」になります。つまり、将来価値とは、現在の価値が将来どれほどの価値になるかを計算したものをいいます。

そして、100万円から将来価値105万円を求める計算式は以下のようになります。

1,000,000×(1+0.05)=1,050,000

では、将来のお金が現在のいくらに価値に当たるのかを計算するにはどうすればいいでしょうか?

上記の例なら、年利5%の金融商品があった場合、1年後の105万円の現在の価値がどうなるかを計算するわけです。現在価値を求める計算式は以下のようになります。

1,050,000÷(1+0.05)=1,000,000

つまり、将来価値を求めるための計算の逆を行えばいいわけです。このときの100万円が現在価値ということになります。

現在価値とは、将来発生する価値について、現在の価値に計算しなおしたものをいいます。将来価値と現在価値は、投資をする場合に非常に重要な考え方ですので、ぜひ覚えておきましょう。

1-3.期待収益率と割引率とは?

先述した将来価値と現在価値の計算は、以下のように説明できます。

- 年利5%の金融商品に投資をした場合の、現在の100万円の1年後の将来価値

- 年利5%の金融商品に投資をした1年後に得られる105万円の現在価値

そして、お金の現在価値から将来価値を求めるための利率のことを「期待収益率」といいます。また、お金の将来価値から現在価値を求めるための利率のことを「割引率」といいます。

そのため、「年利5%の金融商品に投資をした1年後に得られる105万円の現在価値」を求める計算プロセスは、以下のようにも表現されます。

1年後のキャッシュを割引率5%で現在の価値に割り引く

ちなみにある条件を基に算出される期待収益率と割引率は、言葉こそ違うもののその数値は同じになります。

- 1,000,000×(1+0.05)=1,050,000:現在価値100万円、期待収益率5%の場合の将来価値が105万円

- 1,050,000÷(1+0.05)=1,000,000:将来価値105万円、割引率5%の場合の現在価値が100万円

将来価値・現在価値と同様に、期待収益率と割引率も重要な考え方ですので、理解しておいてください。

1-4.正味現在価値(NPV)とは?

本記事の冒頭で、IRR(内部収益率)について、「正味現在価値(NPV)がゼロになる割引率(=利率)」と説明しました。正味現在価値(NPV)というのは、投資をするかしないかを判断するため指標です。具体的には、以下の計算式によって算出します。

正味現在価値(NPV)=現在価値(PV)-投資額

正味現在価値がゼロ以上ならば投資するべきと判断されます。また、正味現在価値が大きければ大きいほど投資をする価値も大きいと判断できます。

1-5.IRRならさまざまな金融商品を比較できる

これまで説明してきた「投資期間を考慮する」「正味現在価値がゼロとなる割引率」などの要素を含んだIRR(内部収益率)を使えば、投資に対する収益率を平等に比較することができます。そのため、さまざまな金融商品のなかから、最も収益性が高い金融商品を選択することが可能です。

IRRを正しく計算することができ、その結果によって投資判断を下すことができれば、投資スキルの大きなステップアップが見込めます。

1-6.利回りとはどう違うのか

投資の世界ではリターンを測る指標として「利回り」がよく使われています。そのため、利回りさえわかればいいのでは?と考える方もいらっしゃると思います。しかし、IRRと利回りでは考え方やわかることが全く異なります。

まず、利回りでは投資期間を考慮することができません。そのため、利回りにおいては、収益が1年後に発生しても、5年後に発生しても価値は同じになります。

収益を再投資する前提で計算されるIRRでは、収益が得られるまでの時間が短いほど価値が高いので、この点は明確に違います。

また、利回りは定期預金や配当金などのような、一定の収益をもたらす投資の場合には有効です。しかし、金融商品のなかには「収益が安定して発生しないもの」も存在しています。

例えば、不動産投資の場合、物件を購入したとしても、不動産の借り手が必ず現れてくれるとは限りません。そのため、状況によっては得られる収益に差が出ることがあります。

つまり、このような投資対象に対しては、利回りだけで収益率を正確に測ることはできない、ということになります。

さらに、投資対象によって投資をしてから元本を回収するまでの投資期間が異なるため、得られるキャッシュフローや年平均利回りだけでは、正確に比較することができません。そのため、各投資対象の収益率を平等に測り、比較することができるIRRが重宝される、というわけです。

2.IRRの計算方法

ここからは、IRRの計算方法について紹介したいと思います。IRRを計算するための具体的な計算式は以下の通りです。

IRRでは、すべてをキャッシュフロー(=C)で計算し、キャッシュアウト(出ていくお金)をマイナス、キャッシュイン(入ってくるお金)をプラスで表します。

そして、C0は初期投資の費用、すなわちキャッシュアウトとなるため、必ずマイナスになります。あとは、現在正味価値がゼロになる割引率(=r)を求めるだけです。

とはいえ、ほとんどの方が上記の式を見て、計算できそうにないと感じたのではないでしょうか?そこでおすすめしたいのが、表計算ソフトの関数を使った計算方法です。

2-1.IRRは表計算ソフトのIRR関数で簡単に算出可能

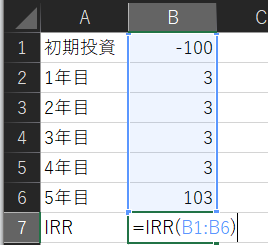

IRRはExcelやGoogleスプレッドシート等の表計算ソフトを使えば簡単に算出することができます。例えば、配当のあるファンドを例に計算してみましょう。

仮に年利3%のファンドに100万円を預けて運用し、5年後に配当と元本を回収するとします。その場合のキャッシュフローは以下の通りです。

【年利3%の投資におけるキャッシュフロー】

| 初期投資(口座に100万円を預金する) | -100 |

| 1年目(年利3%の配当を得る) | 3 |

| 2年目(年利3%の配当を得る) | 3 |

| 3年目(年利3%の配当を得る) | 3 |

| 4年目(年利3%の配当を得る) | 3 |

| 5年目(3%の配当を得て元本を回収する) | 103 |

※IRRでは、キャッシュアウト(手元から出ていくお金)をマイナス、キャッシュイン(入ってくるお金)をプラスで表します。

あとは、この表を表計算ソフトに入力して関数を指定すればIRRを計算することができます。

このように、IRRの計算結果を出したいセルにIRR関数を設定します。カッコ内には投資を始めてから想定する年数までのセルを設定します。上記の場合は、初期投資から5年目までのIRRを選択しています。

上記の場合、IRRは3.00%となります。

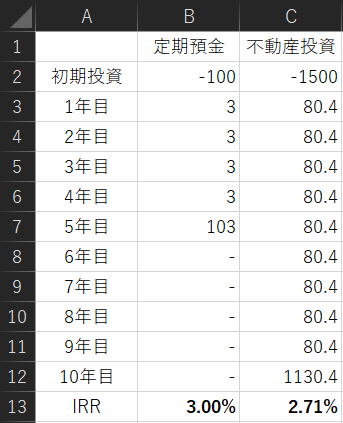

では、不動産投資の例を考えてみましょう。家賃月額6万7,000円・表面利回り5.36%の投資用マンションを1,500万円で購入するとします。そして、10年後に購入価格の70%で売却したとします。

その場合のキャッシュフローは以下の通りです(各種経費やローン、賃料の減額などは考慮しない単純計算です。実際にはこれらの要素を含めた想定キャッシュフローを算出したうえでIRRを計算することになります)。

| 初期投資(1,500万円を投資) | -1,500 |

| 1年目(家賃収入を得る) | 80.4 |

| 2年目(家賃収入を得る) | 80.4 |

| 3年目(家賃収入を得る) | 80.4 |

| 4年目(家賃収入を得る) | 80.4 |

| 5年目(家賃収入を得る) | 80.4 |

| 6年目(家賃収入を得る) | 80.4 |

| 7年目(家賃収入を得る) | 80.4 |

| 8年目(家賃収入を得る) | 80.4 |

| 9年目(家賃収入を得る) | 80.4 |

| 10年目(家賃収入を得て、不動産を買値の70%で売却) | 1,130.4 |

常に借り手がいると仮定すると、賃料の年額は80万4,000円となります。このケースのIRRはいくらになるでしょうか?

この場合、IRRは2.71%となりました。つまり、上記のような「ファンド」と「不動産投資」があった場合、IRRの高い「ファンド」のほうを投資対象として選択することが望ましい、ということになります。(※あくまでイメージのための計算例ですので、特定商品をおすすめするものではありません)

このように、投資期間が異なる対象の収益性を平等に比較できるのがIRR(内部収益率)という指標なのです。

まとめ

今回はIRRについて解説しました。少々難しい概念ではありますが、IRRを使えばさまざまな投資対象の収益性を比較することができますので、その仕組みや考え方について、投資判断の一つの指標として理解しておきましょう。

山本 将弘

最新記事 by 山本 将弘 (全て見る)

- CREAL(クリアル)の評判・口コミ・実績は?メリット・デメリット、利回りも - 2025年6月24日

- COZUCHI(コヅチ)で不動産投資、メリット・デメリットは?他社比較も - 2025年2月3日

- 不動産クラウドファンディングの市場規模は?件数・出資額や成功事例も - 2024年9月9日

- 金(ゴールド)投資信託のメリット・デメリットは?購入可能な証券会社も - 2024年5月27日

- 株初心者が知っておきたい売り板・買い板の見方、板を分析するメリットも - 2024年5月27日