2020年のコロナ禍でホテルやレジャーといった業界は大きな打撃を受けました。主にホテル系の不動産へ投資するホテルリートはその影響で一時大幅な価格下落に見舞われることになり、その後も旅行需要の回復はなかなか進みませんでしたが、2022年に入り社会の正常化が進む中で需要が回復しつつあります。

すでにホテルリートの値動きは回復傾向にありますが、インバウンド政策や10月に始まった国内旅行の需要喚起政策が一段とホテル需要を後押しする見通しです。今回は、ホテルリートの投資のポイントや、コロナ禍から足元までの動向及び今後の投資を考える上でポイントとなる環境変化について詳しく解説していきます。

※本記事は投資家への情報提供を目的としており、特定商品・ファンドへの投資を勧誘するものではございません。投資に関する決定は、ご自身のご判断において行われますようお願い致します。

※2022年10月15日時点の情報をもとに執筆しています。最新の情報は、ご自身でもご確認をお願い致します。

目次

- ホテルリートの特性や投資を考えるうえでのポイント

1-1.景気動向の影響を受けやすい

1-2.賃料の契約形態にも着目

1-3.ホテルのタイプで差が出ることも - コロナ禍におけるホテルリートの動向

2-1.ホテルはコロナ禍の影響を強く受けた不動産セクター

2-2.契約形態やホテルのタイプにより落ち込みに格差 - 今後のホテルリートの投資を考えるポイント

3-1.外国人入国制限の緩和・撤廃は追い風に

3-2.円安も日本のホテルリートのポジティブ要因に

3-3.全国旅行支援が国内需要も喚起

3-4.投資するホテルのタイプにより差がつく可能性も - まとめ

1 ホテルリートの特性や投資を考えるうえでのポイント

ホテルリートはその名の通りホテル系の不動産を中心に投資を行うREIT(不動産投資信託)で、J-REITでも複数の銘柄が上場しているため、個人投資家でも売買しやすいREITセクターの一つです。まずはホテルリートの特性や投資を考えるうえでのポイントについて抑えておきましょう。

1-1 景気動向の影響を受けやすい

ホテルリートのパフォーマンスは、投資しているホテルの経営状況と大きく連動すると考えられます。すなわちホテルリートの投資妙味やリスクを考えるうえでは、まず第一にホテル業界の特性を捉える必要があります。

ホテル業界はまず、景気動向の影響を受けやすいという特性を持っています。ホテルの需要は出張などによる宿泊と、レジャー目的の需要に大きく分けられますが、どちらも景気が上向きの時には需要が増加し、また景気が低迷すれば減少します。

近年では2020年のコロナ禍において、大きく宿泊施設等の需要が落ち込みました。これはコロナ感染対策という側面もありやや特殊な事情もありますが、他のセクターの株価変動と比較してみても、景気後退・景気不安による影響も相応にあったと考えられます。

リーマンショックのタイミングにおいても、ホテルの稼働率の低下が問題視されており、ホテルリート投資は景気に敏感なセクターへの投資であることをまずおさえておきましょう。

1-2 賃料の契約形態にも着目

ホテルリートは直接ホテルの客から宿泊料金を徴収しているわけではなく、ホテルを運営している企業からホテルが立地する不動産の賃料を徴収し、収益を得ています。

この賃料には固定賃料と変動賃料という二つの形態があります。一つのリートの中で一定割合が固定賃料、また残りが変動賃料となっているケースが多く、例えば、ジャパンホテルリートの場合、2021年12月期末時点で、契約全体のうち、固定賃料が62%、変動賃料が30%、残りはそれ以外の特殊な賃料契約となっています。

固定賃料の方がホテル稼働率に左右されずに賃料収入が入るため、ホテルリートとしては短期で見れば相対的に景気悪化に対して耐久力を持ちます。ただし、固定賃料といっても、定期的に契約が見直されるので、長期の景気低迷がおこった時には、固定契約といえど賃料引き下げなどによって、ホテルリートの収益性は低下します。

一方で、変動賃料の方はホテル稼働率の低下が短期間でリートのパフォーマンスに悪影響を与えますが、逆に景気が回復して需要がリバウンドする局面では収益性が急速に改善する傾向にあります。投資を検討する際には、リートの賃料形態にも着目するとよいでしょう。

1-3 ホテルのタイプで差が出ることも

一口にホテルといっても、さまざまなタイプがあり、タイプによって投資環境が変わることも少なくありません。

一つの分け方は価格帯です。レジャーや娯楽の要素が強くなるラグジュアリータイプのホテルの方が、景気動向の影響を受けやすいといえます。一方、いくら景気が悪くなっても出張などの人の行き来は一定程度見込まれることから、ビジネスホテルの方が相対的に景気に対して耐久力を持つ、というのがこれまでの傾向でした。

しかし、新型コロナ・ウイルスという特殊事情で引き起こされた需要停滞だったことを背景に、業績回復の傾向がこれまでとは異なるものになる可能性もあります。

また、コロナ禍で明暗を分けたもう一つの考え方が立地です。いわゆる都心部に建つシティホテルと、地方のリゾート地に立つリゾートホテルが有ります。コロナ禍では立地が業績に大きな影響を与えました。投資タイミングを捉えるうえでは、どのタイプのホテルに着目していくかを考えることも重要です。

2 コロナ禍におけるホテルリートの動向

コロナ禍において、ホテルリートはホテルの宿泊需要の落ち込みの影響を強く受け、大きくパフォーマンスが悪化しました。今後の投資環境を考えるうえでも、まずその前段階であるコロナ禍の落ち込みはどのような性質を持っていたのか確認してみましょう。

2-1 ホテルはコロナ禍の影響を強く受けた不動産セクター

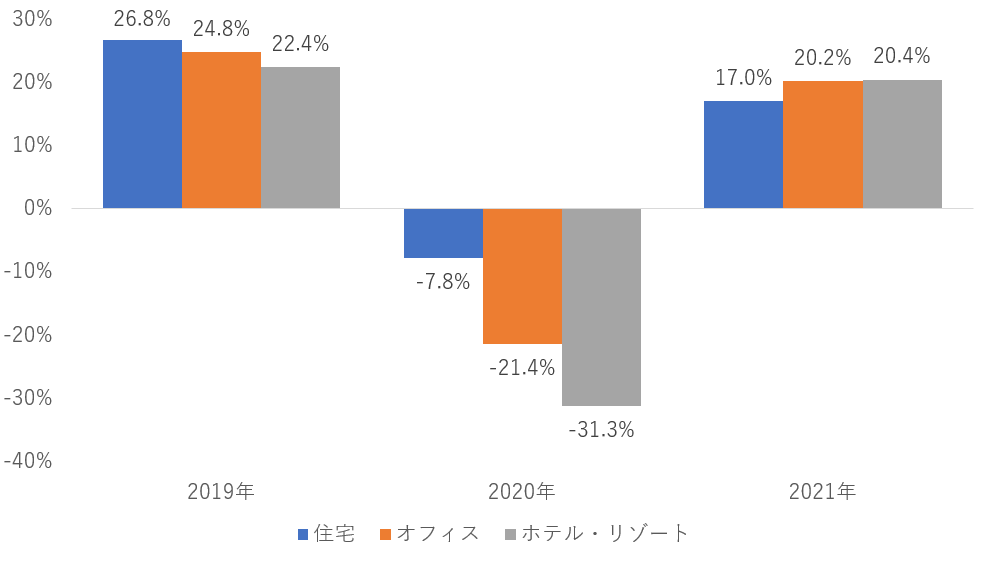

ホテルはリートもしくは不動産セクターで見た時に、コロナの打撃を最も強く受けたセクターとなりました。東証リート指数のサブセクターをみると、2019年~2021年の各1年間の配当込みリターンは次の通りです。

東証リート指数のサブセクターの配当込みリターン

※各種公表データを基に筆者作成

ホテルセクターに関するさまざまなデータを見ると、当時がいかに壊滅的だったかがわかります。例えば、観光庁が集計している「宿泊統計旅行調査」によると、2020年4月の延べ宿泊者数は前年同期比で▲80.9%減少し、このうち外国人が▲98.6%、日本人が▲81.6%となっています。

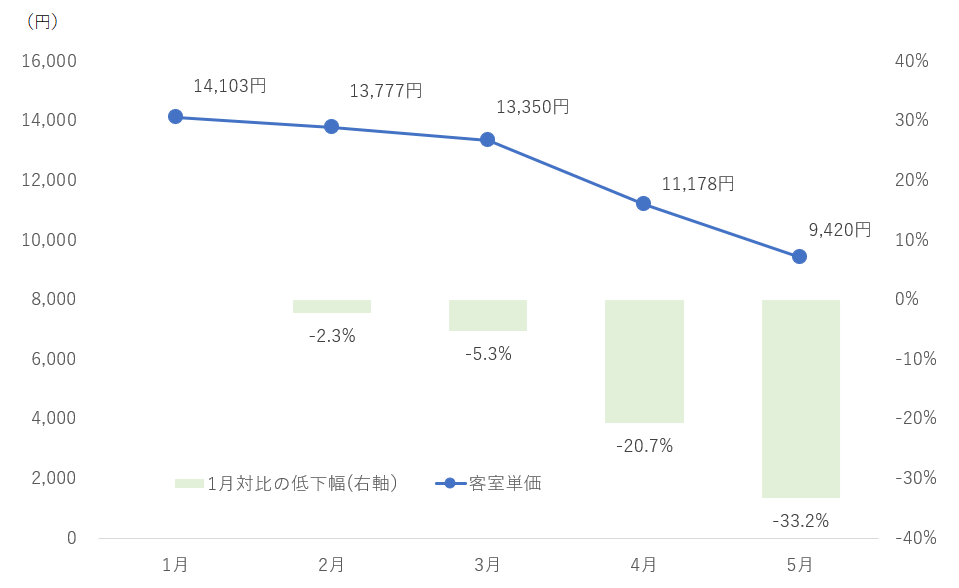

こうした中で、客室単価についても大幅な落ち込みが見られました。例えば、ジャパン・ホテル・リート投資法人の2020年1月~5月の客室単価の推移は次の通りです。

ジャパン・ホテル・リート投資法人の2020年の客室単価推移

※ジャパン・ホテル・リート投資法人「2020年12月期決算説明資料」を参照し筆者作成

さらに、ホテルリートは他のリートと比較して戻りが鈍かったのも特徴です。コロナ禍は投資市場全体で見れば「急な落ち込みと急なリバウンド」が特徴的であった相場で、リートについても他セクターは数ヶ月のうちに元の水準を回復しました。しかし、ホテルリートについては、感染抑制策の継続やソーシャルディスタンスの機運を背景に、客足の戻りが鈍く、相対的に回復に時間がかかっている状況です。

2-2 契約形態やホテルのタイプにより落ち込みに格差

セクター全体として落ち込みが激しかったのは確かですが、銘柄により、インパクトに差があったのも特徴的でした。この時契約形態や投資するホテルのタイプが明暗を分けた一因と考えられます。

2020年には経営悪化を背景に各ホテルリートは分配金を大きく切り下げました。例えばジャパン・ホテル・リート投資法人やインヴィンシブル投資法人では2019年下期対比で2020年下期の分配金は90%前後の減少幅となっています。一方で、相対的に分配金の減少が軽微だったのは同時期の分配金減少幅が数%にとどまった星野リゾート・リート投資法人と、10%台であった大江戸温泉リート投資法人です。

星野リゾート・リートはその名の通り地方のリゾート型の自社ブランドのホテルが主な投資先になっています。「マイクロツーリズム」を取り込む方針のもと、同リートが営むホテルではコロナ禍でも日本国内、特に近隣需要を一定程度獲得したため、インバウンド需要への依存度が高いホテルと比較して、影響を緩和できたと考えられます。一過性の効果ではあったものの「GoToキャンペーン」により国内旅行が促進されたタイミングがあったことも、リゾートホテルの下支え要因となったといえます。

また、大江戸温泉リートについては他のリートよりも変動賃料の比率が低いのが特徴的でした。当時の決算資料に基づくと、同リートの2019年時点の変動賃料の比率は10%台にとどまり、30〜40%台にのぼるリートも見られた中で際立って低い状況でした。固定賃料の比率が高かったため、相対的に賃料収入の落ち込みが緩やかとなり、分配金の下落抑制につながったと見ることができるでしょう。

このように、ホテルのタイプや契約形態がパフォーマンスに大きな影響を及ぼしたのも、コロナ禍におけるホテルリートの動向の特徴でした。

3 今後のホテルリートの投資を考えるポイント

コロナの打撃を強く、そして長期にわたり受けてしまったホテルセクターですが、足元は「ウィズコロナ」の風潮のなかで、行動制限も解除が進み、ようやくホテルの業績回復が見通せる状況になってきています。ここからは、今後のホテルリートへの投資を考えるうえでのポイントをみていきましょう。

3-1 外国人入国制限の緩和・撤廃は追い風に

2022年6月より、日本では外国人の観光目的での入国受け入れを再開しました。さらに足元では徐々に人数制限を緩和する動きが進み、同年10月11日に、ついに人数制限が撤廃された状態となりました。(※参照:外務省「水際対策強化に係る新たな措置」)

東証リート指数では一足早く、受け入れ再開に対する期待が高まり始めた2022年3月ごろから価格の回復が急速に進んでいます。

すでに先取りする形でリートセクターの価格回復が進んでいるものの、今後ホテルセクターはインバウンド需要の復調を捉えて、賃料収入や、それを原資とする分配金水準の回復が期待されます。

3-2 円安も日本のホテルリートのポジティブ要因に

2022年に入って、海外の物価高騰や米国の金融引き締めの影響で、急速な円安が進んでいます。この円安も、ホテルリートにとってはポジティブ要因の一つとなる可能性があります。

円安は、海外から見ると、割安な価格で日本への旅行を可能にする要素になります。例えば2万円のホテルに泊まるとき、1米ドル=100円なら、米国の人は200米ドルを円に換えてホテルの代金を支払うことになりますが、1米ドル=150円になれば、約133米ドルほどで済みます。

為替というと対米ドルの水準を意識しがちですが、足元はユーロや台湾ドル、オーストラリアドルなど、多様な通貨に対して円安が進んでいるため、多くの海外の人にとって日本は「安く旅行できる先」となっているのです。人数制限の撤廃のタイミングとも相まって、インバウンド需要の促進が期待できるでしょう。

3-3 全国旅行支援が国内需要も喚起

2022年10月からは、日本国内旅行に対して割引が受けられる全国旅行支援が開始されました。(※参照:観光庁「全国旅行支援の実施について」)同政策により、日本人観光客の需要回復も期待できます。実際に開始日には予約が殺到してシステムトラブルが起きるほどの状況にもなるなど、当面は、日本人観光客の増加要因として寄与するでしょう。

具体的な施策は都道府県により異なりますが、直接的に宿泊費用を補助する仕組みである地域だけでなく、地域で使用できるクーポン券の配布なども、地域の来訪者増が間接的に宿泊客の増加に寄与するでしょう。地方のリゾートホテルなど、日本人旅行客の需要が取り込める物件については、同政策の恩恵も受ける形で、より一層の業績回復が期待できます。

3-3 投資するホテルのタイプにより差がつく可能性も

ホテルセクター全体として追い風の環境であると考えることができますが、投資しているホテルのタイプによってリートのパフォーマンスに差が生じる可能性もあります。

例えば賃料形態でいえば、今後は変動賃料契約を積極的に取り入れているリートの復調が期待されます。ホテルの空室率が改善し、変動部分の賃料収入が拡大、リートのパフォーマンス向上に繋がる可能性があるからです。

また、物件タイプでいうと、リゾートホテルや都市部でもラグジュアリータイプのホテルが相対的に大きな恩恵を受けると期待されます。リゾートホテルは外国人に加えて、日本人の需要増加が見込め、ラグジュアリー型ホテルについては、円安の恩恵を受けた外国人の需要を取り込みやすくなるため、やはり需要の増加が期待されます。

2022年春先にはすでに需要回復の効果が出ていたリートも見られています。例えば、森トラストリートのプレスリリース「2022年8月期の運用状況の予想の修正に関するお知らせ」では、業績予想を大幅に上方修正しています。

同プレスリリースの中で同リートが投資しているシャングリ・ラ 東京、ヒルトン小田原リゾート&スパ、コートヤード・バイ・マリオット 東京ステーション、コートヤード・バイ・マリオット 新大阪ステーション、ホテルサンルートプラザ新宿といった高価格帯のホテルが前年同月比で約75~300%の大幅な賃料収入増となっていると公表しました。このようにリゾートタイプ、ラグジュアリータイプのホテルの力強い回復が見込まれるところです。

一方で相対的に出遅れるリスクがあるのは中価格帯以下のビジネスホテルタイプの物件であると考えられます。こうした物件でも回復が期待されていますが、コロナ禍を経て世の中ではWeb電話会議システムなどを活用したリモートでのコミュニケーションを活用する機会が増えました。

その結果、海外・国内問わず出張需要については伸び悩みが懸念され、コロナ前の水準まで戻るかは不透明です。そのため、出張旅行客を主要顧客とするビジネスホテルについては、相対的に回復に時間がかかる可能性があります。

4 まとめ

コロナ禍の打撃を強く受けたホテルセクターでしたが、ウィズコロナが浸透し、海外旅行客の制限の撤廃、国内旅行の促進策などが実施される中で、ホテルセクターの急速な業績回復が進んでいます。

ホテルの賃料収入が主要な収益の源泉となるホテルリートのパフォーマンスの向上も期待されます。政策動向や景気動向、コロナの感染動向などに留意しつつ、またホテルのタイプや契約形態ごとの業績回復の度合いなども見ながら、時勢に合わせたリターンが期待できるホテルリートを見極めて、投資判断をおこなうのがよいでしょう。

【関連記事】REIT(リート)銘柄を選ぶポイントは?人気ファンド3本も紹介

【関連記事】REIT(リート)投資のメリット・デメリットは?配当の仕組みや注意点も

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2026年1月20日

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- アパートの物件価格の高騰がこのまま続くとどうなる?融資や入居率など過去の事例や今後の動向を解説 - 2025年12月12日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日