不動産サービス大手のCBREが8月15日に発表した2019年第2四半期の投資市場動向で、世界の事業用不動産投資額は対前年同期比7.5%減の2310億米ドル(約25兆円)となった。上期の投資額も同10.6%の減。地域別では米州のみ同0.7%増(1280億米ドル、約14兆円)で前年を上回ったが、欧州・中東・アフリカ(EMEA)は同17%減の740億米ドル(約8兆円)、アジア太平洋地域(APAC)は同14%減の290億米ドル(約3兆円)となった。

マーケットを牽引したのはオフィスへの投資だ。東京を含む主要都市では、オフィス投資額の対前年同期の増加率が50%以上に伸びた。雇用者数の増加を背景に、プライムオフィスに対するニーズが堅調なため。一方、地域として投資額が増加した米州では、海外投資家が米国に投資する際のヘッジコストの低下が増加を牽引したとみられる。

一方、日本の事業用不動産の投資額(10億円以上が対象、土地取引およびJ-REITのIPO時の取得物件は除く)は対前年同期比60%増の8610億円で、第2四半期の実績としては2005年調査開始以来4番目に大きい水準となった。投資主体別投資額にでも、全ての投資主体が前年同期を上回り、増加率では国内投資家(J-REITを除く)と海外投資家がJ-REITを上回った。CBREは「今期の主な取引の中には、買主の旺盛な投資意欲を背景に、売主の希望価格に近い水準で決まったと推察されるものが散見された。売主の強気な姿勢にも変化は見られない」としている。

上期の投資額は1兆6350億円で、対前年同期比0.8%増加。同期間の取引件数は前年を下回ったが、100億円以上の取引数が同29%増加したことが増加につながった。今年に入り増加している大型案件も順調に成約しており、投資家の取得意欲は高い。背景として、CBREは、海外機関投資家からの資金流入に注目する。機関投資家による上期の投資額は1250億円で、早くも18年通年の投資額1550億円の8割に達している。属性は政府系ファンドや年金、生命保険などで、そのほとんどが海外投資家だ。

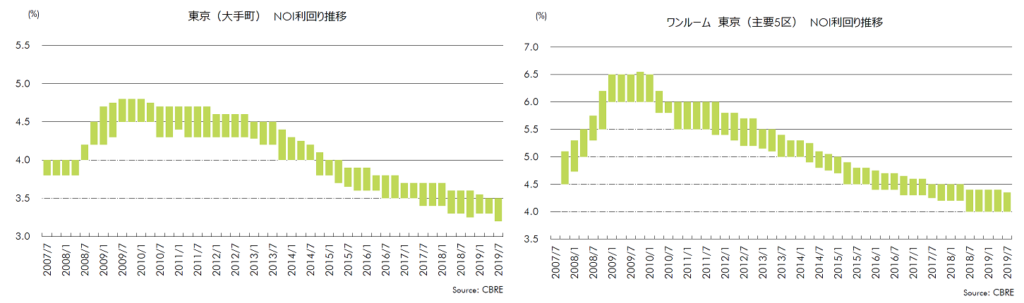

また、CBREが四半期ごとに実施している「不動産投資に関するアンケート期待利回り(2019年7月時点)」では、東京の期待利回り(NOIベース)の平均値は全アセットタイプで低下、過去最低を更新した。また、地方都市のオフィス期待利回りも、5都市(大阪、札幌、仙台、広島、福岡)で過去最低を更新した。低下は、取引価格が強含みで推移していることを示唆している。

東京Aクラスビルを対象としたCBRE短観(DI)は、「投融資取組スタンス」、「不動産取引量」を含む4項目で改善。物流施設(首都圏、マルチテナント型)においては、「期待利回り」を除く全項目でDIが改善した。改善幅がもっとも大きかったのは「投融資取組スタンス」と「賃料」で、ともに対前期比12ポイント改善。「投融資取組スタンス」では「促進」、「賃料」では「上昇」の回答率が、それぞれ同10ポイント、同11ポイント増加した。これらの数値から「オフィス、物流施設のいずれに対しても投資家の意欲は高い」としている。

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2026年2月16日

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日