マンションに住んでいると「賃貸と購入はどちらが得なのだろう」と考えたことがあるのではないでしょうか。購入した場合と賃貸で借りている場合ではかかる費用や生活の面でどのように違うのでしょうか。

今回は、マンションに賃貸で住む場合と購入した場合、暮らしやすさや老後の生活などを比較して、どっちがお得なのかを考えてみたいと思います。

目次

1.毎月の支払いは購入した方が安い

マンションを購入した場合のローンの返済と賃貸で借りている場合の家賃を比較すると購入した方が安い、と言われますがどの程度違うのでしょうか。

今回は首都圏の東京都・神奈川・埼玉の中からそれぞれ新宿、横浜、浦和の3駅をピックアップして見ていきたいと思います。そして、その3つのエリアに建てられている同じようなマンションを賃貸で借りた場合と購入した場合の毎月の支払額を比較してみました。

まずは不動産・住宅情報サイト「ライフルホームズ」で以下の条件で賃貸募集している物件と販売されているマンションを検索してみました。賃貸の家賃については、家賃相場を以下の条件で検索しました。

| 項目 | 築年数 | 広さ | 駅からの距離 |

|---|---|---|---|

| 条件 | 築5年以内 | 35㎡~40㎡ | 駅から徒歩10分以内 |

*駅だけで結果が出ない場合は区や市まで広げて検索

この条件で検索して該当した賃貸物件の家賃と、販売されている物件を購入してローンを組んだ場合の毎月の支払額を比較したものが以下の表になります。確認してみましょう。

| エリア | 賃貸の場合の家賃相場 | 売りに出されている物件価格 | 購入した場合の月々の支払額 |

|---|---|---|---|

| 横浜 | 13万8,000円 | 3,580万円 | 9万3,327円 |

| 新宿 | 22万9,500円 | 4,900万円 | 12万7,738円 |

| 浦和 | 10万6,600円 | 2,598万円 | 6万7,727円 |

*ローン条件:金利0.525%(12月1日の店頭金利に対して▲年1.95%優遇)35年払い、頭金なし

*管理費や金利上昇、家賃下落などの要素は含めていません

例えば、横浜で比較した場合に、賃貸で借りると月13万8,000円の家賃になりますが、売りに出されている物件を購入してローンを組むと月々9万3,327円の返済額になります。他のエリアも賃貸で借りた場合の家賃と購入した場合の支払額では、購入した場合の支払額の方が安く済むことがわかります。

金利上昇や家賃下落の要素は入れていませんので、これから先ずっとこの状態というわけではありませんが、現在の状況では購入した方が毎月の支払額はどのエリアも数万円安く済むことがわかります。

2.引っ越しは賃貸が有利

仕事の都合や子供の学校の都合で引っ越しをした場合はどちらが有利でしょうか。購入していた場合、所有しているマンションを賃貸で貸すこともできますし、売却をすれば済みます。では、賃貸に出す場合と売却にかかる手間と資金はどれくらいかかるのでしょうか。

まず、引っ越しをし、次の物件に住む場合の費用がどれくらいかかるかを見てみましょう。購入していた場合でも次は賃貸で借りると仮定します。以下は「価格.com」が家族人数ごとの通常期の引っ越し費用の相場を一覧にしたものです。

| 距離 | 家族 2人 | 家族 3人 | 家族 4人 | 家族 5人以上 |

|---|---|---|---|---|

| ~15km未満 (市区町村内) |

平均80,860円 | 平均93,030円 | 平均115,575円 | 平均138,115円 |

| ~50km未満 (都道府県内) |

平均81,918円 | 平均100,163円 | 平均113,615円 | 平均123,575円 |

| ~200km未満 (同一地方内) |

平均104,663円 | 平均138,144円 | 平均150,819円 | 平均120,111円 |

| ~500km未満 (近隣地方) |

平均115,308円 | 平均181,333円 | 平均182,315円 | 平均318,571円 |

| 500km~ (長距離) |

平均148,302円 | 平均184,345円 | 平均205,932円 | 平均257,122円 |

*価格.com「引越し費用、料金相場」から引用

この表では、家族3人の場合、長距離の引っ越しだと13万8,906円かかります。次に住む家の家賃が13万円だとした場合、仮に敷金2ヵ月分、礼金1ヵ月分、前家賃1ヵ月分がかかるとすると、家賃の4ヵ月分ですので、52万円プラス当月分となります。

次の敷金などと引っ越し代を合わせると65万8,906円かかることになります。賃貸で借りていた場合はこの費用以外には物件関係の費用はかかりませんが、購入していた場合は物件を賃貸で貸し出すか、売却しなければいけませんので、その費用を考慮しなければいけません。

物件を売却するか賃貸で貸すかの対処の違いでかかる費用も違ってきます。以下に物件を売却する場合と、賃貸で貸す場合の費用の支払い内容をまとめてみましたので確認しましょう。賃貸で賃借人が付くまでと、売却が済むまでを同じ3ヵ月間かかったとして試算してみました。

| 残りのローンの支払い | 3ヵ月後の状態 | |

|---|---|---|

| 賃貸で貸す場合 | 3ヵ月分 | 敷金と礼金、家賃などが入ってくる |

| 売却する場合 | 3ヵ月分 | 売却にかかる諸費用の支払いが発生する |

賃貸で貸す場合でも売却する場合でも数ヵ月間ではありますが、新しい家の家賃を支払いながらローンの支払いもしなくてはいけませんので、月々の負担が大きくなります。

賃貸で貸す場合は後々家賃収入が入ってはきますが、入居者が確定するまでの期間は支払いが大きくなることがわかります。特に売却した場合は売却の際に抵当権抹消費用などの経費もかかってきます。

このような点から引っ越しに関しては賃貸の方がかなり負担は軽いことがわかります。

3.暮らしの自由度は購入した方がメリットはある?

暮らしの自由度は、どこに住むか、あるいはすぐに引っ越せるかといった点や、自宅を自由に改装できるかといった点のように、見る部分でどちらが有利なのかは変わってきます。例えば自宅内の改装や間取りの変更などは購入していた場合は自由にできますが、賃貸の場合はそういった自由度はありません。

しかし、賃貸の場合であれば住みたい街や駅に気軽に引っ越しができますし、物件数も多くなります。暮らしの自由度はどこにスポットを当てるかでどちらにもメリットがあると言えます。

4.初期費用は購入する方が高くつく

一般的には初期費用は購入した場合が高いと言われますが、どれくらい違うのでしょうか。仮にフルローンが組めた場合はどうでしょう。頭金はかかりませんので何も費用がかからないように思えますが、登記費用や金融機関の手数料、不動産取得税などがかかります。

賃貸の場合は頭金などが発生しませんが、敷金や礼金がかかります。以下にかかる費用をまとめてみましたので確認しましょう。

| 購入および賃貸 | 費用の項目 |

|---|---|

| 購入した場合 | 頭金、金融機関の事務手数料、融資の保証料、登録免許税、不動産取得税、固定資産税、仲介手数料など |

| 賃貸で借りた場合 | 敷金、礼金、前家賃、当月家賃の日割り分 |

賃貸で借りる場合は数十万円あれば足りますが、購入する場合は諸費用の種類が非常に多いため、物件価格の10%くらいはかかると言われています。仮に3,000万円の物件を購入した場合に300万円くらいはかかることになりますので、初期費用は購入した場合の方が負担は大きいと言えます。

5.災害時には賃貸の方が有利

災害が起きた場合はどちらが負担は大きくなるでしょうか。近年は集中豪雨が大きな災害を引き起こしています。マンションであっても低層階に土砂などが流れこんだ場合、建物自体が大きなダメージを受ける可能性があります。そのような事態が起きても、賃貸であれば、自分の部屋を修繕すれば済みますし、最悪引っ越しをすれば済みます。

購入していた場合は外壁などの修繕などはオーナーで分け合うので、修繕費用が高額になる可能性があります。仮に引っ越しをする場合は、そのように土砂が流れ込んだマンションでは賃貸で貸すにしても、売却するにしても入居者や買主がいない可能性があることもリスクとして考えなければいけません。

そのような点で大きな災害ほど購入している方が不利になると言えます。ただ、もちろんそういった災害のために火災保険や地震保険などがあるわけですので、リスクヘッジをすることは可能です。

6.老後は購入している方が有利?

購入していればローンの完済後は家賃の支払いがなくなりますので、大きなメリットと言えます。また、無借金の不動産が残りますので、ローンの支払い=資産形成をしていることになります。購入していればいつかは支払いがなくなりますが、賃貸の場合は老後も家賃を払い続けなければいけません。

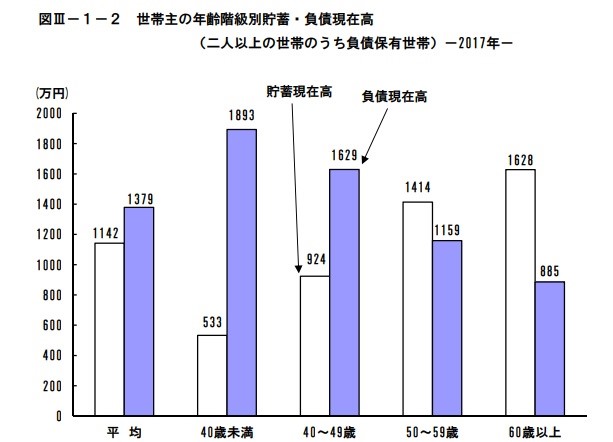

しかし、ローンを完済するタイミングによっては必ずしも購入している方が有利だとは言い難い部分もあります。以下のグラフを確認しましょう。以下のグラフは「総務省」が行った家計調査の「二人以上の世帯のうち負債保有世帯の年齢別貯蓄・負債残高」の調査結果です。

*総務省調査「二人以上の世帯のうち負債保有世帯の年齢別貯蓄・負債残高」から引用

*総務省調査「二人以上の世帯のうち負債保有世帯の年齢別貯蓄・負債残高」から引用

このグラフでは60歳以上の世帯では1,628万円の貯蓄がありますが、負債は885万円あります。仮にこの負債が住宅ローンだとした場合、毎月10万円の返済額だとしても7年くらいは返済が続くことになります。

また、住宅ローンの完済年齢の上限がどの金融機関も80歳くらいですので、完済のタイミングを年齢の上限枠いっぱいでローンを組んでいる人はその年齢までローンの返済を続けることになります。

このように住宅を購入していたとしても、完済年齢が遅いと退職後すぐに支払いがなくなるわけではありませんので、生活費を圧迫する点は賃貸と同じ状態と言えます。マンションの購入はなるべく早い時期にすることが、老後の生活を楽にするポイントになるでしょう。

以下に上記で比較した内容をまとめましたので確認しましょう。

| 比較項目 | 賃貸 | 購入 |

|---|---|---|

| 毎月の支払い | △ | ○ |

| 引っ越しの際の費用 | ○ | × |

| 暮らしの自由度 | ○ | ○ |

| 初期費用 | ○ | × |

| 災害時の被害や修繕費用 | ○ | △ |

| 老後の生活費や資産 | × | ○ |

まとめ

マンションを購入した場合と賃貸で借りた場合を色々な視点から比較してみました。しかし、この比較は現時点のものであり、長期的に見た場合は違った結果が出る可能性もあります。

例えば、上記の比較では家賃と毎月のローンの返済額を比較した場合、購入した方が数万円安くなりました。しかしこの試算には金利上昇分の数値を含めていませんので、金利が大きく上昇した場合は購入している方が毎月の支払額は高くなる可能性があります。

また、災害対策については購入している方が不利でしたが、ハザードマップを確認してエリアを選んで購入することで、大きな災害に遭遇するリスクを極力減らせる可能性があります。

マンションを購入するか賃貸にするかを検討する際は、ご自分のライフプランだけでなく、そのような流動的な部分や対策方法なども念頭に置いて検討するようにしましょう。

西宮光夏

最新記事 by 西宮光夏 (全て見る)

- 投資用ワンルームマンションを売却するなら知っておきたい7つのこと - 2024年4月23日

- 低金利はいつまで続く?マンション投資で金利上昇に備える4つのポイント - 2023年4月21日

- 不動産投資セミナーのメリットや注意点は?オンラインで話が聞ける不動産会社も紹介 - 2023年1月8日

- 中古マンション投資のメリットや注意点は?役立つセミナーも紹介 - 2022年6月4日

- 収益不動産、購入するなら大手と中小どちらがいい? - 2022年1月10日