マンションには、住むことを目的とした「住居用マンション」のほか、物件取得後は賃貸に出し、家賃収入を得たあとタイミングを見て売却する「投資用マンション」があります。

マンション投資では入居者がいる間は毎月安定した収入を期待できるほか、節税対策・相続対策にもなる一方で、購入費用が大きくかかるため、正しい物件選びと収支計画が欠かせません。この記事では、投資用マンションの概要と種類、そして収益を得る仕組みから投資用マンションの選び方について詳しく解説しますので、ご参考ください。

目次

- 投資用マンションとは

1-1.投資用マンションの収益は2種類ある - 投資用マンションの種類

2-1.区分所有マンション

2-2.1棟マンション - 投資用マンションの選び方

3-1.立地面の重要ポイント

3-2.単身用・ファミリー用のどっちが有利?

3-3.新築マンションか、中古マンションか

3-4.新耐震基準を満たしているか

3-5.分譲マンションも検討する - 初心者におすすめの投資用マンションとは

- まとめ

1 投資用マンションとは

投資用マンションとは、マイホームのように自分が居住する目的で購入するのではなく、他人への貸付や転売などで利益を得ることを目的としたマンションを指します。専用に作られているものもあれば、通常の住宅用マンションを投資に用いるケースもあります。

1-1 投資用マンションの収益は2種類ある

投資用マンションで得られる収益は、次の2つに大別されます。

- インカムゲイン(income gain)

- キャピタルゲイン(capital gain)

インカムゲイン

インカムゲインとは「運用益」のことを言います。投資用マンションを他人に貸し付け、賃料を得ることが該当します。

キャピタルゲイン

キャピタルゲインとは「売買差益」のことを言います。投資用マンションを購入時の価格より高い価格で売却することで、値上がり益を狙う投資手法が、キャピタルゲインの獲得を主としたものです。

不動産投資では、投資用マンションを購入し、一定の期間他人に貸し付けてインカムゲイン(=家賃収入)を得た後、物件価格が上昇したタイミングで売却し、キャピタルゲイン(=値上がり益)を得るなど、2つの方法を上手に組み合わせて利益を上げることが重要になります。

2 投資用マンションの種類

投資用マンションはおもに次の2つに分けることができます。

- 区分所有マンション

- 1棟マンション

それぞれ見ていきます。

2-1 区分所有マンション

区分所有とはマンション1部屋分の所有権のことを指し、その部屋を投資用に所有することを区分マンション投資などと言います。区分所有マンションは購入資金が比較的安く済み、維持管理の手間や経費も大きくかからないなどのメリットがある一方、一戸を所有するのみだと月々の家賃収入は1部屋分のみで、空室時には収入がゼロとなるのがデメリットです。

なお、区分所有マンションはさらに単身者用の「ワンルームマンション」、家族用の「ファミリーマンション」に分かれます。

ワンルームマンション

単身者用の投資用マンションで、実際にはワンルームだけでなく1DKや1LDKなどの間取りもこの区分に属します。ワンルームマンションは専有面積が狭いため、購入価格が安く済み、また、ファミリー世帯向けに比べると維持管理経費もそれ程かかりません。

さらに単身者用は賃貸需要が高いため、空室になっても比較的短期間で埋まる可能性があります。家賃については、立地にもよりますが専有面積が狭い分だけファミリー世帯向けより低くなります。

ファミリーマンション

ファミリー世帯向けの投資用マンションです。間取りでいえば2LDK以上のタイプが多くなります。単身者用に比べると専有面積が広い分だけ購入価格が高く、維持管理経費もそれなりにかかります。

ファミリー層は、子どもの入学・進学などの関係で入居時期が限られているため、空室になるとなかなか埋まらない場合があります。家賃は専有面積に比例して単身者用より高く設定できます。

2-2 1棟マンション

マンションをまるごと1棟分、投資用に所有する形態です。投資用マンションを1棟購入するには、かなりのまとまった資金(数千万〜数億円)が必要になります。また維持管理面でも、玄関自動ドアやエレベーター、給排水設備などの点検・修繕をはじめ建物全体にわたっての管理が必要となるため、手間や経費は大きくなります。

一方、部屋数に応じて家賃収入を毎月得ることができ、1つの部屋で空室が発生しても収入が途絶えることはない状態にできるのがメリットになります。

3 投資用マンションの選び方

投資用のマンションを選ぶには、「自分が住みたいか」という主観よりも、マンションの収益性を左右する「立地」「交通利便性」「周辺環境」などの要素を客観的に見極めることが大切です。

3-1 立地面の重要ポイント

物件の立地条件は、購入後に変えることはできないうえ、借り手側が最も重視する項目の一つであるため、慎重に検討する必要があります。

例えばエリア選びでは、今後の人口動態が判断材料になります。総務省が公表した「住民基本台帳人口移動報告2018年結果」によると、都道府県別で転入超過となっているのは、東京、埼玉、神奈川、千葉、愛知、福岡、大阪、滋賀の8都府県のみとなっています。

また、「東京都長期ビジョン」における2019年最新の推計では、23区では2030年頃まで人口が増え続けるのに対し、多摩・島しょ地域ではピークが2020年頃と見込まれています。

今後の日本の人口は、「増えつづけるエリア」と「減るエリア」の二極化が進むと明らかになっていることから、人口が増え続ける東京23区や地方の大都市部およびその周辺地域にターゲットを絞って不動産投資を行うのも良いでしょう。

また、現在の賃貸需要が、職場・学校・買物場所などへの交通利便性を重視する傾向がある実態を見ると、これらの要素も同時に満たすことができる物件(東京23区や大阪、名古屋など地方の大都市部およびその周辺地域)が候補となります。東京なら山手線の主要ターミナル駅に利便性良く出られる、鉄道沿線の最寄り駅から徒歩10分以内の立地条件を持つ物件などが挙げられます。

3-2 単身用・ファミリー用のどっちが有利?

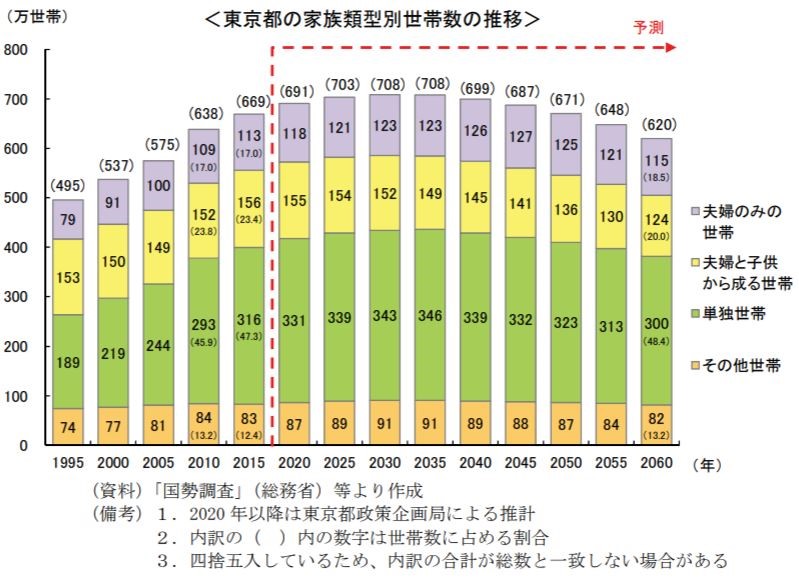

東京都は、将来的な世帯数の推移について「単独世帯」は2035年頃まで、「夫婦のみの世帯」は2045年頃まで増え続けるも、「夫婦と子供から成る世帯」は2015年頃がピークで、以降は減少に向かうと予測しています。

〇東京都の家族類型別世帯数の推移(東京都公表)

また、世帯数に占めるそれぞれの割合では、2060年には「単独世帯」が48.4%、「夫婦のみの世帯」が18.5%、「夫婦と子供から成る世帯」は20.0%まで低下するとの予測です。今後の投資用マンションの入居ターゲットも、総世帯数に占める割合が最も多い単身者世帯(ワンルーム~1LDK)に的を絞るのが堅実と言えるでしょう。

3-3 新築マンションか、中古マンションか

初めて投資用マンションを購入する場合、新築よりも中古の物件を取得するほうが、初期費用もかからずおすすめです。一般的に、新築マンションは販売価格に広告宣伝費などが上乗せされているため割高ですが、比較的手頃な築浅の中古マンションなどを購入すると、利回りが改善できる可能性があります。

利回りとは「投資物件の収益性」を表す指標のことです。例えば、販売価格2,000万円の中古マンションで、年間の想定家賃収入が200万円の場合、利回りは200万÷2000万×100=10%になります(このほか、年間の維持管理費や税金などを計算に入れた「実質利回り」で判断する方法もあります)。

なお、家賃を設定する際は、周辺相場に合わせることも大切です。一般的な入居者は、月々に負担できる家賃には限度があるため、新築の物件だからといって購入価格に比例した高い家賃を設定すると、入居者は集まりにくくなると考えられます。

投資用マンションを堅実に経営していくには、例えば周辺相場を考慮した家賃を設定しやすい「築浅の中古物件」などが向いているでしょう。

3-4 新耐震基準を満たしているか

築年数が30〜40年以上経過した物件を購入する際は、耐震性能の確認が欠かせません。1978年に起きた宮城県沖地震の被害を契機として、1981年、建築基準法により新耐震基準が導入されました。新耐震基準では、「震度6強〜7程度の地震が起きても即座に建物が倒壊しないこと」が目安とされています。

投資用マンションで築古を選ぶ際には、新耐震基準に基づき1981年以降に建築されていることが必要な条件となります。そうでない場合、耐震補強工事のためのまとまった負担金の支出が必要になったり、いざ地震が来た際に建物が破損し、収支にも打撃を受けたりするリスクがあります。

3-5 分譲マンションも検討する

区分所有の場合には、投資用物件ではない分譲マンションを購入するという方法もあります。購入後、自分が住むのではなく賃貸物件として貸し出します。分譲マンションは、賃貸用に建てられた投資用マンションより上質のものが多いなど、不動産投資として有利な条件を備えていることもあります。

分譲マンションのメリット

投資用マンションの入居者は、物件自体の品質や居住環境よりも、職場への通勤距離などの利便性を優先して物件選びを行う傾向があります。そのため、一般的な投資用物件では立地条件を優先し、敷地面積や建築にかかる費用を合理的な範囲内に抑えてあります。

一方、分譲マンションの入居者は、マイホームとして物件自体の質や快適な居住環境を重要視します。そのため、分譲マンションは、ある程度の建築費をかけて質の良い建物として造られているとともに、ゆったりとした敷地や周囲に緑が多いなど快適な居住環境に配慮した物件が多くなります。

分譲マンションは売却に強い?

はじめから投資用として建てられたマンションは、土地部分の資産価値割合が少なく、また今後どれだけの家賃を生み出せるかという収益還元法の見方で厳しく査定されるケースがほとんどのため、高く売るのが難しくなります。

一方、分譲マンションの売却では、投資用の賃貸物件として限定するのではなく、マイホーム探しの購入希望者にも買ってもらえるよう募集を広くかけることができます。マイホームを探す方は、ゆったりとした敷地やグレードが高い建物など、自分が気に入った物件なら多少高くても購入してくれることがあるからです。

4 初心者におすすめの投資用マンションとは

購入物件を転売してキャピタルゲインを得る方法はプロでも難しいため、不動産投資の開始当初は家賃収入であるインカムゲイン狙いで、一定期間保有していく方法が良いでしょう。価格が安い中古物件の区分所有からスタートし、さらに賃貸需要が望める比較的立地の良い単身者用の物件などが候補になります。

東京都内で探すなら、都心からあまり遠くない私鉄沿線の駅から徒歩10分圏内(できれば徒歩7分~8分以内)に建っている築浅のワンルームを1部屋購入し、家賃収入を確保しながらしばらくの間、賃貸経営を行ってみることをまずは検討してみて下さい。

以下に都心周辺・駅徒歩10分以内・新築もしくは築浅の物件を扱うマンション投資会社をピックアップしましたので、情報収集も兼ねてセミナーなどに足を運んでみるのも良いでしょう。

| マンション投資会社名 | 会社・物件・セミナーの特徴 |

|---|---|

| グローバル・リンク・マネジメント[PR] | 東証プライム上場の新築マンション投資会社。都心の駅近物件を中心に扱い、入居率は99%以上。初心者向けのマンション投資セミナーが内容・頻度ともに充実。 |

| プロパティエージェント[PR] | 東証プライム上場、都心の新築マンション中心。セミナー参加で初心者向けのガイドや書籍などが無料でもらえる。 |

| FJネクスト[PR] | 東証プライム上場、創業40年の都心の新築マンション大手老舗会社。都心の駅から徒歩10分圏内の新築物件が中心、セミナー参加特典で非公開の中古物件紹介もあり |

| 湘建[PR] | 都内・横浜エリアで駅徒歩8分以内の物件中心。新築と中古の両タイプを取り扱う。FPなど外部講師によるセミナーが好評。現在、セミナー参加で【Amazonギフト2,000円分】がもらえるキャンペーン実施中 |

5 まとめ

不動産の売却益を得るキャピタルゲインは、経済動向や不動産市況をはじめ、社会の動静を見極めながら売却のタイミングをはかる必要があるため、過度に期待を寄せるのは禁物です。

投資初心者のうちは、長期的な家賃収入を確保しながらローンを返済することに専念し、不動産投資の経験を積み重ねることが大切です。十分に経験を積んだ後に、出口戦略である売却に取り組むのが堅実と言えます。マンション投資を検討されている方は、この記事を参考に、正しい物件選びについて検討してみてください。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- 【12/4 東京都 港区】老後に月20万円の家賃収入を手に入れる方法 - 2024年11月19日

- 【11/30 東京都 港区】【医療業界で働くオーナー生の声】 本音で語る!私が中古ワンルーム投資を始めた理由 - 2024年11月19日

- シノケンのアパート経営の評判は?営業、融資、物件、入居率の評判・口コミ - 2024年11月15日

- 【11/27 東京都 港区】【金融機関で働くオーナーの生の声】失敗から学ぶ不動産投資の成功への道 - 2024年11月12日

- 【11/29 オンライン】TSMCで賃貸需要高まる熊本、アパート経営事情を徹底解剖! - 2024年11月12日