アパートローンの金利は、2024年6月時点では低水準で推移しています。また、変動金利に影響を与える短期プライムレートも低水準で推移していますが、長期プライムレートは長期金利の緩やかな上昇なども背景に、じわじわと上昇傾向です。

変動金利は当面低い状態が続くと見込まれるものの、日銀の金融緩和の縮小は留意しておきたいポイントです。今回はアパートローン金利の見通しや上昇に備えた対策などを紹介します。後半では融資に強い不動産会社もまとめました。

目次

- 過去の金利動向の推移を確認

1-1.政策金利と長期金利の推移市場金利は低水準を維持

1-2.短期プライムレート・長期プライムレートの推移 - アパートローンの金利が上がる要因の考察

2-1.金融緩和の縮小や利上げ

2-2.インフレの加速も金利上昇要因に - アパートローンの金利上昇に備える対策

3-1.アパートローンの繰り上げ返済

3-2.アパートローンの借り換え

3-3.アパートの売却

3-4.金利上昇やインフレに強い資産へ分散投資 - アパートローンの融資に強い不動産会社

4-1.シノケンプロデュース

4-2.アイケンジャパン - まとめ

1 過去の金利動向の推移を確認

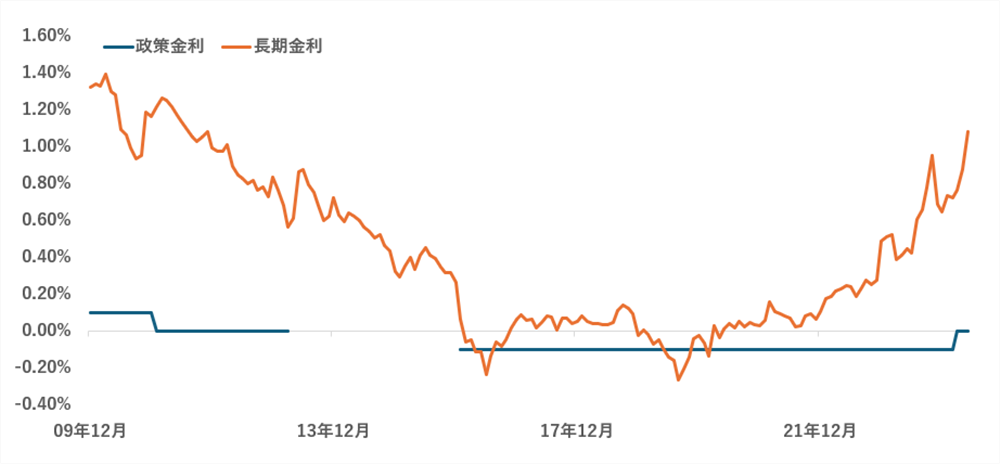

過去の金利動向をみると、まず日本の政策金利や長期国債金利は近年まで低水準で推移していました。長期国債金利についてはイールドカーブコントロールの調整などを背景にじわじわと上昇してきています。

この影響でローン金利に影響を与えるプライムレートについても、長期は緩やかに上昇傾向となっていますが、短期は低水準で推移しています。

1-1 政策金利と長期金利の推移市場金利は低水準を維持

日本の政策金利と長期国債金利の推移は次の通りです。

出所:財務省「国債金利情報」、日本銀行「金融政策に関する決定事項等 」

※2013年4月~2015年12月の間は、金融政策をマネタリーベースを元に運営されていたたため、明示的な政策金利の設定はなし

日本の短期ゾーンの政策金利は、リーマンショック以降低水準を維持しています。特に2016年以降2024年3月までは条件付きのマイナス金利となっていました。2024年3月にマイナス金利は解除されましたが、ゼロに近い金利水準が維持されています。

長期金利については、2016年から始まったイールドカーブコントロールという政策により、やはり低水準で維持される局面が続いていました。イールドカーブコントロールは、長期金利の水準を0%付近に維持する政策ですが、何度か上限の許容幅が拡大されたことにより、緩やかに長期金利は上昇しています。

2024年3月の金融政策決定会合にて、イールドカーブコントロールに関する文言がなくなったため、政策面で見れば短期金利より長期金利の方が上昇余地があると考えられます。

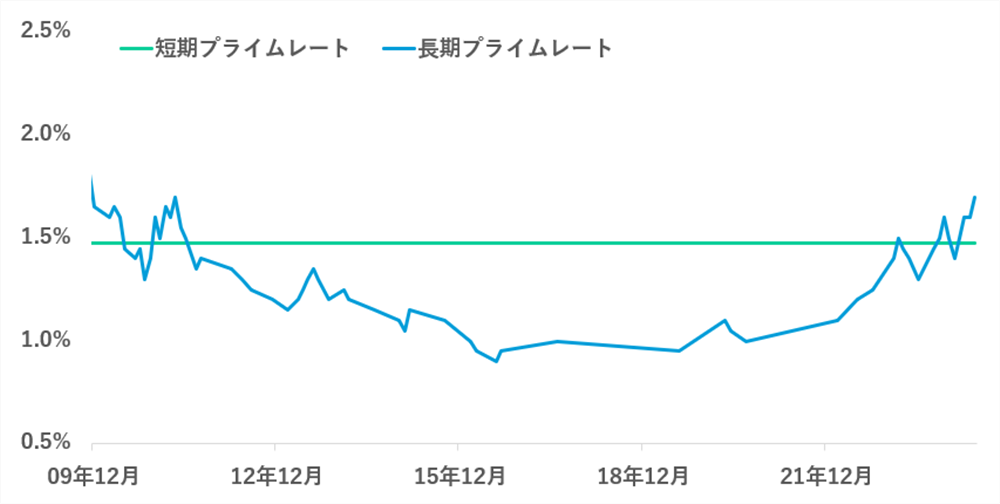

1-2 短期プライムレート・長期プライムレートの推移

アパートローン金利の水準は金融機関各行に決める裁量があるため一概にはいえませんが、次の二つのプライムレートが影響を与えます。

- 短期プライムレート:変動ローン金利に影響を与えやすい

- 長期プライムレート:固定のローン金利に影響を与えやすい

※ただし例外もあり。たとえば、変動金利でありながら長期プライムレートを参照する商品もある。

なお、プライムレートとは銀行が顧客に貸し付けるときの金利のうち、もっとも信用力の高い顧客に適用される金利のことです。プライムレートの推移は以下のとおりとなっています。

出所:日本銀行「長・短期プライムレート(主要行)の推移 2001年以降 」

短期プライムレートについては、2009年以降1.475%の状態が続いていていますが、長期プライムレートについてはじわじわと上昇しています。短期プライムレートは政策金利および短期金利に、長期プライムレートは市場の長期金利の影響を受けやすく、先ほど紹介したそれぞれの金利動向が反映されているといえます。

2 アパートローンの金利が上がる要因の考察

アパートローンの金利は、政策金利や市場金利の影響を受ける傾向にあります。すなわちこれらの金利の上昇タイミングには、ローン金利の上昇リスクも高まると考えられます。そこで、政策金利や市場金利の上昇リスクについてまとめました。

2-1 金融緩和の縮小や利上げ

日銀の金融緩和の縮小は、金利の主要な変動要因のひとつとなります。2024年に入って、日銀は短期ゾーンのマイナス金利の解除、イールドカーブコントロールの撤廃を一気に実施しています。

さらに6月には、長期国債の買い入れペースを減額する方針を公表しています。詳細の発表は7月を予定しているため記事の執筆時点では明らかになっていませんが、日銀が国債の買い入れ額を減らせば、国債の需給が緩んで金利が上昇する一因となります。

今後利上げや買い入れ額の減額が進めば、市場金利・政策金利の上昇がローン金利に波及するでしょう。すでにじわじわ上昇している固定ローン金利だけでなく、変動金利も上昇し始める可能性が出てきます。

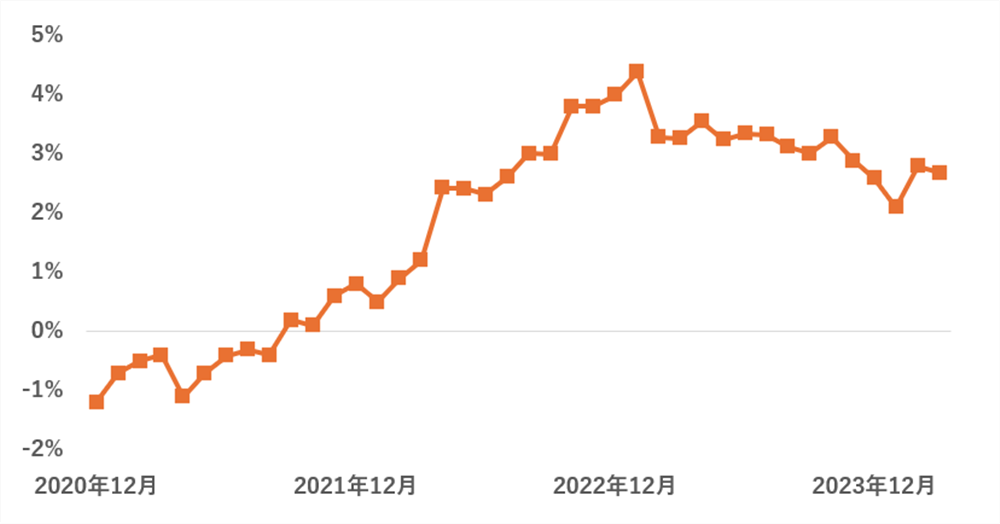

2-2 インフレの加速も金利上昇要因に

インフレの加速もまた、金利上昇の要因になる場合があります。近年の日本のインフレ率の推移は次のとおりです。

出所:統計局「消費者物価指数(CPI) 」※「総合」の前年同月比の伸び率

市場の金利は、日銀が完全にコントロールできるわけではなく、市場の資金ニーズなどにより変動します。インフレが進行する、もしくは今後インフレが想定される局面では、同じモノを購入するためにより多くの資金を必要とするため、企業がより多くの資金を必要とします。市場の資金需要の高まりは、金利の上昇要因のひとつとなるのです。

また、インフレの加速は日銀の金融政策の方針にも影響を与えます。日銀は近年インフレ率2%の安定的な達成を政策ターゲットの一つとしてきました。インフレが高い状況が続けば、金融緩和の縮小を加速させ、金利上昇の要因となります。

3 アパートローンの金利上昇に備えるための対策

アパートローンの金利上昇に備えるための対策としては、次のような方法が考えられます。

- 繰り上げ返済

- 借り換え

- 売却

- 金利上昇やインフレに強い資産へ分散投資

それぞれの備えについて詳しく紹介します。自分にあった対策をみきわめて、実行していきましょう。

3-1 アパートローンの繰り上げ返済

金利上昇前に繰り上げ返済で残債を減らすのも一つの方法です。ローン金利の負担は、残債が多いほど重くなります。金利上昇が本格化する前に残債を減らしておけば、その分金利上昇の影響を限定できます。

金利上昇が始まれば月々の返済負担が重くなって、余裕資金が目減りする可能性もあります。現時点で余剰資金があるなら、早めに返済して負担を軽くしておくのも有効な手だてといえるでしょう。

【関連記事】不動産投資ローン、繰り上げ返済はするべき?メリット・デメリットを比較

3-2 アパートローンの借り換え

アパートローンの借り換えも検討してみましょう。ローンの金利水準は金融機関によって異なります。また、同じ金融機関でも融資姿勢が時期によって変わります。別の金融機関でローンを借り換えれば、金利水準を引き下げられる可能性があるのです。

また、将来の金利上昇を見越して、変動金利から固定金利に借り換えるという方法もあります。固定金利は一定期間(商品によって全返済期間)適用ローンが一定なため、契約後の金利上昇の影響を受けずに済みます。ただし、原則として変動金利よりも固定金利の方が金利が高くなるため、固定金利への借り換え後に金利上昇が起きない場合には、金利負担が増加してしまうというリスクに注意が必要です。

オンラインで借り換えシミュレーションしてみる

不動産投資ローンの借り換えシミュレーションができる「インベース」というサービスもあります。無料でWeb診断ができることに加えて、以下の情報が盛り込まれた提案書ももらえます。

- 毎月の利息削減額

- 借り換えで得する金額の総額

- 借り換え時にかかる諸費用

また、借り換え時に必要な「審査書類の取得」などを代行してもらうなど、融資の承認までのサポートを受けることも可能です。

【関連記事】不動産投資ローン診断「インベース」の評判・実績は?

【関連記事】不動産投資ローンを借り換えるメリット・デメリットは?借り換え手数料も解説

3-3 アパートの売却

ある程度ローン返済が進んでいるなら、物件売却を検討するのもひとつの考え方です。金利上昇は不動産価格の抑制要因のひとつとなりうるため、金利上昇時には思うような価格で売却できない可能性があります。

現時点の売値で残債を処分してなお資金があまる状態なら、不動産価格の下落リスクが高まる前に売却してしまうのも一案です。近い将来売却を検討している方は、金利動向を踏まえて時期の前倒しを考えてみましょう。

【関連記事】不動産一括査定サイトのおすすめは?大手査定サイト6社を比較

3-4 金利上昇やインフレに強い資産へ分散投資

金利上昇やインフレに強い資産へ分散投資して、金利負担の影響を相殺する方法があります。ここまで紹介した通りローン金利の上昇は、市場金利やインフレの上昇とセットで発生するケースが多く見られます。同じ局面のときにリターンが期待できる資産に投資することで金利上昇のダメージ抑制が可能です。

ただし、金利上昇時に価格が上昇しやすい資産は限られています。投資信託やETFの一種として販売されている債券のベアファンド(債券価格が上昇するときに、ファンドの価格が上昇する特性を持つ)なら要件を満たします。ただし、比較的リスクの高い商品なので、投資判断は慎重に行いましょう。

一方でインフレに強い資産という意味では、物価連動債やREIT、株式投資などが考えられます。物価連動債はインフレに比例してリターンが増加する債券です。現物の債券は多くがプロ向けの商品ですが、債券に投資する投資信託なら個人でも売買が可能です。

REITは投資先が実物資産である不動産なので、インフレが追い風要因となります。また、株式もインフレ時には価格の上昇圧力がかかりやすい商品です。これらの資産へ分散投資することで、金利上昇に備えるのがひとつの方法といえます。

【関連記事】不動産投資がインフレ・円安の対策にならない事例とは?原因や対策も

4 アパートローンの融資に強い不動産会社

シノケンプロデュース、アイケンジャパンはどちらも全国で豊富な投資用アパート販売実績のある企業です。

いずれも資産価値や収益性の期待できる物件を販売してきた実績から、多数の金融機関と強固なリレーションを築いています。初めてのアパート経営でも、実績ある企業に相談すれば、融資交渉や契約もスムーズに進むと期待できます。

4-1 シノケンプロデュース

シノケンプロデュースは、土地の選定から企画、設計、施工、引き渡し後の賃貸管理まで一貫したサービスを提供するアパート建築会社です。一般投資家向け賃貸住宅経営のパイオニアとしても知られており、アパート供給棟数は自社施工で7,000棟を超えています。「賃貸住宅に強い建築会社ランキング」(全国賃貸住宅新聞)の「年間アパート開発棟数部門」では、10年連続No.1の実績があります。

グループ会社のシノケンファシリティーズの管理戸数は53,000戸以上(2025年12月末時点)、入居率99.0%(2025年年間平均/自社企画開発物件)となっています。このような入居率の高さは、5,000店舗以上(2024年5月時点)の仲介業者と提携し、良好な関係を築いていることも要因の一つです。

優良物件を自社開発・自社管理

シノケンプロデュースは、優良な土地を自社で買い付けてアパート建設を行います。投資家は土地付きのアパート物件を購入できるため、土地なしからでもアパート経営が可能です。

同社は、日本各地の地元不動産会社と連携して豊富な情報を活用しています。好立地の土地はすぐに売れるリスクが高く、個人がリーズナブルな価格で入手するのは困難です。シノケンは自社ルートで情報を入手し、市場に先駆けて土地を確保します。

また、シノケンの主力商品「ハーモニーテラス」はデザインと機能性を兼ね備えたコンセプトで競争力のある物件となっています。スマートロックや室内設備のIoT化を進めるなど、高機能な内装も特徴の一つです。

シノケングループは自社販売の物件管理も手がけています。自社施工物件だからこそ、効率的できめこまやかな管理が可能です。

金融機関との強いリレーションを築いている

シノケングループは、1990年の創業以来30年以上にわたり金融機関との取引実績を築いており、新築アパート経営において日本で初めて独占提携ローンを提供したことでも知られています。オーナーの属性によっては、金利1%台、RC物件と同程度の35年の返済期間などでの紹介実績もあります。

4-2 アイケンジャパン

アイケンジャパンは、「堅実なアパート経営」をモットーに「グランティック」「レガリスト」などのアパートブランドを全国で展開する不動産会社です。2023年12月末時点で、アパート開発棟数1257棟の実績があります。

アイケンジャパンは、「堅実なアパート経営」をモットーに「グランティック」「レガリスト」などのアパートブランドを全国で展開する不動産会社です。2023年12月末時点で、アパート開発棟数1257棟の実績があります。

賃貸管理の実績として9,136戸(2023年12月時点)の管理を行っており、入居率99.3%(2023年年間実績)となっています。オーナーの負担が大きく、効果が一時的なフリーレントや家賃の値下げを行わずに高い入居率を維持しているのも特徴です。

2017年3月以降に完成したすべての物件で劣化対策等級が最高レベルの等級3の評価を第三者機関より獲得しています。2世代から3世代にわたって引き継ぐことが可能です。

好立地の土地取得・高品質な物件開発にこだわり

アイケンジャパンもまた、自社で土地を取得してアパート開発を行います。新規取得では駅から徒歩15分以内の便利な場所を重視し、資産価値と入居者獲得の見込みが高い場所を厳選します。

土地の特性に応じて柔軟な物件開発を行い、低コストかつ高品質なアパートを建設しています。防音性やセキュリティ性にも配慮し、「シンプルでありながら高級感ある」デザインを追求しています。

多くの金融機関と強固なリレーションを持つ

アイケンジャパンは、高品質な物件の販売と高稼働率を実現してきた実績があるため、多数の金融機関と強固なリレーションを築いています。

アイケンジャパンもまた、アパート経営初心者が利用しやすいアパート会社のひとつといえるでしょう。金融機関探しや融資交渉なども、提携している金融機関を活用すれば手間なく進められることが期待できます。特に福岡でアパート経営を手がけるときには、複数の金融機関と融資に関する相談が可能です。

5 まとめ

アパートローンの金利は、2024年6月時点では変動金利は低水準で安定していて、固定金利は緩やかながら上昇傾向です。今後のインフレや金融政策の動向次第では上昇が進む可能性もあります。今のうちに対策を施しておくのもひとつの考え方といえます。

また、これからアパート経営を始めようと考えている方は、金融機関とのリレーションが強固な不動産会社を利用すれば、スムーズに融資交渉が進められるでしょう。

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2025年12月20日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日

- 金利上昇期の「守り」と「攻め」の投資戦略。アパートローン借り換えによるキャッシュフロー改善や、追加購入に繋げる方法 - 2025年10月23日