不動産投資を現物を購入して始めようとしても、多額の現金が必要になるため、ハードルが高いと感じる人も少なくありません。そこで近年普及しつつあるのが不動産の受益権や不動産事業への融資を証券化し、小口化した投資商品です。

複数のタイプの個人向け金融商品が販売されていて、なかには1万円程度から投資を始められる商品もあるため、気軽に始められる不動産投資の手法として着目されています。

今回は不動産証券化の仕組みやメリット、また個人投資家が購入できる投資商品について比較して解説しています。不動産証券化スキームついて興味のある方、少額資金で不動産投資を検討されている方はご参考ください。

目次

- 不動産証券化とは?

1-1.不動産証券化の仕組み

1-2.不動産の証券化をおこなうメリット - 不動産証券化スキームを活用した4つの個人投資家向け商品

2-1.不動産へ融資するソーシャルレンディング(融資型クラウドファンディング)

2-2.匿名組合型の共同出資の小口化商品(不動産投資型クラウドファンディング)

2-3.任意組合型の共同出資の小口化商品

2-4.ファンド形態で流動性の高いREIT - 5つの観点から見た不動産証券化スキームの比較

3-1.必要投資資金の目安

3-2.リスクの高さや変動要因

3-3.投資期間の長さ

3-4.途中売却のしやすさ

3-5.税法上の取り扱い - まとめ

1 不動産証券化とは

不動産の証券化とは、不動産事業を営むための融資や不動産の所有権を小口化して、多数の投資家に販売できるようにした形式です。同スキームを活用すれば売買の流動性を高めたり、少額から投資ができるようになったりと複数のメリットがあります。まずは、不動産の証券化の仕組みについて簡単に紹介します。

1-1 不動産証券化の仕組み

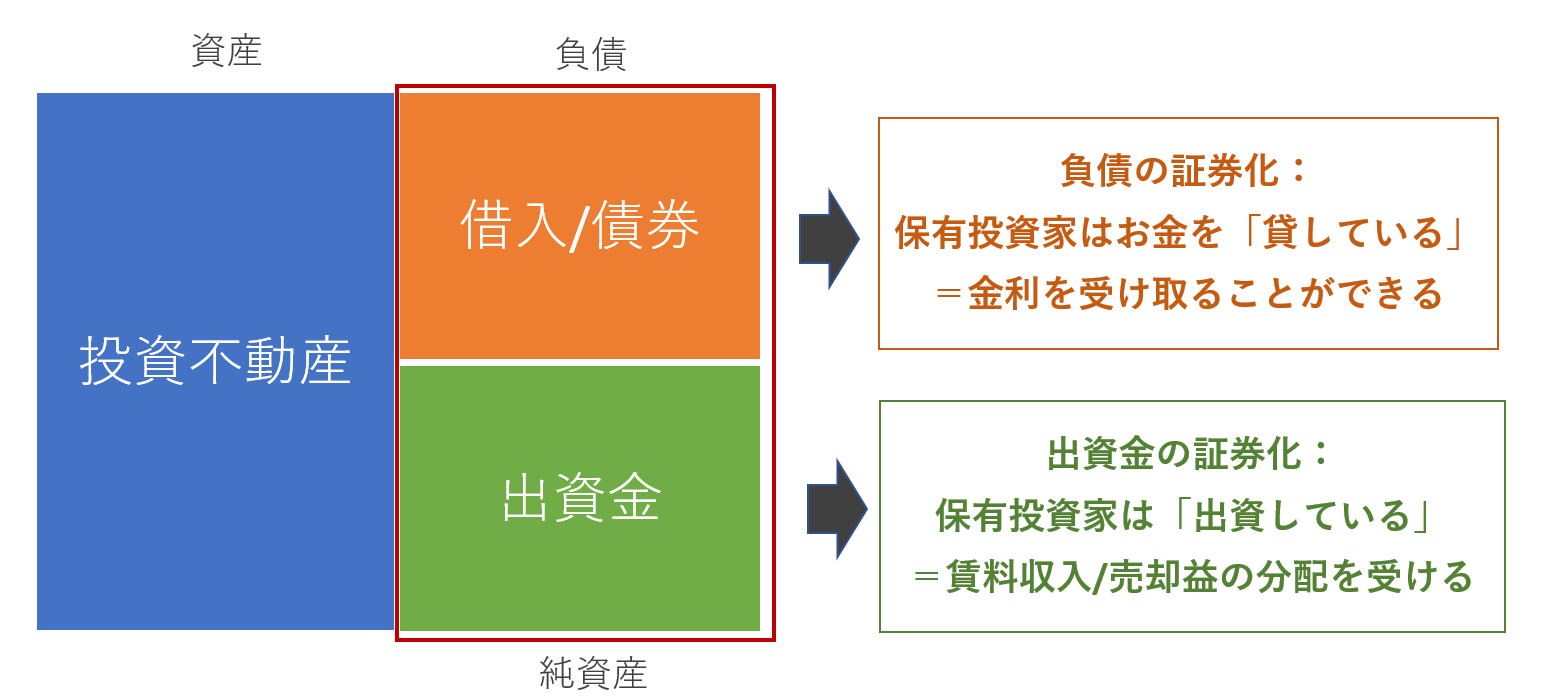

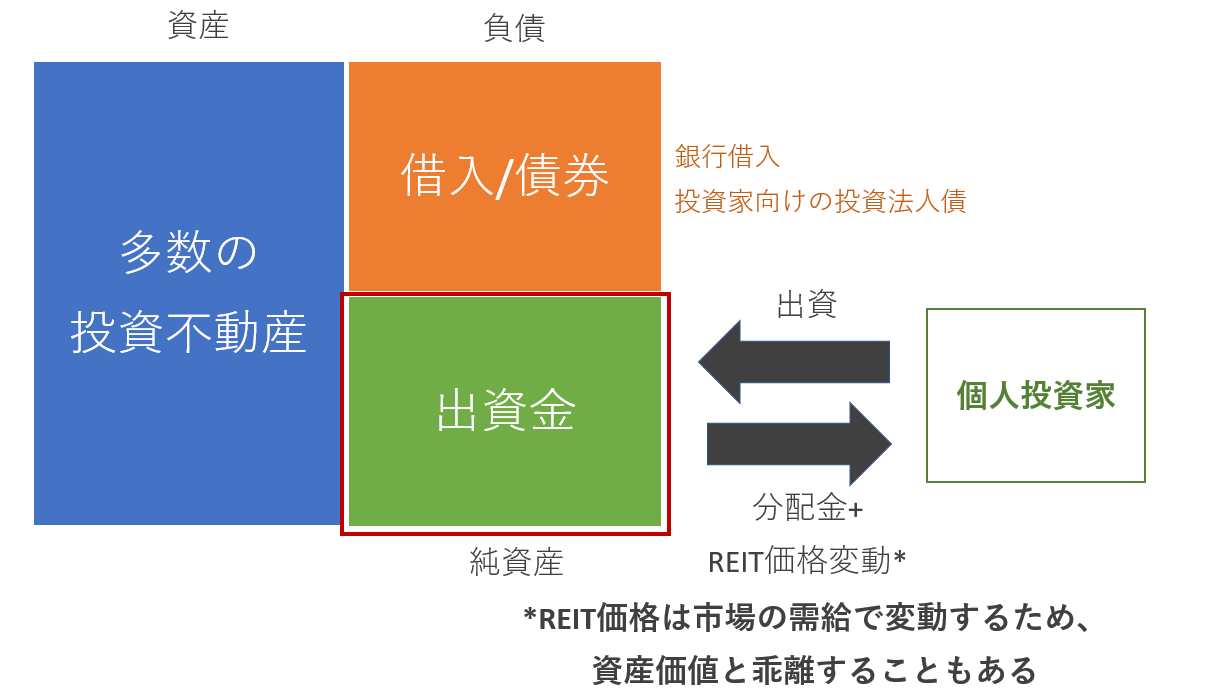

不動産証券化とは、不動産事業におけるバランスシートの負債や純資産を証券化して、多数の投資家が売買できる金融商品に形を変えたものです。

一般企業のビジネスと同様、不動産事業を営むためには、不動産物件を購入したり、運営・管理したりするための資金調達をしなければなりません。バランスシートにおいては、左側に投資している不動産物件、右側にその物件を購入したり、維持管理したりするための資金調達の方法がまとめられています。

不動産証券化のイメージ

不動産の証券化では、不動産事業を営むための資金を多くの投資家から募るためにおこなうものです。上図のように、一つは負債部分を証券化して、投資家から資金を借りる手法です。そしてもう一つは、出資金(一般企業でいうところの「株式」にあたる)を証券化して、投資家がその不動産事業に出資する手法もあります。

2023年2月時点においては、一口に不動産小口化といっても、不動産事業に対する借入を小口化する商品と、出資する商品が併存しています。投資を検討するときには両者の違いをおさえておく必要があります。

1-2 不動産の証券化をおこなうメリット

不動産の証券化は、投資家にとってメリットが複数存在するため、近年盛んに実行されています。

不動産の証券化のメリット

- 少額から不動産投資が可能になる

- 不動産投資のリスクを抑えられる

- 売買手続きが簡略化する

- 投資期間や売買の柔軟性が向上する

まず、不動産投資の金額規模を抑えられる点があげられます。不動産を購入するとなると数千万円~数億円の金額が必要となるケースも少なくありません。多額のローンを活用したとしても、やはり数百万円以上の自己資金を用意しなければならないこともあります。

これに対して不動産の証券化商品なら1万円~10万円程度で投資が可能となります。個人投資家は法人よりも資金量に限りがある人も多いので、少額投資が可能となることで、不動産投資がより身近なものとなります。

また少額投資によりリスクをコントロールしやすくなります。不動産現物を所有するよりも、投資規模を小さくできるため、損失リスクも少額に留めることが可能です。

不動産を購入するときには登記や引き渡しにかかる手続き、税務関連の対応、融資を受けるなら金消契約と多くの契約手続きが発生します。これに対して、不動産の証券化商品はあくまで有価証券の売買となるため、相対的に簡便な手続きで購入が可能です。

証券化商品のタイプによっても異なりますが、少なくとも現物の不動産よりは投資期間や売買の柔軟性が向上します。特に柔軟性が高いのはREITで、取引所が開いている時間はリアルタイムで売買可能です。

その他の商品は期中売却は難しい商品が多いものの、投資期間は数か月~数年程度と短めに設定されている商品もあり、現物の不動産のように10年単位での投資計画を考える必要はありません。

不動産の証券化のデメリット、注意点

- 不動産特有の税制メリットを受けられない(任意組合型を除く)

- 不動産を担保にしたローンのレバレッジ効果がない

不動産の証券のデメリットとしては、任意組合型のスキーム以外、不動産特有の税制メリットを受けられないという点が挙げられます。不動産を実際に所有していると、損益通算によって減価償却費を所得から差し引くことができたり、相続時は時価ではなく2~3割程度低くなる評価額で行われたりなどの、様々な税制上のメリットがあります。

不動産小口化商品は、原則として実際に不動産を登記して所有権を有しているわけでなく、受益権を得て間接的に投資を行っています。例えば、リートの場合は税率20.315%の申告分離課税、クラウドファンディングの場合は雑所得として課税されることになります。

なお、任意組合型の場合は複数の投資家が共有名義で所有することになるため、実際に不動産を所有しているのと同様の税効果を期待することが可能です。

また、現物不動産投資では投資対象の不動産を担保に設定し、不動産投資ローンを活用してレバレッジ効果を得ることができます。一方、不動産証券化商品は所有権を有していないため担保設定が出来ず、不動産投資ローンを活用することは出来ないという点もデメリットと言えるでしょう。

2 不動産証券化スキームを活用した4つの個人投資家向け商品

2023年時点、不動産証券化スキームを活用した個人投資家向け商品は、大きく分けて4つに分けられます。まずはそれぞれの商品の特徴について簡単にみていきましょう。

2-1 不動産へ融資するソーシャルレンディング(融資型クラウドファンディング)

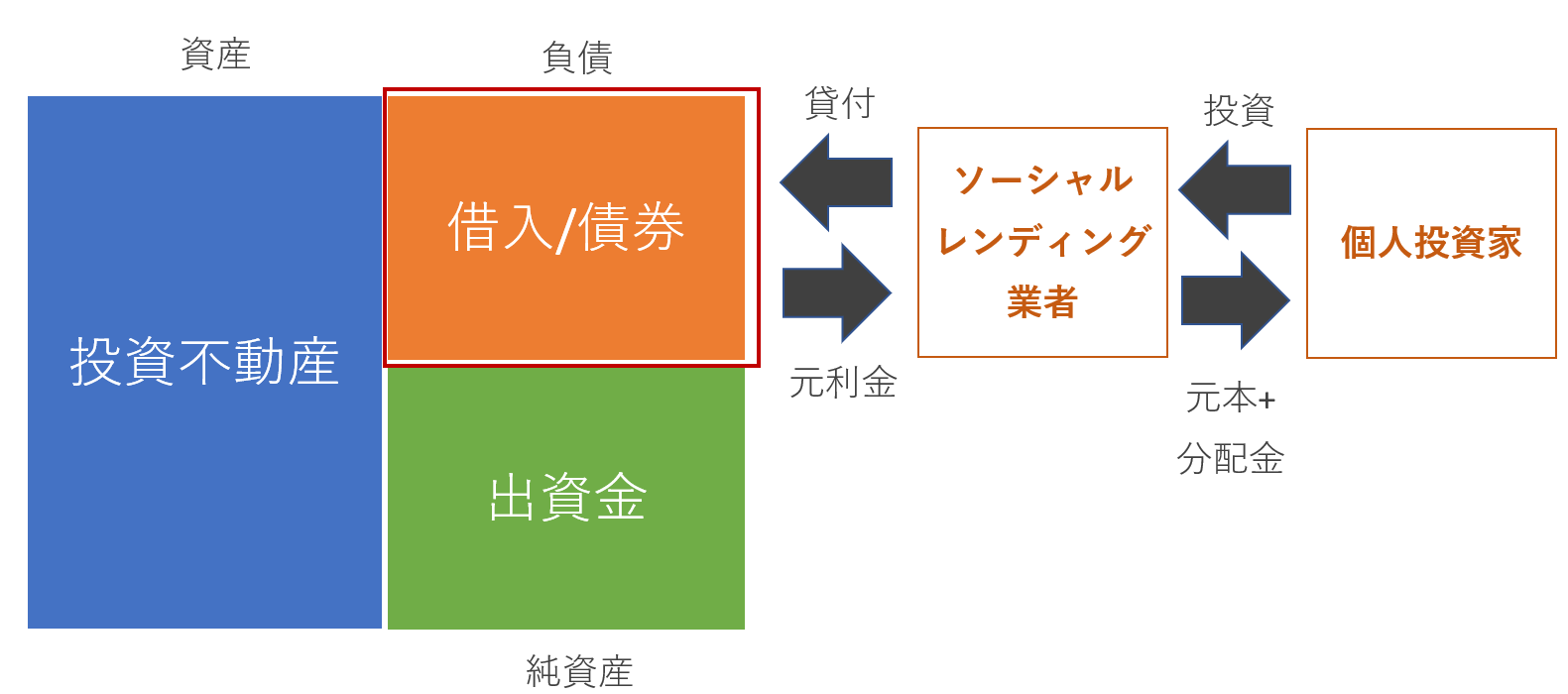

一つ目はソーシャルレンディング(融資型クラウドファンディング)の形式で、不動産事業に融資を行う仕組みの商品です。

ソーシャルレンディング業者は特定の不動産事業に融資を行うためにファンドを組成して投資家から資金を集め、集めた資金は不動産事業に貸し付けられるのです。なお、厳密には不動産事業をおこなう企業に貸し付けられますが、資金使途はファンドと紐づく不動産の事業に限定されます。

融資であるため、資金を借り入れた企業は定期的に利払いを行い、また満期が来たら借入金を業者に返済します。業者は受け取った元利金を投資家に分配金や元本として配分します。元本は投資家がファンドに投資した額と同額が返済されるため、分配金が投資家にとっての収益となる仕組みです。

1万円程度の少額から投資可能なサービス、ファンドも多くあり、不動産証券化の中でも特に小口投資が可能なスキームの一つとなっています。金利収入であるため、不動産事業が正常におこなわれているうちは価格変動などによる損失が発生しない仕組みです。

一方で、不動産事業が不調に陥り元利金を返済できない「貸倒れ」が発生すると、投資家に損失が発生するリスクがあります。ただし、損失額は最大でもファンドの投資額の全損であり、投資金額以上の損失負担を強いられることはありません。

なお、2023年時点では、次のような手法によって、リスクを抑える工夫をしているファンドもあります。

- 優先・劣後構造により貸倒れ時の元本回収率を高める

- 不動産を担保として損失を抑制する

- 保証会社の保証を付与している

一事業の負債借入をシニアローン・劣後ローンに分けて、一般投資家からの出資金は貸し倒れが発生したときの弁済順位が高い「シニアローン」に充当される方法をとるファンドがしばしばみられます。弁済順位が高いため、貸倒れがおきてもより多くの元本回収が期待できる仕組みです。

また、不動産を担保にすれば、もしもの時には不動産を売却した資金が返済原資に充てられるため、貸倒れ時の損失を抑制可能です。その他、貸倒れが起きたときには、保証会社が元利金を肩代わりする仕組みを付与しているファンドもあります。

【関連記事】ソーシャルレンディング投資歴7年の私が本当に伝えたい7つのこと

2-2 匿名組合型の共同出資の小口化商品(不動産投資型クラウドファンディング)

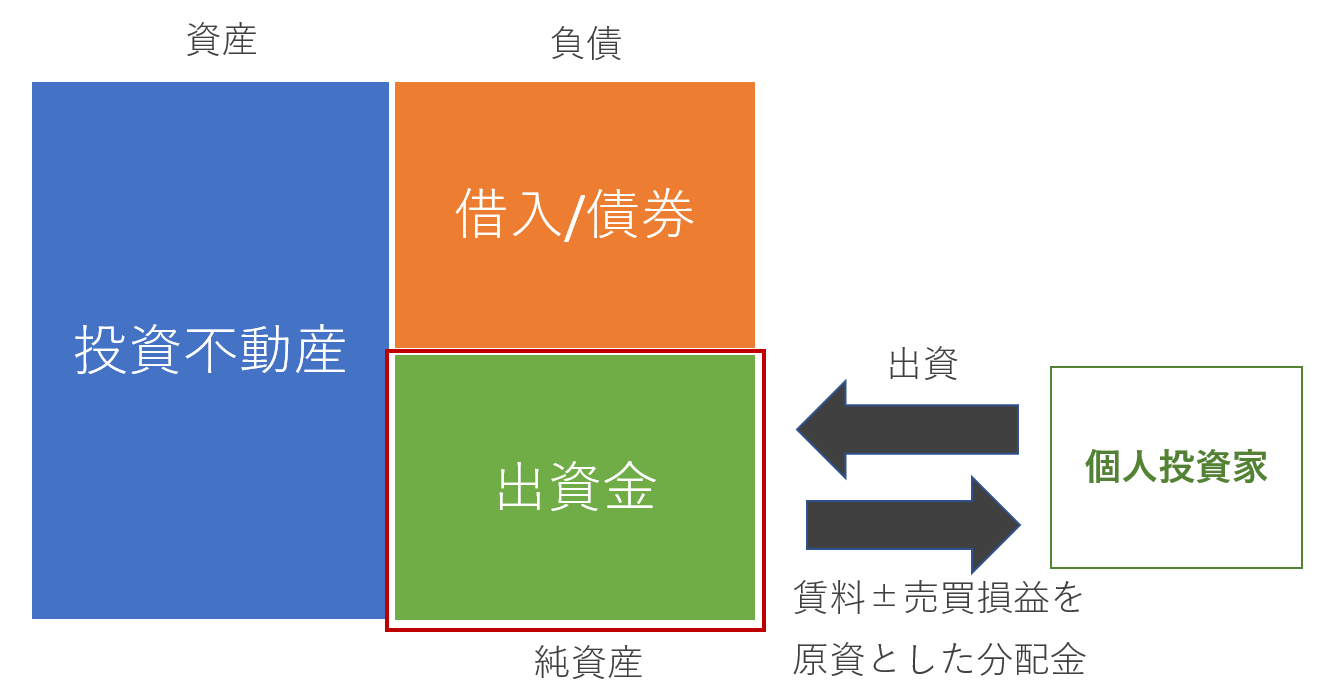

続いて、不動産事業へ「出資」する仕組みの不動産証券化を活用した商品です。不動産特定共同事業法という法制度の下、不動産に直接出資する仕組みとなります。

この仕組みには「匿名組合型」と「任意組合型」の2パターンがあり、まずは匿名組合型について紹介します。

この場合は、バランスシートの純資産の部分である「出資金」を小口化して投資家に販売するものです。不動産特定共同事業法のもとでは、間に運営企業などを挟むのではなく、投資家の出資金は不動産事業の純資産として直接充当されます。

投資家は出資口数に応じて、不動産事業から発生した賃料収入や不動産の売買損益を原資に分配金を受け取ります。形式上、長期にわたり不動産事業を継続することも可能ですが、いずれかのタイミングで不動産を売却することを前提に、投資期間が数年程度に限定されているファンドも少なくありません。

分配金の利回りはあらかじめ確定しているものではなく、賃料収入や売買損益の状況により異なります。不動産事業がうまくいけば分配=収益が向上し、逆に売買が不調に終わり元本割れするリスクもあります。

ただし、匿名組合は、次に紹介する任意組合と比べると責任の範囲が限定されています。企業における株式と同様「有限責任」で出資額以上の損失を引き受ける責任は発生しません。

また、出資金の中に優先・劣後構造を設けて、劣後部分を別の法人が引き受けることで、個人投資家の分配におけるリスクを抑えているスキームも見られます。この場合は、損失は劣後部分を持つ法人が優先的に引き受けることで個人投資家の分配が維持できる可能性が高くなるのです。

【関連記事】不動産投資型クラウドファンディングを選ぶポイントは?注目の8社を紹介

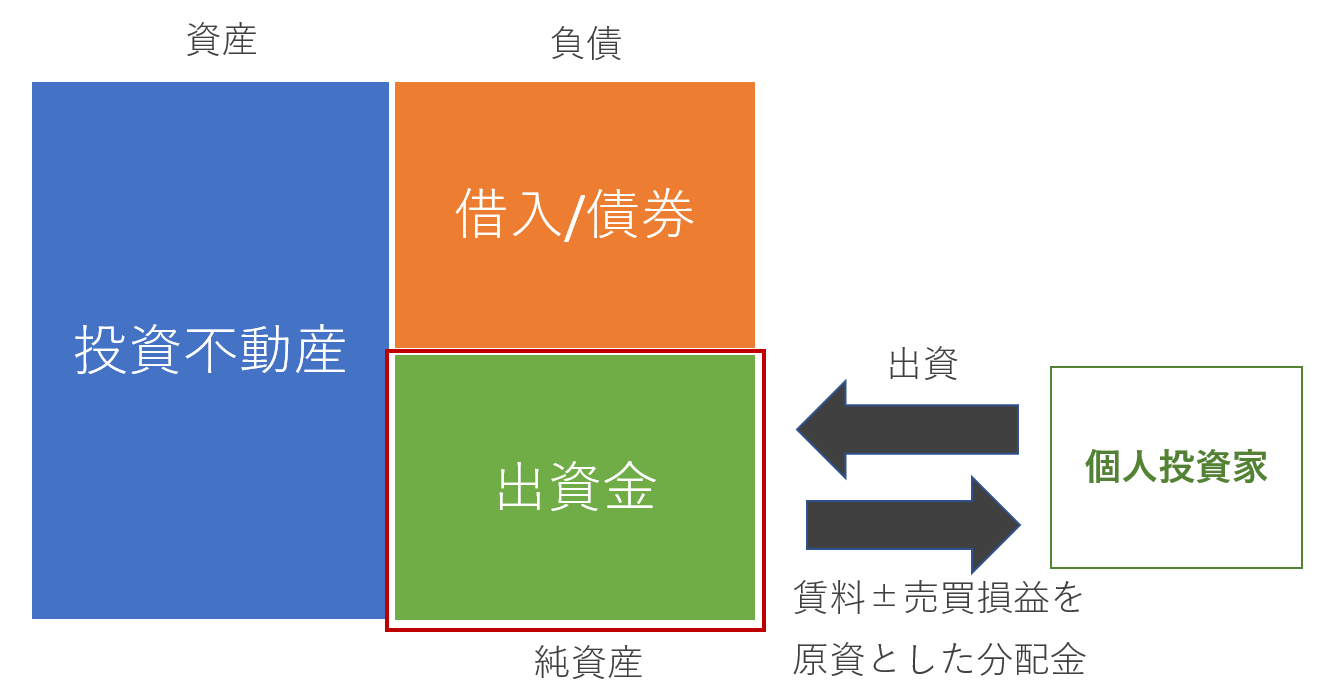

2-3 任意組合型の共同出資の小口化商品

不動産物件の小口化のもう一つの形態として任意組合型が存在します。こちらもバランスシートで言えば下図の通り、資本の部分を小口化して不動産を共同所有するものです。

ただし、匿名組合型と異なり、優先劣後構造は形成せず、シンプルに不動産の所有権が出資比率に応じて分配されることになります。そのため、責任は有限ではなく、不動産事業の賃料及び売買と運営管理による損益は、そのまま出資比率に応じて投資家が負うことになります。

不動産の小口化商品の中で最も現物不動産を所有している状態に近いのが任意組合型の共同出資です。投資金額を抑えられること以外においては、リスクの高さも現物の不動産投資と大きく変わりません。

税制上も不動産を保有している状態と同等となり、得た収益は「不動産所得」に分離されます。相続時には、不動産の方が同額を金銭所有しているよりも資産の評価額を引き下げられるケースもあり、減価償却費の計上も可能です。

このような仕組みの任意組合型の出資は、相対的に投資ロットが大きいケースが多く1口100万円規模の案件も見られます。それでも、実際の不動産投資を行うよりは自己資金を抑えられるケースが多いのと、オフィスビルなど個人が現物所有するのが現実的ではない物件へ投資できるのも特徴です。

自己資金を抑えつつ、可能な限り実際の不動産経営と同等の投資を行いたい人に適したサービスと言えるでしょう。

【関連記事】不動産小口化商品(任意組合型)のメリット・デメリットは?仕組みや注意点も

2-4 ファンド形態で流動性の高いREIT

REITは「投資法人」という事業体の「投資証券」を売買するものです。この「投資証券」は事業会社でいう「株式」と同等で、やはり純資産の部分を小口化した商品と見ることができるでしょう。

なお、投資法人は借入などの融資も行なっており「投資法人債」という債券を発行する法人もあります。特に投資法人債はREITの負債部分を有価証券にしたものです。例は少ないものの過去には個人向けの投資法人債が発行されたこともあります。

ただし、多くの投資家が頻繁に売買している「REIT」は前者の投資証券を売買するものです。特に、上場REITは通常の株式と同じように売買ができる流動性の高い商品です。

投資法人はそれぞれの投資方針に基づいて、多数の不動産へ投資しています。バランスシートの「資産」には複数の所有不動産が計上され、それを「負債」と「投資証券」によって調達した資金で運営している状態です。

投資法人は不動産事業で得た収益の大半を投資家に分配するルールとなっています。投資証券を所有していれば、REITが運営する不動産群の収益を分配金の形で受け取ることができます。さらに株式と同様に取引所では売買価格が需給に応じて上下します。価格が高いタイミングで売却すればキャピタルゲインの獲得も可能です。

投資法人への投資証券の形態を取ることで、不動産投資でありながら流動性を高めたのがREITです。なお、投資に必要な金額はそれぞれのREITの価格に依存し、2023年時点ではおおよそ最低1口数万円程度から投資が可能です。

【関連記事】REIT(リート)の始め方は?初心者でも分かる投資手順や銘柄選びを解説

3 5つの観点から見た不動産証券化スキームの比較

ここまで紹介した不動産証券化スキームを、必要投資資金、リスク、投資期間、途中売却のしやすさ、節税効果の5つのポイントから比較しました。自分に適した投資商品を選択するうえでの参考にしてください。

なお、以下の特性はあくまで各商品の傾向をまとめたものなので、各カテゴリーの全ての商品に当てはまる特徴とはかぎらない旨、ご留意ください。

3-1 必要投資資金の目安

それぞれのスキームで2023年2月時点までで販売された商品における最低限必要な投資資金の目安は下記の通りです。

| スキーム | 1口の金額イメージ |

|---|---|

| ソーシャルレンディング(融資型クラウドファンディング) | 1万円〜 |

| 匿名組合型の共同出資(不動産投資型クラウドファンディング) | 1万円〜 |

| 任意組合型の共同出資 | 100万円程度 |

| REIT | REIT価格によるが数万円〜数10万円 |

※全ての既存商品に当てはまるとは限りません。実際の商品性は個々の商品説明書や目論見書など確認し、ご自身の判断で投資を検討してください。

ソーシャルレンディングや匿名組合型の共同出資は特に少額で取り組める商品も散見され、1口1万円から投資可能なものもあります。ファンドごと、事業者ごとに最低投資金額が異なる傾向にあり、中には5万円〜10万円程度などより大きな金額を最低投資金額とする商品もあります。

逆に最も高額な傾向にあるのは任意組合型で、100万円前後〜を1口とする案件が多く見られます。中には最低投資ロットを複数口としている事業者もあり、この場合は500万円前後が実質的な最低投資金額となる場合もあります。

REITは株式と同様で日々のREIT価格によって投資金額が左右されます。REITは1口から投資できるため、日々のREIT価格がそのまま最低投資金額となります。

3-2 リスクの高さや変動要因

それぞれ投資家が負うリスクの種類が異なるため、一概に高い・低いとは比較できませんが、商品ごとのリスクの違いをおさえておきましょう。

| スキーム | リスクの高さや要因 |

|---|---|

| ソーシャルレンディング(融資型クラウドファンディング) | 融資先の貸倒れリスク 事業者の倒産リスク |

| 匿名組合型の共同出資(不動産投資型クラウドファンディング) | 賃料収入や不動産価格の変動リスク (損失最大額は投資金額の全損) |

| 任意組合型の共同出資 | 賃料収入や不動産価格の変動リスク (不動産事業に発生した損失が出資比率に応じてそのまま反映) |

| REIT | ファンドの投資先不動産群の賃料収入・価格変動のリスク REIT市場価格の変動リスク REIT法人の信用リスク |

※全ての既存商品に当てはまるとは限りません。実際の商品性は個々の商品説明書や目論見書など確認し、ご自身の判断で投資を検討してください。

それぞれのスキームを並べると、負債の証券化にあたるソーシャルレンディングは、不動産価格や賃料収入の変動の影響を直接は受けず、不動産事業が正常に存続する限りは当初予定通りの元利金を受け取れます。一方で、経営状況が悪化して貸し倒れを引き起こせば、損失が発生することとなります。

共同出資についてはいずれも、賃料収入や不動産価格の変化の影響を受けます。減少すれば損失リスクにつながりますが、逆に運用状況が良好で当初予定より高収益となるチャンスもあります。なお、匿名組合と任意組合の大きな違いは責任の範囲で、有限責任の匿名組合では、投資金額以上の損失が発生することはありませんが、任意組合ではその限りではありません。

REITはそれぞれのREITの価格変動リスクの影響を受けます。REIT価格は投資している不動産の資産価値だけでなく、市場の売買による需給動向の影響も受けます。REIT価格は投資先の不動産の資産価値と乖離した値動きを示すこともあります。

3-3 投資期間の長さ

スキームによって販売されている商品の投資期間にも特徴があります。

| スキーム | 投資期間の傾向 |

|---|---|

| ソーシャルレンディング(融資型クラウドファンディング) | 数ヶ月〜数年 |

| 匿名組合型の共同出資(不動産投資型クラウドファンディング) | 数ヶ月〜数年 |

| 任意組合型の共同出資 | 数年〜数十年 |

| REIT | 任意・短期売買も可能 |

※全ての既存商品に当てはまるとは限りません。実際の商品性は個々の商品説明書や目論見書など確認し、ご自身の判断で投資を検討してください。

投資期間で見た時は匿名組合型とソーシャルレンディングは同程度で、短いものでは数ヶ月、長くても2〜3年のファンドが多く見られます。対して、任意組合型は相対的に投資期間が長い商品が多く、数年から、時には10年単位の投資期間となっているものも散見されます。

証券取引所で売買可能なREITは任意に売買ができます。不動産投資という観点からは中長期で投資を行うのが有効ではあるものの、投資家の意向次第でデイトレードのような短期売買も可能です。

3-4 途中売却のしやすさ

途中売却のしやすさで見ると、REITが特に優位です。そのほかは途中売却が難しい商品が多いものの、匿名組合型の中には一定の手数料を徴収したうえで途中売却可能なシステムになっているものもあります。

| スキーム | 途中売却の可否 |

|---|---|

| ソーシャルレンディング(融資型クラウドファンディング) | 原則不可 |

| 匿名組合型の共同出資(不動産投資型クラウドファンディング)資 | 原則不可が多い 一部応じている事業者も |

| 任意組合型の共同出資 | 原則不可 |

| REIT | 取引所が開いている時間は自由に売買可能 |

※全ての既存商品に当てはまるとは限りません。実際の商品性は個々の商品説明書や目論見書など確認し、ご自身の判断で投資を検討してください。

投資資金を柔軟に現金化できるようにしておきたいという人は、いつでも売買しやすいREITへ投資するのが有効な選択肢といえるでしょう。

3-5 税法上の取り扱い

不動産小口化商品の多くは、実質的な投資先は不動産でも、得た損益は雑所得や譲渡所得、配当所得となります。実物不動産投資のメリットの一つである減価償却費の計上や損益通算などはできないので注意しましょう。

ただし、任意組合型は不動産に対する所有権が直接生じるため、こちらに限り損益は不動産所得で計上されます。

| スキーム | 所得項目 | ポイント |

|---|---|---|

| ソーシャルレンディング(融資型クラウドファンディング) | 雑所得 | 累進課税 |

| 匿名組合型の共同出資(不動産投資型クラウドファンディング) | 雑所得 | 累進課税 |

| 任意組合型の共同出資 | 不動産所得 | 減価償却費の計上が可能 相続税は時価ではなく相続税評価額で計算される |

| REIT | 配当所得・譲渡所得 | 高所得者は雑所得より 税率が低くなる場合もある |

※全ての既存商品に当てはまるとは限りません。実際の商品性は個々の商品説明書や目論見書など確認し、ご自身の判断で投資を検討してください。

不動産投資では、減価償却費を計上することによる会計上の損益通算、実態価格と固定資産税評価額・路線価の乖離を活用した相続税の圧縮効果があげられます。不動産の所有権が生じる任意組合型のみ、所得が不動産所得となるため、これらの効果を享受できます。

ただし、減価償却費については計上できる余地が物件の構造による耐用年数の差や、所有権が生じる部分の資産価値にも依存します。任意組合型の投資先は耐用年数が長く、年あたりの減価償却余地の少ないオフィスビルなどへ投資する物件も多く、また不動産投資ローンのレバレッジ効果もないため、多額の減価償却費を計上することは難しいと言えるでしょう。

雑所得と有価証券の配当所得・譲渡所得については、税率テーブルの違いに注意が必要です。雑所得は普通の所得税と同様に累進課税なので、所得が高いほど税率が上がります。対して配当所得や有価証券の譲渡所得は申告分離課税となり、2023年2月時点で20.315%で一律となっています。

通常の所得税は課税対象の所得が695万円を超えると20%超となるので、高所得者の場合は雑所得よりも有価証券に関する所得税の方が税率がおさえられる計算になります。不動産小口化商品を検討する際には、商品ごとの税率の違いにも注意が必要です。

4 まとめ

今回の記事では不動産小口化商品のスキームの種類や種類ごとの特徴について紹介しました。いずれも異なる特徴を持っているため、自分の投資意向やリスク許容度、投資金額、投資期間などを踏まえて、最適なスキームの商品を検討しましょう。

例えば初心者なら不動産市場の影響を受けにくいソーシャルレンディング、株式投資に慣れているなら商品性が似ているREIT、投資中級者で不動産投資に近い運用がしたいなら任意組合型といったように、投資に対する知見や熟練度の高さに応じて投資先を決めるのも一案です。

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2025年12月20日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日

- 金利上昇期の「守り」と「攻め」の投資戦略。アパートローン借り換えによるキャッシュフロー改善や、追加購入に繋げる方法 - 2025年10月23日