不動産投資ローンの借り換えをすると、月々の返済額を減らしたり、総支払額を減らしたりできるなど、運用面で効率を上げることができます。しかし、全てのケースで借り換えが良い効果をもたらすわけではありません。借り換えをしてもあまり効果がないことや、借り換え自体ができない、ということもあります。

今回は不動産投資ローンを借り換える際に注意しておきたいこと5つをご紹介したいと思います。

目次

- 借り換えをして投資効率が上がるかを確認する

1-1.金利があまり下がっていない場合

1-2.月々の返済額が変わらず返済期間が短くなっている - 今のローンが組めていても借り換えができるとは限らない

2-1.病気をしている場合

2-2.教育ローンなどの借り入れを増やした場合 - 金利上昇は固定金利への借り換えのサインとは限らない

- 団信と生命保険の内容に注意

- 今の契約の内容では借り換えができないことも

- まとめ

1.借り換えをして投資効率が上がるかを確認する

不動産投資ローンは自宅のローンと違い、家賃収入からローンの返済をすることになりますので、借り換えによってキャッシュフローが改善されるなど、投資効率が上がらないと借り換える意味はありません。そのため、まずは借り換えをして効率が上がるかどうかを確認してみましょう。

1-1.金利があまり下がっていない場合

借り換えをする際にはローン審査の保証料や事務手数料が発生します。あまり金利が下がらない場合、借り換えの際にかかった費用の回収ができないこともありますので、注意が必要です。では、借り換えの際にかかる保証料などはいくらくらい発生するのでしょうか。

以下はりそな銀行が公表している、借り換えローンを組む際の保証料の金額(2019年3月29日現在)です。

*りそな銀行ホームページより引用

*りそな銀行ホームページより引用

例えば最初に組んだローンを借りてから10年後に借り換えをするとして、2,000万円を25年ローンで組みなおすとした場合、この表から25年のローンを組む場合は100万円当たり1万7,254円の保証料が発生します。借り換えの金額が2,000万円だとすると、1万7,254円×20=34万5,080円になります。

その他にも今までのローンの解約手数料や登記費用などがかかりますので、そういった費用を支払っても回収できるかどうかをきちんと試算することが大切です。

1-2.月々の返済額が変わらず返済期間が短くなっている

借り換えをする際には返済期間を変更することもできます。金利が下がることで、返済期間を短くしても月々の返済額が変わらない場合には、期間を短縮して早めに完済する方法を選択することができます。しかし、不動産投資ローンの場合は、期間の短縮はあまりおすすめできません。

期間を短縮すると、それだけ早い段階で借金がなくなり、生活費に余裕ができるというメリットが発生しますが、完済するまでは借り換えによるメリットを享受することができないからです。

借り換えをして金利が下がる場合、返済期間を変えなければ月々の返済額が減りますので、キャッシュフローがより多くストックできます。すると空室になった場合に借入金の返済に充当できる資金源になったり、金利上昇した場合のリスクヘッジにもなったりします。

そのような点から不動産投資ローンの場合は、金利が下がるのであれば、返済期間を短縮せずに月々の返済額を減らす方が早く借り換えメリットを享受でき、余裕のある運用ができるということが言えます。

月々の返済額や総返済額、借り換えに必要な費用がどれくらいになるかは、借り換え前にあらかじめシミュレーションを行っておくことが大切です。オンライン上で簡単に借り換えシミュレーションを行うことができ、借り換え代行も依頼できる『インベース』などのサービスを利用すると便利です。

2.今のローンが組めていても借り換えができるとは限らない

今の不動産投資ローンが組めているからといって、全てのケースで借り換えができるというわけではありません。借り換えの際は新しく借り入れをする金融機関が審査を行いますので、審査に通らなければ借り入れができないからです。

2-1.病気をしている場合

最初の借り入れをした後に病気になり、ローン借り入れの際に加入が必要となる団体信用生命保険(団信)に入れない状態だと、新しい金融機関からの借り入れができない場合があります。団信に入らなくても融資をする金融機関はありますが、金融機関の選択肢を多く確保しておくためにも体調には気を配り、団信に入れる状態にしておくことが大切です。

2-2.教育ローンなどの借り入れを増やした場合

最初のローンを組んだ後に教育ローンや自動車ローンを組んだ場合は、新しいローンが組めない可能性が出てきますので注意が必要です。金融機関はローンの審査をする際に返済比率をもとに融資額を決めることが多いからです。

返済比率とは収入に対する返済額の割合のことです。例えば年収700万円で金融機関が設定している返済比率が30%の場合で試算すると、700万円×30%=210万円となり、年間210万円までの返済額までしかローンが組めないということになります。

月々に直すと、210万÷12ヵ月=17万5,000円の返済額までしかローンが組めません。自宅のローンや教育ローンで仮に毎月10万円の返済をしていた場合は、1ヵ月7万5,000円の返済額までしか新たにローンが組めないことになります。

最初にローンを組んだ後に借り入れが増えている場合は、まずは金融機関の担当者に相談をして、いくら借りられそうかを確認して取り組むようにしましょう。

3.金利上昇は固定金利への借り換えのサインとは限らない

借り換えをする場合は金利タイプを変えることもできます。借入金利が高くなるぶん毎月の収支は悪くなりますが、金利上昇リスクに備えて変動金利から固定金利に借り換えをすることも可能です。

しかし、金利がすでに上昇した後は、固定金利に変更してメリットがあるのかどうかを慎重に検討する必要があります。固定金利の利率もすでに上がってしまっている可能性があるからです。その場合、高い金利のまま固定されてしまうリスクがあります。

また固定金利は変動金利より高く設定してありますので、収支がマイナスにならない範囲での借り換えを検討することが大切です。金利上昇リスクに備えたつもりがずっと赤字では、金利が上がった時と同じ結果を招いてしまいます。

金利タイプを変更する際はキャッシュフローをいかに多く得られるかという点も考えて取り組むようにしましょう。

4.団信と生命保険の内容に注意

団信に入れないことがあることには触れましたが、借り換え時は団信の見直しをすることで、さらに手厚い保障の団信に加入するチャンスでもあります。団信とは団体信用生命保険のことで、契約者が死亡した時に残債があってもローンが完済となる保険です。

最近の団信では3大疾病や8大疾病と診断された時点で保険金が支払われるものもありますし、掛け金も月々数百円ということで、一般の生命保険より割安の価格で入ることができます。しかし、団信は普通の生命保険と違いローンの支払いにだけ充当できるもので、現金が入ってくるものではありません。

この団信の制度により、不動産投資は生命保険の代わりにもなると言えますが、保険金そのものは入ってこないことに注意しましょう。また、不動産があるからということで、生命保険の補償額を多めに設定していることも考えられますので、団信の見直しの際は生命保険も見直してみると良いでしょう。

5.今の契約の内容では借り換えができないことも

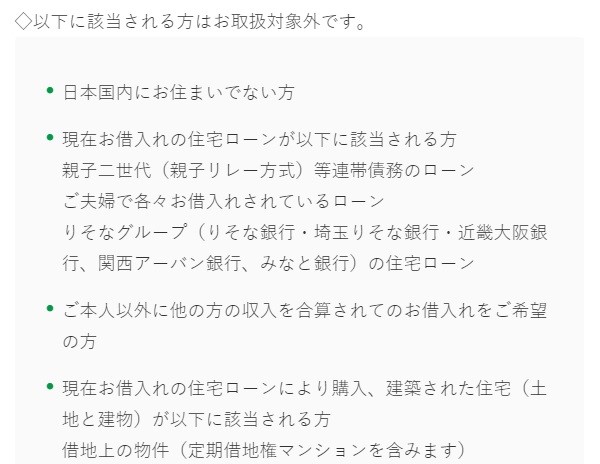

借り換え前のローンの契約を親子リレーローンなどにしている場合は、借り換えの申し込みができないこともあるので注意が必要です。例えばりそな銀行では、住宅ローンの借り換えについて以下のような条件を設定しています。

*りそな銀行ホームページより引用

*りそな銀行ホームページより引用

借り換え前のローンの契約が、親子リレー方式や夫婦で各々借り入れている場合などは、借り換えができませんので注意が必要です。また借り換え後のローンも、本人以外の収入を合算して一つの収入として申し込みをすることはできません。

金融機関によって細かい規定は違ってきますが、このように借り換え前のローンの契約方式によっては借り換えの申し込みができないケースがありますので注意が必要です。

まとめ

不動産投資ローンの借り換え時に注意したいことについてご紹介しました。不動産投資ローンの場合は自宅ローンの借り換えと違い、借り換え後の投資効率も考えて借り換えを検討することが必要です。特に金利タイプを変更する際は慎重にシミュレーションすることが大切な作業になります。

また、借り換え前のローンの契約内容によっては借り換えができない、ということもあります。借り換え前に今の契約を見直して、借り換えができる状態にして取り組むことも必要です。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

西宮光夏

最新記事 by 西宮光夏 (全て見る)

- 投資用ワンルームマンションを売却するなら知っておきたい7つのこと - 2024年4月23日

- 低金利はいつまで続く?マンション投資で金利上昇に備える4つのポイント - 2023年4月21日

- 不動産投資セミナーのメリットや注意点は?オンラインで話が聞ける不動産会社も紹介 - 2023年1月8日

- 中古マンション投資のメリットや注意点は?役立つセミナーも紹介 - 2022年6月4日

- 収益不動産、購入するなら大手と中小どちらがいい? - 2022年1月10日