老後の住宅所得に向けて「マンションに住み替えたいけど、ローンが通るか不安」「ローンは何歳まで組めるの?」と考える方は多いのではないでしょうか。

老後の住宅を購入する場合、年齢の若い時と比較して住宅ローンの借入期間は短くなります。頭金を多く入れる方法もありますが、子供に家を残したい方や自己資金が少ない方は親子リレーローン、ぺアローンの利用が検討できます。

新しい住宅の購入資金を少しでも増やすために、家を高く売却するコツもお伝えしていきます。

目次

- 老後の住み替えのタイミングは?

1-1.ローンを組めるのは何歳まで? - 年齢が高めでも利用できる住宅ローン2つ

2-1.ペアローン

2-2.親子リレーローン - 家を高く売却するには?

3-1.複数の業者に査定を依頼する

3-2.高く取引できる時期に売却する - まとめ

1.老後の住み替えのタイミングは?

老後のセカンドライフに向けて、家の住み替えを行うタイミングはいつ頃が良いのでしょうか?

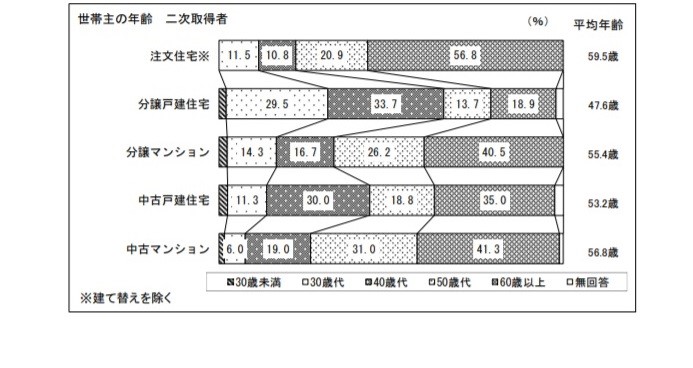

国土交通省の2018年度「住宅市場動向調査」では、住宅を2回目に購入する方(二次取得者)は40代後半~50代後半の割合が多くなっています。

※国土交通省「2018年度 住宅市場動向調査」より引用

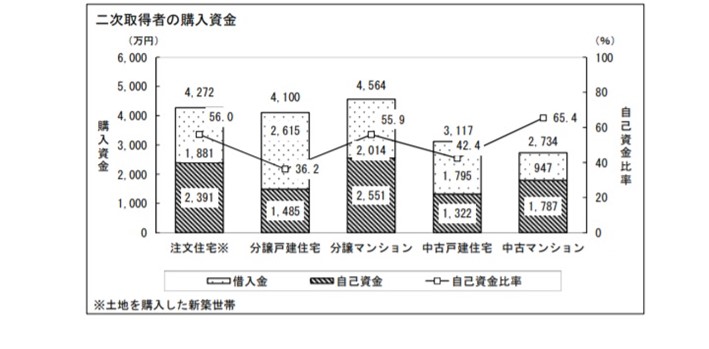

※国土交通省「2018年度 住宅市場動向調査」より引用

二次取得者の購入資金の内訳は自己資金とローンを組み合わせている方が多く、始めて住宅を購入する一次取得者よりも自己資金が多い事が特徴です。

戸建て住宅はローンの割合が多く、マンション・注文住宅は自己資金の割合が多くなっています。

※国土交通省「2018年度 住宅市場動向調査」より引用

※国土交通省「2018年度 住宅市場動向調査」より引用

40代後半~50代後半で住み替えを行う場合、自己資金とローンを組み合わせて住宅を取得する方が一定数いる事が分かります。

1-1.ローンを組めるのは何歳まで?

住宅金融支援機構と民間金融機関の提携による住宅ローン「フラット35」では、借入期間を35年または「80才-住宅ローン申し込み時の年齢(1年未満切り上げ)」のいずれか短い方、かつ15年以上と設定しています。

つまり、制度上は65才を超えてしまうと住宅ローンの融資を受けることが出来なくなるということになります。

一方、親子リレー返済を利用する場合は、後継者の年齢を基準とするため65歳以上でもローンの契約が可能です。

借主の年齢や自己資金、住みたい家の希望に合わせてローン返済のプランを形成していくことが重要なポイントとなります。

2.年齢が高めでも利用できる住宅ローン2つ

老後の住み替えが目的で、通常の住宅ローンが組みにくい方には年齢が高めでも融資の審査に通りやすい「ぺアローン」「親子リレーローン」という選択肢があります。

ペアローンは夫婦または親子で収入を合算して1つの住宅に対して2人で借り入れるローン、親子リレーローンは親の定年退職後、親が亡くなった時に子供が返済を引き継ぐ融資方法です。

下記、それぞれ詳しく見て行きましょう。

2-1.ペアローン

ペアローンとは夫婦や親子で収入を合算し、1つの物件に対して2人でローンの契約を行いお互いが連帯保証人となる仕組みです。それぞれ別名義の住宅ローンとなるため、事務手数料が2倍かかりますが住宅ローン控除も1人ずつ利用出来ます。

単独名義の住宅ローンよりも借入可能額が大きくなることから、分譲マンションや注文住宅といった購入金額の大きい住宅を購入する場合や、嘱託社員となり収入が減ったなど共働きの夫婦等のケースなどに検討できる住宅ローンと言えます。

ペアローンを契約すると夫婦または親子二人とも団体信用生命保険に加入する事になりますが、どちらかの健康状態が良好でなく加入できない際はペアローンを組めない可能性があります。

金融機関の中には、対象者の要件が親子で同居必須、または同居予定であることを条件としていることがあります。また、収入が親子どちらかではなく双方で一定の要件を満たしていない場合ローンを組めないというケースもあります。

一方、フラット35のように同居を必須にせず、収入もどちらかがが満たしていれば良いというケースもあるため、金融機関に問い合わせ、現在の状況からどのようなローンが検討できるのか確認してみましょう。

ただし、借入額が大きくなるという事はその分返済の負担も大きくなります。返済シミュレーションを行い、計画を立てた上で検討しましょう。

2-2.親子リレーローン

親子リレーローンは、親子で1つの住宅に対してローンを契約し、二世代でローンを返済していく仕組みです。始めは親がローンを返済し、定年退職や収入減により一定の年齢に達した場合、親が亡くなった場合に子供が返済を引き継ぎます。

前述したようにフラット35では子供の申し込み時の年齢を基準としてローンを組む事が可能であるため、親が高齢で借入期間が短い方もローンの契約が可能となります。

親子どちらかの収入だけでは返済が厳しいケースや、子供に住宅を引き継ぎたい方に向いているローンとなります。

親子のペアローンとの違いは、ペアローンが2本の契約になるのに対し親子リレーローンは契約が1本となります。

また、親と子の両方で団体信用生命保険の加入するかどうかは、金融機関によって対応が異なります。

親が団体信用生命保険に加入している場合、亡くなった時に保険金をもとにローンが完済されますが、加入していない場合はローンを子供が返済していく形になり、支払いが困難になるケースがあります。

健康上の理由や金融機関の契約内容により、親が団体信用生命保険に加入できない場合には注意が必要です。

3.家を高く売却するには?

次に、新しい家の購入資金に充当できるよう、現在住んでいる家を少しでも高く売却するコツを解説します。

前述したように、住宅ローンの審査には借主の年齢が大きく関わってくることになります。高齢になってからスムーズに住み替えを行うには、住宅ローンと自己資金を組み合わせることが重要です。

家を少しでも高く売却するためのポイントとして、ここでは下記の2つを挙げています。

- 複数の業者に査定を依頼する

- 高く取引できる時期に売却する

それぞれ詳しく見て行きましょう。

3-1.複数の業者に査定を依頼する

不動産会社に査定を依頼する際は複数の業者に問いあわせ、複数の査定結果を比較するようにしましょう。不動産会社の査定にはばらつきがあるため、数社の査定価格を見比べる事で相場の価格が分かります。

この時、高い査定価格を提示した不動産会社を選ぶのではなく、「査定価格の根拠を説明できる」「売却予定の家とエリア・タイプが近い物件の売却経験が豊富」「担当者の対応が早く丁寧」など、総合的に判断することが大切です。

不動産会社の中にはあえて査定価格を相場より高く提示し、媒介契約後に減額交渉を行う不動産会社も存在します。査定価格だけで判断せず、その他の項目についても慎重に検討しましょう。

下記、複数の不動産会社へ査定依頼ができる不動産一括査定サイトの一覧です。これらの不動産一括査定サイトは全国の物件査定に対応しており、悪徳な不動産会社を積極的に排除しているサービスとなっています。

主な不動産一括査定サイト

| サイト名 | 運営会社 | 特徴 |

|---|---|---|

| SUUMO(スーモ)不動産売却[PR] | 株式会社リクルート | 大手から中小企業まで約2,000の店舗と提携。独自の審査基準で悪質な不動産会社を排除。60秒で入力が終了し、無料査定がスタートできる。 |

| すまいValue[PR] | 不動産仲介大手6社による共同運営 | 査定は業界をリードする6社のみ。全国835店舗。利用者の95.5%が「安全感がある」と回答 |

| LIFULL HOME’Sの不動産売却査定サービス[PR] | 株式会社LIFULL | 全国3826社以上の不動産会社に依頼できる。匿名での依頼も可能 |

| リガイド(RE-Guide)[PR] | 株式会社ウェイブダッシュ | 17年目の老舗サイト。登録会社数900社、最大10社から査定を受け取れる。収益物件情報を掲載する姉妹サイトも運営、他サイトと比べて投資用マンションや投資用アパートの売却に強みあり |

| HOME4U[PR] | 株式会社NTTデータ スマートソーシング | 全国2100社から6社まで依頼可能。独自審査で悪徳会社を排除 |

【関連記事】不動産査定会社・不動産売却サービスのまとめ・一覧

インターネットで依頼できる不動産一括査定は近隣の住宅価格から算出する「机上査定」です。査定価格から2~3社に絞って実際に家に来てもらい、状態を査定に加味する「訪問査定」を依頼しましょう。

3-2.高く取引できる時期に売却する

不動産の売買価格は金融機関の融資条件の緩和や、周辺エリアの住宅需要の増減など、市場の影響を受けて日々変動しています。売却するエリアによっては売却タイミングを見極めた方が良いケースがあります。

その他、住宅の経年劣化やリフォーム前後、個別要因によっても売却価格が上下します。住宅をどのタイミングで売却するのか、慎重に検討してみましょう。

また2~3月の引っ越しシーズンには住宅全体の需要が増え、取引価格が高くなる傾向があります。

まとめ

老後の住み替えで通常の住宅ローンを組む事が困難である場合、ペアローンや親子リレーローンを検討してみましょう。

ペアローンは借入額を増やしたい方、親子リレーローンは子供に家を残したい方や年齢的にローンを組む事が難しい方に適したローンです。

現在の家を高く売却するためには、不動産会社の得意分野や取引時期に注意しながら複数の業者に不動産査定を依頼しましょう。

田中 あさみ

最新記事 by 田中 あさみ (全て見る)

- 空き家相続で相続人がいない時の対処法は?5つのケースごとに解説 - 2024年8月17日

- 親の山林や農地は相続するべき?メリット・デメリットを検証 - 2024年5月27日

- 法人名義の不動産を相続する方法は?建物と土地の名義が分かれているケースも - 2024年5月24日

- 相続不動産の査定方法は?遺産分割の手順や流れ、査定のタイミングも - 2024年4月22日

- 離婚後に不動産査定でもめないためには?査定方法を2つ紹介 - 2024年4月22日