マンション投資を行うにあたっては「出口戦略」の策定が大切です。出口戦略とは、保有しているマンションを売却したり、売却はしなくても一旦運用に区切りをつけて、違った目的で保有したりすることを指します。

今回はマンション投資の出口戦略を成功させるためのポイントについて、代表的な手段である「売却」に焦点を絞って5つご紹介したいと思います。

目次

- 利益はインカムゲインとキャピタルゲインで考える

- マンションの査定や売却の際に注意したいこと

2-1.査定・売却時の注意点

2-2.高い価格で売却したいなら仲介を利用する - 出口戦略を成功させるための5つのポイント

3-1.物件の立地を慎重に検討する

3-2.空室になっても安易に家賃を下げない

3-3.管理状態が資産性に大きく影響する

3-4.繰り上げ返済をして利益を早めに回収する

3-5.高く売れるタイミングを見計らって売却する - まとめ

1.利益はインカムゲインとキャピタルゲインで考える

マンション売却での成功というと、安い価格で購入して、それよりも高い価格で売却する、ということが頭に浮かぶのではないでしょうか。ですが、マンション投資の利益を考える場合は、購入した時の価格と売却価格の差ではなく、購入してから売却するまでの総収入と総支出の差をみることが大切です。

例えば、2,000万円で購入した物件を1,600万円で売却した場合、この2つの数字だけを見ると400万円損をしたことになります。しかし、運用をしている間の家賃収入が手元に600万円残っているとすれば、600万円-400万円=200万円で200万円儲かっているということになります。

マンション投資ではこのように家賃収入と売却益の2種類の収入があり、家賃収入をインカムゲイン、売却益をキャピタルゲインと言います。マンション投資で利益が出たかどうかは、この2つの収入を足して考えることが大切です。

2.マンションの査定や売却の際に注意したいこと

マンションの売却をする場合、まずは不動産会社に価格査定を依頼し、売り出す価格を決定したら、不動産会社に広告を出してもらい買主を募集するという流れになります。売却の流れの中で、特に査定の段階と売却の方法で注意しておきたい点について見てみましょう。

2-1.査定は複数の不動産会社に依頼する

売却を検討する際は、まずは不動産会社に査定を依頼することから始まります。査定は2回行われますが、1回目の査定は簡易査定と言い、物件資料をもとに机上で試算した価格になります。簡易査定の価格は「この価格なら売却の話を進めても良いだろう」というように、検討の参考にする価格だと思ってもらえば良いでしょう。

2回目の査定では不動産会社の査定担当者が実際に物件を見に行き、駅からの距離や周りの環境を見た上で価格査定を行います。2回目の査定のことを訪問査定と言います。訪問査定で出した価格で売主が納得できれば、その価格で募集をスタートします。

この段階で注意しておきたいのは、査定は複数の不動産会社に依頼するのが望ましいということです。1社だけだと、その不動産会社の査定した価格が本来の適正な価格かどうかの判断ができないからです。

また、売却に至るまでに価格は色々な条件で上下するため、簡易査定の段階で高く査定した不動産会社の価格が、訪問査定をした段階で高い価格のままだとは限らないということが考えられます。

低い価格を出した不動産会社が訪問査定で高い価格を出す可能性もありますので、最終的な売り出し価格を決めるまでは、複数の不動産会社に依頼することが、より正確な価格で募集を出すためのコツだと言えます。複数社へ査定を依頼する場合は、『すまいValue』などの一括査定サービスを活用すると便利です。

2-2.高い価格で売却したいなら仲介を利用する

売却の方法には仲介と買取の2種類の方法があります。仲介は不動産会社が募集広告を出し第三者が購入します。不動産会社はその際に契約を仲介して、仲介手数料を利益として受け取ります。

買取は不動産会社が一旦物件を買い取って再販し、その差額を不動産会社が利益として受け取ります。買取の場合は募集広告を出さず、不動産会社が買主になりますので、仲介手数料はかかりません。

一般的に買取の場合の価格は、仲介で売却する価格より20%から30%は安くなりますので、できるだけ高い価格で売却をしたいのであれば、仲介で売却をした方が良いでしょう。

仲介の場合と買取の場合ではどれだけ手取り額が違うかを試算してみましょう。

例えば2,000万円で売却できた場合、仲介手数料は物件価格の3%+6万円と計算しますので、この場合に支払う仲介手数料は、2,000万円×3%+6万円=66万円になります。よって、差し引き1,934万円が手取り額となります(実際は、仲介手数料よりも少額ですが他にも諸費用が発生します)。

仮に買取で売却をした場合に仲介の価格より20%低かったとすると、2,000万円×20%=400万円となりますので、手取り額は1,600万円となります。仲介手数料はかかりませんが、300万円以上も価格が安くなることがわかります。

3.出口戦略を成功させるための5つのポイント

上記で解説した査定と売却の際に注意しておきたい点を抑えながら、出口戦略を成功させる5つのポイントについて見ておきましょう。

3-1.物件の立地を慎重に検討する

出口戦略は、後で考えれば間に合うと思われている方もいらっしゃると思います。しかし、出口戦略はなるべく早い段階から考えた方が対策はしやすく、時間の経過とともに対策できることが減り、何も考えていないと売却のタイミングを逃してしまうということもあります。まずは物件を購入する際に検討したいことについて見てみたいと思います。

売却時の訪問査定では不動産会社の担当が現地に行き、実際に物件を見て査定します。その際には駅からの距離や周りの環境も見て査定を行いますので、購入するマンションが駅から近かったり、周りにスーパーや病院、銀行など生活に必要だと思われる施設が整っていたりする方が高く査定されます。

立地は後で変えることができませんので、購入時点で良く検討することが大切です。購入時点では駅がなくても後でできる計画があるとか、あるいは周りに学校や病院が建設される予定がある、といったエリアもありますので、そういった情報などを仕入れて検討することが大事な作業になります。

3-2.空室になっても安易に家賃を下げない

マンション投資においては、空室になった場合に今までよりも家賃を下げて募集をすることがありますが、安易に家賃を下げないようにすることも物件の査定価格を下げないコツになります。これには物件価格を査定する際の試算方法が関係しています。不動産の価格を算出する際の試算方法には、取引事例比較法と収益還元法、原価法の3種類があります。

投資用の不動産の査定には多くは収益還元法を使います。収益還元法には直接還元法とDCF法の2種類がありますが、どちらの試算も収益が関係してきます。収益とは家賃収入のことです。

直接還元法がわかりやすいですので、ここでは直接還元法を例に解説します。直接還元法は家賃収入を利回りで割って物件価格を算出する方法です。

例えば年間収入が100万円で投資家に提示される利回りを8%と設定した場合の物件価格は100万円÷8%=1,250万円になります。では家賃収入が120万円の場合はいくらになるでしょうか。計算すると120万円÷8%=1,500万円となり、家賃収入の多い方が物件価格は高くなることがわかります。

このように投資用のマンションの場合は家賃収入が査定に関係してきますし、家賃が高いほど物件価格も高く査定されます。マンション投資をしているといずれ空室が発生し、家賃を下げた方が賃借人が付きやすく空室を埋められるというケースに遭遇する場合もありますが、あまり安易に下げないように慎重に検討するようにしましょう。

3-3.管理状態が資産性に大きく影響する

立地に加えて、建物や部屋の管理状態なども査定価格に影響しますので、しっかり物件を管理することが大切です。区分マンションであれば室内の劣化や損壊がないかどうかや、水回りの状態などは入居者が入れ替わる際に必ず確認するようにしましょう。特に水回りの劣化は腐食が進むと修理代も大きくなることがありますので注意が必要です。

また物件を目視するだけでなく、修繕積立金の積み立てに遅れがないかなどもしっかりチェックしておきましょう。

3-4.繰り上げ返済をして利益を早めに回収する

売却して利益をより多く得る方法の一つとして、ボーナスなどの際に繰り上げ返済をしておく方法が考えられます。

繰り上げ返済をして、徐々に毎月手元に残る資金を増やし早めに収益を積み上げることができれば、売却の際に利益が残りやすくなりますので、より有利に売却活動を行うことができます。

また、月々の返済額を下げずに支払期間を短縮するのも収益をうまく得る方法です。早く完済できれば、家賃収入そのものを積み上げていくことができますので、やはり売却の際に利益を残しやすくなります。このように、余裕資金がある場合は繰り上げ返済も検討してみましょう。

3-5.高く売れるタイミングを見計らって売却する

マンションには高く売れるタイミングがあります。売却の際はローンの残債を完済しなければいけませんので、ローンの残債の減り方と比較して物件価格があまり下がらないタイミングを狙って売却できれば、他の時期に売却するより利益が残る確率が高まります。

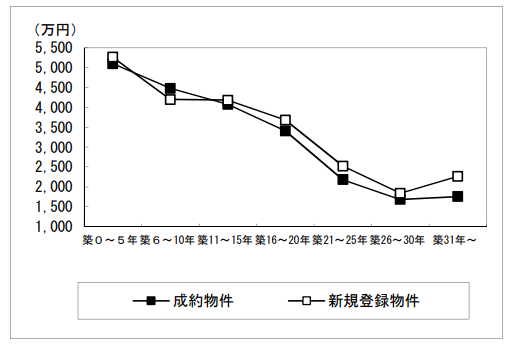

以下のグラフは首都圏の区分マンションを対象に、築年数ごとの物件価格の推移を表したものです。

*公益財団法人東日本不動産流通機構調査「築年数から見た首都圏の不動産流通市場(2017年)」から引用

*公益財団法人東日本不動産流通機構調査「築年数から見た首都圏の不動産流通市場(2017年)」から引用

このグラフから築6年から築15年くらいまでの約10年間は、物件価格が大きくは下がらないことがわかります。この10年間は残債の減りに対して物件価格の減少が比較的ゆるやかですので、例えば築15年くらいで売却できると利益が残る確率を上げることができます。

また、このグラフでは築31年ではいったん下げ止まった価格が上昇しています。そのためこの辺りでも利益を多く残す確率を高くできる可能性があると言えるでしょう。

このように残債の減り方と比較して、物件価格が割高になりやすい時期がありますので、こういったタイミングを見ながら売却することが高く売却をするコツになります。

まとめ

今回はマンション投資の出口戦略について、押さえておきたい5つのポイントをご紹介しました。出口戦略を成功させるには、より高く売却することを考えるだけではなく、購入時から家賃設定やキャッシュフローなどに注意しながら運用をすることがポイントになることがわかりました。

このようなことから、時間をかけて準備することができれば、より高く売却できる可能性も広がりますので、できるだけ早い段階で出口戦略を検討するようにしましょう。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 上場企業が運営している不動産売却サービスの比較・まとめ

- 利用者が多い不動産売却・査定サービスの比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

西宮光夏

最新記事 by 西宮光夏 (全て見る)

- 投資用ワンルームマンションを売却するなら知っておきたい7つのこと - 2024年4月23日

- 低金利はいつまで続く?マンション投資で金利上昇に備える4つのポイント - 2023年4月21日

- 不動産投資セミナーのメリットや注意点は?オンラインで話が聞ける不動産会社も紹介 - 2023年1月8日

- 中古マンション投資のメリットや注意点は?役立つセミナーも紹介 - 2022年6月4日

- 収益不動産、購入するなら大手と中小どちらがいい? - 2022年1月10日