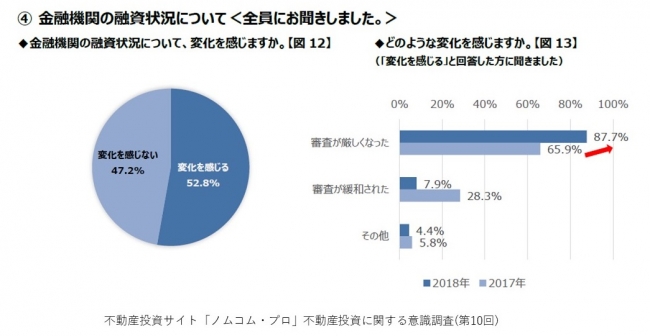

野村不動産ソリューションズ株式会社が、不動産投資サイト「ノムコム・プロ」の会員に対して毎年行っている「不動産投資に関する意識調査(第10回)」の調査結果(実施:2018年5月22日~5月31日)では、52.8%が「変化を感じる」、その内87.7%が融資について「審査が厳しくなった」と回答しており、融資を受けるのが厳しくなったという見方が大幅に増加しています。

これから不動産投資を始めたい方や買い増しをしていきたい方にとって、いかに審査を通過し、いかに良い条件で融資を獲得できるかというポイントは切実なテーマとなりつつありますので、この記事では融資の際に気をつけるべきポイントについて詳しく取り上げたいと思います。

記事目次

- まずは、融資前にできるだけ属性を高めておく

- 融資審査の資料をしっかりと用意する

- 融資審査は、マンション>アパート、新築>中古

- まずは地銀にアタック。審査に落ちたら新しい金融機関を開拓

- 融資に強い不動産投資会社をパートナーにする

まずは、融資前にできるだけ属性を高めておく

融資の金額や金利は、「属性」という借主の社会的な立場や経済的な状況などをもとに、返済できる可能性が高いかどうかを金融機関が判断して決まることになります。

そのため、勤務先(上場企業勤務などは高評価)、勤務年数(現在の会社に3年以上勤務)、現在の資産状況や年収額、自己資金として用意できる資金や頭金(目安は不動産価格の10%~20%程度)、相続する予定の遺産など、自身の属性を引き上げることができる要素については、融資前にできる限り準備・改善をしておくことが大切です。

また、金融機関によっては頭金の金額や金融機関の口座にまとまった金額の預金をすることで、融資審査が通るケースや金利を優遇してくれるケースもありますので、念頭に入れておくと良いでしょう。

なお、これから物件を買い増したいという方は、現在のローンを見直すことも有効です。ローンの金利や返済額が削減できれば、次のローンを借りやすくなるためです。現在の金利をどれだけ削減できそうか、オンラインで無料診断をしてくれるサービスなどもありますので、低い金利で借り換えができないかを一度検討されてみると良いでしょう。

融資審査の資料をしっかりと用意する

融資審査では、年収額や資産状況、頭金などの定量的な評価以外にも、借主がどういう人物か、きちんと返済をしてくれそうかといった定性的な面でも評価をされています。

そのため、融資担当者に対して、不動産投資をきちんと事業として経営していこうと考えている、人柄が誠実である、融資審査に協力的である、書類作業に強い、事業の経営能力が高いなどを伝えるためにも、融資審査に必要な資料を事前に入念に準備しておくことが大切です。

たとえば、収入や資産・借入に関する資料(保有口座の預金額リスト、他の金融機関などからの借入状況リスト、保有物件の収支状況、購入予定物件の収支予測、運転資金の計画、直近3年の所得を示す資料、想定している事業リスクなど)や本人確認資料(運転免許証、健康保険証、印鑑証明書、住民票など)、連帯保証人が必要な場合は連帯保証人の確認資料など、融資審査を受ける金融機関にも必要な資料をきちんと確認し、一度のやり取りで必要な情報を不備なく手渡すことができると、融資担当者からの信頼を獲得しやすくなります。

融資審査は、マンション>アパート、新築>中古

現在、融資審査が厳しくなってきているのはアパート投資と言われています。また、新築物件と中古物件で言うと、空室リスクの低さや賃料の高さ、残存の耐用年数などから、新築のほうが融資評価を得やすくなります。

アパート購入をしたいのに融資審査に何度も落ちてしまったという方は、ご自身の属性(たとえば年収700万円未満、頭金不足など)と、物件の融資評価の間にギャップがある可能性がありますので、属性を改善してから改めて臨むか、まずは新築の区分マンションや中古マンションなどから手がけてみることをおすすめします。

融資審査に落ちたら、新しい金融機関を開拓する

融資審査は、金融機関によって何を重視するかが大きく異なります。一つの融資審査に落ちたからといって、もう融資を受けられないということではありません。(ただし、審査に落ちたという記録は金融機関のほうに残ってしまいますので、審査の数は絞る必要があります)

全国に、銀行だけも100行以上ありますので、ある銀行で融資に落ちたとしても諦めずに次の融資先を開拓していくと良いでしょう。また、銀行以外にも信用金庫や信用組合まで選択肢を広げれば400以上にアタックをすることが可能です。自身の属性を最もよく評価してくれる金融機関を開拓する、という意識で融資に臨むと良いでしょう。

なお、同じ条件の物件でも、どの不動産投資会社から申し込むかによって、結果が変わることがあります。融資付けに強い不動産投資会社は、特定の金融機関に対して実績が豊富なケースがあることや、その不動産投資会社が上場しているかどうかや会社の規模・業歴などで金融機関からの信用力が変わってくるケースもありますので、「物件の条件(立地や価格など)を変える」という選択肢以外にも「購入を申し込む不動産投資会社を変える」という視点を持つことも大切です。

融資に強い不動産投資会社をパートナーにする

不動産投資の融資獲得は、ひとりだけで対応する必要はありません。大抵の場合、不動産投資会社は提携の金融機関をもっていますので、融資に強い不動産投資会社をパートナーにして融資に臨むことで、より確実かつ効率的に融資を引くことができる可能性があります。

以下では、提携の金融機関や取引実績が10行以上あり、上場もしている不動産投資会社をご紹介していますので、気になる方は資料請求やセミナー参加を一度ご検討されてみると良いでしょう。

グローバル・リンク・マネジメント(GLM)

グローバル・リンク・マネジメント(以下、GLM」)は、不動産の開発から販売・管理までワンストップで行っている東証プライム上場のマンション投資会社です。「アルテシモ」というデザイナーズマンションブランドを保有しており、入居率98.27%(2021年12月時点)、オーナーのリピート・紹介率が71.3%(2019年度実績)など、入居者とオーナー双方からの顧客満足度がトップクラスとなっています。

また、サブリース契約は国内唯一の7年更新、一回の更新での賃料下落は5%までとなっており、定期的な賃料収入を見込むことが可能です。融資面でもグローバル・リンク・マネジメントは提携及び取引金融機関が19行と業界トップクラスで、融資面でも大きな強みがあります。物件の収益性や資産価値も高く、上場企業としての知名度や取引実績もあるため、フルローンや金利1.6%台からの条件で借りることができます。

初心者向けの少人数セミナーも定期的に開催しており、セミナー参加特典として「不動産投資入門ガイド」を無料でもらえるなど、不動産投資初心者にメリットがあります。

なお、グローバル・リンク・マネジメントでは今後の自社開発すべての新築物件を「ZEH-M Oriented」(住棟全体で正味20%以上省エネ)や「BELS」(建築物省エネルギー性能表示制度)4つ星以上などの環境対応として標準仕様にしていく予定です。経産省と環境省が登録制度を設けている一般社団法人環境共創イニシアチブの「ZEHデベロッパー」にも登録予定で、2024年12月期には自社企画開発物件を100%環境配慮対応にしていくとしており、サステナブルな不動産開発に注力しているESG不動産投資会社でもあります。

FJネクスト

FJネクストは、都内を中心に展開する高品質なブランドマンション「ガーラ」シリーズを提供している東証プライム上場企業です。2020年の首都圏投資用マンション供給ランキングでは第1位を獲得しています(※「2021年上期及び2020年年間の首都圏投資用マンション市場動向」株式会社不動産経済研究所 2021年8月発表)。物件の98.8%で駅徒歩10分以内という利便性にこだわった好立地戦略や入居者向けのコンシェルジュサービスなどを強みに入居率は99%(2023年2月末時点)を実現しています。グループ会社のFJコミュニティでは業界トップ水準となる18,000戸超(2023年2月末時点)の賃貸管理を行っており、管理ノウハウが充実しているほか、空室時の家賃保証もあります。

また、FJネクストは購入後のアフターサポートも充実しており、上場企業ならではの充実したサポート体制とコンプライアンスなど期待できます。初心者向けのセミナーでは、「不動産投資のメリットとリスク」「必要な自己資金はいくら?」「資産価値が落ちないマンションとは?」「税金と不動産投資の関係は?」などの気になる内容を幅広く扱っています。

プロパティエージェント

プロパティエージェントは、東京23区・横浜エリアに集中したマンション開発・販売により入居率99.65%(2024年5月末時点)の実績がある東証プライム上場グループ企業です。扱う物件は新築マンションと中古マンションのハイブリッドとなっています。

新築マンション投資では、土地選定から建物の企画開発までをワンストップで手がけることで品質を担保したマンション供給を実現しており、上場企業ならではの資本力や交渉力も魅力です。

一方、中古マンション投資では資産性・収益性・移動率の3軸から定量的に評価するスコアリングを用いて、将来にわたって高い資産性を維持できる物件のみを厳選し仕入れています。また、建物管理事業を備えているため、中古マンション投資のリスクの一つである購入後のコストについても、当該物件の将来にわたり物件の資産性を維持するための必要なコストを見通すことが可能です。

提携金融機関も10社以上と充実しており、物件の担保力の高さからフルローンでの融資実績が非常に豊富です。賃貸管理や確定申告サポートなどアフターフォローも充実しています。2018年に行われた投資用マンションオーナー3,000人に対して行われた調査では、3年連続で顧客満足度・第1位(アイ・エヌ・ジー・ドットコム 調べ)を獲得しています。

プロパティエージェントでは、幅広い知識レベルに合わせた「オンラインセミナー」を定期開催しています。セミナーでは、「不動産投資の基礎知識」「不動産投資のリスクとは?」といった基本的な内容から「不動産投資のメリットとリスク」「投資用物件の見方・選び方」「購入前のチェックポイント」「売却時の戦略」など踏み込んだ内容まで、多岐にわたるトピックについて解説しています。また、セミナー限定物件の紹介や参加特典の書籍プレゼントなどもあります。

セミナー参加者からは、「短時間で最近の傾向・ポイントを知れて為になった」「リスクについても理解することができた」「購入前のチェックポイントを知ることができた」といった声が上がっており、セミナー参加後のアンケートでも満足度は98%(2021年11月同社調べ)となっています。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日