寄付を受け取った場合の税金の計算方法や納付期限は、個人と法人とで大きく異なります。

さらに、個人の場合には寄付をした相手側の種類によって、法人の場合には寄付を受け取った側の法人の種類によって取り扱いが異なります。計算方法や納付期限を間違えると、加算税などのペナルティを課せられる可能性もあります。

本記事では、寄付を受け取った場合の税制について、個人と法人とに区分し整理して解説していきます。

※記事内の税金・税率などは2022年1月時点の情報となります。最新の情報については、国税庁などのサイトをご確認のうえ、税理士などの専門家へのご相談もご検討ください。

目次

- 寄付を受け取った場合の税金に適用される税制

- 個人が寄付を受け取った場合の税金

2-1.個人から寄付を受けた場合

2-2.法人から寄付を受けた場合 - 法人が寄付を受け取った場合の税金

3-1.一般法人である場合

3-2.公益法人あるいは非営利型の社団・財団法人である場合 - まとめ

1.寄付を受け取った場合の税金に適用される税制

寄付を受け取った場合には、受け取った側が経済的利益を受けるため、課税される可能性が高くなります。

しかし、受け取った側が個人であるか、それとも法人であるか、によって、適用される税制が異なります。個人であれば、贈与税もしくは所得税・住民税、法人であれば、法人税が課されることになります。

法人のうち、公益法人の認定を受けた法人や、非営利型の社団・財団法人の収益事業以外の事業に属する寄付金は非課税となります。

2.個人が寄付を受け取った場合の税金

個人が寄付を受け取った場合、寄付をした人が個人であったときには贈与税、法人であったときには所得税および住民税が、寄付を受けた年に課されます。それぞれ税制が異なるため、税金の計算方法が異なります。

2-1.個人から寄付を受けた場合

個人が個人から寄付などによって財産を譲り受けた場合、一人の人が1月1日から12月31日までの1年間に譲り受けた金額から、110万円を差し引いた残額に対し、定められた税率を乗じて贈与税が課せられます。

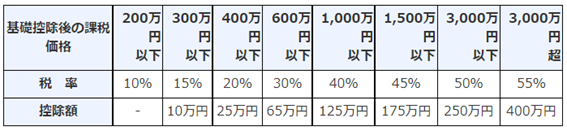

税率は、一般税率と特例税率があり、特例税率は、直系の尊属(祖父母や父母)から、20歳以上の者への贈与の場合にのみ適用され、それ以外は一般税率が適用されます。一般税率は下表のようになっています。

※画像引用:国税庁「贈与税の計算と税率(暦年課税)

」

贈与税は、申告納税方式になっており、寄付を受けた年の翌年2月1日から3月15日までの間に寄付を受けた人が税額等の計算をして申告し、納付する必要があります。

2-2.法人から寄付を受けた場合

個人が法人から寄付などの贈与を受けた場合は、一時所得として所得税の課税対象となります。

一時所得は、次の算式によって計算し、給与所得などの総合課税の所得と合算して、累進税率が適用され所得税が課されます。

一時所得の金額で課税所得となる金額={総収入金額―収入を得るために支出した金額―特別控除額(上限50万円)}×1/2

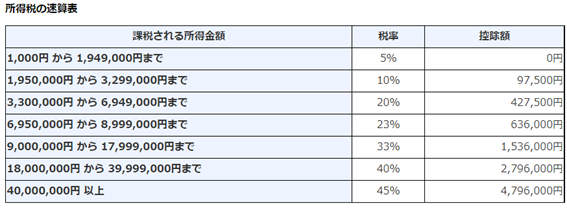

総合課税の所得税(復興所得税2.1%を除く)の累進税率は、下表のようになっています。

※画像引用:国税庁「所得税の税率」

一時所得には所得税に加えて10%の住民税も課されます。法人から寄付を受けた場合には、その年の翌年2月16日から3月15日までに、通常の所得税の確定申告をおこない、所得税を納付する必要があります。住民税は、所得税の確定申告に基づき、市町村が賦課徴収することになります。

3.法人が寄付を受け取った場合の税金

法人が寄付を受け取った場合、原則として法人税および法人事業税・住民税が課されます。受け取った法人が、公益法人等である場合には、収益事業以外の事業のために寄付を受けたときに限り、非課税となります。

3-1.一般法人である場合

法人税法では、金銭その他の財産の贈与を受けた場合、その金額又は資産の時価相当額を収益の額に算入することとしています。すなわち、法人が寄付などの贈与を受けた金額は、受贈益として収益となり、その事業年度において法人税が課されることになります。

法人税の税率は、平成31年4月1日開始事業年度以降、23.2%となっています。資本金1億円以下の法人については、年800万円以下の所得部分について15%となります。

また、この他、法人事業税所得割や法人住民税が課され、実際の税率は29.74%となります。一般法人である場合には、寄付を受けた事業年度の決算に基づき、その事業年度終了の日から2カ月以内に法人税等を計算して申告をおこない、納付することになります。

※出典:国税庁「法人税の税率」

3-2.公益法人あるいは非営利型の社団・財団法人である場合

寄付などの財産を譲り受けた側が、法人税法別表第二に掲げられた、学校法人、一般社団法人等(公益認定を受けたもの)、社会福祉法人、宗教法人などの公益法人である場合は、原則として課税されません。(※参照:国税庁「一般社団法人・一般財団法人と法人税(平成26年3月)」)

また、公益認定を受けていない一般社団法人・一般財団法人の場合、非営利型の要件に該当する法人も同様の取扱いとなります。

ただし、これらの公益法人等であっても、収益事業から生じた所得には、19%の税率(年800万円以下の部分については15%)で法人税が課されます。公益法人等において課税される収益事業は、法人税法施行規則において列挙されている29業種の事業をおこなう場合となります。(※法人税法施行規則1条の2)

まとめ

寄付を受け取った場合、課される税金は、受け取った側が個人であるか、法人であるかによって異なります。個人である場合、寄付をしたのが個人であれば贈与税、法人であれば所得税および住民税が課されます。

法人である場合、原則は法人税および法人事業税・住民税が課されます。ただし、寄付を受けた法人が公益法人等の公益性の高い活動をおこなっている法人であった場合、その収入は非課税になります。ただし、公益法人等である場合でも、収益事業に該当する事業として寄付を受けた場合には、一般法人と同様に法人税等が課されることになります。

寄付を受けた側と寄付をした側の組み合わせによって異なる取扱いの違いに注意して、期限までに申告し、税金を納付するようにしましょう。

【関連記事】寄付金控除に領収書は必要?確定申告のポイント5つ解説

佐藤 永一郎

最新記事 by 佐藤 永一郎 (全て見る)

- 公認会計士が不動産投資をするメリット・デメリットは?体験談・口コミも - 2024年9月20日

- 不動産投資を小さく始める方法は?初心者向けの手順や注意点を解説 - 2024年8月25日

- 中古マンション投資のメリット・リスクは?初心者向けの注意点も - 2024年7月27日

- 不動産小口化商品のリスクは?購入・投資前に確認しておきたい5つのポイント - 2024年6月2日

- 相続不動産を売却したら税金はいくら?シミュレーションで解説 - 2024年3月31日