マンション投資のリスクは過去の事例からある程度予測可能なため、購入前の収支シミュレーションの時点からリスクヘッジをして投資活動に取り組むことができます。しかし、初めてマンション投資をする場合には、小さな損失をそのままにしたばかりに、想定以上に損失が拡大することもあります。初心者が見落としがちなリスクにはどのようなものがあるのでしょうか。

この記事では初心者が気をつけておきたい7つのリスクと、リスクヘッジの方法について取り上げてみたいと思います。

目次

- 金利上昇リスク

1-1.金利上昇リスクは後で運用に影響が出る

1-2.金利上昇のリスクヘッジ - 空室の長期化リスク

2-1.空室リスクは運用に直接影響がある

2-2.空室リスクのヘッジ - 災害のリスク

3-1.災害リスクは地震や火災だけではない

3-2.災害リスクのヘッジ - 収支が悪い案件のリスク

4-1.収支が悪い場合に考えられるリスク

4-2.収支が悪い案件のリスクヘッジ - サブリース案件のリスク

5-1.サブリースは契約内容に注意が必要

5-2.サブリース案件を提案された場合 - 大規模修繕費用が不足するリスク

6-1.修繕積立金が不足した場合は追加徴収がある?

6-2.修繕積立金が不足している場合のリスクヘッジ - 売却の際のリスク

7-1.売却をする際にかかる費用のリスク

7-2.査定価格が適正価格に見合わない場合のリスク

7-3.売却の際のリスクヘッジ - まとめ

1. 金利上昇リスク

ローンの返済額に影響を及ぼす金利上昇リスクは、金利が上昇したからといってすぐには収支に大きな影響を及ぼすことはないものの、後で返済額が増えるなどの影響が生じます。金利上昇リスクの内容とリスクヘッジの方法について見てみましょう。

1-1.金利上昇リスクは後で運用に影響が出る

通常、金利が上昇した場合、金融機関の規定により実際に返済額が増えるのは5年後となっています。しかし、返済額が上がるまでの5年間に、返済内容が何も変わっていないわけではありません。

金利が上昇してからの5年間は、返済金の内訳の金利の部分が増え、元金に当たる部分が減らされた状態になります。そのため、上げ幅が大きい場合や、何回も上昇した場合は、いくら返済しても元金が減らないという状況になる可能性もありますので、注意が必要です。

また、金利の上げ幅があまりにも大きすぎた場合は、完済までに元金を返済できないこともあります。その場合、返済最終回に残債を一括で支払わなければいけませんので、手元資金と相談しながら未払金を解消し、無理のないキャッシュフロー経営をすることが望まれます。

1-2.金利上昇のリスクヘッジ

金利が上昇した場合、5年後から返済額が増えますし、それまでの5年間も元金の減るスピードが遅くなっていますので、どちらにしろ返済状況は悪化しています。そのため、なるべく早く繰上返済をして元金を減らしたり、金利の低いローンへの借り換えをして融資条件を良くしたりすることが求められます。

金利の上昇はあまり実感が湧かないため、自分から進んで返済状況などを確認して、対応を検討することが必要です。

2.空室の長期化リスク

空室リスクは、空室期間が想定よりも長期になり、その間家賃が入ってこないリスクを言います。家賃が入らないことでどのような損害があるのかを見てみましょう。

2-1.空室リスクは運用に直接影響がある

入居者が退去して一時的に空室になった場合、一般的には2,3ヵ月で次の入居者が付くとシミュレーション上想定されているケースが多く見られます。しかし、シミュレーションよりも長い4ヵ月以上の空室になった場合、損害がとても大きくなりますので注意が必要です。

空室が長引いた場合にどれくらいの損害になるのかを、実際に売りに出ている物件で試算をしてみましょう。不動産投資情報サイトで実際に売りに出ていた物件価格2,490万円、利回り4.67%(満室時家賃9.69万円)、管理費6,500円、修繕積立金3,390円の物件をもとに試算したいと思います。

こちらの物件を購入する際に頭金を100万円入れてローンを組んでいたとします(金利2%、返済期間35年)。その場合の収支は以下の表のようになります。

| ローン価格 | 月々の返済額 | 月々の手残り額 | 年間の手残り額 |

|---|---|---|---|

| 2,490万円 | 7万9,171円 | 7,839円 | 9万4,068円 |

空室になった場合はその間家賃収入がありませんので、ローンの返済と管理費、修繕積立金を今までの蓄えやオーナーの貯金から支払わなければいけません。上記の物件の場合、6ヵ月間空室になった場合の返済額や管理費などを合わせた総支払額は以下のように試算できます。

(返済額7万9,171円+管理費6,500円+修繕積立金3,390円)×6ヵ月=53万4,366円

6ヵ月空室になると、53万4,366円を支払うことになります。この金額は年間の手残り額の6年分くらいの額になりますので、とても大きな支出だと言えるでしょう。

シミュレーション上では退去後の空室期間を想定しておくのが一般的ですが、このように長期間におよぶ空室リスクまでは考慮されていないことが多くなります。空室は放っておくと運用に影響を与える大きな損害になりますので、注意が必要です。

2-2.空室リスクのヘッジ

空室が長引いた場合、大きな支払いが発生しますので、いざという時のために予備の資金を準備しておく必要があります。前もってまとまった資金を準備したり、キャッシュフローを多めにストックしたりして空室リスクに対応しましょう。

キャッシュフローを貯めやすくするには、ローンの借り換えなどをして、できるだけ月々のローン返済額を抑えることが大切です。どの方法で対策するかは、収支や金利を見て慎重に検討することが大切です。

また、空室になってからの対策だけでなく、空室にならないための対策も検討するようにしましょう。管理状態や家賃、内装などを見直して、入居率を上げる努力も必要です。

3.災害のリスク

災害のリスクとは、地震や火災といった災害が発生した際に物件が損壊するリスクのことを言います。被害が大きなものになると、数千万円単位の損失になることもありますので、しっかり対策しておくことが大切です。災害のリスクについて細かく見てみましょう。

3-1.災害のリスクは地震や火災だけではない

日本は地震大国と言われるように、大きな地震が多い国です。大きな地震が発生するとビルが損傷するだけでなく、火災や津波といった二次災害を引き起こす可能性もありますので、十分な対策が求められます。そのような災害に備えるためには、地震保険に入ることが大切です。

また最近は地震や火災だけでなく、集中豪雨なども多く発生し、被害が大きくなっています。東京のマンションに投資をしている場合は、集中豪雨が発生すると都市型水害という大きな被害を受ける可能性があります。そのような災害にも対応できるようにすることが望まれます。

3-2.災害リスクのヘッジ

災害のリスクヘッジは火災保険や地震保険に入ることです。火災保険ではほとんどの災害に対して補償を受けることができますが、商品や契約内容によって補償範囲が異なるため、注意して検討することが大切です。

なお地震保険は単体では入ることができず、火災保険に付帯する保険ですので、どちらも入るようにしましょう。地震が原因での火災や津波の被害は火災保険では補償されません。地震が原因で生じた被害は、地震保険に加入していないと補償されませんので注意が必要です。

また、ハザードマップを確認して、災害が発生しそうなエリアを避けて物件を検討することも大切です。ハザードマップには火災や津波、土砂災害などで被害を受けるおそれのあるエリアが記載されているため、まずはこれを確認して検討中の物件の災害リスクを推測しましょう。

どのエリアでも災害が発生しないという保証はありませんが、標高が高かったり、地盤が固かったりすれば、津波や地盤沈下といった災害を避けられる可能性は高くなることが考えられます。ハザードマップの情報と合わせて、災害に強い地理条件も覚えておくと良いでしょう。

4.収支が悪い案件のリスク

新築や築浅のマンションの場合、毎月の収支があまり良くない物件も散見されます。収支が良くない場合のリスクとリスクヘッジについて見てみましょう。

4-1.収支が悪い場合に考えられるリスク

空室になったり設備が壊れたりした場合などは、キャッシュフローのストック分やオーナーの貯金から修理代の支払いやローンの返済などをしなくてはいけません。上記の空室リスクのところで触れたように、収支が悪い場合、空室の際にローンの返済をする資金が不足したり、返済できてもすぐに底をついたりする可能性もあります。

キャッシュフローが潤沢にあれば、その他にも家賃滞納時などのリスクに対応することができますので、なるべく収支の良い物件を購入して、キャッシュフローを少しでも多くストックすることが大切です。

4-2.収支が悪い案件のリスクヘッジ

収支を改善するには、月々の返済額を抑えることが最も有効です。月々の返済額を抑えるにはローンを組む際に頭金をできるだけ多く入れたり、一部繰上返済や借り換えをしたりする方法があります。どの方法を選択するのかは、準備金がいくらあるかといったことや、金利や家賃収入との差などを見て判断するようにしましょう。

また、月々1万円以上の手残り額がなければ物件を購入しないなどの、自分なりのルールを決めるのも収支が悪い物件を購入しない一つの対策法だと言えます。

5.サブリース案件のリスク

最近、サブリース契約が関係するトラブルが多くなっています。サブリース契約にはどのようなリスクがあるのか見てみましょう。

5-1.サブリースは契約内容に注意が必要

サブリースとは、不動産会社が部屋を借り上げてオーナーへの家賃収入を保証しつつ、より高い家賃で転貸することで利益を確保するという契約です。毎月の家賃収入が保証されますので、オーナーにとっては安定した収入がメリットになります。

しかし、サブリース契約においては、不動産会社によっては解約したい時に解約できない内容になっていたり、一方的に借り上げ家賃を減額する旨の内容が入っていたりなど、オーナーに対して厳しい契約内容になっていたりする事例もあります。

そういった契約面でトラブルが発生した場合、初心者では対応が難しい可能性があります。また、不動産会社が破綻した場合は借り上げ家賃の収入はなくなります。

5-2.サブリース案件を提案された場合

サブリース契約付きの物件を紹介された場合は、上記のように不利な契約内容になっていないかどうかの確認が必要になります。また、その物件があるエリアの賃貸ニーズや、万が一のことを考えて、会社の経営状況も調べた方が良いでしょう。そのような確認ができない場合は、できるだけサブリースが条件の物件は避けた方が安心だと言えるでしょう。

6.大規模修繕費用が不足するリスク

マンションは15年くらいの周期で大規模修繕が行われます。大規模修繕の費用は修繕積立金で賄いますが、実は修繕積立金が不足している管理組合もあります。その場合オーナーにはどのようなリスクがあるのかを見てみましょう。

6-1.修繕積立金が不足した場合は追加徴収がある?

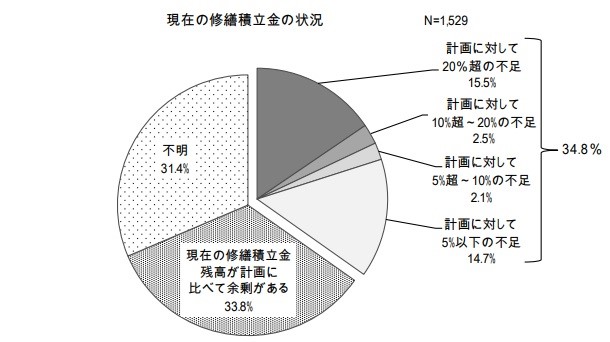

以下のグラフは国土交通省が調査した、現在の修繕積立金の状況を表した資料です。各管理組合の修繕計画に対する積立金の積み立て状況が確認できます。

*国土交通省調査「平成 30 年度マンション総合調査結果からみたマンション居住と管理の現状」から引用

*国土交通省調査「平成 30 年度マンション総合調査結果からみたマンション居住と管理の現状」から引用

こちらのグラフから全体の30%以上で修繕積立金が不足していることが確認できます。また、不明という管理組合も31.4%あることから、修繕積立金が不足している管理組合の割合はさらに拡大されることも考えられます。

修繕積立金が不足した場合は、大規模修繕工事の前後に所有者が分担して追加資金を請求されたり、その後の修繕積立金が一気に引き上げられたりすることがありますので、不足している場合は注意が必要です。

6-2.修繕積立金が不足している場合のリスクヘッジ

修繕積立金が不足しているかどうかは、管理組合に確認ができますので、不足した場合のリスクに備えるために、修繕積立金の積み立て状況は定期的に確認することをおすすめします。

なお修繕積立金が不足しており追加拠出を要求される場合は、「均等積立方式」と「団塊増額積立方式」2種類のパターンがあります。

「均等積立方式」は毎月同じ額の積立金を積み立てていく方法です。修繕積立金が不足した場合、その工事で不足した分を一括で請求される場合と、その後の積立金が引き上げられる場合があります。引き上げ額は大きなものになることもありますので、その際は引き続きマンション投資を継続するのかを検討する必要があります。

「段階増額積立方式」は数年ごとに少しずつ積立額が引き上げられる方法です。この方式の場合、築年が経過するごとにマンション投資から得られる月々の手残り額が減っていく懸念があります。

上記の追加拠出リスクを回避したり、リスクに対応したりするには、まずは管理組合に確認することが大切です。「均等積立方式」の場合は追加払いをする前に売却するなどの検討が必要です。

「段階増額積立方式」の場合は、今後の収支をシミュレーションして、手残り額を見ながら売却などを考える必要があります。また購入前に増額が分かっている場合は、多めの資金を準備するか、物件購入を見送るなどの選択が必要になります。

7.売却の際のリスク

マンションを売却して得られる利益をキャピタルゲインと言います。キャピタルゲインは数百万円単位になることもありますので、売却は一気に利益を増やすチャンスでもあります。しかし、うまく売り抜けなければ、損をするということもあります。売却の際に注意しておきたい点について見てみましょう。

7-1.売却の際にかかる費用のリスク

売却の際には費用がかかります。売却で利益が出たと思っても、諸費用を支払ったら手元に残るお金がなかった、ということがないようにしましょう。以下に売却の際にかかる費用を記載しておきます。

| 費用項目 | 内容 |

|---|---|

| 仲介手数料 | 仲介した不動産会社に支払う手数料 |

| 印紙税 | 売買契約書に貼付する収入印紙代 |

| 司法書士報酬・登録免許税 | 抵当権抹消にかかる費用 |

| ローン完済費用 | 金融機関に支払う費用 |

| 所得税 | 譲渡所得がある場合に発生する税金 |

| 住民税 | 譲渡所得がある場合に発生する税金 |

7-2.査定価格が適正価格に見合わない場合のリスク

査定価格が適正価格より高い場合、その価格で販売を行っても長期間売却できない可能性があります。また逆に査定価格が低すぎる場合は、すぐに売却できても利益が少なくなる価格設定になってしまうことが考えられます。どちらにしても査定価格次第で物件の本来の価格からかけ離れた売買金額になる可能性がありますので、売却の際の査定は慎重に検討することが大切です。

7-3.売却の際のリスクヘッジ

売却の際にかかる費用については、事前に一覧表にするなどの準備をしてから売却活動に取り組むことが大切です。売却の際にかかる費用も含めて、総収入と総支出の差がプラスになるかどうかを確認して売却活動を行いましょう。

査定を依頼する場合、不動産会社1社だけに依頼すると、本来の価格とかけ離れた価格を提示されても気が付かずに話を進めてしまう可能性があります。より適正価格に近い査定価格を知るために、複数の不動産会社に査定を依頼することが大切です。複数の不動産会社に査定を依頼する場合は、すまいValueなどの不動産一括査定サイトを利用すると良いでしょう。

まとめ

初心者がマンション投資をする際に気を付けなければいけないリスクと、そのリスクヘッジ方法についてご紹介しました。

マンション投資のリスクはある程度想定しやすいため、事前にリスクヘッジがしやすいと言えます。しかし、初心者にとっては起きた後の対応が難しく、放っておくと損害が大きくなったり、自分では解決できなくなったりする可能性のあるリスクもあります。大きな損害にならないように、リスクの性質や対応策をしっかり把握して取り組むようにしましょう。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 上場企業が運営している不動産売却サービスの比較・まとめ

- 利用者が多い不動産売却・査定サービスの比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

西宮光夏

最新記事 by 西宮光夏 (全て見る)

- 投資用ワンルームマンションを売却するなら知っておきたい7つのこと - 2024年4月23日

- 低金利はいつまで続く?マンション投資で金利上昇に備える4つのポイント - 2023年4月21日

- 不動産投資セミナーのメリットや注意点は?オンラインで話が聞ける不動産会社も紹介 - 2023年1月8日

- 中古マンション投資のメリットや注意点は?役立つセミナーも紹介 - 2022年6月4日

- 収益不動産、購入するなら大手と中小どちらがいい? - 2022年1月10日