ワンルーム投資は他の不動産と比較すると価格帯が低い上、管理を管理会社に依頼すれば手放しでも運用できるという点で、初めて不動産投資をする方にも人気の投資法です。しかし、不動産は長期の投資になり、運用中に空室になったり金利が上昇したりすることが考えられますので、購入時にしっかりリスクも把握した上で取り組むことが大切です。

今回はワンルーム投資をする時に押さえておきたい、リスク対策に必要なポイントを5つご紹介したいと思います。

目次

- ワンルームマンションの立地は慎重に検討する

1-1.立地の良し悪しが収支に影響してくる

1-2.立地が良いと売却の際にもメリットがある

1-3.立地はターゲットを設定して検討する - ワンルームの空室リスクは特に注意

- 出口戦略は購入の時から始まる

- 資金計画は余裕を持って行う

4-1.金利上昇リスクに対応する

4-2.大規模修繕に備える - 入居者のターゲットを絞って入居率を上げる

- まとめ

1.ワンルームマンションの立地は慎重に検討する

ワンルーム投資で成功するには立地はとても重要な要素になります。立地の違いでどのような点が違ってくるのかを見てみましょう。

1-1.立地の良し悪しが収支に影響してくる

ワンルーム投資では、家賃収入からローンの返済を行い、またその他の経費を支払って手元に残る資金が多いほど、キャッシュフローのストックされる額が多くなり順調に運用ができることに繋がっていきます。

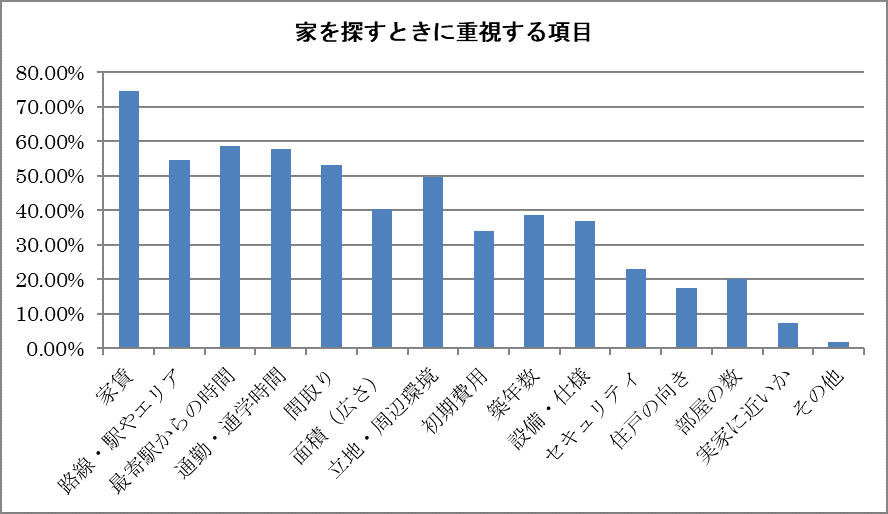

以下は不動産情報サイトSUUMOが、首都圏で引越しをした学生や社会人に対して行った「住み替えの実態調査2017」アンケートの結果です。対象は一人暮らしの社会人の男女、一人暮らしの学生の男女、夫婦世帯の計857人に行ったもので、以下の割合は家を探すときに重視する項目のアンケート結果の平均値をグラフに作成しなおしたものです。

*SUUMO調査「住み替えの実態調査2017」の情報をもとに作成

*SUUMO調査「住み替えの実態調査2017」の情報をもとに作成

家を探すときに重視する項目のアンケートの1位は「家賃」ですが、「最寄駅からの時間」、「通勤・通学エリア」、「路線・駅やエリア」、「立地・周辺環境」といった立地に関する項目の優先順位もそれぞれ高いことがわかります。

このアンケートで分かるように、立地の良い場所に立つマンションは人気があるぶん入居率が高くなる傾向がありますので、家賃が途切れず順調にキャッシュフローがストックされる期待が持てます。

しかし、立地が悪い場所に建つマンションは入居率が落ちる可能性が高くなりますので、そのような状態になると家賃が入らない月が多くなってしまいます。そうなれば手元資金からローンの返済や経費を支払わなければならなくなります。

このように立地の良し悪しは不動産の運用に直接影響してきますし、立地が悪い影響で長期間入居がない状態が続くと大きな損害にもなりかねません。こういったことからワンルーム投資を始める際は立地を慎重に検討することがとても重要だと言えます。

1-2.立地が良いと売却の際にもメリットがある

ワンルームマンションが建つ立地の良さは売却価格にも影響してきます。売却の際の査定の仕方にその理由があります。売却の際の売り出し価格を決める流れの中には、簡易査定と訪問査定という2種類の査定方法があります。

簡易査定でおおまかな価格を提示し、売主が価格に問題が無いと判断したのであれば、不動産会社の担当が実際に物件を訪問し査定をする段階に移行するのです。

訪問査定では、駅からの距離や周りの環境などの立地が価格設定に大きく影響してきます。立地が良ければ価格は高く査定されますし、良くなければ価格は低くなります。このように立地の良し悪しが売却価格にも影響してきます。

売却の際に内装や設備はリフォームなどをして変えることができますが、立地は変えることはできません。購入の際に立地を慎重に選択することが、売却までを考慮した対策になることを知っておきましょう。

1-3.立地はターゲットを設定して検討する

立地を検討する際には、駅からの距離だけでなく周辺環境にも目を配ることが大切です。

マンションに入居する人は、コンビニや銀行のATMを日常的に使っているでしょう。またスーパーで買い物をして料理をすることもありますので、スーパーが近隣にあるマンションは好まれる傾向にあります。また大学などの学校が近隣にあれば通いやすいため、そこの学生で入居者が途切れない可能性もあります。

立地を検討する際は決して自分の好みや考えだけではなく、どのような人が住むのかといったことや、どのような人に住んでほしいのか、といった入居者のターゲットを設定して検討すると良いでしょう。

2.ワンルームの空室リスクは特に注意

ワンルーム投資のリスクには空室リスクや金利上昇リスク、災害のリスクなどが考えられます。以下に主なリスクをまとめました。

| 主なリスク | 内容 |

|---|---|

| 空室リスク | 空室になり家賃が入ってこないリスク |

| 金利上昇リスク | 金利が上がり返済額が増えるリスク |

| 災害のリスク | 地震や集中豪雨などの災害のリスク |

| 家賃下落リスク | 築古になる等で家賃が下がるリスク |

ワンルーム投資をする際は、上記リスクに対応できるようにシミュレーション段階からリスクヘッジをすることが大切です。特に空室リスクは損失額が大きくなるため注意が必要です。他のリスクと比較してどれくらい損失額が違うかを試算してみましょう。

1ヶ月間空室が続いた場合と金利が1%上がった場合の損失額を比較します。まず2,300万円の物件を購入した場合に金利2%と3%では返済額がどれくらい違うかを比較してみたいと思います。

| 融資額 | 金利 | 返済期間 | 月々の返済額 |

|---|---|---|---|

| 2,300万円 | 2% | 35年 | 7万6,190円 |

| 2,300万円 | 3% | 35年 | 8万8,515円 |

金利が2%の場合と3%の場合、月々の返済額は1万2,325円違うことがわかります。しかし、1ヵ月間空室になった場合には、金利2%の場合7万6,190円を手元資金から支払わなければならなくなります。金利が1%上がった場合に比べ、約6倍の損失になります。

金利上昇リスクの場合、金利は上がったとしても5年間は返済額が増えないルールになっていますので、実質的な収支への影響はすぐにはないことが考えられます。

また、家賃下落リスクをシミュレーションする際は一般的に年間1%として試算しますので、例えば家賃8万円の場合10年間で8,000円の下落という想定になり、家賃下落リスクも空室リスクと比較すると少額だと言える期間が長いと言えます。

もちろん金利上昇も家賃下落も長期化すれば損失が大きくなりますので、リスクヘッジは必要ですが、一度に受ける損失額は空室リスクより少なくて済みます。

このように、空室リスクは他のリスクと比較して一度に受ける損失額が大きくなりますので、立地の良い物件を選んだり、資金に余裕を持たせたりすることでリスクヘッジすることが大切です。また、日頃の管理もしっかりして、長く住みたいと思われる状態にすることも、空室にしないという意味では重要な要素になります。

なお、自然災害を受けた際は、場合により大きく損害を被ることも考えられますが、これは火災保険や地震保険に加入しておくことでリスクを軽減することが可能です。風による飛び石でガラスが割れたり、1階の部屋が床上浸水したりといった場合にも、保険に加入していれば修繕費に加え見舞金なども受け取ることが可能になります。

3.出口戦略は購入の時から始まる

立地がマンションを売却するときの価格に影響することには触れましたが、同時に購入の時点から出口戦略の検討も始まっていることを意識するようにしましょう。以下では立地以外にも購入の時点から考えておかなければいけない出口戦略についてご紹介します。

3-1.流行っているデザインには注意

時代によって不動産のデザインも流行になるものがあります。ワンルーム投資はデザイナーズ物件が多く、特殊なデザインをしたマンションも少なくありません。しかしワンルーム投資は長期の投資になりますので、今は流行していても数十年後に好まれているかどうかはわかりません。

あまりに凝りすぎていると逆に古く感じるデザインもありますので、将来的には売却をしようとしても買い手がつかない、ということも考えられます。また、そうしたマンションは通常のものより価格が割高な傾向もありますので、デザインは流行っているからといってあまり凝りすぎないようにしましょう。

3-2.家賃設定は慎重に行う

空室になった場合、早く賃借人を付けるために家賃を下げることがありますが、あまり安易に下げないようにすることが、ゆくゆくの売却を考えると大切な心掛けになります。

売却の際は簡易査定と訪問査定があるということに触れましたが、基本的に簡易査定では家賃をもとに価格を算出しますので、家賃が低いと査定価格も低くなるからです。以下は投資用の不動産価格を机上で算定するときの計算式の一例です。

査定価格=一年間の家賃収入÷利回り

この計算式を直接還元法と言い、投資用不動産の価格査定の際によく使われる計算方式です。この方式では家賃が低くなるほど物件価格も低くなりますので、家賃をあまり下げない方が良いことがわかります。

空室になった理由が家賃の高さではないこともありますので、安易に家賃をコントロールするのではなく、管理会社と相談して、空室になっている原因をきちんと調べて対応を考えることが大切です。

4.資金計画は余裕を持って行う

空室のリスクヘッジの一つとして、資金的に余裕を持って運用することが重要なことには触れましたが、他にも資金が必要な場面についてご紹介しておきましょう。

4-1.金利上昇リスクに対応する

金利上昇リスクにも資金での対応が必要な場合があります。金利が上昇しても5年間は返済額が変わらないことには触れました。しかし、この間、金融機関が金利を上げた際の調整をしていますので、返済額は増えない代わりに、返済金の内訳の元金部分が減り利息の部分が増えた状態で返済を行う形になります。

この間は元金の減りが少なくなり、状況によっては元金の返済が進まず、完済後に別途元金を返済しなければならないこともありますので注意が必要です。

金利が上昇した場合や上昇しそうな場合は、借り換えや繰り上げ返済をして、月々の返済額を減らす工夫をすることが金利上昇に対するリスクヘッジになります。しかし、借り換えも手数料や保証料がかかりますし、繰り上げ返済も手数料がかかる金融機関もありますので、そういったことに対応できるように資金を準備しておくことがとても重要です。

4-2.大規模修繕に備える

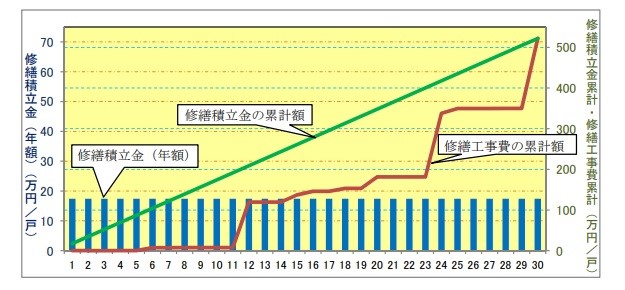

大規模修繕をするために、管理組合では長期修繕計画を立て修繕積立金を積み立てています。以下は国土交通省が作成した「マンションの修繕積立金に関するガイドライン」から引用したグラフです。

*国土交通省作成「マンションの修繕積立金に関するガイドライン」から引用

*国土交通省作成「マンションの修繕積立金に関するガイドライン」から引用

長期修繕計画の積み立て方法には積立金の額が一定で増減しない「均等積立方式」と積立金の額が段階的に増加する「段階増額積立方式」の2種類があります。こちらのグラフは「均等積立方式」の一例を国土交通省が作成したものです。

築後 30 年間に必要な修繕工事費の戸当たりの総額 522 万円について、修繕積立金を30 年間均等に月額 14,500 円(年額 174,000 円)積立てて確保する場合を想定して作られています。

近年、建築資材や工事費の高騰で修繕工事費が積立金の累計額を上回り、当初の計画では資金が不足するマンションが見受けられるようになりました。不足金の補い方は管理組合によって違いますが、修繕積立金を増額しなければいけない場合も想定して資金管理するようにしましょう。

5.入居者のターゲットを絞って入居率を上げる

ワンルーム投資では、空室リスクによって一度に受ける損害額が大きいことには触れました。空室になりにくくする対策として、入居者の審査を慎重に行い、長く住んでもらえそうか判断することも一つの方法になります。近隣に大学や大手企業がある場合は、その大学の学生や企業の社員が住むことで安定した賃貸経営が期待できます。

他の物件と同じようにネットや広告で募集するのではなく、そのようなターゲットを想定してチラシを置いてもらうなどの工夫をして顧客を取り込む努力も大切です。実際に自分でチラシをまくことはしなくても、管理会社と相談をしてターゲット層に届く告知をすることで入居率を上げる工夫をするようにしましょう。

まとめ

ワンルーム投資の抑えておきたいポイントについて見てみました。ワンルーム投資は初めて不動産投資をする方にとって比較的始めやすい投資ですが、長期の投資になりますので、きちんとリスクヘッジをして取り組むことが大切です。

特に気を付けておきたいのは空室リスクです。空室の間は家賃収入が入らず、ローンの返済負担が大きくなってしまうため、なるべく空室期間を短くできるように購入時点から立地にこだわったり、運用のなかで十分な現金をストックしておいたりすることで対策を行いましょう。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

西宮光夏

最新記事 by 西宮光夏 (全て見る)

- 投資用ワンルームマンションを売却するなら知っておきたい7つのこと - 2024年4月23日

- 低金利はいつまで続く?マンション投資で金利上昇に備える4つのポイント - 2023年4月21日

- 不動産投資セミナーのメリットや注意点は?オンラインで話が聞ける不動産会社も紹介 - 2023年1月8日

- 中古マンション投資のメリットや注意点は?役立つセミナーも紹介 - 2022年6月4日

- 収益不動産、購入するなら大手と中小どちらがいい? - 2022年1月10日