資産運用をしていくうえで、一定の割合の現金は欠かせません。現金は使いたいときに使えて元本割れもありませんが、持ちすぎるとインフレリスクに対応できないなどの注意点もあります。

この記事では資産運用と現金の合理的な割合について、考え方と決め方、年代別・ケース別の例を紹介します。

※本記事は投資家への情報提供を目的としており、特定サービスの利用を勧誘するものではございません。投資に関する決定は、ご自身のご判断において行われますようお願い致します。

※2022年12月26日時点の情報をもとに執筆しています。最新の情報は、ご自身でもご確認をお願い致します。

目次

- 資産運用と現金の割合の決め方

1-1.資産運用における現金の意味

1-2.ベースとなるのは年齢

1-3.状況によって現金の割合を調整する

1-4.目的に応じて資産を分ける

1-5.自分のリスク許容度を把握する - データで見る年代別預貯金と資産運用の割合

- 資産運用と現金の割合のモデルケース

3-1.20代単身者

3-2.30代の子どもがいない共働き夫婦

3-3.40代で子どもの教育費がかかる夫婦

3-4.40代の単身者

3-5.50代で子育てが一段落した夫婦 - まとめ

1.資産運用と現金の割合の決め方

最初に、資産運用における現金の役割や割合について解説します。

1-1.資産運用における現金の意味

資産運用においての現金とは、投資に回せる資金の中での現金を意味します。同じ現金でも、生活費に回す分や使い道の決まった分とは別で、資産運用のポートフォリオの一部としての現金です。

100万円相当の金融資産を株式50万円、投資信託30万円、現金20万円の割合で持っていたら、現金の割合は20%となります。

1-2.ベースとなるのは年齢

現金の割合の決め方で一般的にいわれている目安の一つが、現金を基準とした割合です。

- 20歳:20%

- 30歳:30%

- 40歳:40%

- 50歳:50%

- 60歳:60%

このように単純な決め方ですが、若い人ほど取れるリスクが大きいという根拠に基づいています。年齢が若ければ運用の期間も長く、その間に損をしてもリカバーしやすいからです。

ただし、60代でも働いて収入を得る人は多く、収入があるうちは資産運用を続けていくことは可能です。そのため、運用期間は60代でも10年以上ある可能性もあり、取れるリスクも大きくなります。個人差はありますが、50代や60代の現金の割合はより少ないほうがよい人も多いでしょう。

1-3.状況によって現金の割合を調整する

自分にとって最適な現金の割合がわからない場合、上記のように年齢を目安にしても大きな問題はありません。より合理的に決めるのであれば、資産の総額やライフサイクルなどをトータルで判断することになります。

たとえば、すでにまとまった資産がある人と、今は資産がほとんどなくてこれから資産形成をする人では取れるリスクが異なります。まとまった資産を持つ人は現金の割合は少なくてもよく、資産がほとんどない人は適度な現金が必要です。

1-4.目的に応じて資産を分ける

資産運用に組み入れる現金は、意識的に他の目的の資産と区別する必要があります。そこで、資産運用のために現金を確保するための方法を解説します。

お金は使う目的によって以下の3つに分類できます。

- いざというときのための緊急予備資金

- 近いうちに使うことが決まっているお金

- すぐに使う予定のない余裕資金

いざというときのための緊急予備資金

家計には失業して収入が途絶えたときや病気で働けない場合などに、生活費の不足分を補填できる予備のお金が必要です。呼び方は「緊急予備資金」や「生活防衛費」などで、金額は生活費の6カ月分が目安といわれています。毎月の生活費が20万円であれば、120万円の予備資金が必要です。

緊急予備資金は家計を運営していくうえで、絶対に必要なお金です。まずはこの資金を確保してから、運用を始めましょう。緊急予備資金は、いざというときにすぐに使えなければなりません。そのため、預貯金で準備するとよいでしょう。

使い道が決まっているお金

マイカーの購入費用やマイホーム購入の頭金など使い道の決まっている資金は、生活費や緊急予備資金とも分けて管理する必要があります。できれば目的ごとに預ける口座を分けて、目的外に使わないようにしたほうがよいでしょう。

ただし、使い道が決まっていても、使う時期が10年以上先の資金は、インフレリスクを考えると運用するほうが合理的です。子どもが生まれてすぐに教育資金の準備をする場合などは、運用での準備も検討しましょう。

すぐに使う予定のない余裕資金

すぐに使う予定のない資金は、運用で多少損をしたとしても当面の家計に影響がありません。また、運用期間も長く取れるため、積極的な運用に適しています。運用に組み入れる資金は証券口座などに預けますが、運用商品を買い付けない現金も他の資金と区別するために入金しておくとよいでしょう。

現金を証券口座に入金すると証券口座の預かり金となります。預かり金には利息は付きませんが、金融機関の資産とは分別管理されるため、金融機関が破綻しても保護される仕組みです。

1-5.自分のリスク許容度を把握する

資産運用と現金の割合を決める際に考慮したいポイントに、自分のリスク許容度があります。リスク許容度とは運用で損失を被った場合に、どの程度のマイナスまでなら耐えられるかの度合いです。

同じ損失額や損失割合でも全く気にしない人もいれば、ショックで運用をやめたくなる人もいます。この差は、個人個人のリスク許容度の違いによるものです。リスク許容度に合わない運用をすると、運用が続けられなくなるなどのリスクがあります。よって、リスク許容度の高い人は現金の割合を少なく、低い人は現金を多めに調整する必要があるのです。

リスク許容度に関わる要素

リスク許容度は以下のような要素で決まります。

| 年齢 | 年齢が若く運用期間が長いほど、リスク許容度が高い |

| 収入 | 収入が多いほどリスク許容度は高い |

| 保有資産 | 年収と同様、保有資産が多いほどリスク許容度が高い |

| 将来予定される支出 | マイホーム取得や子どもの進学など大きな出費が控える人のリスク許容度は低い |

| 運用経験 | 運用経験の豊富な人はリスク許容度が高い |

| 性格 | 慎重な人はリスク許容度が低く、積極的な人はリスク許容度が高い |

2.データで見る年代別預貯金と資産運用の割合

次に、現在の日本の運用と現金の割合を、データをもとに紹介します。

以下は年代別の預貯金と他の金融資産との割合を2に以上世帯と夫婦世帯に分けた表です。金融資産の現金は預貯金で持つと考えられるため、ここでは預貯金の割合と現金の割合を同等とします。

2人以上世帯

| 年代 | 金融資産 | 預貯金 | 預貯金割合 |

|---|---|---|---|

| 20歳代 | 212万円 | 103万円 | 49% |

| 30歳代 | 752万円 | 380万円 | 51% |

| 40歳代 | 916万円 | 406万円 | 44% |

| 50歳代 | 1,386万円 | 577万円 | 42% |

| 60歳代 | 2,427万円 | 997万円 | 41% |

| 70歳代 | 2,209万円 | 959万円 | 43% |

| 全体 | 1,563万円 | 670万円 | 43% |

金融広報中央委員会「令和3年家計の金融行動に関する世論調査[二人以上世帯調査]」をもとに筆者作成

単身世帯

| 年代 | 金融資産 | 預貯金 | 預貯金比率 |

|---|---|---|---|

| 20歳代 | 179万円 | 85万円 | 47% |

| 30歳代 | 606万円 | 400万円 | 66% |

| 40歳代 | 818万円 | 300万円 | 37% |

| 50歳代 | 1,067万円 | 486万円 | 46% |

| 60歳代 | 1,860万円 | 716万円 | 38% |

| 70歳代 | 1,786万円 | 675万円 | 38% |

| 全体 | 1,062万円 | 442万円 | 42% |

金融広報中央委員会「令和3年家計の金融行動に関する世論調査[単身世帯調査]」をもとに筆者作成

目安では年齢が高いほど現金の割合が高くなるとされますが、実際には年齢が高い人のほうが若干現預金の割合が低いことがわかります。

3.資産運用と現金の割合のモデルケース

今後、資産運用と現金の割合を管理していくにあたり、ケースごとにどのように変えるべきか気になる人も少なくないでしょう。ここでは、年齢別・ケース別の資産運用と現金の割合の例を紹介します。

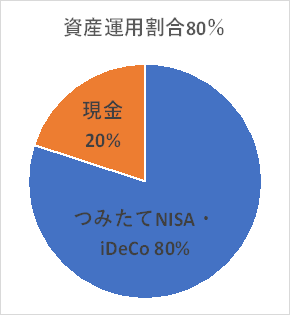

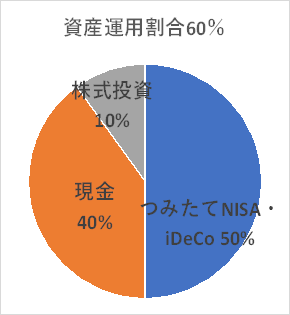

3-1.20代単身者

20代で独身の方の場合、まずは必要最低限の緊急予備資金を準備します。予備資金が確保できたら、近い将来に大きな支出の予定がなければ積極的に資産運用に回しましょう。

資産運用はつみたてNISAやiDeCo(個人型確定拠出年金)を活用します。どちらも限度額までの積立ができれば理想的ですが、そこまでの余裕がなければ途中解約が自由にできるつみたてNISAをメインにするとよいでしょう。

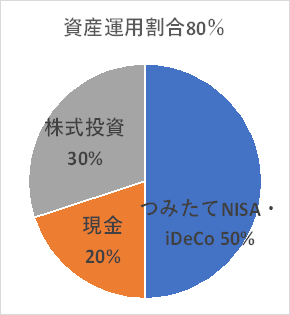

3-2.30代の子どもがいない共働き夫婦

30代で子どものいない共働き夫婦の場合、運用に回せる余裕資金が多く、リスク許容度が高めです。子どもがいないうちは老後資金に回す割合を高めにできるため、iDeCoとつみたてNISAならiDeCoを優先してもよいでしょう。運用に時間をかけられる人なら、積極的に利益を狙う株式投資なども選択肢となります。

もちろん、近いうちに子供が欲しい、家を買いたいなどのプランがある場合は、それに備えた現金を用意する必要があります。

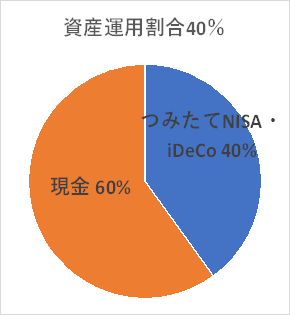

3-3.40代で子どもの教育費がかかる夫婦

40代で子どもの教育費がピークを迎えている夫婦の場合、運用に回せる余裕資金が少なくなります。そのため、リスク許容度は低く、現金の割合を増やしたほうが無難です。運用も都合のよいタイミングで現金化できるつみたてNISA中心で、iDeCoは必要最小限でもよいでしょう。

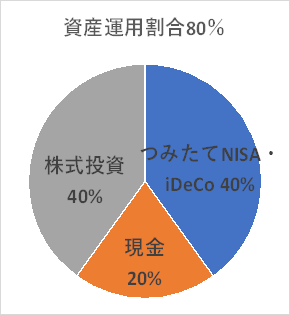

3-4.ケース4.40代の単身者

同じ40代でも独身の場合、運用に回せる資金は多くなり、リスク許容度も高くなります。40代であれば老後に向けての十分な資産形成の時間があるため、積極的な運用にチャレンジできます。老後資金準備に重点を置くなら、iDeCoを上限まで積立てるとよいでしょう。

3-5.50代で子育てが一段落した夫婦

50代で子育てが一段落して教育費の負担がなくなった夫婦は、老後に向けて資産形成のラストスパートに入ります。リスクは大きくなりすぎないようにすべきですが、適度であれば効率的に老後資金が準備できます。

キャリアを重ねて収入も増える時期なので、多少リスクを多めに取っても問題ないでしょう。

まとめ

資産運用と現金の割合については、現金が多すぎるとインフレに対応できず、少なすぎると大きな経済変動などの際のダメージが大きくなります。

それぞれのリスク許容度や資産運用の必要性に応じて最適な割合は変化するものです。世帯ごとのライフプランを考慮して、現状に最も合う現金の割合を決めましょう。

松田 聡子

最新記事 by 松田 聡子 (全て見る)

- 個人の金融資産が2212兆円の過去最高を突破。将来に向けた資産形成のポイントは? - 2024年10月21日

- 高校生が金融教育で学ぶ「貯める・増やす」資産形成の内容は?NISAの仕組みも - 2024年8月8日

- ウェルスナビとROBOPROの違いは?手数料や実績、メリット・デメリットを比較 - 2024年6月22日

- 2024年度の税制改正で子育て世帯はどう変わる?家計のポイントを5つ解説 - 2024年6月9日

- NISAで毎月いくら積立設定するべき?収入や年齢からポイントを解説 - 2024年6月9日