不動産投資は数ある資産運用の中でも、毎月の家賃収入が入ってくるという点と長期的な資産形成ができるという点などから注目を集めている投資手法です。

ただ、不動産投資は、始めさえすれば必ずうまくいくというものではないため、失敗する可能性も想定しながら慎重に物件選びや購入のタイミングなどを見計らっていく必要があります。

そこで今回は、これから不動産投資をはじめたい方に向けて、不動産投資の現状を整理した上で、不動産投資の代表的なリスクとその対処法などについて詳しく解説していきます。

目次

1 不動産投資の代表的な3つのリスク

資産運用による利益には、キャピタルゲインとインカムゲインの2種類が挙げられます。キャピタルゲインとは価格変動に合わせて売買を行うことによって得られる利益のことで、インカムゲインとは配当などのように資産を所有していることに得られる利益のことです。

不動産投資は家賃収入というインカムゲインを得ることを目的として行う資産運用ですが、定期預金や債券などの資産運用手法と比べると利回りが高いため注目されています。

株式投資などと比較すると、不動産投資は初期投資が大きくなるため、資産に余裕の人しか行うことができませんでした。しかし、今ではマイナス金利政策の影響もあり、不動産ローンが借りやすくなったため、自己資金がなくても比較的手軽に始められるようになっています。

その一方で、不動産投資から長期的な家賃収入を得ていく上で気を付けるべき主なリスクとしては以下の3つが挙げられます。

- 空室リスク

- 金利変動リスク

- 災害リスク

これらのリスクについて詳しく見ていきましょう。

2 人口の減少と空室リスク

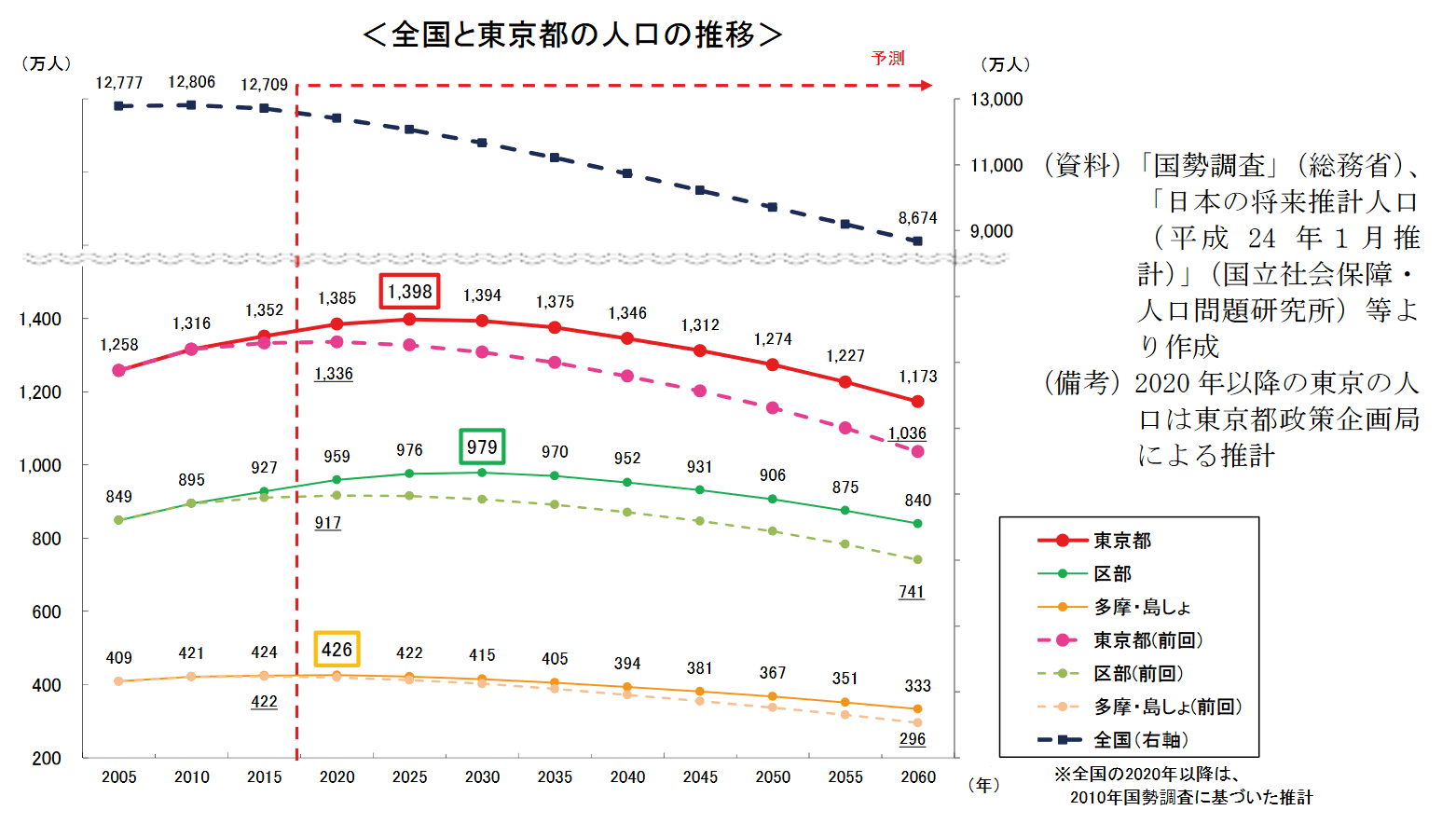

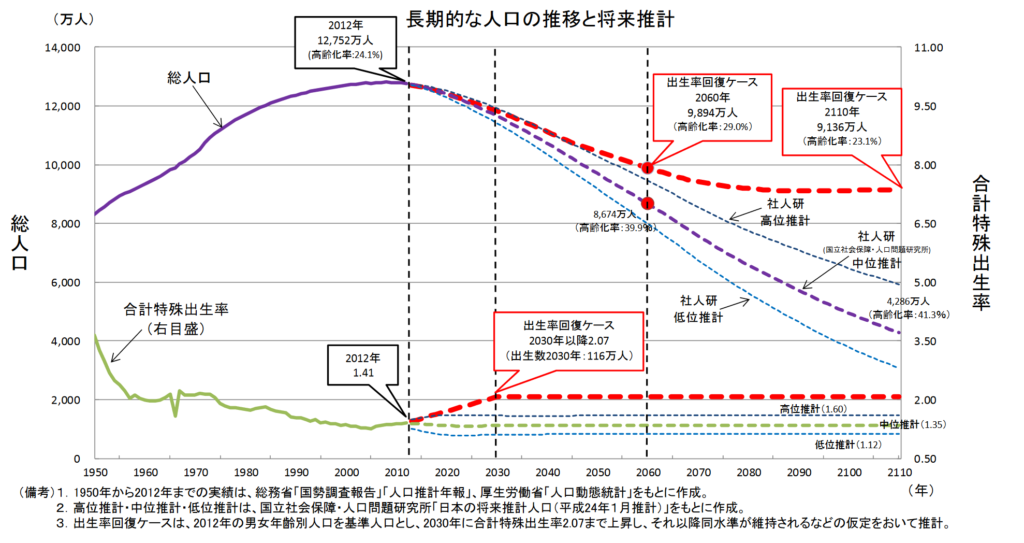

政府が発表したデータによると、平成20年に総人口のピークを迎えてから、年々人口が減少を続けています。2100年には現在の人口の半分以下になると予想されるなど、人口の減少が深刻化しています。

不動産投資にとって大きなリスクの1つに空室リスクがありますが、人口が減少するということは、そもそも入居者の母数が少なくなるということを意味しているため、空室リスクが今以上に高まってくることが予想されるでしょう。

ただ、日本全体の人口は減少しているものの、東京のように魅力が大きいエリアでは今後も人口の流入増が見込まれています。東京都政策企画局の「2060年までの東京の人口推計」によれば、東京都の人口は2025年に、区部では2030年にピークを迎えると予測されており、今後も10年以上は人口増が続くことになります。

2030年頃から人口減少が始まることを考えると、2040年頃までは現在と同水準以上の人口を見込むことができると考えられます。

出典:東京都政策企画局「2060年までの東京の人口推計」

出典:東京都政策企画局「2060年までの東京の人口推計」

このように、人口減少社会にあっても需要の大きいエリアで不動産投資を進めることで、入居や家賃収入を安定させられる可能性があります。

3 マイナス金利政策と金利変動リスク

不動産投資におけるリスクの1つとして金利変動のリスクがあります。金融機関の融資を受けて行うのが一般的であるだけでなく、融資金額が大きいため、金利が変動すると大きな影響を受けてしまいます。

現在の日本はデフレから脱却するために、マイナス金利政策を行っています。マイナス金利政策とは、日本銀行の金利をマイナスに引き下げることによって、投資や消費を活発にし、物価を引き上げるというものです。

このマイナス金利政策の影響を受けて、金融機関の預金金利が低くなっていることに加え、個人や企業に対する融資が積極的に低金利で行われています。

2018年4月に日銀の黒田総裁の再任が決まり、任期満了までには5年の期間があるため、当面はマイナス金利政策が維持されると見られていますが、引き続き日銀の動向を注視しておく必要があります。

4 自然災害による災害リスク

日本は、全国各地で頻繁に地震が発生するほか台風による風害・水害が発生するなど、自然災害のリスクが大きい国です。

不動産投資における災害リスクとは、災害によって物件が損壊してしまったり、運用できなくなってしまうリスクのことを指します。以下では、災害リスクを地震とそれ以外のリスクに分けて、それぞれ詳しく見ていきましょう。

4-1 地震による災害リスク

不動産投資を行う場合には、地震のリスクを避けて通ることはできませんが、物件選びの過程でリスクを軽減することは可能です。

現在新築されている物件は新耐震基準が適用されていますが、昭和56年(1981年)よりも前に建てられた物件は旧耐震基準が適用されています。新耐震基準と旧耐震基準の大きな違いは、震度6強から7に達する大規模地震でも倒壊や崩壊しないかどうかとなっています。

新耐震基準では、震度6強から7に達する大規模地震でも倒壊や崩壊しないという基準で設計されていますが、旧耐震基準の物件は地震によって大きな損失が発生する可能性がありますので注意が必要です。

4-2 その他の災害リスク

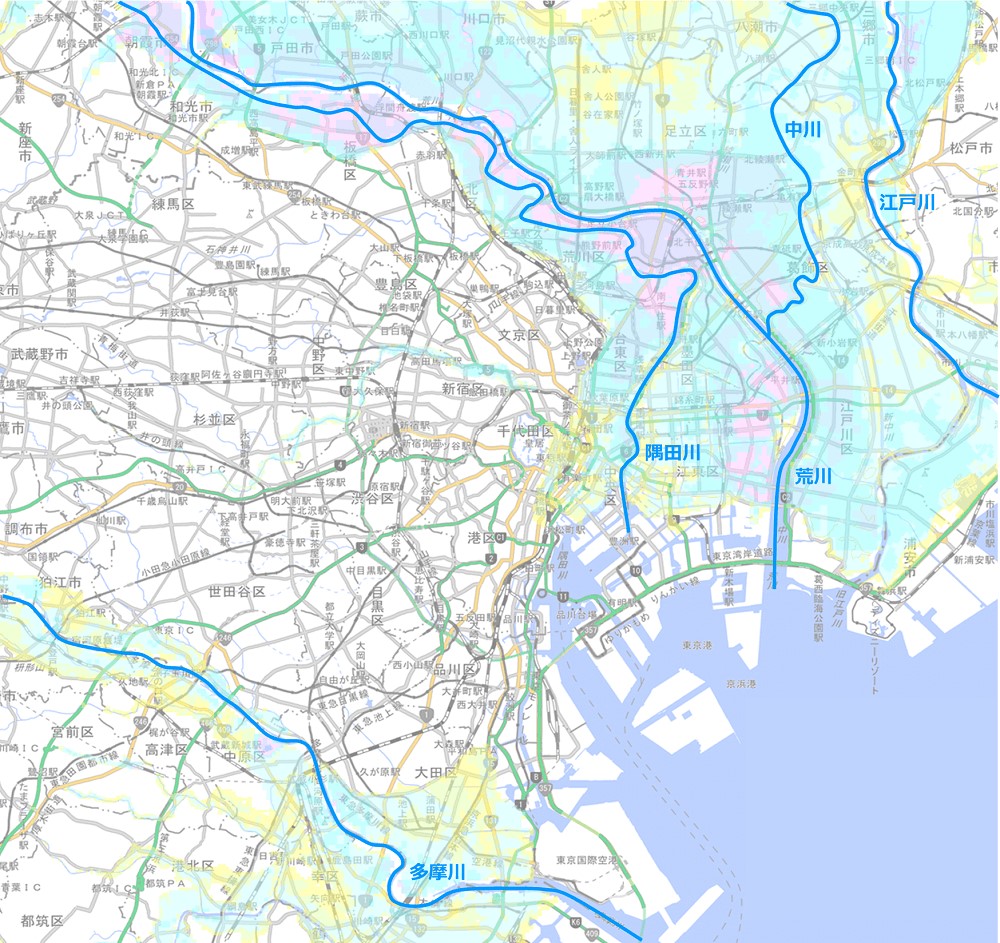

火災などの災害の他に、最近は台風や異常気象(爆弾低気圧)の豪雨の影響によって河川の氾濫などに巻き込まれる洪水による被害なども多発しています。地震による被害と同様、建物に甚大な被害が生じてしまうため、物件の運用を継続することが困難になる可能性があります。

これらの自然災害のリスクの高さは、事前に調べることが可能です。例えば、国土交通省が公表しているハザードマップです。ハザードマップとは、地震、津波、高潮、洪水、浸水、噴火、土砂災害などの被害のおそれがある地域についてまとめた資料です。これらの資料を確認することによってある程度の自然災害のリスクを把握し、リスクの大きいエリアでの投資を避けたり、対策を練ったりすることが可能です。

*国土交通省資料より引用 東京23区洪水浸水想定区域

*国土交通省資料より引用 東京23区洪水浸水想定区域

5 まとめ

人口減少による空室リスクや不動産の価格下落リスク、金融政策や融資環境の変化による金利変動リスク、災害による倒壊リスクなど、不動産投資には様々なリスクが存在します。

しかし、一つ一つのリスクは事前に対処することが可能ですので、リスクについて十分に理解を深めた上で、物件選びを進めていきましょう。

矢野翔一

最新記事 by 矢野翔一 (全て見る)

- アパート経営の始め方と必要な資金は?土地あり・土地なしのケースで解説 - 2024年10月14日

- 個人情報の提供は不要!匿名で不動産査定ができるサイト4選 - 2024年7月10日

- 親の死後、家の名義変更はいつまでに必要?放置してしまった場合の注意点も - 2024年3月31日

- 沖縄の不動産売却でおすすめの不動産一括査定サイトは?4社を比較 - 2023年5月19日

- 神奈川の不動産売却でおすすめの不動産一括査定サイトは?5社を比較 - 2023年4月27日

内閣府「

内閣府「