不動産投資を検討しているものの、多額の融資を受けることへのリスクに不安を感じ、悩む方も少なくないのではないでしょうか。

不動産投資ローンの返済の失敗には、いくつかの典型的なパターンがあります。それぞれのパターンについて、リスクを分析して対策を講じることで、失敗をある程度回避することが可能です。

本記事では、不動産投資ローンの返済の失敗パターンと、その原因となる不動産投資のリスク、回避策について解説します。

目次

- 不動産投資ローンの返済に失敗するパターンとは

- 失敗パターンから見えてくるリスクと対策

2-1.不動産の購入価格に問題がある

2-2.家賃収入や管理維持費用などの想定が甘い

2-3.返済能力に比べて負担の大きい不動産投資ローンを組んでしまっている

2-4.出口戦略が無く、初期投資が回収できなくなる - 不動産投資ローンの返済リスクが高い場合は「借り換え」も検討する

- まとめ

1.不動産投資ローンの返済に失敗するパターンとは

不動産投資は、不動産投資ローンによって融資を受けて行います。不動産から得られる家賃収入が当初の予定より悪化した場合、不動産投資ローンの返済額や入退去に伴う修繕などの諸経費を差し引くと月々のキャッシュフロー(資金の流れ)がマイナスになってしまうことがあります。

不動産投資のキャッシュフローがマイナスになった場合でも、毎月のローン返済額は一定のため、その他の方法で得た収入を返済に充てることになります。投資した不動産から収益を生み出せておらず、反対にその他の収益を阻害してしまうような状況と言えるでしょう。

しかし、不動産投資ローンの返済に失敗するケースには典型的なパターンがあります。それらのパターンを分析することで、不動産投資に潜むリスクが見えてくると同時に、失敗をある程度回避する対策となります。

不動産投資のリスクをゼロにすることはできませんが、不動産投資のリスクはコントロール可能な部分もあります。以下で詳しく説明していきます。

2.失敗パターンから見えてくるリスクと対策

ここでご紹介する失敗パターンは、以下4つを取り上げます。

- 不動産の購入価格に問題がある

- 家賃収入や管理維持費用などの想定が甘い

- 返済能力に比べて負担の大きいローンを組んでしまっている

- 出口戦略が無く、初期投資が回収できなくなる

以下で、それぞれのパターンとリスク、リスク回避の対策について説明します。

2-1.不動産の購入価格に問題がある

不動産の価格は、需給関係によって左右されます。立地や賃貸需要など観点から条件の良い物件は人気が高く、割高で販売されることもあります。

不動産投資目的で購入される物件では、利回りが判断指標の一つになります。特別な理由もなく利回りがその地域の相場に比べて低い物件や、利回りが相場通りであっても土地建物の積算評価が価格に比べて低い物件は、割高であるといえます。

積算評価とは、金融機関が融資の担保設定をする際に物件評価の基準にする指標で、積算評価が低いと売却時にも融資金額が伸びず、高い価格で買い手がつきにくくなります。

不動産投資ローンは、投資家の属性を評価して投資物件の評価額以上の融資がつくことがあり、ローン審査が通った場合でも物件の適正な価値を保証するものではありません。立地・間取り・築年数が同じような物件と比べてみるなど、その物件が適正価格であるのか見極めることが大切です。

2-2.家賃収入や管理維持費用などの想定が甘い

不動産投資では、築年数が経過するにつれて、家賃収入の単価が下がったり、空室が出たり、大規模な修繕費がかかったりすることがあります。

購入当初の、キャッシュフローのシミュレーションにおいて、このようなリスクの想定が甘く不動産投資ローンの返済が回らなくなることがあります。

このような事態を避けるために、キャッシュフローは厳しめに見積もっておくとよいでしょう。それでも大規模な修繕費の支出など、想定外の事態が発生することもあります。万一に備え、ある程度手元資金を確保しておくとよいでしょう。

2-3.返済能力に比べて負担の大きい不動産投資ローンを組んでしまっている

不動産投資ローンは金融機関による所定の審査がありますが、投資家が高収入であったり多額の金融資産があったりする場合、家賃収入以外にそれらも返済原資とみて融資が下りることがあります。

そのような場合、属性に変化があると家賃収入だけではローンの返済負担が過大になる可能性があるといえます。

不動産投資は余裕資金でおこなうのが原則です。不動産投資ローンの返済条件は、家賃収入や余裕資金で回るような範囲に抑えたいといえます。

2-4.出口戦略が無く、初期投資が回収できなくなる

不動産投資ローンの返済が厳しくなったとしても、物件を売却して残債を一括返済できるアンダーローンの状態であれば、不動産投資に利用した元本を回収できる可能性は高いと言えます。

しかし、不動産は建物が経年劣化により価値が落ちることに加え、家賃収入の単価や入居需要も落ちる傾向にあり、多くの場合、築年数の経過につれて市場価格が下落していきます。

このため、売却しようと考えた時に残債の金額で売却できるとは限りません。また、不動産投資ローンの返済が厳しくなっている状況では、購入時より収益性が下がっていることが伺え、投資用物件としての評価も下がっていると考えられます。

売却時に残債の金額以上で売ることができないオーバーローンの場合は、結果的に手元資金を返済に充当することになり、不動産投資ローンの返済は失敗といえるでしょう。

このような事態を招かないようにするには、物件の売却・相続という最終的な出口戦略までを想定し、トータルで利益が出るかどうかをシミュレーションしてから購入判断をしたいといえます。

3.不動産投資ローンの返済リスクが高い場合は「借り換え」も検討する

不動産投資を始める際、返済能力の限界近くまで融資を利用していると、金利が上昇した時の返済リスクも増すことになります。このような場合は、不動産投資ローンの借り換えも検討することが大切です。

借入時の不動産投資ローンの金利が高い場合、借り換えなどにより不動産投資ローンの金利を下げてキャッシュフローを良化させることを検討してみましょう。金利が下がることで返済総額(負債)が少なくなり、投資効率を改善することに繋がります。

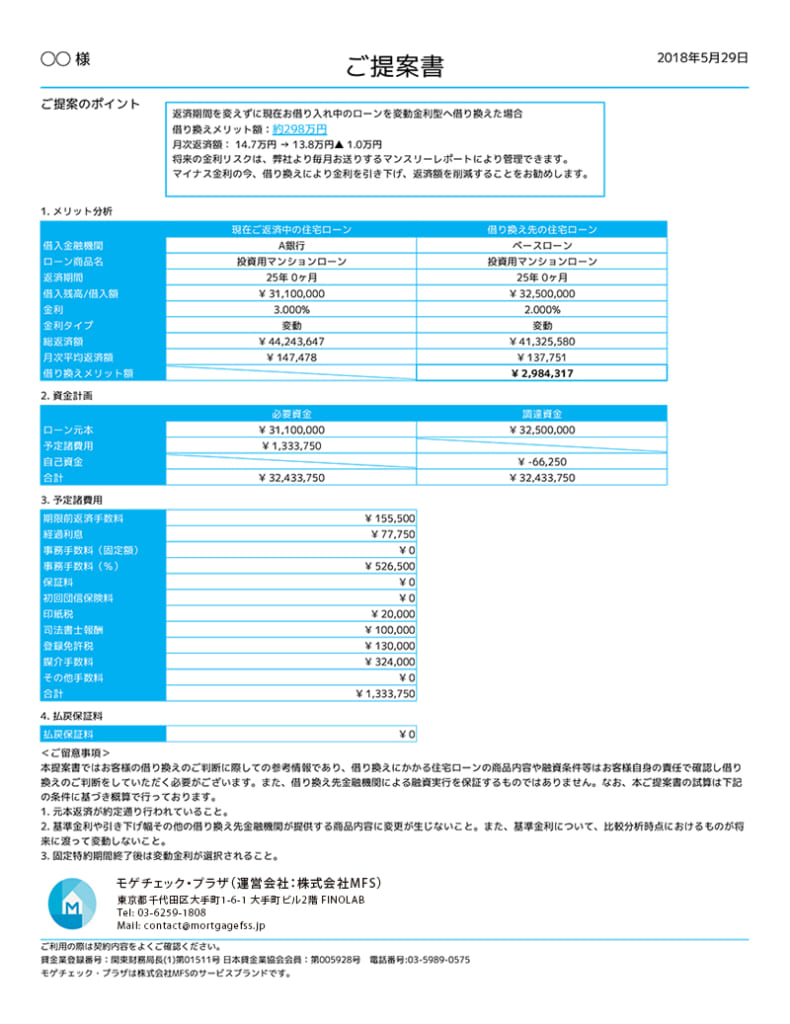

例えば、借り換えシミュレーションができる「インベース」というサービスでは、オンライン上で不動産投資ローンの借り換えシミュレーションから借り換え手続きの代行まで一貫して行うことが可能です。下記の事例を見てみましょう。

金利3%のローンから2%のローンへ借り換えを行うと、月々の返済額が約1万円安くなるということがわかります。また、合わせて総返済額も300万円ほど圧縮することができています。

低い金利のローンに借り換えをすることで毎月の返済額を減らすことができ、その分キャッシュフローも良くなり運用も改善していきます。借入時の融資条件が悪い場合には、利用を検討してみると良いでしょう。

【関連記事】インベース/モゲチェックの評判・概要

まとめ

今回は不動産投資ローンの返済の失敗パターンと、その原因となる不動産投資のリスク、回避策について解説しました。

不動産投資ローンは物件の収益性や担保評価だけでなく、融資を受ける投資家の年収・年齢・勤務先などの属性も評価対象となり、物件のパフォーマンス以上の融資額が出ることがあります。

融資額の大きさや現時点の収益性だけで物件を選定せず、長期的に担保性・収益性の高い物件を見極めることが大切です。

不動産投資ローンの返済の失敗は、パターン別にリスクを分析して予め対策をおこなうことである程度回避することが可能です。購入前に、価格やキャッシュフローの想定、ローン返済負担、出口戦略までをシミュレーションして、慎重に判断をしたいといえます。

佐藤 永一郎

最新記事 by 佐藤 永一郎 (全て見る)

- 公認会計士が不動産投資をするメリット・デメリットは?体験談・口コミも - 2024年9月20日

- 不動産投資を小さく始める方法は?初心者向けの手順や注意点を解説 - 2024年8月25日

- 中古マンション投資のメリット・リスクは?初心者向けの注意点も - 2024年7月27日

- 不動産小口化商品のリスクは?購入・投資前に確認しておきたい5つのポイント - 2024年6月2日

- 相続不動産を売却したら税金はいくら?シミュレーションで解説 - 2024年3月31日