不動産投資のアパートローンの審査では、収益不動産の資産性以外に、属性も審査対象となります。

人生設計に沿って投資計画を練るには、年収・年齢・自己資金などの属性条件がアパートローンの審査にどのような影響を及ぼすのか、知っておくことが必要です。

本記事では、アパートローンの審査基準における属性の位置付けと、属性についてどのような項目が審査対象となり、審査にどのように影響するのか、について解説します。

目次

- アパートローンの審査基準と属性

- 属性の審査項目

2-1.年収

2-2.金融資産(自己資金)

2-3.残債・返済状況・返済負担

2-4.家計余力・家族構成

2-5.勤務先情報

2-6.年齢その他 - アパートローンの審査に通るための対策

- アパートローンの融資条件が悪くなってしまった場合の対策

- まとめ

1.アパートローンの審査基準と属性

アパートローンなどの不動産投資ローンは、不動産賃貸業に対する事業性ローンという側面が強く、融資審査の際、収益不動産の資産性を重視します。

資産性とは、その物件の収益性と担保性であり、返済原資に充当する家賃収入がどれぐらい得られるか、返済が滞った場合の元本の回収は可能か、といった観点から評価されます。

しかし、実際の審査においては、アパートローンの返済原資につき、収益物件の家賃収入だけではなく、本人の給与収入や金融資産なども考慮して審査されています。

このようなアパートローンの審査における属性考慮の傾向は、住宅ローンの審査と近似しています。その審査項目は、年収や金融資産の金額、残債の金額・返済負担率など多岐にわたるといえます。

2.属性の審査項目

アパートローンの審査における属性の審査要素は、主に次のような項目になります。金融機関によっては、各項目における評点を決めて、その合計値を審査基準とする方法を採用していることもあります。

2-1.年収

年収は、アパートローンの返済原資となる重要な審査項目といえます。給与収入のみならず、既に不動産投資をおこなって収益を上げていればその収入や、それ以外のすべての収入が考慮されます。

借入額が年収の8倍程度を超えると融資条件が厳しくなる傾向があり、ボーナスやインセンティブなどにより一時的に上昇していないかを確認するため通常過去3年間の年収が審査対象となります。また、配偶者など同一世帯の家族構成員の年収も加味されることがあります。

2-2.金融資産(自己資金)

金融資産も、重要な属性の審査項目です。金融資産は、返済が滞った場合の元本回収可能性という側面からみられ、「借入額が金融資産と不動産の評価額を下回っているか」、「債務超過でないかどうか」、という点も重視されます。

資産背景の審査においては、同一世帯の家族構成員の金融資産なども加味されることがあります。

2-3.残債・返済状況・返済負担

借入金額は年収の8~10倍程度を目安に上限があるため、借り入れるアパートローンを含め、その他の借入金の残高がどれぐらいあるか、についても審査項目となります。

過去の返済状況や、返済負担に余裕があるかどうかの観点から、総収入に占めるローン返済額の比率も審査項目となります。

家賃収入の空室リスクやローンの金利上昇リスクを加味し、およそ40~50%程度を目安に返済比率を設定していきます。

2-4.家計余力・家族構成

家計余力を計るという観点から、自宅が持ち家か賃貸かという点や、家族構成も審査対象となります。世帯単位での収入が考慮される反面、扶養家族が多いと支出が多くなると判断され、不利に働くケースがあります。

2-5.勤務先情報

勤務先については、勤務先企業の業種、規模、勤続年数、雇用形態などが、収入の持続性を計る際の材料として審査対象になります。

上場企業、公務員、一部士業などは金融機関の評価も高くなります。勤続年数は長いほど評価が高くなり、一方で転職回数が多いと失業リスクが高いとされ評価は低くなる可能性があります。

2-6.年齢その他

年齢についても、定年退職になると給与収入が減ることが考えられるため、審査対象になります。定年間近の年齢になると、融資審査にはマイナス評価となる可能性があります。

借入時の年齢のみならず、完済時年齢までが考慮されます。その他、働き続けることができるかどうか、という観点から、健康状態なども審査の対象となります。

3.アパートローンの審査に通るための対策

属性が低くアパートローン審査に通らない場合は属性の改善が重要となりますが、本人の属性評価は年収や年齢、勤務先情報など、対策や改善が難しいものが多く含まれています。そのような状況であれば、属性改善を進めつつ、金融機関から高く評価される物件を探すことも重要です。

アパートローンの審査では本人の属性に加えて、物件の収益性や資産性、将来的なリスクなど、物件への評価も重視されています。本人の属性が審査において不利な状況では、融資を受けやすい物件の購入を検討することが有効となります。

例えば、新築アパート投資会社の「アイケンジャパン」では、厳選したエリアの中でも駅から徒歩15分圏内の好立地に無駄なスペースを省いたアパートを建築してます。好立地のアパートは土地の評価額が高く、金融機関の融資審査で高い評価を得られることがあります。

その他、融資額の大きな1棟投資が難しい場合は、価格の安いマンション投資を検討してみましょう。物件価格の安いマンション投資では借入額が少なくなることから、比較的ローンの審査も通りやすく、融資実績の豊富な不動産投資会社も少なくありません。

東京23区・横浜エリアに集中した新築・中古マンションを取り扱うマンション投資会社の「プロパティエージェント」では提携金融機関が10社以上あり、その中から審査や条件面を考慮してローンを紹介してもらうことが可能です。物件の担保力が高く、フルローン実績や金利1%台での融資実績があります。

プロパティエージェントでは、幅広い知識レベルに合わせた「オンラインセミナー」を定期開催しています。「まずは情報収集したい」「投資用物件の選び方を知りたい」という方は、参加検討してみると良いでしょう。

本人の属性評価が低い時は、物件の担保力を上げることも有効な対策となります。自身の属性改善に悩む方は、融資実績の豊富な不動産投資会社へ相談してみましょう。

【関連記事】アイケンジャパンの評判・概要

【関連記事】プロパティエージェントの評判・概要

4.アパートローンの融資条件が悪くなってしまった場合の対策

金融機関からの属性評価が低いと、属性評価が高い人と比較してアパートローンの融資条件が悪くなる可能性が高まります。融資年数が短くなってしまったり、金利が高くなってしまうことでキャッシュフローを圧迫してしまうデメリットに繋がります。

借入時のアパートローンの金利が高い場合、借り換えなどにより不動産投資ローンの金利を下げて、キャッシュフローを良化させておくこともポイントです。金利が下がることで返済総額(負債)が少なくなり、投資効率を改善することに繋がります。

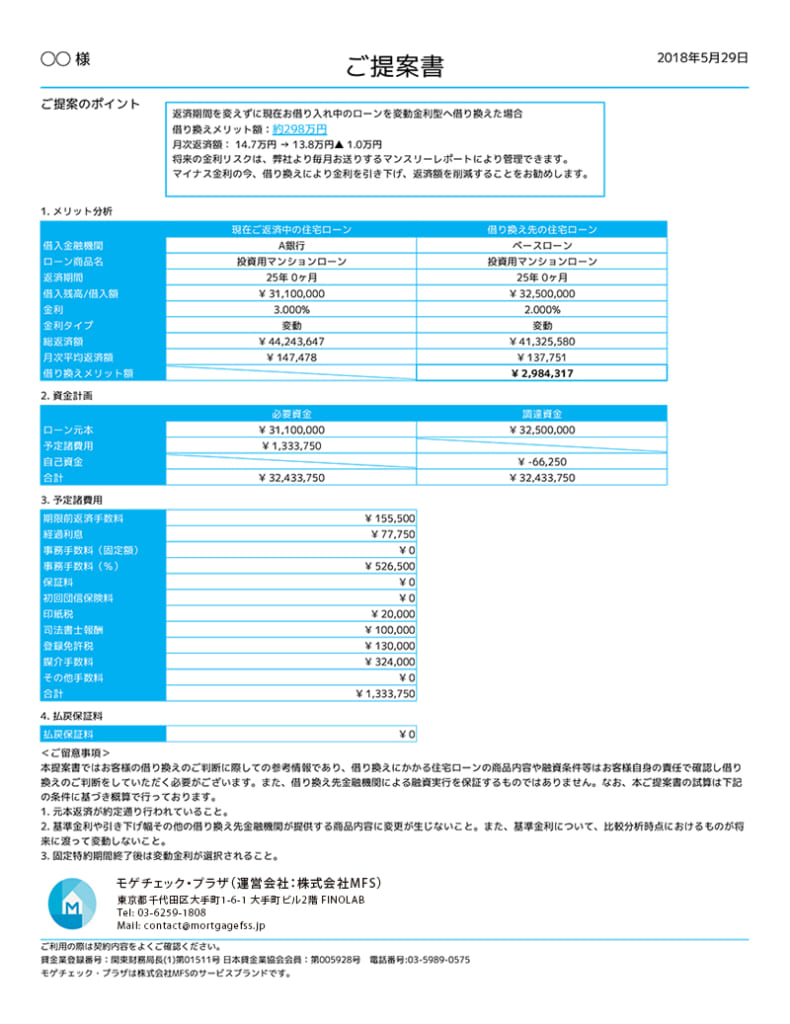

例えば、借り換えシミュレーションができる「インベース」というサービスでは、オンライン上で不動産投資ローンの借り換えシミュレーションから借り換え手続きの代行まで一貫して行うことが可能です。下記の事例を見てみましょう。

金利3%のローンから2%のローンへ借り換えを行うと、月々の返済額が約1万円安くなるということがわかります。また、合わせて総返済額も300万円ほど圧縮することができています。

低い金利のローンに借り換えをすることで毎月の返済額を減らすことができ、その分キャッシュフローも良くなり運用も改善していきます。借入時の融資条件が悪い場合には、利用を検討してみると良いでしょう。

まとめ

アパートローンの審査において、家賃収入からローン返済ができない場合の返済原資という観点から、属性も重要な審査項目となります。

アパートローンの審査を有利に進めるには、収益性や担保性の高い物件を選ぶのが最優先ですが、属性を改善させるのも有効です。

本記事で解説した属性について重視されるポイントを参考にして、年収を上げたり、貯蓄を増やしたり、あるいは借入を整理したりなどを検討してみましょう。

また、本人の属性の改善が難しい場合は物件の担保力を上げることが有効な対策となります。不動産投資会社への資料請求やセミナーへの参加を通して、情報収集を進めてみましょう。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

佐藤 永一郎

最新記事 by 佐藤 永一郎 (全て見る)

- 公認会計士が不動産投資をするメリット・デメリットは?体験談・口コミも - 2024年9月20日

- 不動産投資を小さく始める方法は?初心者向けの手順や注意点を解説 - 2024年8月25日

- 中古マンション投資のメリット・リスクは?初心者向けの注意点も - 2024年7月27日

- 不動産小口化商品のリスクは?購入・投資前に確認しておきたい5つのポイント - 2024年6月2日

- 相続不動産を売却したら税金はいくら?シミュレーションで解説 - 2024年3月31日