投資の期間が長い場合と短い場合ではやり方が異なります。一般的に短期で利益を狙うより、長期で資産形成するほうが個人投資家向きといえます。この記事では、長期投資のメリット・デメリット、基本的なやり方、適した運用商品・サービスなどについて解説します。

※本記事は投資家への情報提供を目的としており、特定サービスの利用を勧誘するものではございません。投資に関する決定は、ご自身のご判断において行われますようお願い致します。

※この記事は2022年7月29日時点の情報に基づき執筆しています。最新情報はご自身にてご確認頂きますようお願い致します。

目次

- 長期投資とは

1-1.長期投資とはどのくらいの期間をいうのか

1-2.長期投資と短期投資の違い

1-3.長期投資の仕組み - 長期投資のメリット

2-1.複利効果で資産が成長する

2-2.リスクが軽減される

2-3.ほったらかしにできる - 長期投資のデメリット

3-1.資産形成に時間がかかる

3-2.収益の予測ができない - 長期投資のやり方

4-1.投資の目的と目標額を明確にする

4-2.家計を見直して投資に回すお金を確保する

4-3.運用商品を選ぶ

4-4.定期的に見直す - 長期投資に適した運用商品とは

5-1.投資信託

5-2.ETF(上場投資信託)

5-3.ロボアドバイザー

5-4.つみたてNISA

5-5.iDeCo(個人型確定拠出年金) - 長期投資を長続きさせるコツ

6-1.短期的な値動きにとらわれない

6-2.自動的に続けられる仕組みを作る

6-3.余裕資金で投資する - 長期投資のポートフォリオ

7-1.GPIFのポートフォリオを参考にする - まとめ

1.長期投資とは

最初に、長期投資の概要について整理しておきましょう。

1-1.長期投資とはどのくらいの期間をいうのか

長期投資の期間に明確な基準はありませんが、一般的に10年以上の期間があれば「長期投資」に該当するでしょう。長期投資では買付けた運用商品を長く保有し続けて、値上がりを待つのが基本です。

保有する期間が長いほど収益がブレにくくなる傾向があるため、20年・30年といった長期間の投資も珍しくありません。

1-2.長期投資と短期投資の違い

長期投資では、運用資産の将来の成長を期待して長期で保有します。将来、取り崩しが必要になったところで売却するやり方です。

これに対し、短期投資は株式投資のデイトレードなど、短い時間で値上がり益を狙う方法です。買付けた商品が値上がりしたところで売却、売却で得た資金ですぐに次の買付、というように売買を繰り返します。

1-3.長期投資の仕組み

(筆者作成)

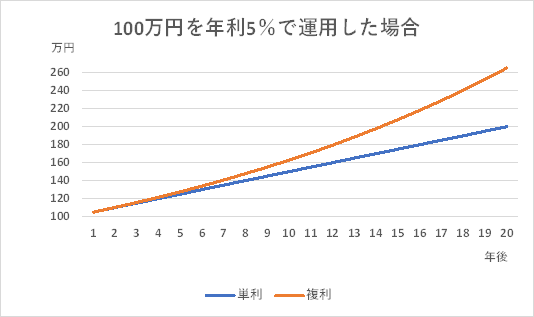

長期投資で利益が出る仕組みは、主に「複利効果」によるものです。利息(運用益)には「単利」と「複利」があり、単利とは決まった元本にだけ利息が付くことです。たとえば、100万円を年利5%で単利運用すると、1年に5万円ずつ利息が付いていきます。

これに対し「複利」とは、利息を元本に組み入れて次の利息を計算する方式です。元本が少しずつ増えていくため、「利息が利息を呼んで」資産がじわじわ増えていく効果があります。

上の表は同じ元本、利率の単利と複利を比較したものです。最初のうちは単利と複利にほとんど差はありません。しかし、時間が経つと徐々に複利の効果が表れることがわかります。

長期投資では短期投資のように頻繁に売り買いをしなくても、時間をかけると複利効果で利益が大きくなっていく仕組みなのです。

2.長期投資のメリット

ここでは、長期投資の代表的なメリットを解説します。

2-1.複利効果で資産が成長する

長期投資の最大のメリットは、時間をかけることで複利効果が得られる点です。複利運用を続けて元本が大きくなるにつれて、運用益も増えていきます。時間の経過とともに単利と複利の差が広がるのは、そのためです。

2-2.リスクが軽減される

出典:金融庁ウェブサイト

値動きのある運用商品の価格変動の振れ幅(リスク)は期間が長くなるほど小さくなります。

上記は100万円を国内外の株式と債券に積立投資した場合の収益の実績を5年と20年で比較したものです。保有期間5年では、実績に大きなばらつきがあり、マイナスになっているケースもあります。しかし、20年保有すると収益率は2%から8%に収まり、短期より一定の収益が得られる傾向が出ることがわかります。

株式のようにリスクの大きな運用商品も、長期で保有すれば比較的堅実に収益が期待できる可能性があるのです。

2-3.ほったらかしにできる

株式やFXの短期投資では常に値動きを追い、取引のタイミングを図る必要があります。しかし、長期投資では買付けた商品を長く保有するため、細かい値動きを確認する必要はありません。

長く保有する場合、途中の値下がりも想定し、短期の値動きにはとらわれないことが大切です。買付けた商品はときどき状況を確認する程度で、「ほったらかし」にしてもよいでしょう。

3.長期投資のデメリット

10年以上の時間をかけて資産を育てる長期投資にはメリットもありますが、デメリットもあります。以下のようなデメリットを理解したうえで長期投資に取り組みましょう。

3-1.資産形成に時間がかかる

長期投資では、短期投資のようにすぐに利益を得られません。

長期投資のポイントである複利効果は、短期間ではあまり機能しません。そのため、始めてしばらくは投資の効果を実感できないことも多いでしょう。株式のデイトレードなどに慣れている人にとっては、大きなデメリットに感じられるかもしれません。

3-2.収益の予測ができない

長期投資は複利効果で資産を大きく育てていく方法ですが、投資元本が将来いくらになるかはわかりません。たとえば、株式を発行する企業の業績が上がれば、株価の上昇に理論上限度はないのです。状況によって資産が倍増する可能性もありますが、逆にマイナスになってしまうかもしれません。

運用商品の組み合わせでおおよその収益は予想できますが、結果が確実でないことを頭に入れておきましょう。

4.長期投資のやり方

ここからは、具体的な長期投資の方法について解説します。

4-1.投資の目的と目標額を明確にする

投資を成功させるには目的と目標をはっきりさせて、計画的に行うことが大切です。「学資を子どもが18歳になるまでに1,000万円準備する」というように、目的や目標は投資に欠かせません。

特に目的がなく投資を始めると、少し値上がりした程度で引き出してしまうなど、資産形成につながらない行動を取る可能性も高くなります。投資の計画では、大まかでかまわないので具体的な数字を盛り込みましょう。

4-2.家計を見直して投資に回すお金を確保する

目標額が決まったら、家計を見直して投資に回すお金を確保します。投資に使えるお金の余裕がない場合、ムダな保険の見直しなどをしてみましょう。

4-3.運用商品を選ぶ

次に、投資の目的や目標を達成するための運用商品を選びます。

投資方法による選び方

投資方法には、まとまった資金で商品を一括で買付けるやり方と、毎月1万円ずつのように定額を積み立てるやり方があります。通常の買付はほとんどの商品で可能であり、分散投資ならETFなどが使いやすいでしょう。積立で分散投資をするなら、投資信託が主な選択肢となります。

リスクやリターンの大きさによる選び方

リスク(価格変動の振れ幅)の大きさは運用商品によって異なり、リスクの高い商品を選ぶと大きな収益を狙える反面、損失も大きくなります。投資の目標や自分が許容できるリスクを考え、最適なリスクの商品を組み合わせましょう。

複数の資産や銘柄の組み合わせが面倒な人は、バランスファンドやロボアドバイザーなどを選ぶとよいでしょう。

4-4.定期的に見直す

長期運用では短期の値動きを細かく追う必要はありませんが、定期的なチェックは欠かせません。目安として、1年に1度は状況を確認しましょう。大きく値下がりしている場合は原因や今後の見通しを調べ、対応を考えます。

時間が経てば値を戻すケースも多いので、あまり神経質になる必要はありません。毎日の値動きの幅はわずかですが、何年間も長期で放置するのは避けましょう。

5.長期投資に適した運用商品とは

ここからは、実際に長期投資を始める場合の運用商品を紹介します。

5-1.投資信託

初心者が長期投資を始める場合、分散投資がしやすい投資信託が基本となります。投資信託とは不特定多数の投資家から集めた資金を運用会社がまとめ、株式や債券で分散投資を行い、運用成果を還元する金融商品です。

投資信託は通常の買付でも積立でも投資でき、運用商品の選択肢も豊富です。投資信託は証券会社だけでなく銀行などでも取り扱っており、少額から始められます。

iDeCoやつみたてNISAなどの制度でも中心となる商品である点からも、長期投資に適していることがわかります。

5-2.ETF(上場投資信託)

ETF(上場投資信託)はインデックスファンド(株価指数などに連動する投資信託)の一種で、市場で取引します。運用の仕組みは投資信託と同じですが、保有中にかかる信託報酬という手数料が投資信託より安い傾向があります。市場で売買するため、積立よりも通常買付に適した商品です。

5-3.ロボアドバイザー

ロボアドバイザーとは、AI(人工知能)を活用した資産運用サービスです。ロボアドバイザーにはアドバイス型と投資一任型があります。アドバイス型は簡単な質問に答えると、最適な資産の組み合わせ(ポートフォリオ)を提案してくれます。実際の運用はユーザー自身が行います。

投資一任型はユーザーがロボアドバイザーの投資提案を承認した場合に、商品の買付など実際の運用を事業者が代行するサービスです。ロボアドバイザーの運用商品は投資信託またはETFです。運用をお任せできるため初心者向きですが、損をする可能性もあり、結果は自己責任である点に注意しましょう。

5-4.つみたてNISA

つみたてNISAは、毎年40万円までの積立投資で得られた分配金や売却益が非課税になる制度です。投資対象は金融庁が選定した、長期投資に適した投資信託またはETFです。買付けた商品は最長20年間非課税で保有でき、途中の引き出しも自由にできます。

投資信託で長期投資をするなら、まずはつみたてNISAを利用するとよいでしょう。なお、つみたてNISAを始めるには、金融機関にNISA口座の開設が必要です。

5-5.iDeCo(個人型確定拠出年金)

iDeCoは公的年金の上乗せ制度で加入者が掛金を自分で運用し、60歳以降にその成果を受け取ります。iDeCoでは加入者の老後資金準備をサポートするため、掛金が全額所得控除になるなどの手厚い税制優遇が受けられます。

しかし、運用資産の引き出しは原則として60歳までできません。iDeCoの運用商品は定期預金などの元本確保型と、投資信託があります。60歳まで引き出せないことを考慮し、無理なく続けられる金額でiDeCoを活用するとよいでしょう。

6.長期投資を長続きさせるコツ

長期投資は、長く続けてこそ効果のある投資方法です。途中で挫折するリスクを避け、継続するコツを紹介します。

6-1.短期的な値動きにとらわれない

長期投資の投資対象には値動きがあり、値下がりすることもあります。さらに、数年に1度はリーマンショックのような暴落が起こりうることも想定しておく必要があります。

値下がりに遭遇すると、平常心を保つのが難しい人もいるでしょう。しかし、値下がりが永遠に続くことはありえません。いつかは収束するものです。

さらに積立投資をしている人には、一時的な値下がりは数量を多く買付けるチャンスでもあります。長期投資では短期的な価格変動は気にせず、淡々と続けていくようにしましょう。

6-2.自動的に続けられる仕組みを作る

毎月の収入から生活費を使い、残ったお金で投資しようとしても上手くいかない人は少なくありません。投資に回すお金を残しておくのは、難しいことなのです。

着実に長期投資をするには、積立投資などの自動的に投資できるサービスの活用が有効です。投資ができたりできなかったりでは、まとまった資産を作っていくのは困難です。意思の弱い人は自動的に投資できる仕組みを利用して、無理なく長期投資を続けましょう。

6-3.余裕資金で投資する

長期投資では、元手が多いほうが大きな資産を作れます。だからといって、生活費や使い道の決まっているお金を投資につぎ込むのは避けましょう。必要なお金が足りなくなって、借金をするようでは本末転倒です。

無理をすると投資は長続きしません。なくても困らない余裕資金で長期投資をするようにしましょう。

7.長期投資のポートフォリオ

ポートフォリオとは、株式や債券などの運用資産の組み合わせのことです。自分に合ったポートフォリオがわからない場合、参考にしたいのがGPIF(年金積立金管理運用独立行政法人)のポートフォリオです。

GPIFの年金資産の2020年4月1日からの基本ポートフォリオは、以下のようになっています。

- 国内債券:25%

- 外国債券:25%

- 国内株式:25%

- 外国株式:25%

7-1.GPIFのポートフォリオを参考にする

一般的にミドルリスクミドルリターンの配分といえ、よくわからない人はこのポートフォリオを基準にするとよいでしょう。

より積極的に運用益を狙いたければ外国株式や国内株式の割合を増やし、国内債券の割合を減らします。あまりリスクを取りたくない人は、株式の割合を減らして国内債券の割合を増やします。

自分のポートフォリオが決まったら、投資信託やETFの商品を組み合わせてみましょう。バランスファンドを活用するのも1つの方法です。ちなみに、GPIFの2021年度の運用収益率は5.42%でした。

まとめ

長期投資は、複利の効果を活用して資産を大きく増やす方法です。教育資金や老後資金など明確な目的や目標のある資金は、長期投資で準備するのが効率的です。早く始めるほど効果があるので、準備したい資金のある人はさっそく計画を立ててみるのも良いでしょう。

松田 聡子

最新記事 by 松田 聡子 (全て見る)

- 個人の金融資産が2212兆円の過去最高を突破。将来に向けた資産形成のポイントは? - 2024年10月21日

- 高校生が金融教育で学ぶ「貯める・増やす」資産形成の内容は?NISAの仕組みも - 2024年8月8日

- ウェルスナビとROBOPROの違いは?手数料や実績、メリット・デメリットを比較 - 2024年6月22日

- 2024年度の税制改正で子育て世帯はどう変わる?家計のポイントを5つ解説 - 2024年6月9日

- NISAで毎月いくら積立設定するべき?収入や年齢からポイントを解説 - 2024年6月9日