投資の必要性はわかっていても、いざ始めるとなると何をしていいか分からないという人もいるでしょう。この記事では、投資の基礎や初心者向けの投資手段・サービスと始め方を紹介します。投資デビューのご参考としてください。

※本記事は投資家への情報提供を目的としており、特定サービスの利用を勧誘するものではございません。投資に関する決定は、ご自身のご判断において行われますようお願い致します。

※この記事は2022年8月30日時点の情報に基づき執筆しています。最新情報はご自身にてご確認頂きますようお願い致します。

目次

- 投資を始める前に知っておきたいこと

1-1.投資で得られる利益の種類

1-2.リスクとリターンの関係

1-3.投資のリスクの種類

1-4.リスクを軽減する方法 - 証券会社に口座を開設する方法

2-1.口座開設に必要な書類

2-2.口座開設の流れ - 初心者向けの投資の種類

3-1.投資信託

3-2.ETF(上場投資信託)

3-3.ロボアドバイザー

3-4.つみたてNISA

3-5.iDeCo(個人型確定拠出年金) - まとめ

1.投資を始める前に知っておきたいこと

最初に、投資未経験の初心者に必要な基礎知識について解説します。

1-1.投資で得られる利益の種類

投資で得られる利益のことを「リターン」といいます。リターンには「キャピタルゲイン」と「インカムゲイン」の2種類があります。

キャピタルゲイン

キャピタルゲインとは保有している資産を売って得られる差益のことです。

たとえば、1株1,000円の株を1,000株買付け、1,200円になったところで売却したとします。100万円で買った株を120万円で売ることになるため、売却益は20万円です(手数料等考慮せず)。この取引で20万円のキャピタルゲインが生じたわけです。

キャピタルゲインは株や債券、投資信託などの運用商品の売買で得られます。

インカムゲイン

インカムゲインとは、株式や投資信託などの資産の保有により得られる収益のことです。株式であれば配当金、投資信託であれば分配金、債券であれば利子がインカムゲインに当たります。

キャピタルゲインには、資産が値下がりした状態で売却することにより損失となる「キャピタルロス」になる可能性がありますが、インカムゲインには損失はありません。

1-2.リスクとリターンの関係

投資を始めるには、「リスク」と「リターン」の関係を知っておく必要があります。リスクとはリターン(ロス)の振れ幅を意味します。リスクとリターンは表裏一体の関係なのです。

リスクが大きいと相対的にリターンも大きくなり(ハイリスク・ハイリターン)、リスクが小さいとリターンも小さくなります(ローリスク・ローリターン)。

大きな値上がりが期待できる運用商品は、大きく値下がりする可能性もあります。反対に値下がりしにくい商品では大きな値上がりは期待できないというわけです。

1-3.投資のリスクの種類

投資で考えられるリスクには、次のようなものがあります。

| 価格変動リスク | 運用商品の価格が上がったり下がったりするリスク。ほとんどの金融商品が持つリスク。 |

| 為替変動リスク | 為替レートの変動により外貨建て商品の自国通貨での価値が変動するリスク |

| 金利変動リスク | 金利の変動によって債券などの価格が変動するリスク |

| 信用リスク | 国債や社債の発行体の財政や業績の悪化により、元本や利息の支払いができなくなるリスク |

| 流動性リスク | 売却したいタイミングで売却できないリスク |

| カントリーリスク | 投資先の国で紛争などが起きて経済が不安定になるリスク |

1-4.リスクを軽減する方法

投資のリスクをゼロにすることはできませんが、減らすことはできます。ここでは、よく知られているリスクを軽減する方法を紹介します。

長期投資

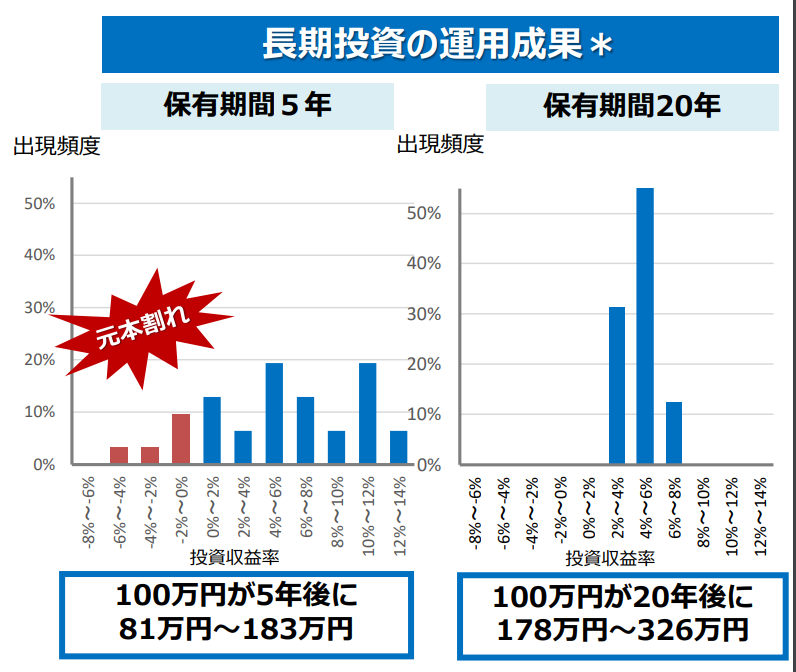

出典:金融庁「高校向け 金融経済教育指導教材」より引用

短期間で大きな利益を狙う方法では大きな損失を被る可能性がありますが、長期投資ではリスクが軽減されます。上記のグラフは1985年以降の各年に毎月同額ずつ国内外の株式・債券の買付を行った運用結果です。

5年経過後は元本割れのケースもあり、結果にばらつきがあります。これに対し、20年後はすべて投資収益率2%から8%の範囲に収まり、元本割れもありません。

上記のデータは過去の実績であり、将来の受取額を保証するものではありません。しかし、投資の期間が長いほど、リターンの振れ幅が抑えられた結果が得られることがわかります。

分散投資

分散投資とは投資対象を1つに絞らず、複数に分ける方法です。投資対象を1点に集中させると、好成績のうちは資産が増えますが、成績が下降すると資産全体が目減りしてしまいます。

そこで、株式と債券のように値動きの異なる複数の資産に分けて投資することで、価格変動のリスク軽減が期待できます。

また、投資先の地域を日本と先進国のように分散すると、世界経済の成長のメリットも享受できます。

積立投資

投資初心者のうちは、値動きのある投資対象を買付けるタイミングを図るのは難しいでしょう。そこで、一定の金額を一定の時期に投資(積立投資)することで、高値掴みのリスクを避けられます。積立投資なら、まとまったお金がない人でも取り組めます。

| 回数 | 価格(円) | 口数 | 口数累計 | 評価額(円) | 投資金額(円) |

|---|---|---|---|---|---|

| 1 | 1,000 | 10 | 10.00 | 10,000 | 10,000 |

| 2 | 500 | 20 | 30.00 | 15,000 | 20,000 |

| 3 | 400 | 25 | 55.00 | 22,000 | 30,000 |

| 4 | 300 | 33 | 88.33 | 26,500 | 40,000 |

| 5 | 200 | 50 | 138.33 | 27,667 | 50,000 |

| 6 | 300 | 33 | 171.67 | 51,500 | 60,000 |

| 7 | 400 | 25 | 196.67 | 78,667 | 70,000 |

| 8 | 400 | 25 | 221.67 | 88,667 | 80,000 |

| 9 | 500 | 20 | 241.67 | 120,833 | 90,000 |

| 10 | 500 | 20 | 261.67 | 130,833 | 100,000 |

上記の表は、ある金融商品を1万円ずつ10回に分けて購入した場合の、運用結果のシミュレーションです。最初に1,000円だった価格が半額になって、それ以降下がり続けて500円に持ち直した状態です。

この場合の10回目の評価額は投資額10万円に対して約13万円とプラスになっています。しかし、価格は当初の半額です。これは、値下がりによって数量が多く買えたことによるもので、少し値を戻しただけで評価額も増えるのです。

運用商品の値動きはさまざまで、どのようなケースでも利益が出るとは限りません。しかし、積立投資では値動きを気にせずに自動的に続けていれば、資産形成が期待できると考えられます。

2.証券会社に口座を開設する方法

投資を始めるには、まず証券会社や銀行などの金融機関に口座を開設します。どこに口座開設していいかわからない場合、取り扱う商品が多くて手数料が安い、SBI証券や楽天証券などの大手ネット証券を選ぶのもよいでしょう。

なお、金融機関によっては口座を開設すると、口座管理料などが発生する場合があります。

2-1.口座開設に必要な書類

口座開設にはマイナンバー確認書類と本人確認書類が必要になります。金融機関によって異なる場合もあるため、わからないときはWebサイトなどで確認してください。

マイナンバー確認書類は、次のいずれかです。

- マイナンバーカード

- 通知カード

- マイナンバーが記載されている住民票

本人確認書類としては、主に以下のような書類が使用できます。

- 運転免許証

- 健康保険証

- 年金手帳

- パスポート

その他、金融機関口座や、書面の手続きでは印鑑が必要となります。

2-2.口座開設の流れ

口座開設の流れは以下のとおりです。

- 金融機関の口座開設画面から必要事項を入力し、送信する(郵送の場合は、申込書類に記入)

- マイナンバー確認書類や本人確認書類を提出する

- 提出書類の審査完了後、郵送またはメールで口座開設完了通知を受け取る

証券口座の種類には「特定口座・源泉徴収あり」「特定口座・源泉徴収なし」「一般口座」があります。何を選んでいいかわからない人は、確定申告のいらない「特定口座・源泉徴収あり」を選んでおくとよいでしょう。なお、口座の種類は口座開設後に変更できます。

3.初心者向けの投資の種類

ここからは初心者の方でも取り組みやすい投資の種類と、それぞれの始め方を紹介します。

3-1.投資信託

投資信託は、複数の投資家から集めたお金を投資会社が株式や債券で運用する金融商品です。投資信託なら、まとまったお金がない人でも分散投資ができます。

また、積立投資もできるため、長期分散投資に適した運用商品です。そのため、つみたてNISAやiDeCoなどの制度や一部のロボアドバイザーでも利用されています。

投資信託にかかるコスト

投資信託の取引には、以下のようなコストがかかります。

- 購入時手数料:購入時にかかる費用。同じ商品でも金融機関ごとに異なる。「ノーロード」といって無料の商品もある。

- 信託報酬:保有中にかかる費用。

- 信託財産留保額:売却時にかかる費用。かからない商品もある。

投資信託の始め方

投資信託は証券会社だけでなく、銀行や信用金庫でも取扱っています。多くの銘柄を扱っていて100円程度の少額から始められるのは、SBI証券や楽天証券などの大手ネット証券です。

ネット証券で投資信託を買う手順は、以下のとおりです。

- 証券会社に口座を開設する(口座がない人の場合)

- 証券口座に入金する

- 購入する投資信託を選ぶ

- 交付目論見書(投資信託の説明書)を確認

- 発注する

3-2.ETF(上場投資信託)

ETF(上場投資信託)とは市場で取引され、TOPIXなどの指標に連動する投資信託の一種です。

一般の投資信託は購入時には前日の価格しかわからず、買付価格は発注後に決まります。これに対し、ETFは市場取引のため、リアルタイムの価格で取引できます。一般的に同じような運用の投資信託とETFでは、ETFの信託報酬が低めな傾向があります。

ETFにかかるコスト

ETFの取引には、以下のようなコストがかかります。

- 売買手数料:売買にかかる手数料で、証券会社によって異なる。

- 信託報酬(運営管理費用):保有中にかかる費用。

ETFの始め方

ETFが取引できるのは証券会社だけです。海外ETFの多くの銘柄を扱っていて手数料が安いのは、SBI証券やマネックス証券などです。

ETFを買う手順は、以下のとおりです。

- 証券会社に口座を開設する(口座がない人の場合)

- 証券口座に入金する

- 購入する銘柄を選ぶ

- 注文の指示を出す

- 売買が成立したら、取引内容を確認

- 3営業日後に売買代金と商品の受渡し

3-3.ロボアドバイザー

ロボアドバイザーはAI(人工知能)を活用して、投資アドバイスや運用代行などを行う金融サービスです。簡単な質問に答えるだけで、自分に合った資産配分の提案などを受けられます。ロボアドバイザーには「アドバイス型」と「投資一任型」があります。

アドバイス型は資産配分などの提案のみを行うタイプで、多くの場合無料で利用できます。投資信託の商品選びなどに迷ったときなどに、証券会社が提供するロボアドバイザーを利用すると便利です。

投資一任型は、ユーザーが提案を承認するとロボアドバイザーが運用を代行してくれるサービスで、手数料がかかります。代表的な投資一任型には、WealthNavi(ウェルスナビ)やTHEO+docomoなどがあります。

ロボアドバイザーにかかるコスト

投資一任型のロボアドバイザーには、以下のような費用がかかります。

- 投資一任報酬:保有資産額に応じて発生するサービス利用料のようなコスト

- 運用商品の費用:投資信託の信託報酬など

ロボアドバイザーの始め方

ここでは、ウェルスナビの始め方の手順を紹介します。

- ウェルスナビに口座開設する

- ウェルスナビに入金する

- ウェルスナビにログインし、運用プランを決める(運用プラン診断を利用)

- 積立設定をする(引落し口座と積立額を指定)

3-4.つみたてNISA

つみたてNISAはNISA(少額投資非課税制度)の中で、積立に特化した制度です。年間40万円までの限度額の中で積立投資を行うことができ、分配金や売却益に対して20年間税金がかかりません。

投資対象は金融庁が選定した長期積立投資に適した投資信託またはETFです。投資対象がある程度絞られているため、投資経験がなくても取り組みやすい制度といえます。

つみたてNISAにかかるコスト

つみたてNISAの投資信託は購入時手数料が無料のものに限られます。そのため、かかる費用は信託報酬と信託財産留保額となります。

つみたてNISAの始め方

つみたてNISAは銀行や証券会社など多くの金融機関で取扱っています。商品ラインナップが多く、少額から始められるのはSBI証券や楽天証券などの大手ネット証券です。つみたてNISAを始めるには、金融機関にNISA口座の開設が必要です。

- NISA口座開設(金融機関に口座がなければ同時申込み)

- 積立てる商品と積立額を決める

- 目論見書で投資信託の内容を確認する

- 積立の設定をする

3-5.iDeCo(個人型確定拠出年金)

iDeCo(個人型確定拠出年金)とは公的年金の上乗せ制度で、加入者が自分で運用をし、その運用成果を60歳以降に受け取る仕組みです。

iDeCoには掛金が全額所得控除になるなどの手厚い税の優遇があります。しかし、60歳まで引き出しができないなどの縛りもあるため、できる範囲の金額で利用するとよいでしょう。

iDeCoにかかるコスト

iDeCoに加入すると以下の3種類の手数料がかかります。また、運用商品で投資信託を選ぶと、信託報酬がかかります(購入時手数料と信託財産留保額はゼロのものがほとんどです)。

| 支払先 | 金額 |

|---|---|

| 国民年金基金連合会 | 105円 |

| 運営管理機関(窓口となる金融機関) | 金融機関ごとに異なる(無料~数百円程度) |

| 事務委託先金融機関(信託銀行) | 66円(目安) |

iDeCoの始め方

iDeCoを始めるには、まずは金融機関(運営管理機関)を決めます。iDeCoで取扱商品の多い金融機関はSBI証券や楽天証券などです。会社員や公務員など厚生年金に加入している人の場合、勤務先の証明書が必要になります。

- 金融機関を決める

- 積立てる金額を決める

- 運用商品を選ぶ

- 金融機関に申込む(Web・郵送)

- Webサイトから掛金の配分指定をする

- 掛金引落し

まとめ

現在は、ネット証券などで100円程度から投資を始められるようになったので、初心者でも気軽に取り組めるようになりました。まずは少額で投資を始めて、知識を吸収しながらリスクに慣れていくとよいでしょう。

自分がどの程度のリスクなら許容できるかがわかってきたところで、金額を増やすのもやり方の1つです。

松田 聡子

最新記事 by 松田 聡子 (全て見る)

- 個人の金融資産が2212兆円の過去最高を突破。将来に向けた資産形成のポイントは? - 2024年10月21日

- 高校生が金融教育で学ぶ「貯める・増やす」資産形成の内容は?NISAの仕組みも - 2024年8月8日

- ウェルスナビとROBOPROの違いは?手数料や実績、メリット・デメリットを比較 - 2024年6月22日

- 2024年度の税制改正で子育て世帯はどう変わる?家計のポイントを5つ解説 - 2024年6月9日

- NISAで毎月いくら積立設定するべき?収入や年齢からポイントを解説 - 2024年6月9日