マンション投資のリスクには金利上昇リスクや家賃下落リスク、空室リスクなどがありますが、その中でも空室リスクは他と比較して損害が大きくなる可能性が高くなります。そのため、空室リスクに対しては十分に対策をして取り組むべきでしょう。空室リスクはどのような点が運用に大きく影響するのでしょうか。

この記事では空室リスクと他のリスクの違いを整理した上で、空室リスク対策の方法について考えてみたいと思います。

目次

- 空室リスクと他のリスクの損害額の違い

1-1.空室リスクとは

1-2.空室リスクは金額的な損害が大きい

1-3.金利上昇リスクとの比較

1-4.家賃下落リスクとの比較

1-5.災害のリスクとの比較 - マンションが空室になる要因

2-1.近隣に類似物件が多い場合は競合する可能性がある

2-2.立地が悪いと将来的に空室になる可能性が上がる

2-3.物件の管理状態が悪い場合入居率が落ちる

2-4.少子高齢化で空室が増える - 空室リスクの対策方法

3-1.購入の際に立地を慎重に検討する

3-2.人口の動向に注意する

3-3.募集時の条件を工夫する

3-4.リノベーションをする

3-5.入居率の高い管理会社を選ぶ

3-6.収益を改善し空室リスクに備える - まとめ

1.空室リスクと他のリスクの損害額の違い

空室リスクは被害が大きいと言いますが、他のリスクと比較して損害額はいくらくらい違うのでしょうか?他の主だったリスクの損害額と比較してみましょう。

1-1.空室リスクとは

空室リスクとは、所有しているマンションが空室になり賃料が入らない状態になるリスクのことを言います。

賃借人が退去した場合、次の入居者が決まるまでに数ヵ月間空室になるケースが珍しくありません。退去後の空室期間は購入当初のシミュレーション上想定してあるはずです。一般的に、退去後の空室期間は2、3ヶ月位と見ておくケースが多いので、その期間が例えば4ヵ月以上に渡った場合などには当初のシミュレーションから狂いが生じてしまいます。

空室になるとその間は家賃収入が発生しませんので、今までストックした資金から管理費や修繕積立金の支払い、ローンの返済をしなければいけません。空室が長期化すると、そのぶん収支が悪化しますので、運用上のリスクになります。

1-2.空室リスクは金額的な損害が大きい

マンション投資における支出は、管理費や修繕積立金の支払い、ローンの返済、その他の経費という形になります。管理費・修繕積立金は数千円~3万円くらいに設定してあるマンションがほとんどですが、ローンの返済はそれ以上の額になるケースが多くなります。

例えば毎月7万円を返済している場合、空室になると毎月7万円以上の支出が必要になります。仮に空室期間が3ヶ月続いた場合は21万円以上、6ヵ月続いた場合は42万円以上の持ち出しをしなければいけなくなります。

マンション投資での毎月の手残り額は1万円位になるケースも多く見受けられます。仮に毎月の手残りが1万円の場合は、42万円の支出を取り戻すのに3年以上かかりますので、空室リスクの収支へのインパクトはとても大きいと言えるでしょう。

1-3.金利上昇リスクとの比較

金利上昇リスクとは金利が上がり、ローンの返済額が増えるために収支に影響するリスクのことです。金利が上昇した場合、どれくらいのリスクになるのかを見てみましょう。

ローン価格2,000万円、返済期間35年で、金利が2%の場合と3%の場合で月々の返済額を比較してみます。

| 金利 | 月々の返済額 |

|---|---|

| 2%の場合 | 6万6,252円 |

| 3%の場合 | 7万6,970円 |

この場合、月々の返済額は1万710円の差があり、年間で12万8,616円返済額が増えることになります。10年・20年の長期的な保有を視野に入れる場合は、金利上昇リスクがかなり大きなインパクトを持ちますが、短期的に見た場合は空室リスクの損害額が上記で試算した例だと3ヶ月で21万円以上、6ヶ月で42万円以上でしたので、空室リスクの方が大きいことがわかります。

1-4.家賃下落リスクとの比較

家賃下落リスクとは、家賃が築年数の経過などにより元の家賃を維持できずに下落するリスクのことを言います。周辺の類似物件と同じように下がることもありますし、物件の個別の事情で下落することがあります。

家賃下落は過去の事例からある程度下落率が想定できます。経年劣化による家賃下落は長期的に見た場合、1年で1%と言われています(参照:三井住友トラスト基礎研究所「経年劣化が住宅賃料に与える影響とその理由」)。仮に家賃7万円だとした場合でも、1%だと年間700円の下落になります。

こちらも金利上昇リスクと同様に、毎年の家賃下落が積み重なっていくと大きなインパクトになりますが、短期的にはやはり空室リスクのほうがインパクトが大きいということになります。

1-5.災害のリスクとの比較

地震や火災などの自然災害で損害を被るリスクのことを災害リスクと言います。最近では集中豪雨の被害が毎年発生していますので、集中豪雨に対するリスク対策も必要になりました。

災害が発生した場合は、空室リスクとは比較にならないほどの損害額になる可能性があります。そのため、一般的なリスクヘッジとして保険に入り、いざという時に備えることになります。被害の大きさによって損害額が異なりますが、災害の種類によっては保険金が全額出ないものもあり、オーナーの負担がとても大きなものになる可能性もあります。

保険に入ること以外の災害リスク対策として、ハザードマップを確認して、災害が発生しそうな場所を避けて物件を購入するということが考えられます。

2.マンションが空室になる要因

何が原因で空室は長期化するのでしょうか。その要因について見てみましょう。

2-1.近隣に類似物件が多い場合は競合する可能性がある

近隣に所有しているマンションと間取りや部屋の広さが似たような類似物件がある場合、競合してしまい空室期間の長期化に繋がる可能性が出てきます。競合に勝つためには何か強みになるものを備えることが必要ですが、ワンルームマンションなどは間取りにバリエーションがあまりないため、そんなに簡単に強みになるものを作れるものではありません。

類似物件が近隣に多ければ多いほど、競合する部屋が多いことになりますので、物件を購入する際に近隣の物件やマンションの建築計画などは必ず確認しておくことが大切です。

2-2.立地が悪いと将来的に空室になる可能性が上がる

立地が悪い物件は空室率が高くなる可能性があります。逆に駅からの距離が近く、物件の周辺にコンビニやスーパーなど生活に必要な施設などがある場合は立地が良いとされ、賃貸ニーズが高まります。

立地は普段の通勤や通学の利便性に影響するものですので、入居希望者が物件を探す際に大きな検討要素となります。そのため立地の良さにこだわって物件を選ぶことで、空室期間が長引かないようにすることが大切です。

2-3.物件の管理状態が悪いと入居率が落ちることも

マンションのエントランスやポスト周辺が散らかっていたり、共用部分が損傷したままの状態にしてあったりする場合は、賃貸ニーズが低くなることが考えられます。

入居希望者が部屋の内覧に来た際には、専有部分だけでなく共用部分も見られます。特にエントランスやポストは物件の顔みたいなものですので、その部分が汚れたり損傷していたりすると、悪い印象を与えてしまう可能性が高まります。

また、損傷や汚れはそのままにしておくと、時間の経過とともに大きくなったり、修復できなくなったりする可能性があります。このようなことから専有部分だけでなく、共用部分も管理状態は常にチェックしておくことが大切です。もし、汚れていたり損傷があったりする場合は建物の管理会社に連絡を入れ、修復してもらうことも必要です。

2-4.少子高齢化で空室が増える

今の日本は少子高齢化によって人口が減少しています。人口が減少するエリアでは賃貸ニーズが低くなり、空室が多くなります。地方の空き家もその影響により増加している背景があります。

しかし、マンション投資の対象になる物件は人口が減るスピードが遅かったり、対象となる単身者層が当分減らなかったりするエリアに建つものも多くなります。空室率を抑えるには、そのようなエリアに建つ物件を探して投資をすることが大切です。

3.空室リスクの対策方法

空室になる要因について見てみました。次に空室にならないために注意したいことと、空室になった際の対応方法について見てみましょう。

3-1.購入の際に立地を慎重に検討する

立地が長期的に見て空室リスクに影響してくることには触れました。逆に立地が良ければ、物件が古くなっても賃貸ニーズがキープできる可能性が高まります。また購入の際は周辺にスーパーやコンビニがなくても、再開発によって周辺環境が良くなる可能性もありますので、物件を購入する際は立地を長期的な視点からも検討するようにしましょう。

3-2.人口の動向に注意する

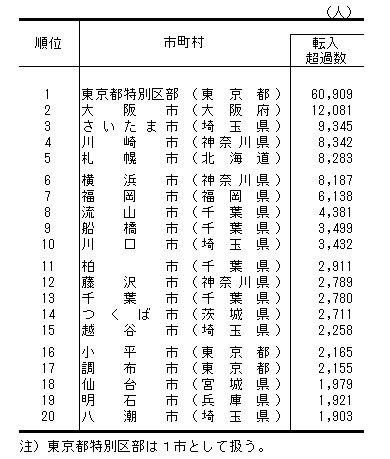

日本全体の人口は減少していますが、東京や大阪などの一部の大都市には人口が減少する速度が緩やかなエリアがあります。以下の表は日本の各市の転入者超過数の多い順に20位まで記載されたランキング表です。

*総務省作成「住民基本台帳人口移動報告平成30年(2018年)結果」から引用

*総務省作成「住民基本台帳人口移動報告平成30年(2018年)結果」から引用

東京都の区部が全国で最も転入超過数が多いことが確認できます。その次に大阪市、さいたま市、川崎市の順位になっています。こういった転入者が超過している都市では賃貸ニーズが高いエリアが多い傾向にあるため、このような都市でマンションを選ぶことで、空室リスクを軽減しやすくなります。

ただ、郊外エリアに関しては転入超過数が多いということだけでは、長期的な空室リスクの軽減につながらない可能性があります。転入超過となっている背景や将来の見通しなどをしっかりと確認してから、購入判断をすると良いでしょう。

3-3.募集時の条件を工夫する

近隣に類似する物件がある場合、より家賃が低い方が選ばれる可能性がありますので、募集をする際は他のマンションの家賃と比較して、条件を良くして出すことも検討しましょう。

しかし、家賃を下げる場合は収益を減らすことになりますので、相場を見ながら無理のない範囲で検討することが大切です。また、家賃を下げたくない場合は、フリーレント期間を設けたり、礼金をなくしたりする方法もあります。

賃借人に競合の部屋より優先順位を上げてもらうには、競合がどういった募集内容になっているかを知ることが大切です。競合マンションに勝つためには、それらの空室状況や賃料などを常にチェックしておくようにしましょう。

3-4.リノベーションをする

リノベーションをすると新築のような綺麗さや快適性を作れるだけでなく、部屋の間取りを変えたり、設備を最新のものに変えたりすることで機能性を増すことができます。リノベーションを行うことで、賃貸ニーズが高くなる可能性があります。

しかし、リノベーションは費用が高額になることがありますので、不動産投資とリノベーション両方に詳しい不動産会社に相談などしながら、費用対効果をきちんとシミュレーションして検討するようにしましょう。

3-5.入居率の高い管理会社を選ぶ

受託物件の平均入居率実績が高い管理会社に変更することで、入居率が上がる可能性があります。管理会社によって管理の仕方や、管理業務に費やす人数などが異なります。共用部分を綺麗な状態に保ったり、退去申込があった後の客付け営業に熱心だったりするなど、どれだけ管理に力を入れているかで入居率は異なってきます。

販売物件や管理物件の入居率が99%を超える会社もありますので、そのような不動産会社を探して依頼することも必要です。

3-6.収益を改善し空室リスクに備える

空室になった場合はその期間中家賃が入りませんので、ローンの返済や管理費等の支出は今までの貯金から支払わなければなりません。次の入居者が見つかるまでに持ち出し金額が数十万円レベルでかかる可能性もありますので、空室リスクにスムーズに対応するにはその分の資金のストックが必要です。

ストックを増やすためには、常に収支の改善をして、毎月手元に残るお金を少しでも増やす必要があります。例えば、より低い金利で借り入れができる銀行へのローン借り換えを検討したり、余裕資金がある場合はローンの繰上返済をしたりするなどで、少しでも返済額を減らすことが必要です。日頃から資金管理は厳しくし、リスクに備えるようにしましょう。

まとめ

マンション投資を行う方が空室リスクに備える方法についてご紹介しました。空室リスクの損害額は他のリスクによる損害額より大きくなりますので、損害を軽減するために対策を万全にしておくことが大切です。

空室が長引いたために運用が行き詰まった、ということにならないように、立地を慎重に検討したり、資金管理には厳しい目を持ったりするようなリスクヘッジをきちんとしておくようにしましょう。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

西宮光夏

最新記事 by 西宮光夏 (全て見る)

- 投資用ワンルームマンションを売却するなら知っておきたい7つのこと - 2024年4月23日

- 低金利はいつまで続く?マンション投資で金利上昇に備える4つのポイント - 2023年4月21日

- 不動産投資セミナーのメリットや注意点は?オンラインで話が聞ける不動産会社も紹介 - 2023年1月8日

- 中古マンション投資のメリットや注意点は?役立つセミナーも紹介 - 2022年6月4日

- 収益不動産、購入するなら大手と中小どちらがいい? - 2022年1月10日