マンション投資はメリットだけでなく、金利上昇リスクや空室リスク、家賃下落リスクなどもあります。マンション投資は過去の事例などから、そういったリスクへの対策を事前にシミュレーションすることで、安定した投資にすることができます。

しかし、リスクの中には長期化したり拡大したりすると、とても大きな損害に繋がるようなものもあり、シミュレーションでは想定していないことが起こりうることも頭に入れてマンション投資に取り組んだ方が良いでしょう。

この記事では、マンション投資で起こりうるリスクを確認した上で、リスクが拡大したり長期化したりした際にどのような損害が考えられ、どのように対処すれば良いかについて考えてみたいと思います。

目次

- マンション投資のリスクとは

1-1.金利上昇リスク

1-2.空室リスク

1-3.家賃下落リスク

1-4.災害のリスク - マンション投資の本当のリスクと対応方法

- 本当の金利上昇リスクは金利が上がってから5年後にやってくる

3-1.5年ルールとは

3-2.1.25倍ルールも問題を先延ばししているだけ

3-3.そのままにしておくと未払いが発生する可能性

3-4.金利が上昇したら早い段階で対応を検討する - 家賃滞納リスクは長引くことがある

4-1.連絡が取れない場合は強制退去も

4-2.強制退去には時間と費用がかかる

4-3.早めに保証人などに連絡を取る - 瑕疵は修復に大きな費用がかかる場合がある

5-1.瑕疵が発見された場合責任の所在が難しい

5-2.購入時に契約書を必ず確認する - 空室リスクは金額的に損害が大きい

6-1.金利上昇リスクなどとの違い

6-2.安易に家賃を下げると売却価格に影響があることも

6-3.空室期間が長期化した後は売却も視野に - 大規模修繕費用が追加徴収されるリスク

7-1.修繕積立金は管理組合任せにしない

7-2.大規模修繕の前に売却も視野に入れて取り組む - 災害のリスクには今後注意が必要

8-1.地震保険には必ず入る

8-2.東京などの大都市では都市型水害のリスクがある

8-3.都市型水害が引き起こす災害とは

8-4.ハザードマップは必ず確認する - まとめ

1.マンション投資のリスクとは

マンション投資には、金利上昇リスクをはじめとしていくつかのリスクがあります。それぞれどういったリスクなのかを確認しておきましょう。

1-1.金利上昇リスク

金利上昇リスクとは、マンション購入時に借り入れたローンの金利が上昇したために金融機関への返済額が増え、収益を圧迫するというリスクになります。金利が上昇してもすぐには直接的損害を受けませんので、シミュレーションの上では十分にリスクヘッジ可能範囲として捉えられています。

しかし続けて金利が上がったり、上げ幅が大きかったりした場合などは、長期的に見た場合に損害が大きくなる可能性がありますので、想定外の上昇も含めて対策すべきリスクと言えます。

1-2.空室リスク

空室リスクとは、予想以上の期間空室になり、家賃収入が入らないことで運用に大きな打撃を与える可能性のあるリスクです。入居者が退去してから一般的には長くても2,3ヵ月あれば次の入居者が決まることが多いため、シミュレーションではそれくらいの期間を見込んで収支計画を作ることでリスクヘッジが行われます。しかし長期化した場合は損害額が膨らみ、運用に影響するため注意が必要です。

1-3.家賃下落リスク

家賃は築年数の経過に伴って一般的に緩やかに下落していくため、家賃下落も想定内のリスクと言えます。ただし下落幅が想定よりも大きかったり、空室を防止するために家賃を意図的に下げたりした場合は、シミュレーションの見直しが必要になります。

1-4.災害のリスク

災害のリスクとは、地震や火災などの災害が発生した場合のリスクのことを言います。地震や火災が発生し建物が損傷した場合は損害額が大きくなることが予想されますので、保険に入り、原状回復費用は保険金で賄う形にするのが一般的です。

しかし、災害の内容によっては被害額の全額は出ないことがありますので、資金に余裕を持ってリスクに備えることが大切です。また、近年は集中豪雨の被害が大きいため、集中豪雨をカバーする補償を忘れずに付けるなどの対策が必要になっています。

以上、マンション投資における4つの代表的なリスクについて見てみました。こういったリスク以外にも運用をしている中では様々なリスクがありますので、十分にシミュレーションした上で取り組むことが大切です。

2.マンション投資の本当のリスクと対応方法

一般的なリスクについて触れました。一般的にマンション投資のリスクは過去の事例が多く、シミュレーション上リスク対策は可能です。しかし、空室が長引いたり、大きな災害が起きたりした場合、シミュレーションでは想定していなかった損害を受ける可能性もあります。

マンション投資で考えられるリスクの延長線上にはどのような損害があるのでしょうか。マンション投資のリスクが引き起こす可能性のある大きな損害と、その対処法について見てみたいと思います。

3.本当の金利上昇リスクは金利が上がってから5年後にやってくる

多くの金融機関では、ローンを組んでいる最中に金利が上昇しても、返済額はすぐに上がらないルールを設けています。金利が上昇した際の仕組みはどのようになっていて、金利が上昇した場合にどのような損害が考えられるのかを見てみましょう。

3-1.5年ルールとは

ローンを組んで返済をしている途中で金利が上昇したとしても、一般的にすぐに返済額が増えるわけではありません。金利が上昇した場合には5年ルールというものがあり、金利が上がっても5年間は返済額が増えないケースがほとんどです。この場合は5年経過後、金利に合わせて返済額が増額されます。

しかし、5年間何もないかというと、そうではありません。返済額の内訳が調整され、金利部分が多くなり、元金の減りが少なくなります。そのため、金利の上げ幅が大きかったり、立て続けに金利が上昇したりした場合は、いくら返済しても元金が減らない、という状況に陥る可能性もあります。

3-2.1.25倍ルールも問題を先延ばししているだけ

返済額が引き上げられる際の上限も制限されています。5年後に返済額が増額される場合、元の返済額の1.25倍までしか引き上げられないというルールです。仮に7万円の返済をしている場合は、金利の上昇率が1.25倍を超えたとしても、増額後の返済額は8万7,500円が上限になるということです。

しかし、上限額以上に金利が上がっている場合、差額は支払わなくて良いというわけではなく、未払いの残債という形で後々支払わなければいけません。また、増額の上限が1.25倍内だとしても、マンション投資の収支を考えた場合にはとても大きな差と言えますので、注意が必要です。

3-3.そのままにしておくと未払いが発生する可能性

5年ルールや1.25倍ルールの元、金利上昇により未払いとなったローン部分は後々支払わなければいけません。そのため、ローンの最終返済時に一括返済を行わなければならず、大きなキャッシュアウトの負担が生じることになります。金利が上昇した場合は、長期的な視点からリスク対策をする必要があります。

3-4.金利が上昇したら早い段階で対応を検討する

金利が上昇した場合は、すぐに返済額などに影響がなくても、上記で触れたように、先々未払い分を支払わなければならなくなる場合がありますので、未払い金が蓄積されないように、早い段階で借り換えや繰上返済などで返済総額の圧縮を検討した方が良いでしょう。

ただし、審査に通らず借り換えができなかったり、借り換えをしても金利を抑えることが難しい場合は、そのままにしておくと収支が悪化したり、また収支が悪いためにうまく売却できなくなる可能性もあります。その場合は早い段階で売却も視野に入れた対策を心掛けるようにしましょう。

4.家賃滞納リスクは長引くことがある

家賃滞納リスクとは、家賃が滞納され収入が入らないリスクのことですが、入居者に支払う意思がない場合は滞納期間が長期化し運用に影響を及ぼすことがあります。どのような損害が想定されるのか見てみましょう。

4-1.連絡が取れない場合は強制退去も

家賃滞納が発生した場合、すぐに支払ってもらえる場合はすぐに収支が改善されますが、入居者に支払う気がなかったり、連絡が取れなくなったりする場合は大きな問題になる可能性があります。

どうしても支払いの意思が確認できなかったり、連絡が取れなかったりする場合は強制退去も視野に入れて動かなければなりませんので、オーナーも時間が制約されるなど、面倒なことになります。

4-2.強制退去には時間と費用がかかる

一般的な賃貸借契約では、3ヵ月以上家賃が滞納されている場合、強制退去などの対象になってきますが、強制退去をさせるには法的手段を講じる必要があり、多大な時間と費用が発生してしまいます。また強制退去後に部屋の中に荷物が残っている場合は、その処理にも大きな手間がかかります。

例えば強制退去の申し立てから5ヶ月ほど経過したところで初めて強制退去の執行が認められ、それから残置物の片付けや原状回復といった作業に1ヶ月程度はかかりますので、強制退去から次の募集をかけるまでには半年くらいの空室期間が生じてしまいます。

さらに、起訴をするにも様々な証拠が必要になるため、その準備にも多くの手間暇がかかり、加えて入居者が決まるまでの期間も考えると、さらに数ヶ月間は空室期間が発生することになります。また、起訴まで行かず元の入居者と話が付いたとしても、退去までさらに滞納が発生したり、損害賠償金を支払えなかったりする可能性があります。

このように家賃滞納が長引くと深刻な問題に発展する場合もありますので、以下のように初期対応をきちんとして早めに対策を練っていくことが大切です。

4-3.早めに保証人などに連絡をとる

家賃滞納が発生した場合は早めに保証人に連絡を取ることが、保証人と入居者に家賃滞納の責任を自覚させる意味で大切です。

その際に、保証人と連帯保証人では法律上対応を変えなければいけませんので、専門家に相談をして取り組むようにしましょう。入居者や保証人と連絡が取れなくなったり、滞納が長期化したりすることが一番のリスクになりますので、早め早めの対応を心掛けることが大切です。

なお、一般的には保証人を取る代わりに、賃貸借契約時に家賃保証サービスへの加入を義務化します。この場合は保証会社に家賃滞納の旨を連絡すれば代わりに取り立ててくれますので、オーナーにとっては非常に頼もしいパートナーになります。

5.瑕疵は修復に大きな費用がかかる場合がある

瑕疵(かし)とは目視で確認できない隠れた損傷のことを言います。瑕疵があった場合、修繕に大きな費用がかかることもありますので、運用に影響を与える可能性もあります。どのような対策をすれば良いのかを見てみましょう。

5-1.瑕疵が発見された場合責任の所在が難しい

瑕疵は物件の購入後にはじめて発見される場合があります。その場合、責任の所在によってオーナーが被る損害の大きさが変わってきます。原則としては物件の引き渡し後3ヵ月以内に瑕疵が発見された場合、瑕疵担保責任が売主に発生することになっており、売主が修繕費用を負担しなければいけません。

しかし、近年では瑕疵担保責任を負わない旨が契約書に記載されていることがあり、その場合は買主が費用を負担しなければいけません。そのため、マンションを購入する際は内覧時に細かい部分まで慎重にチェックすることが必要です。

5-2.購入時に契約書を必ず確認する

また瑕疵担保責任がどうなっているか、マンションの購入時には契約書を必ず確認することが大切です。万が一記載がない場合は不動産会社に確認を依頼するようにしましょう。

加えて契約時にはインスペクションをしたかどうかの確認も契約書に盛り込まれていますが、されていない場合は瑕疵担保責任が売主にあるうちに、自分でインスペクションをするということも検討しましょう。瑕疵の修繕費用は数十万円以上になることもありますので、数万円でインスペクションができることを考えれば、支払っても良い経費だと言えます。

6.空室リスクは金額的に損害が大きい

空室リスクは、マンションが空室になり家賃が入らなくなるリスクです。空室期間中はローンの返済や管理費、その他の経費の支払いを積み立てたキャッシュフローや、自分の貯金から支払わなければいけません。他にもどのようなことに影響があるのかを見てみましょう。

6-1.金利上昇リスクなどとの違い

空室リスクは金利上昇リスクや家賃下落リスクと比較して、直接資金面に大きく影響するため、解決を急がなければいけないリスクと言えます。

金利上昇リスクは5年間返済額が変わることはありませんし、家賃下落リスクは数年に一度、下落しても月々数千円くらいです。しかし空室になった場合は、ローンの返済は数万円かかりますので、それが6ヵ月、7ヵ月と続けば、すぐに数十万円の持ち出しになってしまいます。

マンション投資ではキャッシュフローが安定経営に欠かせないため、空室が長期化しそうな場合は即、対策をすることが要求されます。

6-2.安易に家賃を下げると売却価格に影響があることも

空室が長期化しそうだからといって、安易に家賃を下げることはあまりおすすめできるものではありません。家賃はマンションを売却する時の物件価格に影響します。家賃を下げると物件価格が下がる傾向にありますので、空室になったら他に原因がないかをきちんと調査した上で家賃を検討するようにしましょう。

6-3.空室期間が長期化した後は売却も視野に

空室期間が長期化する場合は、物件周辺エリアの賃貸ニーズが落ちていることも考えられます。その場合は早めに売却した方が資金的なメリットがある場合があります。ただし、近隣の賃貸ニーズが落ちている場合は、想定していた物件価格より低い価格でしか売却できない可能性もあります。

家賃を下げて運用を続けた方が良いのか、あるいは多少価格が落ちてもすぐに売却した方がいいのか、損益分岐点を見極めて取り組むようにしましょう。

7.大規模修繕費用が追加徴収されるリスク

マンションでは一般的に建築後12年から15年ごとに大規模修繕が行われます。近年では大規模修繕のために積み立てている修繕積立金が不足するというアクシデントも見られますので、注意が必要です。大規模修繕ではどのようなことに注意をしなければいけないのかを見てみましょう。

7-1.修繕積立金は管理組合任せにしない

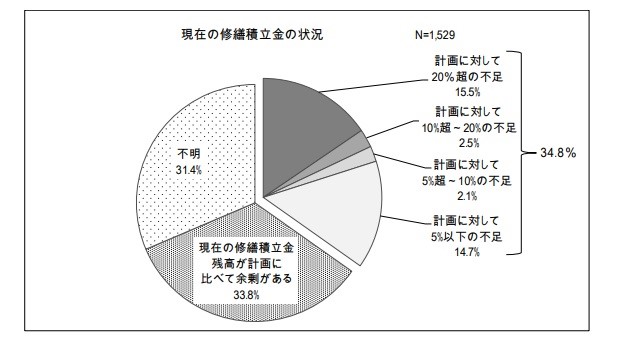

修繕積立金は管理組合が集金して積み立てているものです。しかし、近年は不足しているマンションが多数存在することがわかっています。以下のグラフは国土交通省が行った調査結果から引用したものです。こちらのグラフでは、修繕積立金の積み立て状況を確認することができます。

*国土交通省調査「平成30年度マンション総合調査結果からみたマンション居住と管理の現状」から引用

*国土交通省調査「平成30年度マンション総合調査結果からみたマンション居住と管理の現状」から引用

現在の状況から34.8%の管理組合は修繕積立金が不足している状況にあることが確認できます。修繕積立金が不足した場合は、後日区分所有者に不足分の請求が来たり、もしくは修繕積立金の額が上がったりする可能性があります。

マンションによって違いますが、毎月の修繕積立金が2万円~3万円も上がったというケースもありますので、大規模修繕に掛かる費用の積み立て状況には注意が必要です。修繕積立金の積み立て状況は管理組合に聞けば教えてくれるので、確認することが大切です。

7-2.大規模修繕の前に売却も視野に入れて取り組む

大規模修繕が行われる前に修繕積立金が不足していることが分かった場合、金額によっては売却も視野に入れて今後の運用を検討することも必要です。

不足している金額にもよりますが、一括で100万円以上の支払いになった場合、運用に大きな影響を及ぼすことも考えられます。ローンの残高と売却額との差額などを慎重にシミュレーションして検討するようにしましょう。

8.災害のリスクには今後注意が必要

災害のリスクで代表的なものと言えば地震です。日本は地震大国と言われていますので、大地震がいつ来てもおかしくありません。また最近は集中豪雨も大きな被害を引き起こしています。災害リスクについて見てみましょう。

8-1.地震保険には必ず入る

地震保険は火災保険に付帯される保険ですので、単独で入ることができません。地震が起きた際、地震でマンションが倒壊しなくても、設備が壊れたり火災が発生したりすることがあります。また、津波で被害を受ける可能性もあります。

このような被害を受けた場合、地震が原因の場合は火災保険では補償の対象にならず、地震保険で補償を受けることになります。火災保険加入の際にはなるべく地震保険にも入るようにしましょう。

8-2.東京などの大都市では都市型水害のリスクがある

最近は集中豪雨の被害が大きなものになっています。土砂崩れの被害が多く報告されているほか、大都市で集中豪雨が発生した場合は都市型水害という深刻な災害も引き起こしますので注意が必要です。

東京などの都市では地下に水路を作り、大雨などの際に水を逃がす仕組みを作っています。しかし、その容量には限界がありますので、限界を超えた際に引き起こされるのが都市型水害というものです。

8-3.都市型水害が引き起こす災害とは

都市型水害は、アスファルトなどに吸収されずにあふれ出た水が、地下鉄や道路に氾濫して起きる災害です。一旦都市型水害が発生すると、広い範囲で道路や線路などが浸水し、車だけでなく電車などの交通網が軒並みストップしてしまいます。こうなるとまともに移動ができない状態になります。また電気設備が浸水することで停電に繋がることもあります。

2019年10月に発生した台風19号では多くの地域で浸水が発生し、東京周辺では二子玉川や武蔵小杉、千葉駅前などに大きな被害が出たほか、東北地方などにも浸水による深刻な被害が確認されました。

8-4.ハザードマップは必ず確認する

こうした災害をなるべく避ける対策として、ハザードマップを確認して、災害が心配される地域での投資は避けることも検討が必要です。ハザードマップではエリアごとに浸水や火災、地震による被害、土砂災害や津波といったリスクを確認することができます。

購入するマンション付近の避難場所や経路も確認しておくようにしましょう。また保険に入る際も、補償がどのようになっているかを確認しておくことが大切です。

まとめ

マンション投資をする上で、リスクが長期化したり、拡大したりした場合に大きな損害を引き起こす可能性についてご紹介しました。

一般的に想定されている金利上昇リスクや空室リスクは、ほとんどの場合、当初のシミュレーションからリスクヘッジが行われていますので、発生してもあまり損害もなく運用を継続できる場合がほとんどです。

しかし、都市型水害が発生したり、空室期間が長期化したりするなど、想定外の事態に拡大した場合は大きな損害を受けることがあり、早急に対応する必要が生じます。今回の記事ではそのような事態になった場合を想定して、できる限り損害を小さい状態で阻止する方法についてご紹介しました。

また、このような対策をするにはオーナーの日頃のリスク管理がとても重要になります。大きな損害に発展しないように、日頃からリスク管理は徹底して行うようにしましょう。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

西宮光夏

最新記事 by 西宮光夏 (全て見る)

- 投資用ワンルームマンションを売却するなら知っておきたい7つのこと - 2024年4月23日

- 低金利はいつまで続く?マンション投資で金利上昇に備える4つのポイント - 2023年4月21日

- 不動産投資セミナーのメリットや注意点は?オンラインで話が聞ける不動産会社も紹介 - 2023年1月8日

- 中古マンション投資のメリットや注意点は?役立つセミナーも紹介 - 2022年6月4日

- 収益不動産、購入するなら大手と中小どちらがいい? - 2022年1月10日