アパート経営で税金を軽減するには、仕組みや適用できる税制を知らないと、本来受けられるものであっても、受けられないことがあります。不動産投資で収益を出していくためにも、税金を軽減する仕組みを知っておくことが大切です。

本記事では、アパート経営で利用できる税金を軽減する仕組みや優遇税制と注意点について解説し、確定申告の大まかな手順についても触れていきます。

※本記事は2021年1月時点の情報をもとに作成されています。実際にアパート経営を検討する場合や確定申告を行う際は、ご自身でも国税庁のウェブサイトで最新情報を確認し、税理士へご相談のうえ、ご判断下さい。

目次

- アパート経営の税金を軽減する仕組みや優遇税制

1-1.所得税・住民税

1-2.固定資産税・都市計画税

1-3.相続税・贈与税 - アパート経営で優遇税制を受けるときの注意点

2-1.事業的規模と青色申告

2-2.不動産所得の赤字で損益通算している場合は収支に注意する

2-3.税制改正の影響 - アパート経営の確定申告の手順

3-1.必要書類・環境を整える

3-2.不動産所得の帳簿を整理し決算をおこなう

3-3.所得税の確定申告書を作成・提出する

3-4.所得税・住民税を納税する - まとめ

1.アパート経営の税金を軽減する仕組みや優遇税制

個人名義でアパート経営を行うとき、税金を軽減する仕組みや、税金が優遇される仕組みは、税金の種類によって異なります。

- 所得税・住民税

- 固定資産税・都市計画税

- 相続税・贈与税

アパートの家賃収入に対しては、毎年所得税と住民税がかかります。また、アパートを所有していると、その土地・建物に対しては、固定資産税と都市計画税が毎年課せられます。さらに、アパートを相続したり、贈与したりすると、相続税や贈与税がかかることになります。

以下では、これらの3つの種類ごとに、税金を軽減する仕組みや優遇される税制を解説します。

1-1.所得税・住民税

アパートの家賃収入は、不動産所得として毎年確定申告をおこなって、その収入にかかる所得税と住民税を納める必要があります。

所得税は累進課税のため、所得が増えるほど税率が上がる仕組みになっています。課税所得が減って税率が下がると納税額も大きく減り、さらに住民税は所得税の課税所得を下に算定されるため、所得税が軽減されると連動して住民税も軽減されることになります。

- 1,000円以上195万円以下:5%

- 195万円超330万円以下:10%

- 330万円超695万円以下:20%

- 695万円超900万円以下:23%

- 900万円超1,800万円以下:33%

- 1,800万円超4,000万円以下:40%

- 4,000万円超:45%

※参照:国税庁「所得税の税率」

不動産所得は、「不動産収入―必要経費」によって算出されます。この不動産収入に関連する必要経費を漏らさずに計上することで、不動産所得を軽減し、所得税を抑えることができます。

例えば、木造アパート経営では、アパートの耐用年数が22年と鉄筋コンクリートのマンションと比較して短いため、1年あたりの建物の減価償却費が大きくなり、キャッシュフローがプラスでも不動産所得がマイナスになることがあります。

サラリーマンの方など不動産所得以外の所得がある人は、給与所得と不動産所得を合算して所得税を算出します。不動産所得がマイナスになる場合は、給与所得と損益通算をおこなって所得税のかかる課税所得が減る可能性があります。

1-2.固定資産税・都市計画税

元々土地を所有している人は、固定資産税や都市計画税を各市町村に対して納めています。通常、固定資産税は課税標準額と呼ばれる評価額に対して1.4%、都市計画税は0.3%かかります。

しかし、その土地の上にアパートを建ててアパート経営をおこなうと、住宅用地の特例により、固定資産税や都市計画税が軽減されることがあります。

具体的には、固定資産税の場合、その土地の評価額が、一般住宅用地の場合3分の1、小規模住宅用地の場合6分の1になります。都市計画税の場合は、同様に、一般住宅用地の場合3分の2、小規模住宅用地の場合3分の1になります。

1-3.相続税・贈与税

アパート経営には、相続税や贈与税を軽減する効果もあります。相続税や贈与税の算定基礎となる土地の財産評価額は、アパートを建てることにより「貸家建付地」という扱いになり、更地よりも2割程度下がります。

また、小規模宅地等の特例により、200㎡までは50%まで財産評価額が減額されることになります。建物の財産評価額も、固定資産税評価額に借家権割合を乗じた価額とされることから、市場価格よりも6割程度下がる可能性があります。

2.アパート経営で優遇税制を受けるときの注意点

ここまで、アパート経営で税金を減額させたり優遇税制を受ける仕組みは、税金の種類によって異なることについて解説しました。

次に、不動産所得の所得税の確定申告において、税金の控除を受けるときに注意したい点について説明します。税金の控除が受けられるかどうかの分かれ目となるポイントと、不動産所得を赤字にして損益通算を受ける場合の注意点、税制改正の影響、についてそれぞれ詳しく見て行きましょう。

2-1.事業的規模と青色申告

不動産所得を構成する不動産が5棟10室以上を目安とする事業的規模とみなされる場合、計上できる経費の範囲が一定の間接的な費用にまで広がります。

また、青色申告制度というのがあり、所定の手続きを経て所定の帳簿を作成して所得金額などの計算をおこなうと、青色申告特別控除を適用したり、親族に支払う給与、賃貸料が回収できなかった場合の貸倒損失を経費に計上したりできるという特典があります。

青色申告の適用を受けるには、その年の3月15日までに「青色申告承認申請書」を提出する必要があります。確定申告の期限より1年前の3月15日が提出期限になっているので注意しましょう。

2-2.不動産所得の赤字で損益通算している場合は収支に注意する

「1-1.所得税・住民税」の項目で、不動産所得がマイナスの場合は給与所得などと損益通算をして所得税が減る場合もあることを説明しました。

ただし、購入時の建物の減価償却費が家賃収入を上回っているような状況は、建物の取得価格に対して家賃収入が少なすぎる可能性があります。長期運用する間に空室率が上昇すると、投資した資金を回収できないおそれがあります。

アパートの売却まで見据えて最終的な収支がマイナスにならないか注意しましょう。アパートローンで購入している場合は、変動金利が上昇して月々の返済金が増額する可能性もあります。

金利が高いと感じる場合は、借り換えによりアパートローンの金利を下げることで月々の返済金をおさえて、収支を改善することができます。

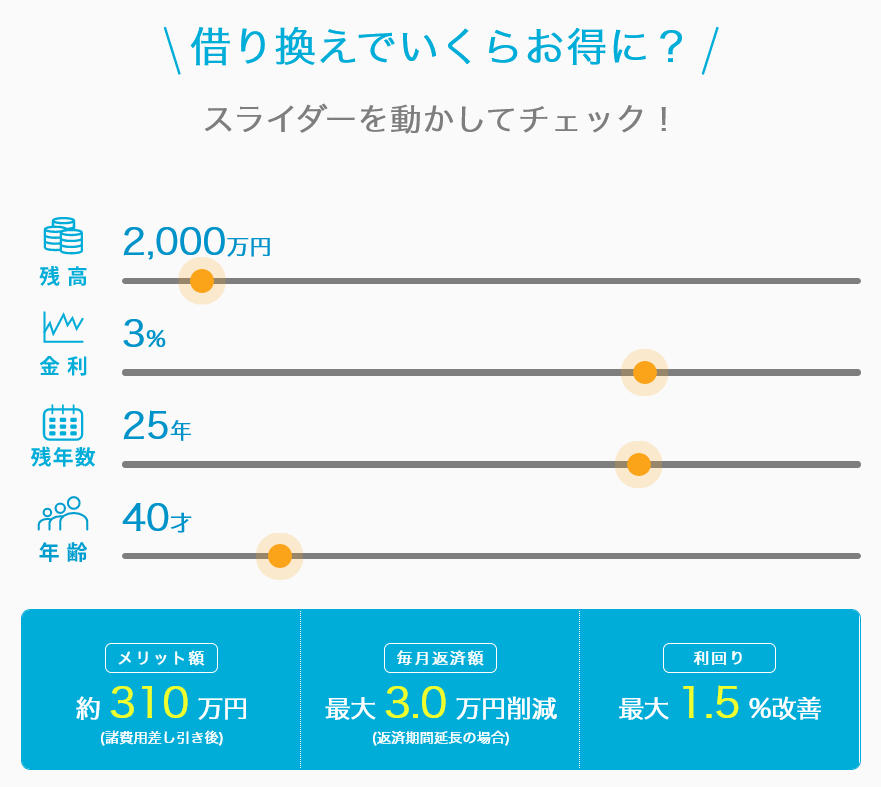

たとえば、借り換えシミュレーションができる「インベース」というサービスでは、オンライン上で不動産投資ローンの借り換えシミュレーションから借り換え手続きの代行まで一貫して行うことが可能です。下記の事例を見てみましょう。

残高2,000万円、金利3%、残年数25年、年齢40才の方の場合、ローンの借り換えを行うことで、毎月の返済額は最大3万円、返済総額で最大310万円(返済期間延長の場合)の削減メリットがあります。

低い金利のローンに借り換えをすることで毎月の返済額を減らすことができ、その分キャッシュフローも良くなり運用も改善していきます。借入時の融資条件が悪い場合には、利用を検討してみると良いでしょう。

このように、アパート経営では「税制面だけでなく、実質的な利益がアパート経営で生み出せているか」「日常的なキャッシュフローがマイナスになっていないか」という視点が重要です。

2-3.税制改正の影響

2020年度の確定申告から適用される税制改正で、特にアパート経営をおこなっている不動産投資家に影響があるのは、青色申告特別控除制度の改正です。(※参照:国税庁「令和2年度 所得税の改正のあらまし」)

2020年度の青色申告特別控除制度の改正により、今までの65万円の控除が、原則55万円になります。ただし、電子帳簿の保存あるいは電子申告をおこなう場合に限って、65万円の控除が適用されます。

その他、基礎控除が38万円から48万円に引き上げられるなど、本年度の確定申告は税制改正が多い年になっています。

所得税を含め、税制は毎年改正されます。アパート経営に関連する税金の仕組みの詳細や最新の情報を知りたい場合、あるいは確定申告をおこなう場合は、税理士などの専門家に相談することも検討してみましょう。

3.アパート経営の確定申告の手順

ここでは、アパート経営をおこなっている不動産投資家が確定申告をするときの大まかな手順を説明します。

3-1.必要書類・環境を整える

まず、確定申告に必要な書類を整えます。家賃収入があって確定申告をおこなう不動産投資家であれば、確定申告書(B様式)と収支内訳書もしくは青色申告決算書の提出することになります。これらの書類を作成するために必要な書類を整えます。

収支内訳書もしくは青色申告決算書を作成するには、売上帳や預金出納帳などの帳簿が必要です。そして、これらの帳簿を作成するために、家賃の入金されている通帳や家賃明細、管理費や修繕費の領収書などが必要になります。

確定申告書(B様式)の作成には、給与所得の源泉徴収票などの不動産所得以外の収入明細、医療費控除を受けるのであれば医療費の領収書などが必要になります。

帳簿の作成を自分でおこなうのであれば、会計ソフトとパソコン、ネット環境が必要です。会計ソフトで帳簿を作成すると、税務署に提出する書類まで一通り作成することが可能です。

ただし、簿記や所得税などの知識が必要になるため、税理士などの専門家に任せることも検討しておきましょう。青色申告の65万円控除を受けるために、e-Taxで電子申告をおこなうというのであれば、ネット環境のほか、マイナンバーカードとカードリーダーが必要になります。

3-2.不動産所得の帳簿を整理し決算をおこなう

必要書類・環境を整えたら、確定申告書(B様式)の作成前に、不動産所得の収支内訳書もしくは青色申告決算書を作成する必要があります。

そのために、不動産所得の売上帳や預金出納帳などの帳簿を作成、整理して一年分の収入と経費の集計をおこないます。この一年分の集計をおこなって収支内訳書もしくは青色申告決算書(損益計算書、貸借対照表)を作成する作業を「決算」と呼びます。

実際の手続きとしては、家賃の入金されている通帳や各種領収書の一年分の情報を仕訳として会計ソフトに入力していき、帳簿を作成するという流れになります。

3-3.所得税の確定申告書を作成・提出する

不動産所得の決算書の作成が終了したら、所得税の確定申告書(B様式)を作成します。

確定申告書とは、決算で集計した不動産所得の金額や給与所得の金額、社会保険料控除、医療費控除などの各種控除の金額を集計して、所得税の計算をおこなう書類になります。

すべての書類を作成したら、管轄の税務署に提出します。提出方法は、直接持参するか、郵送、あるいは電子申告であればインターネットで送信することによって提出します。所得税の確定申告書等の提出期限は、翌年の3月15日になっています。

3-4.所得税・住民税を納税する

書類の提出と納税は別々におこないます。所得税は、納税の期限が3月15日になっており、確定申告書等の提出期限と同じです。

現金で支払う場合は、納付書を用いて金融機関等で納めます。口座振替の手続きをすれば、口座振替も可能です。そのほか、クレジットカード納付やコンビニ納付などもできます。

住民税は、確定申告の情報を下に、それぞれの市区町村が税額を計算し、6月以降に納付書を送ってきます。正社員であれば、特別徴収により勤務先企業に納付書を送ってもらい、12回に分割して給与所得から天引きして企業に納めてもらいます。

この時、確定申告時に住民税を普通徴収にすることで、住所に納付書を送ってもらい自分で納めることも可能です。普通徴収であれば、通常は4回の分割払いになります。

まとめ

アパート経営をおこなうにあたって利用できる税金の仕組みや優遇税制と、大まかな確定申告の手順について解説してきました。ただし、優遇税制の適用を受けるためにアパート経営をおこなって、結果的に収支が悪化してしまう可能性もあるため、税制の適用を優先させる経営を行わないように注意が必要です。

また、税法の取り扱いは、領収書の経費計上においてもその可否の判断が分かれることもあり、複雑であるといえます。毎年めまぐるしく変わる税制改正も、税制の仕組みをさらにわかりにくくしています。詳細な判断に迷ったときや、実際に確定申告をおこなうときは、税理士などの専門家に相談することを検討してみましょう。

【関連記事】不動産の節税の仕組みや税金がわかる、無料不動産投資セミナー4選

佐藤 永一郎

最新記事 by 佐藤 永一郎 (全て見る)

- 公認会計士が不動産投資をするメリット・デメリットは?体験談・口コミも - 2024年9月20日

- 不動産投資を小さく始める方法は?初心者向けの手順や注意点を解説 - 2024年8月25日

- 中古マンション投資のメリット・リスクは?初心者向けの注意点も - 2024年7月27日

- 不動産小口化商品のリスクは?購入・投資前に確認しておきたい5つのポイント - 2024年6月2日

- 相続不動産を売却したら税金はいくら?シミュレーションで解説 - 2024年3月31日