不動産投資のブームが続いています。安定収入のあるサラリーマンには融資が出やすいこと、自分で事業をやるのに比べ良い物件を手に入れることができれば リスクが限りなく少ないこと、安定的に家賃が入ってきて不労所得と言えることなどが大きな理由です。

50歳は、サラリーマンとしては大きな曲がり角を迎える年齢となります。出世競争もある程度結果が出ているでしょうし、多くの方が社内のポジションでも変化を迎える年齢ではないかと思います。また新しいことにチャレンジしたい場合は 最後の年齢になるかもしれません。

50歳までに、不動産投資である程度の不労所得を得ることができれば、給与以外に安定した収入があることで精神的なゆとりが生まれ、本業の仕事にも落ち着いて取り組めるというメリットがあります。

今回は、30代後半から10年以上不動産投資を行っている筆者が、50歳までに不動産投資で不労所得を作りたい人がやるべき5つのことについて解説します。

目次

- 50歳をターゲットイヤーにする重要性

- 50歳の時に家族がどういう状況かをまず把握する

- 50歳時点でいくらの生活費が必要になるか確認する

- 50歳時点でいくらの貯蓄があるのかを把握する

- どういった不動産を買うこと必要なのかが明確にする

- 年齢によって不動産投資は慎重に

- まとめ

1 50歳をターゲットイヤーにする重要性

2018年5月に大正製薬が全従業員6300人の15%にあたる約1,000人の早期退職を募集したり、10月には富士通で5,000人の配置転換を実施、11月にはソフトバンクでも、9000人の配置転換を行ったりするなど 大企業は次々に大規模な構造改革を行っています。

今後もこのような動きは続く可能性が高く、大企業や安定的な企業に勤めているにしても、多くのサラリーマンは会社以外の収入の道を確保しておくことが重要な時代となってきています。

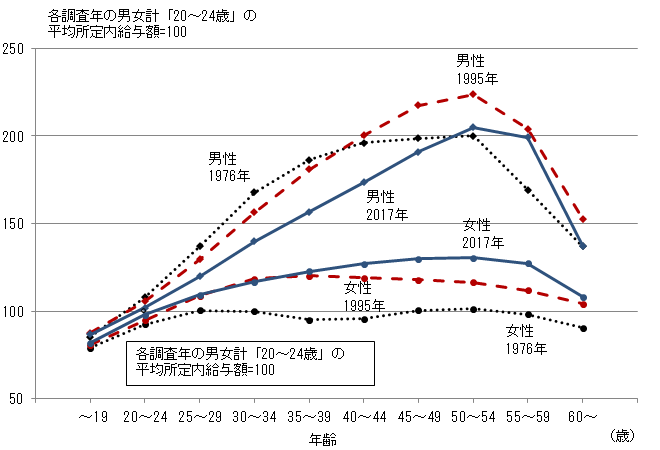

出所:厚生労働省 「賃金構造基本統計調書」

出所:厚生労働省 「賃金構造基本統計調書」

厚生労働省の「賃金構造基本統計調査」を見ても50歳を境にして賃金が大きく下がっていることから、多くのサラリーマンは50歳をターゲットイヤーにある程度の会社以外の収入を確保することが重要だということが分かります。

2 50歳の時にあなたを含め家族がどういう状況かを把握する

50歳までの不労所得について考える下準備として、まずは50歳の時点でどれだけの収入が手元にあると良いのかを把握するため、家族の状況について整理しておきましょう。

その際に以下のような点を確認し、50歳以降のお金のシミュレーションをしておくことが必要です。

- いま未婚の方は、これから結婚する予定があるか、ないか

- 配偶者が専業主婦をしている、これからも専業主婦をする予定、今後働き始めるか

- お子さんがいる方は、50歳の時点でお子さんは何歳で、将来は私立に行かせるかどうかなど

また見過ごしがちですが、親の介護費用等を試算しておくことも重要です。

3 50歳時点でいくらの生活費が必要になるか確認する

50歳時点で家族の状況を把握したら、次は50歳時点での生活費がいくらになるのかを試算します。、まず、家賃(住宅ローン)、食費、学費、光熱費、通信費など現在の生活費がどれくらいかかっているのか把握しましょう。

50歳時点で家族の状況を把握したら、次は50歳時点での生活費がいくらになるのかを試算します。、まず、家賃(住宅ローン)、食費、学費、光熱費、通信費など現在の生活費がどれくらいかかっているのか把握しましょう。

それらの費用が50歳でいくら、将来いくらになるのかをエクセルでシミュレーションを作成しましょう。生活水準を落とすことは想像以上に大変なことですから現在の生活費の中に、浪費などが見受けられる場合には早いうちから見直すことをお勧めします。

4 50歳時点でいくらの貯蓄があるのかを把握する

生活費がある程度試算できたら、次に、ご自身の正確な貯蓄額を把握し、今後の貯蓄計画を立てましょう。現在はNISAや確定拠出年金など貯蓄性を持ち、節税にもつながる金融商品もありますので、そちらも上限額まで活用しておきたいですし、お勤めの会社で社内預金や社内財形といった商品がある方は利用したほうがいいでしょう。

なお、確定拠出年金は60歳以降でないと引き出しできませんので、そちらは50歳時点の貯蓄計画からは除外しておきましょう。サラリーマンとしての賃金から毎月貯蓄できる金額、家族のイベント出費などを勘案し、50歳までにいくらの貯蓄ができていそうかを把握することが重要です。

5 どういった不動産を買うことが必要なのかが明確にする

ここまでの準備が出来て初めて不動産投資をするかしないかを決めていきます。こういった下準備をせずに、安易に多額の借金をし、購入後に発生する空室の状況に耐えきれずに不動産投資から撤退するサラリーマンの方が増えていますので、ご自身またはご家族のライフサイクル・ライフイベントなどをしっかり見定めたうえで、不動産投資をするかしないかを決めていきましょう。

ここまでの準備が出来て初めて不動産投資をするかしないかを決めていきます。こういった下準備をせずに、安易に多額の借金をし、購入後に発生する空室の状況に耐えきれずに不動産投資から撤退するサラリーマンの方が増えていますので、ご自身またはご家族のライフサイクル・ライフイベントなどをしっかり見定めたうえで、不動産投資をするかしないかを決めていきましょう。

シングルやダブルインカムの方、50歳まででお子さんが大学を卒業できるような方は 家族を路頭に迷わす可能性も少ないため積極的に不動産投資をしても良いと思いますが、そうでない方は不動産投資に慎重になるべきでしょう。家族を路頭に迷わすことは、投資をするにおいて最も避けなければいけない状態であることを認識しなければなりません。

毎月数万円の不労所得が欲しいという方は、都心の区分所有マンションをコツコツと積み上げていく方法が効果的ですし、毎月数十万円の不労所得が欲しい方はリスクを取って、地方、郊外の高利回りの一棟アパートを購入するという選択肢もあります。ただ、高利回りということは、それだけ空室などのリスクも高くなりますので、お子さんが小さい方等にはお勧めできません。投資に失敗したとしても、損失を自己資金や別の収入で賄えるという状態にしておくことが大切です。

6 年齢によって不動産投資は慎重に

私が初めて都心の区分所有マンションを購入したのは38歳のときでした。最初は現金で購入しましたが、不動産は買ってからが本当の勝負(入居者付け、賃貸管理等)だと考えていましたので、購入したエリアでどれくらい賃貸需要があるかもわからない中で、投資のリスクを低減するために現金で購入しました。

不動産投資のメリットとして銀行の借入に頼ったレバレッジを利かせることがあげられます。不動産投資を検討している20代や30代の方は、まだまだ給与が増えることも期待できますし、長期間の融資期間を取ることができ、投資期間中にキャッシュフローが増加していくことも予測されます。

一方で、40代以上の人はお子さんの教育費等の出費も増え、また賃金が高止まりする年齢まであと少しでしょうから、若い世代の方よりも慎重に検討をする必要があります。自己資金に余裕のある方は、まずは中古の区分マンションを現金で購入したり、ローンで買う場合は頭金の比率を多くしたり、月々の支払いを無理のない返済金額にしたりするなどの注意をしておくと良いでしょう。

7 まとめ

かぼちゃの馬車問題、スルガ銀行の不適切な融資問題など ここ最近のサラリーマンへの不動産投資への融資が絞られつつあります。また人口減少、空き家の増加など不動産投資を取り巻く外部環境も厳しくなってきています。

その一方で、不動産投資の安定的な不労所得は、会社からの給与に頼らざるを得ない会社員の方にとっては、非常に魅力的なものです。ただ、不動産投資はご自身・ご家族のライフプランの中でどのような位置づけなのか把握してから取り組むべきですし、不動産投資は世の中から無くなるわけではないので、今は「買わない」や「待つ」という選択肢もあるはずです。

そういったご自身を取り巻く環境を理解した上で、都心で区分マンションを買う、郊外で高利回りの一棟物件を買う等の選択をするべきだと思います。不動産投資も事業ですから、最初から大きな借金をするのではなく、小さくスタートする意味でもまずは物件を買ってみる。そして買った物件の運営がうまくいったら、次の物件を購入する。うまくいかなかったら不動産投資から撤退を検討することも必要です。とりあえず小さな物件から買ってみる、そんな柔軟な姿勢で考え始めてみてはいかがでしょうか。

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 【不労所得を目指したい方向け】不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

ぴおほう

最新記事 by ぴおほう (全て見る)

- 区分マンション12戸を購入してハッピーリタイアした私が本当に伝えたい7つのこと - 2019年7月16日

- 不動産投資家が教える、失敗しない投資用マンション選びの7つのポイント - 2019年1月19日

- 50歳までに不動産投資で不労所得を作りたい人がやるべき5つのこと - 2018年12月7日