都心のマンション価格は、資源価格の高騰や円安、海外投資家の積極的な流入などにより2021年以降急速に高騰しています。日本が異次元金融緩和を始めた2013年ごろからマンション価格は継続的に上昇しており、価格高騰がいつまで続くのか気になる方も少なくないでしょう。

この記事では都心マンションの価格高騰の背景や今後の見通し、マンションの買い時についてまとめました。価格高騰を懸念して投資判断に困っている方は、ぜひ参考にしてください。

目次

- 都心のマンション価格は高騰が続く

- 都心のマンション価格高騰の背景とは?

2-1.2013年の日銀金融緩和や金利低下が契機に

2-2.コロナ後の建設費高騰も上昇に作用

2-3.海外投資家の投資需要拡大も要因に

2-4.個人投資家の流入も需要の拡大要因に - 都心マンションの価格高騰はいつまで?買い時は?

3-1.円安と金融政策の影響は緩やかに後退へ向かう可能性

3-2.建設費の高止まりは根強く続く見通し

3-3.価格下落を待つよりも早めに検討するのも一案 - まとめ

1 都心のマンション価格は高騰が続く

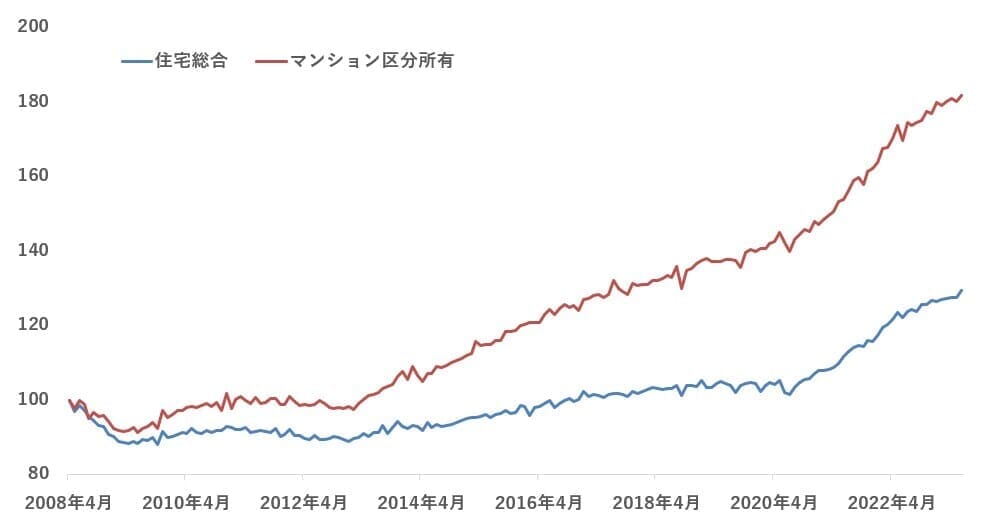

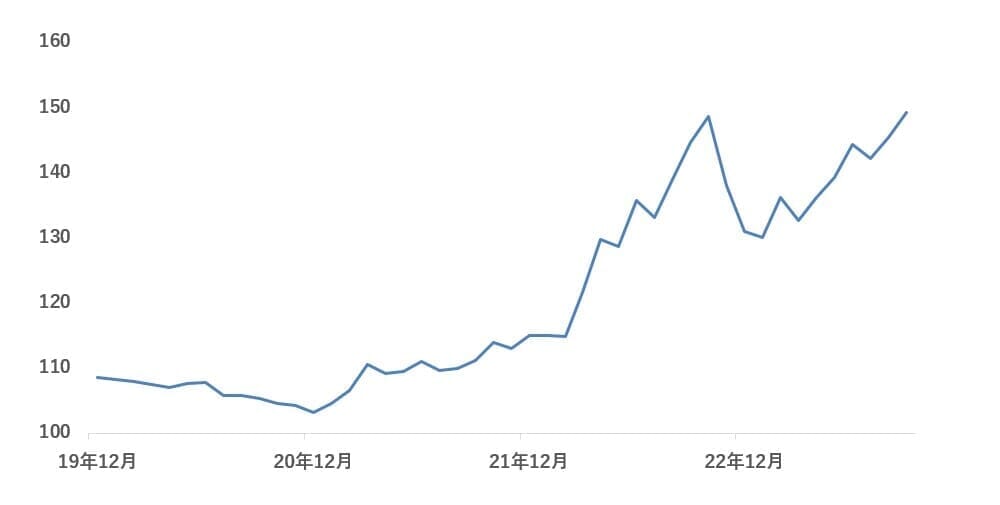

都心のマンションは2013年頃から上昇が続いています。たとえば、首都圏の不動産の価格指数の推移は次の通りです。住宅全体の不動産価格も相応に上昇しているものの、マンション(区分所有)はさらに急速に上昇しています。

首都圏(南関東)の不動産価格指数の推移

(出所:国土交通省「不動産価格指数」)

2008年4月の値を100として指数化

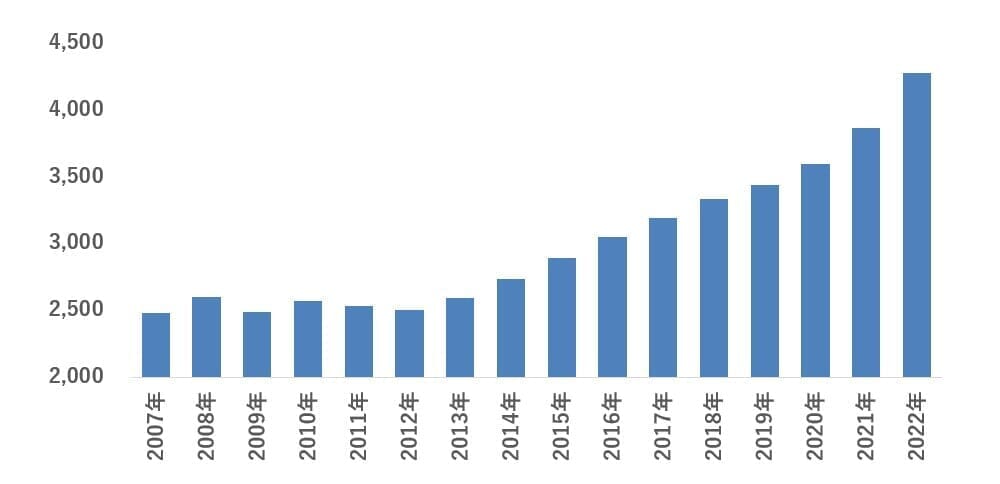

レインズ(東日本不動産流通機構)によると、中古マンションの価格も上昇傾向にあります。特に2022年は、1992年以降で初めて中古マンション価格が4,000万円を超えました。

首都圏中古マンションの平均価格(成約物件)

(出所:レインズ(東日本不動産流通機構)「年報マーケットウォッチ2022年・年度」)

2012年ごろからマンション価格は上昇傾向ではありましたが、足元はさらに上昇ペースが加速しています。

2 都心のマンション価格高騰の背景とは?

都心のマンション価格の高騰は、そもそも2012年ごろから既に始まっていました。ちょうどこの時期は異次元の金融緩和が始まった時期と重なります。そして、コロナ後の建設費の高騰や海外投資家の需要拡大などが価格上昇に拍車をかけた形です。

2-1 2013年の日銀金融緩和や金利低下が契機に

統計値を見ると、マンション価格は10年以上にわたって上昇が続いていますが、最初の上昇の契機は2013年の日銀金融緩和に伴う金利低下です。

2013年4月の日銀政策決定会合では「前年比で2%のインフレ」の達成を目指して、金融資産の買入れ等の措置を強化する方針を示しました。これは、後に「異次元緩和」と呼ばれる強力な緩和政策です。この政策によって、金融機関には国債等の資産と引き換えに潤沢な現金が供給されることになりました。

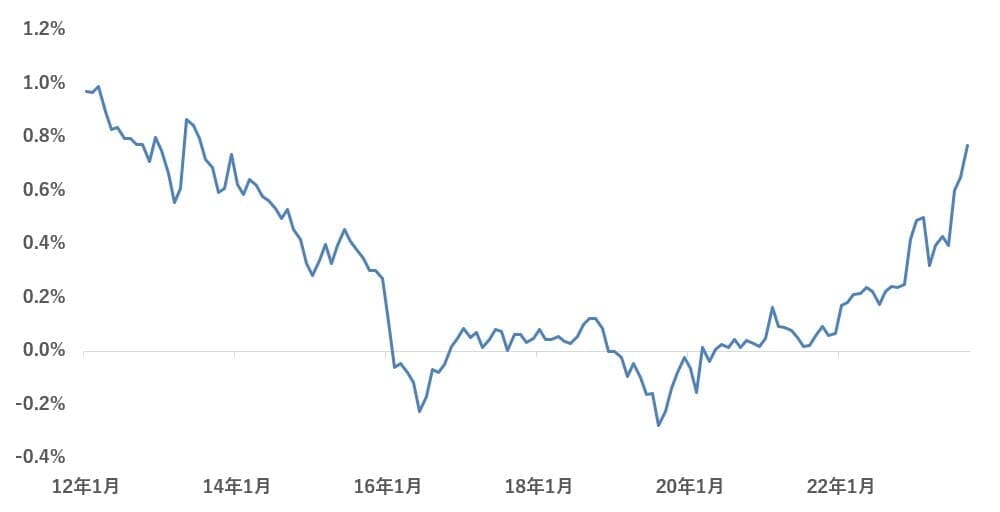

資金が潤沢な金融機関は貸出や投資を積極的に行うようになるため、金利を低下させる効果があります。たとえば、長期金利の推移をみると、2013年前後から低下傾向であるのがわかります。

日本の長期金利(10年国債金利)の推移

2012年1月~2023年9月

金融機関は不動産投資家に積極的に融資を出すようになり、投資家は低い金利で融資を受けられるため、不動産投資に踏み出しやすくなります。また、住宅ローン金利も低下し、マンション購入もしやすくなります。このような要因がマンションの購入・投資双方の需要を呼び起こし、価格上昇につながったのです。

2-2 コロナ後の建設費高騰も上昇に作用

2021年以降から、一段と不動産価格の上昇ペースが加速しているのは、金融緩和により金利が低く抑えられているなかで、さらに建設費高騰により新築を中心に住宅価格の高騰が起こったためです。

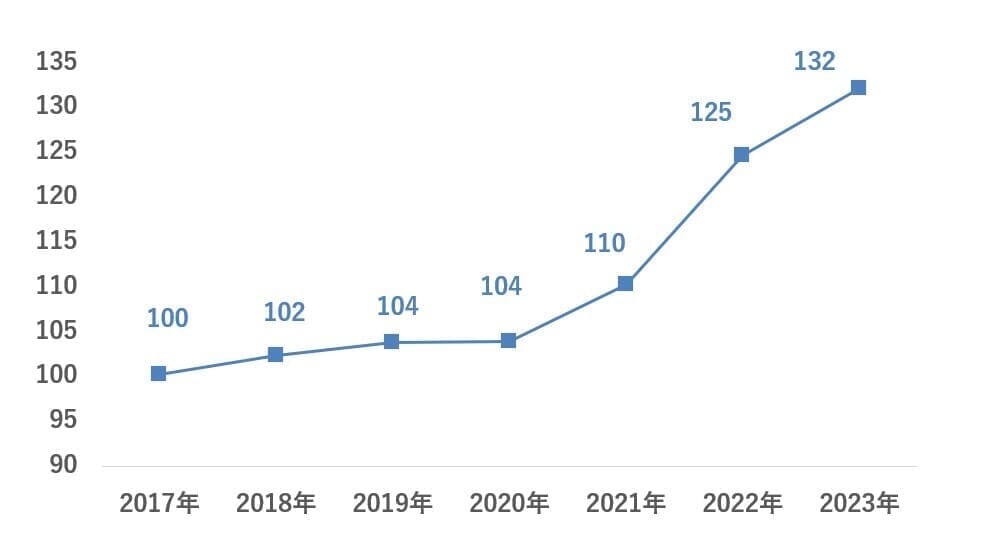

建設資材物価指数(建設総合・東京・2015年基準の指数)

2017年~2023年9月、2022年までは年平均、2023年は1月~9月の平均

(出所:一般財団法人建設物価調査会「建設資材物価指数(2015年基準)」)

グラフの通り資材価格が2021年ごろから急騰しています。コロナ禍からのグローバルな経済正常化とサプライチェーン問題が重なって、資源価格が上昇しました。そこに、2022年2月に発生したロシアのウクライナ侵攻が拍車をかけた形です。資材価格が高騰すれば、不動産の建設コストが上がり価格高騰をもたらします。

2-3 海外投資家の投資需要拡大も要因に

海外投資家の日本の不動産投資への積極姿勢も、需要拡大の一因となっています。

社会情勢が安定しているなどの理由から、日本の不動産はもともと海外投資家にとって魅力的な投資先の一つです。さらに足元は円安の進行により、海外通貨ベースでみると価格が割安に見えることも背景となっています。

2019年末以降の米ドル円為替レート(月次データ、円/ドル)

2019年12月~2023年9月

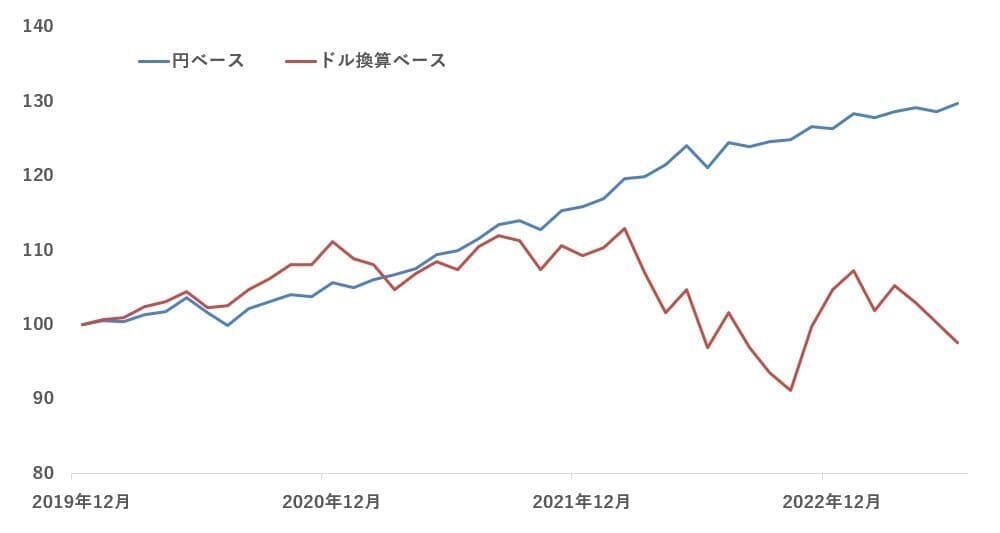

円安が進むと、外国の通貨を持つ人にとって円建ての資産は割安になります。たとえばマンションの不動産価格指数を2019年末以降で米ドル換算して計算すると次の通りです。

首都圏のマンション(区分)不動産価格指数(ドル換算ベースと円ベース)

2019年12月~2023年6月。ドル換算ベースは筆者が各月末の為替レートを基に試算。2019年12月の値を100として指数化

(出所:国土交通省「不動産価格指数」)

このように、円を所有する日本人と異なり、米ドル建てで考える海外投資家から見れば、さほど不動産価格の上昇が進んでいないように見えるのです。

2-4 個人投資家の流入も需要の拡大要因に

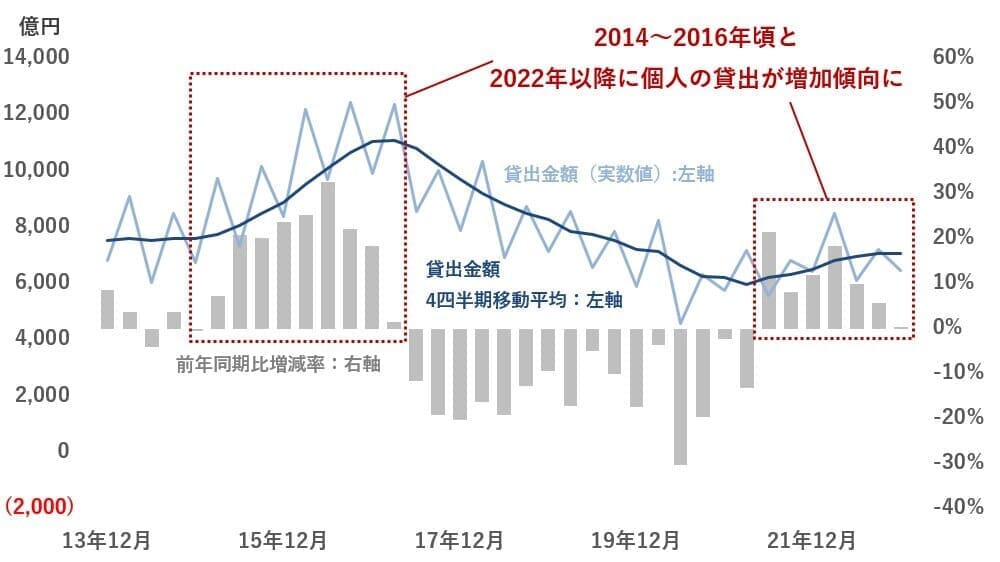

日本国内の投資需要の拡大も価格の押し上げ効果があると考えられます。2014年以降をみると、個人投資家による貸家業向けの貸出(いわゆる不動産投資ローンなどの貸出)が伸びたタイミングが2015年ごろと2022年以降の2回あります。

個人の貸家向け貸出の推移

(出所:日本銀行「統計データ検索|貸出先別貸出金」)

貸出が増えているということは、個人による投資目的の物件購入が加速していると推測されます。2015年頃と2022年頃を中心に、個人投資家の流入も不動産価格の上昇要因となったと考えられます。

3 都心マンションの価格高騰はいつまで?買い時は?

不動産価格の高騰は今後徐々に緩やかになると期待されるものの、反落に向かうかどうかは不透明な状況です。建設業の人手不足という要因も重なり、建設費の高騰は今後も不動産価格の押し上げ要因となる可能性があります。

ここまで紹介した価格上昇要因の変化にも触れながら、価格の方向性や買い時についてまとめました。

3-1 円安と金融政策の影響は緩やかに後退へ向かう可能性

円安と金融緩和による低金利の影響は今後緩やかに緩和していくと想定されます。ただし、上昇圧力が弱まると見込まれるものの、不動産価格を下落させるほどのインパクトがあるかどうかは不透明です。

円安と日本の金融緩和は、実は相互作用して発生していた部分があります。為替レートはさまざまな要因で決定づけられるものの、二国間の短期金利差がその要因の一つです。日本は、金融緩和政策のなかで長期にわたり短期の政策金利がゼロもしくはマイナスを維持しています。

これに対して、米国をはじめ多くの先進国は2022年ごろからインフレ高騰を背景に利上げを進めています。

米国の政策金利は、2022年時点で0%程度(0%~0.25%)だったところから断続的に利上げが進められ、2023年7月に5.25~5.5%まで引き上げられています。このような金利差の拡大が、円安の大きな要因となっていたのです。

米国のインフレは、消費者物価総合指数ベースで一時前年比9%台まで高騰しましたが、足元は2023年9月で3.7%と幾分緩和されています。そのため、今後米国は年内にかけて利上げ停止を模索する可能性が高いと見られます。

一方で、日本ではインフレが進行して、足元は日本銀行が目標としていた2%を上回る状態が続いています。賃金上昇が追いついていないとの見方から、2023年10月の時点では緩和的な政策が維持されているものの、インフレが持続的なものと確認されれば、政策修正の議論が本格化するでしょう。

以上の日本と海外の状況をふまえると、緩やかに円安の修正や金利の上昇が進むと想定され、不動産価格の押し下げ効果も弱まると想定されます。

3-2 建設費の高止まりは根強く続く見通し

資源価格の上昇については一定の落ち着きを見せる可能性がありますが、人手不足に伴う人件費や管理コストの高騰が、引き続き建設費を高止まりさせる要因となる可能性が想定されます。

足元は「2024年問題」が建設業界全体の課題となっています。2024年4月から建設業界では働き方改革が施行され、これまでより休暇や残業上限などの規制が強化されるのです。同法の施行により一人の作業員ができる仕事量が減り、業界全体で人手不足が深刻化すると懸念されています。

人手不足を緩和するためには高い賃金や採用コストを払って雇用を積極化せざるをないため、人件費の高騰に繋がると想定されます。さらに、規制に対処するため、従来より精緻な人材管理などが必要になります。管理を確実に遂行するための設備投資も必要になるでしょう。

以上の要因が、今後も建設費用を高止まりさせる要因となり、不動産価格に反映されると想定されます。

3-3 価格下落を待つよりも早めに検討するのも一案

ここまでの情報を勘案すると、マンション価格の「高騰」は落ち着いてくると想定されますが、下落トレンドに移行するかは不透明です。

不動産の購入タイミングを「待つ」という選択肢を取る場合、価格高騰が収束するだけではなく、価格が下落しなければ意味がありません。

また、もし価格が抑制に向かう頃には、日本の金利上昇が始まっている可能性があります。金利上昇が始まると、過去の緩和局面の巻き戻しで金融機関の貸出姿勢が現在より硬直化し、ローン金利の引き上げも進むでしょう。

仮に価格が下がったとしても、ローン金利負担が増大するとともに貸出限度額が伸びず、不動産を購入しづらい環境になると想定されます。

以上、2023年10月時点の経済動向からは、マンション価格の下落を待つ戦略はあまり有効ではないと考えることもできるでしょう。いまの価格・金利などの条件を受け入れて、速やかに不動産投資にチャレンジするのも一つの選択肢といえます。

ただし、投資には不確実性を伴うため、必ずしも価格下落が起きないという保証はありません。日々変動している世界経済の動きをつぶさに観察し、情報収集を行いながら、自身の投資タイミングを推し量ることも大切です。

4 まとめ

マンション価格の高騰は最近始まったものではなく、2013年ごろの日本の金融緩和を契機に長期にわたって進行してきたものでした。高騰の背景には金融市場や金融政策の影響がある一方で、建設業界の事情も絡んでいます。

2021年以降のような急速な高騰は近々収まる可能性が高いものの、価格が下落し始めるかどうかは不透明です。金利に上昇圧力がかかりやすい状況であることもふまえると、マンションの「買い時」を待つより、現段階で取りうる選択肢の中から不動産投資にチャレンジし始めるのも一つの考え方といえるでしょう。

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2025年12月20日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日

- 金利上昇期の「守り」と「攻め」の投資戦略。アパートローン借り換えによるキャッシュフロー改善や、追加購入に繋げる方法 - 2025年10月23日