資産形成のために長期的な投資を検討する場合、特定の資産に投資してしまっては投資先の環境悪化により大きな損失を出してしまうリスクがあります。

このような損失のリスクを抑えながら、資産形成をするためにはポートフォリオを形成して分散投資するのが有効です。分散投資をすれば、一つの資産の投資環境が悪化したとしても、他の資産の運用益でカバーすることにより損失を抑えることができます。

この記事ではポートフォリオ作成のポイントを紹介します。今後の資産形成を考えるうえでの参考にしてください。

目次

- ポートフォリオの基本

1-1.ポートフォリオとは投資する資産の組み合わせ

1-2.個人の資産形成でポートフォリオの作成が着目される背景

1-3.ポートフォリオによる資産形成で損失を抑制 - ポートフォリオ作成のポイント

2-1.資産を3つのリスク水準に分ける

2-1.値動きや損益が連動しづらい組み合わせを理解しておく

2-2.目標額と運用期間から年間で必要なリターンを計算する - 不動産投資を活用したポートフォリオ例

3-1.ローリスクローリターン(目標リターン2%)

3-2.ミドルリスクミドルリターン(目標リターン4%)

3-3.ハイリスクハイリターン(目標リターン6%) - まとめ

1 ポートフォリオの基本

ポートフォリオというのは本来は「かばん」という意味です。しかし、文脈によりその意味合いは変化し、金融の世界ではさまざまな投資銘柄や資産の組み合わせを意味します。まずはポートフォリオの基本的な考え方やメリットについて簡単にみていきましょう。

1-1 ポートフォリオとは投資する資産の組み合わせ

金融の世界でポートフォリオといえば、自分の資金を投資する資産の組み合わせを意味します。

企業として投資を行う機関投資家の間では以前より使用されてきた言葉ですが、近年には個人の資産形成においてもポートフォリオを形成することの重要性が認知され始めています。

ポートフォリオは例えば株式の中の銘柄の組み合わせにも、あるいは株式・不動産・債券といったような資産の組み合わせにも用いることが可能です。ただし、個人の資産形成を考えるときは、株など特定のセクターではなく、複数の資産に分散投資するのがよいでしょう。

1-2 個人の資産形成でポートフォリオの作成が着目される背景

従来はプロの機関投資家の考え方だったポートフォリオ作成ですが、近年は個人の資産形成においても広がりつつあります。その背景には次のような事情が考えられます。

- 低金利で投資をおこなう人が増えた

- 投資信託、FX、不動産、ソーシャルレンディングなど投資の選択肢が増えた

日本国内において、かつては投資自体が今ほど盛んではなく、資産形成=預金という考え方が中心でした。しかし、ゼロ金利により預金による利息収入がほぼ得られなくなったことで、預金以外に資産を振り向ける動きが広がっているのです。

また、かつては個人の投資というと株式投資のイメージがありますが、今では投資信託の種類が増え、またFX、不動産、ソーシャルレンディングなど多様な投資手段が普及しています。そのため、個人でも簡単にポートフォリオを構築できるようになったのです。

1-3 ポートフォリオによる資産形成で損失を抑制

ポートフォリオを作成するメリットは、資産全体の損失リスクを抑えることができる点にあります。例えば、1,000万円の資産の全てを1銘柄の株式に投資していたとして、その株が50%下落してしまったら、たちまち500万円に減ってしまいます。

一方で、25%を株式、75%を債券型の投資信託に投資していれば、債券の価格が変わらなければ、損失は125万円に抑制できます。同期間に債券が値上がりしていれば、さらに損失を抑制可能です。

このように、多数の資産に分散投資していれば、特定の資産の価格が下落したり、投資環境が悪化したとしても、資産全体へのダメージを抑制した資産形成ができるのです。

2 ポートフォリオ作成のポイント

続いては、実際にポートフォリオを作成する上でのポイントを紹介します。

金融理論においては各資産のリスク(ボラティリティ、標準偏差)とリターン、相関係数(資産同士や銘柄同士がどの程度同じような値動きをするかを示す数値)などを計算して作成しますが、ほとんどの個人投資家は、こうしたデータを入手するのが困難です。

そこで、個人投資家が専門的なツールなどを持っていなくとも実践できるポートフォリオ作成を紹介していきます。

2-1 資産を3つのリスク水準に分ける

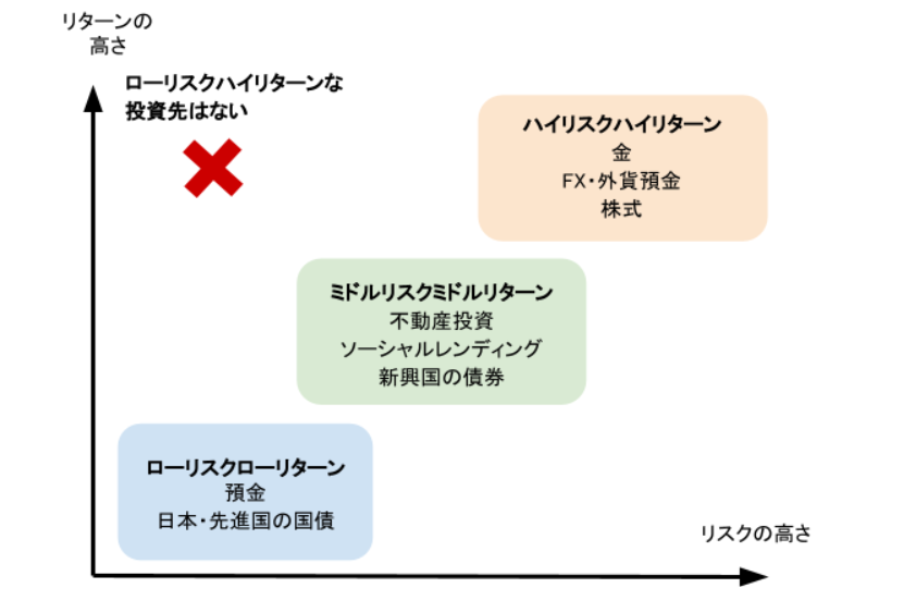

まず、投資可能な資産を、次の3つのカテゴリーに分けて考えます。

- ハイリスクハイリターン

- ミドルリスクミドルリターン

- ローリスクローリターン

通常、リスクとリターンは相関関係にあり、大きなリターンを期待するのであればそれに応じたリスクを許容する必要があります。「ローリスクもしくはミドルリスクなのにハイリターン」な資産はないものと考えておきましょう。

相場環境や人それぞれの考え方によってグループ分けは変わりますが、例えば次のようなグループ分けが可能です。

リスクとリターンの関係性

ローリスクローリターン

- 預金

- 日本・先進国の国債

ミドルリスクミドルリターン

- 不動産投資

- ソーシャルレンディング

- 新興国の債券

ハイリスクハイリターン

- 株式

- FX・外貨預金

- 金

なお、しばしば「投資信託」はミドルリスクミドルリターンと認識されている方もいます。しかし実際には、債券を中心に投資する投資信託はローリスクローリターンと言え、高ボラティリティの株式に投資するものはハイリスクハイリターンとなるなど、投資信託の投資先によりリスクの高さはさまざまです。

投資信託を活用する場合は、それぞれの投資先を目論見書などで確認しながら、購入する商品を検討しましょう。

2-2 値動きや損益が連動しづらい組み合わせを理解しておく

ポートフォリオ作成においてもう一つ抑えておきたいのが、資産ごとの値動きの連動性です。値動きや損益が互いに連動しづらい資産同士を組み合わせることで、どのような経済環境においても損失を抑えた運用が可能になります。

例えば、代表的なのは「株」と「債券(特に国債)」です。株式は経済環境が良好なときに企業業績が上向くことで、パフォーマンスが向上する傾向にあります。一方で、債券は経済環境が悪化するときにパフォーマンスが向上する傾向があります。

その他の資産については、次のような性質があります。

| 経済環境と連動しやすい | 新興国債券 株式 外貨預金 FX(ドル/円ロングの場合) ソーシャルレンディング |

| 経済環境と逆行しやすい | 国債(日本、先進国) 金 |

| 経済環境との関連性が低い | 預金 不動産投資(家賃収入) |

長期で資産形成をするとなると、その間には経済環境が良いときも悪いときもあるでしょう。そのため、以上の関係性をふまえて、うまく資産を組み合わせるのが大切です。

2-3 目標額と運用期間から年間で必要なリターンを計算する

収入の一部を積み立てながら資産形成していく人が多いと思いますので、その想定で説明していきます。現時点の資産額と、今後積立可能な金額をもとに、必要な投資のリターンを計算していきます。

例えば、初期投資額(=最初の資産規模)1,000万円、毎月の積立額5万円、運用期間を20年の場合は、リターン2%で3,462万円となります。ご参考までに、初期投資1,000万円、目標資産額が5,000万円の場合、運用期間・積立金額ごとのリターン目安は次のようになります。

積立期間・積立金額ごとの目標リターン

| 10年 | 15年 | 20年 | 25年 | 30年 | |

|---|---|---|---|---|---|

| 5万円 | 14% | 9% | 6% | 4% | 3% |

| 10万円 | 11% | 6% | 3% | 2% | 1% |

| 20万円 | 6% | 1% | 0% | 0% | 0% |

※縦軸:1か月の積立額、横軸:積立期間

この時、利回りが高いほどハイリスクハイリターンを狙うことになります。以下がリターンの水準とリスクの高さの目安です。

- 目標リターン1~3%:ローリスクローリターン

- 目標リターン4~5%:ミドルリスクミドルリターン

- 目標リターン6~8%:ハイリスクハイリターン

例えば、過去10年間で計測すると、世界の株式に分散投資したときの平均リターンは約8%です。ハイリスクの投資をおこなえば、それだけ高いリターンを狙えます。しかし、資産形成を着実におこなう観点からは、ポートフォリオの目標リターンは、高くとも世界株式の平均8%は超えないように注意しておくと良いでしょう。

適切なリターンの高さで資産形成ができることがわかったらポートフォリオの作成に移ります。一方、目標リターンが高すぎる場合には、積立額を増やすか、資産形成の期間を長くすることで、より低いリターンでも目標金額に到達できるようになります。無理なリスクを取らずに目指せる目標リターンになるように、資産形成の計画を調整してください。

3 不動産投資を活用したポートフォリオ例

さてここからは、ポートフォリオの例について紹介していきます。

今回は不動産投資を取り入れたポートフォリオに焦点を当てていきます。家賃収入を主体とした不動産投資は、ミドルリスクながら経済動向の影響を受けにくい特性を持つため、有価証券を中心とした他の投資との組み合わせに適した資産といえるのです。

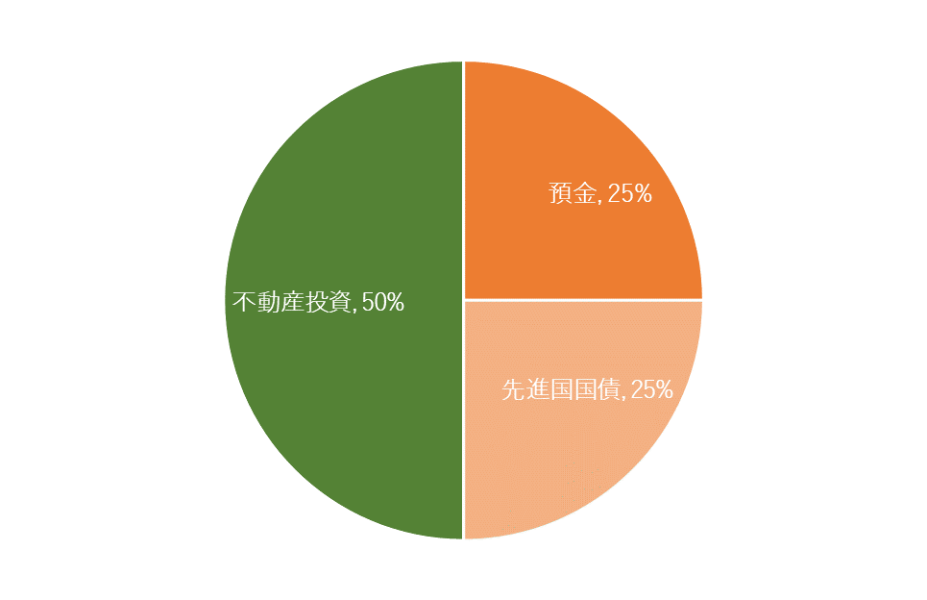

3-1 ローリスクローリターン(目標リターン2%)

リスクをあまりとりたくない場合は、次のようなポートフォリオが考えられます。

ローリスクローリターンのポートフォリオ例

不動産投資はある程度の金額を頭金として銀行ローンを活用することで、プラスの家賃収入を期待することが可能です。仮に上記のポートフォリオを1,000万円の資産額で作成すると、不動産投資の部分は500万円になります。

ここに不動産投資ローンを1,500万円ほど借り入れれば、総額2,000万円以内の物件が購入検討できます。この金額ならば都内のワンルームマンションなどを、キャッシュフローが残る形で購入できる計算です。

残りの部分は、全て預金でも2%を達成できる可能性はありますが、一部を預金や日本国債よりはリターンが見込める先進国国債に投資すれば、目標達成の可能性はさらに高まります。

先進国国債は景気後退時に良好な値動きが期待できますが、景気拡大時には小さな損失が発生する可能性もあります。しかし不動産投資は経済動向の影響を受けにくいため、ポートフォリオ全体の損失リスクを抑えることができます。

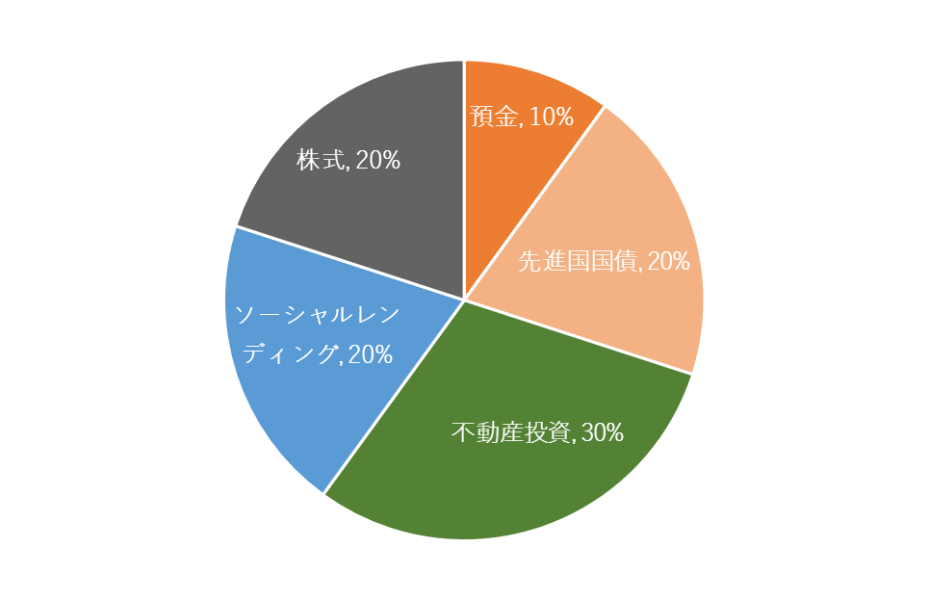

3-2 ミドルリスクミドルリターン(目標リターン4%)

4%程度のリターンを目指すなら、経済環境の影響を受けやすい株式やソーシャルレンディングの組み入れを検討しましょう。

ミドルリスクミドルリターンのポートフォリオ例

ソーシャルレンディングや株式は経済環境が良好な局面ではリターンが期待できますが、将来もし経済環境が悪化した場合には損失リスクが高くなるので、資産に取り入れる場合には、複数の銘柄への分散投資を徹底しましょう。

さて、不動産投資については初期投資額にして300万円程度を投じることになります。ここに不動産投資ローンを1,200~1,500万円程度借り入れれば1,500~1,800万円程度の物件を購入検討することができます。この価格帯は中古の区分マンションであれば23区内の物件も視野に入り、新築についても、東京市部や大阪・名古屋まで広げればチャンスがあります。

経済環境に左右されやすいソーシャルレンディングや株式に対して、経済環境と逆方向に動く先進国国債や、経済環境に左右されにくい不動産投資を組み入れることで、ポートフォリオへの経済変動の影響を抑える狙いがあります。

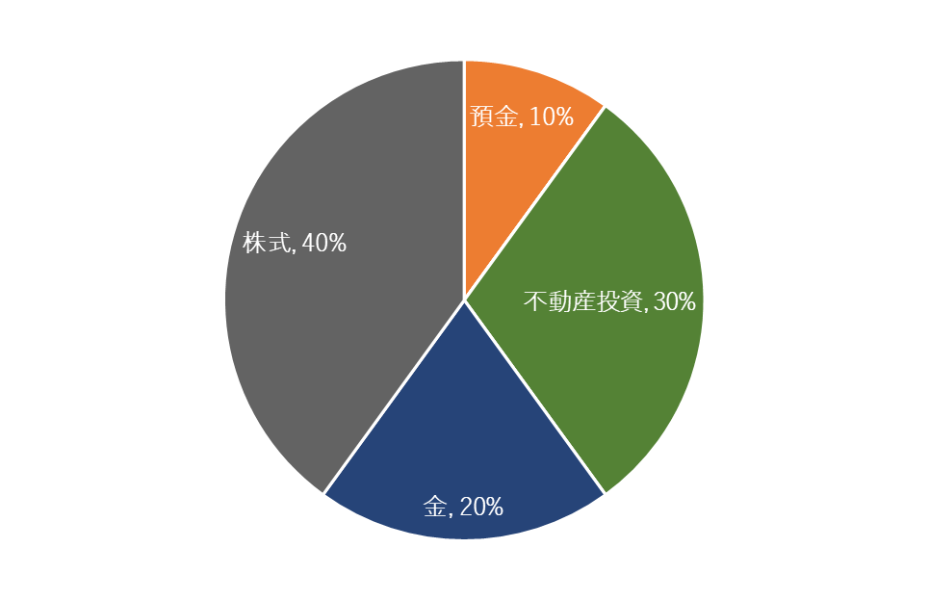

3-3 ハイリスクハイリターン(目標リターン6%)

6%程度のリターンを目指す場合は、株式への投資を積極的におこなうのがよいでしょう。

株式の損失リスクを抑制する投資先としては債券がしばしば選択されますが、不動産投資がキャッシュフローを生み出す前提に立てば、ハイリスク志向の方は、債券をポートフォリオにいれないのも選択肢の一つです。

ハイリスクハイリターンのポートフォリオ例

債券の代わりに、リスクオフの局面でリターンが良好になる傾向を持つ金を組み入れました。金もハイリスクハイリターンの資産ではありますが、株式とは値動きの特徴が異なるので、ポートフォリオの経済変動への影響を緩和することが可能です。

不動産投資については初期投資額がミドルリスクの時と同じ300万円なので、23区内の中古の区分マンションや東京市部や大阪・名古屋などの新築が目線になってきます。

4 まとめ

資産形成のやり方としてポートフォリオを作成して管理する方法が、着実に浸透してきています。未だ預金と有価証券(株や債券、投資信託など)を組み合わせてポートフォリオを作成する人が多いと言えますが、不動産投資を選択肢の一つとすることで、ポートフォリオの選択肢が広がります。

不動産投資はうまくいけば一定の家賃収入を見込めるため、本来は長期の資産形成に適した投資先の一つです。この記事を参考に、不動産投資を活用したポートフォリオの作成を検討してみましょう。

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2025年12月20日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日

- 金利上昇期の「守り」と「攻め」の投資戦略。アパートローン借り換えによるキャッシュフロー改善や、追加購入に繋げる方法 - 2025年10月23日