コロナ禍において一時は外国人の受け入れが停止するなど厳しい環境が続いていましたが、2022年秋口に水際対策を大きく緩和してからは、インバウンド需要が急回復に向かっています。2025年までに入国者ベースでコロナ前の水準を取り戻すという目標に向かって、今後もインバウンド需要が拡大する見込みです。

こうしたインバウンド需要は東京の不動産に対して好影響を与えると期待されています。観光地や宿泊施設、商業施設などが直接恩恵を受けるほか、住宅・オフィス市況全体で見ても追い風となると想定されます。今回の記事ではインバウンド需要の不動産投資に対する影響についてまとめました。

目次

- コロナ禍以前・以後の訪日外国人数の推移

1-1.訪日外国人の急減と回復

1-2.訪日外国人数の回復の背景 - インバウンド需要回復が不動産に与える影響とは?

2-1.商業施設やホテルなどの需要回復

2-2.インバウンド投資の活発化

2-3.不動産市況全体の追い風要因に - インバウンド需要を見込んだ不動産投資のポイント

3-1.直接捉えるならば観光地の商業施設やホテルを狙う

3-2.東京を中心とした大都市圏での投資で間接的な効果を見込む - まとめ

1 コロナ禍以前・以後の訪日外国人数の推移

2022年の秋口から日本の水際対策が大幅に緩和されました。このことにより訪日外国人の人数は大幅に回復が進み、急速にコロナ前の状況を取り戻しつつあります。日本政府では、2025年にコロナ前の2019年の訪日外国人数を取り戻す目標を掲げています。

1-1 訪日外国人の急減と回復

2010年代の後半からコロナ禍に入る前の2019年までは、日本はインバウンド需要を喚起すべく、訪日外国人を増やす取り組みを進めていました。当時の安倍政権の元では、日本を「観光立国」として観光資源を外国人向けに整備し、外国人観光客を呼び込む政策を進めていたのです。

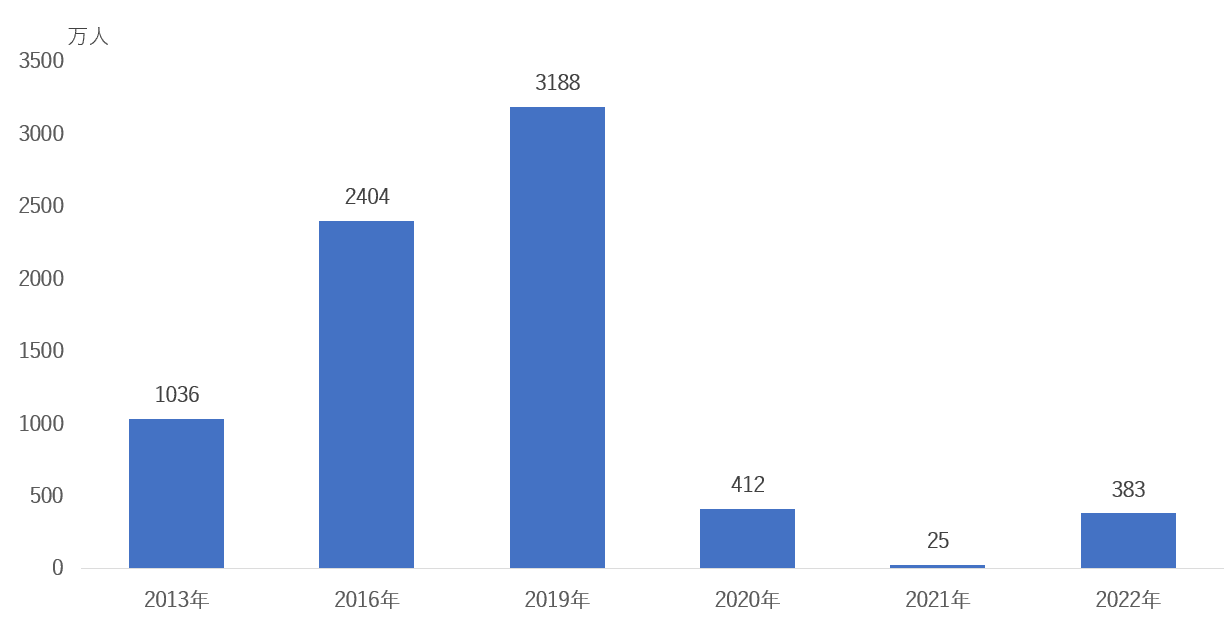

この政策は概ね効果を発揮していて、2013年から2019年にかけて、訪日外国人はおよそ3倍に増えました。この間に中国をはじめ一部の新興国が急速に発展して経済力をつけ、同地域の人々がさかんに海外旅行を行なうようになったことも背景にはありました。

訪日外国人数の年別推移

出所:国土交通省観光庁「訪日外国人旅行者数・出国日本人数」

しかし、2020年以降、新型コロナウイルスの感染拡大によるロックダウンや水際対策が起こると、訪日外国人数は急減することになります。特に入国の完全停止など厳しい政策も導入された2021年は25万人にまで訪日外国人数が急減し、インバウンド需要は一時的にほとんど期待できない状態となったのです。

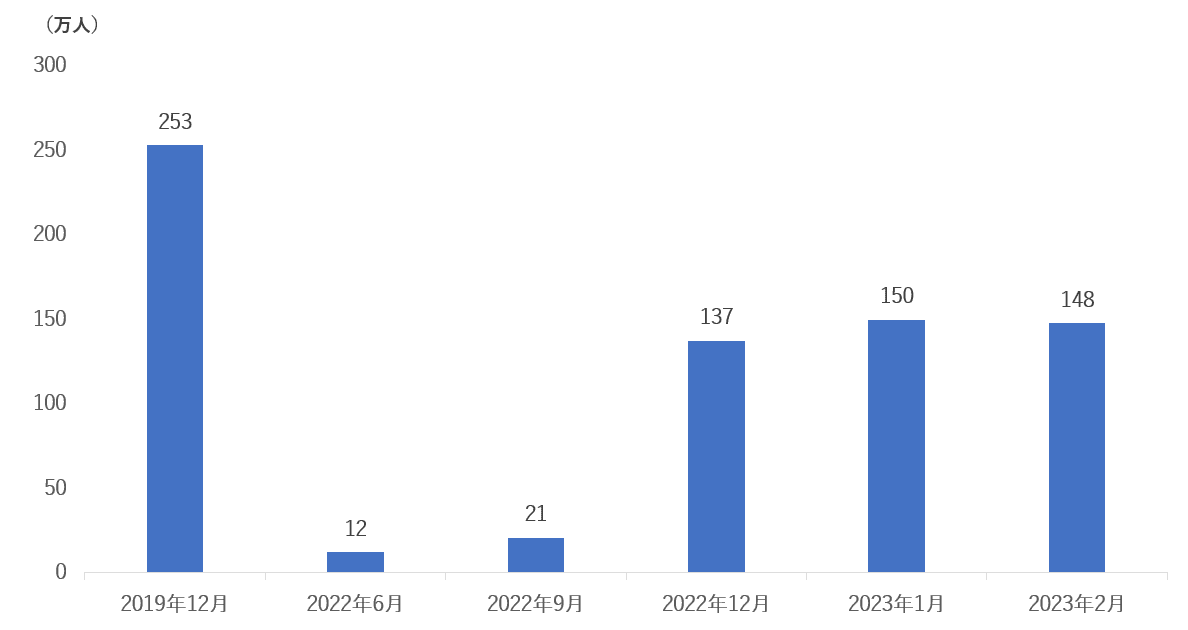

2022年も年を通じてみると訪日数は低調ですが、年末にかけて水際対策が徐々に緩和され、外国人を受け入れる体制が整えられていきました。月次指標でみると足元は急速に訪日外国人数が回復しつつあります。

訪日外国人数の月別推移

出所:日本政府観光局「訪日外客統計(報道発表資料)」

2023年1月以降は一月あたり150万人近くまで訪日外国人の数が回復しています。観光庁では2025年に過去最高の訪日人数であった2019年の年間3188万人を超えるという目標を定めています。

1-2 訪日外国人数の回復の背景

インバウンド需要が急速に回復傾向にあるのには、大きく3つの要因があります。

- 日本の水際対策の緩和

- 海外の渡航制限の解除

- 円安

日本では新型コロナウイルスの感染拡大防止のために、2021年から2022年にかけて厳しい入国者の水際対策をおこなっていました。一時は原則として外国人の受け入れをストップしていた時期もあったほどです。それが2022年に入り徐々に緩和に向かい、同年10月には入国人数の制限撤廃や、主要国に対するビザ免除対応の再開などがおこなわれ、コロナ前と大きく変わらない外国人の受け入れ態勢となりました。

また、海外諸国についても、一時は渡航制限や入出国者への隔離などさまざまな制限があり、出国が困難な情勢となっていました。比較的最近までおこなわれていた例の一つに中国の「ゼロコロナ政策」などがありますが、これも2023年1月に終了するなど、海外でも正常化の動きが進んでおり、外国人が日本へ渡航しやすい環境が整備されています。

その他、市況もインバウンド需要における追い風に働いています。特に影響が大きいのが円安です。例えば米ドル円為替相場で見ると、2020年年末は100~105円程度で推移していましたが、2022年には一時150円を突破するまで円安が進行しました。その後はやや円高に戻したものの、概ね1ドル130円台のところで推移しており、2020年ごろと比べれば大幅に円安な水準が維持されています。

円安環境では、海外からの訪日客から見れば渡航費も日本国内での買い物も外貨で見れば安くなるため、日本への旅行がしやすい環境に。為替相場もインバウンド需要の回復を後押ししているのです。

2 インバウンド需要回復が不動産に与える影響とは?

訪日外国人数が増えれば、まず観光需要を通じて商業・ホテル産業の活性化が期待できます。こうした施設がある地域については賃貸需要や開発が進み、地価および賃料の上昇要因となると見込まれます。また同時に、外国人の日本における不動産投資の拡大も、不動産市況を下支えするでしょう。

2-1 商業施設やホテルなどの需要回復

インバウンド需要というと、日本政府は主に観光をターゲットとして需要喚起を行なっており、また経済に対する好影響を期待しています。そのため、小売店を始めとした商業施設や、彼らが滞在する宿泊施設の需要回復が見込まれているのです。

有名な観光地や大都市においては海外旅行客の受け入れが進むと想定される中、そのような地域では商業施設やホテルの進出が促進され、また需要の促進により賃料が上昇すると想定されます。東京は域内に多数の有名な観光地を抱えているうえ、観光における拠点となるホテルも多数立地しているため、インバウンド需要の恩恵を大きく受けられるでしょう。

2-2 インバウンド投資の活発化

海外からの渡航制限がなくなることで、海外投資家による日本の不動産への投資である「インバウンド投資」も拡大すると期待されています。

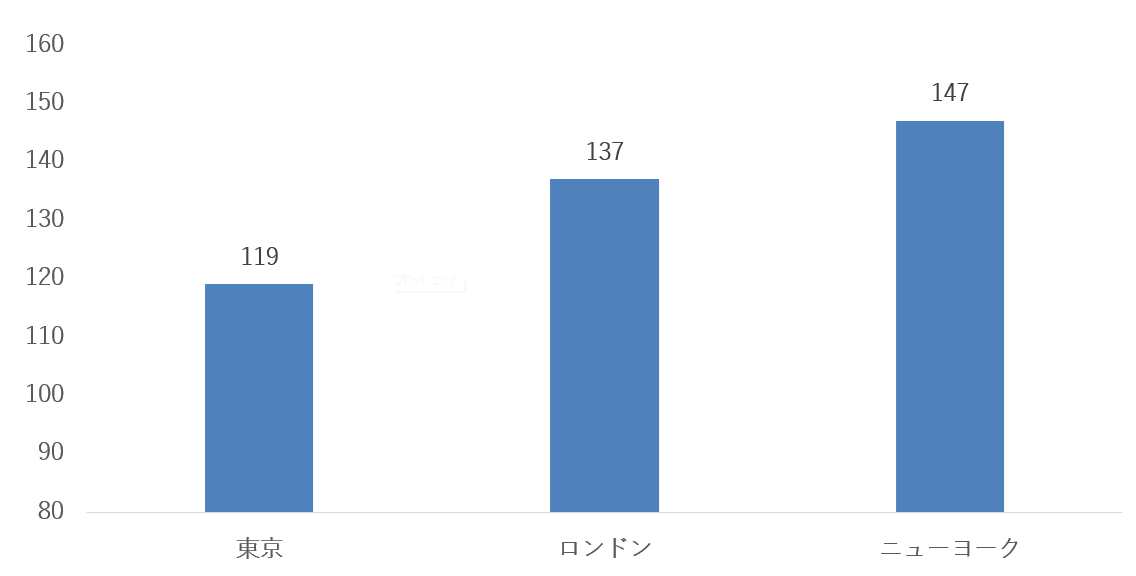

海外投資家のなかには日本の不動産は割安で魅力的との見方もする人もいます。例えば、次のように2010年の10月を100としたときの東京、ニューヨーク、ロンドンのマンション価格指数は次の通りとなります。

東京・ロンドン・ニューヨークのマンション価格指数

(2010年10月の不動産価格=100としたときの2022年10月の指数)

出所:一般財団法人日本不動産研究所「「国際不動産価格賃料指数」(2022年10月現在)の調査結果」

このように、東京の価格の伸びはロンドン・ニューヨークと比較すると小幅にとどまっています。一方で、世界有数の経済力を持ち、国全体では少子化でも若年層の流入が継続している東京の投資先としての魅力は決して低くありません。東京の成長力を期待する海外投資家の一部には、このような価格指数と状況をふまえて東京の不動産を「割安」と考えている人もいるのです。

不動産市況や円安が海外投資家にとって追い風となるなか、渡航制限がなくなったことで海外投資家は日本の不動産の投資検討を進めやすくなりました。都市部のオフィスや住宅などにおいては、海外投資家による不動産投資が活発化するものと期待されます。

2-3 不動産市況全体の追い風要因に

インバウンド需要の拡大や、海外投資家からの日本の不動産投資の活発化は、不動産市況にも追い風要因となると期待されます。

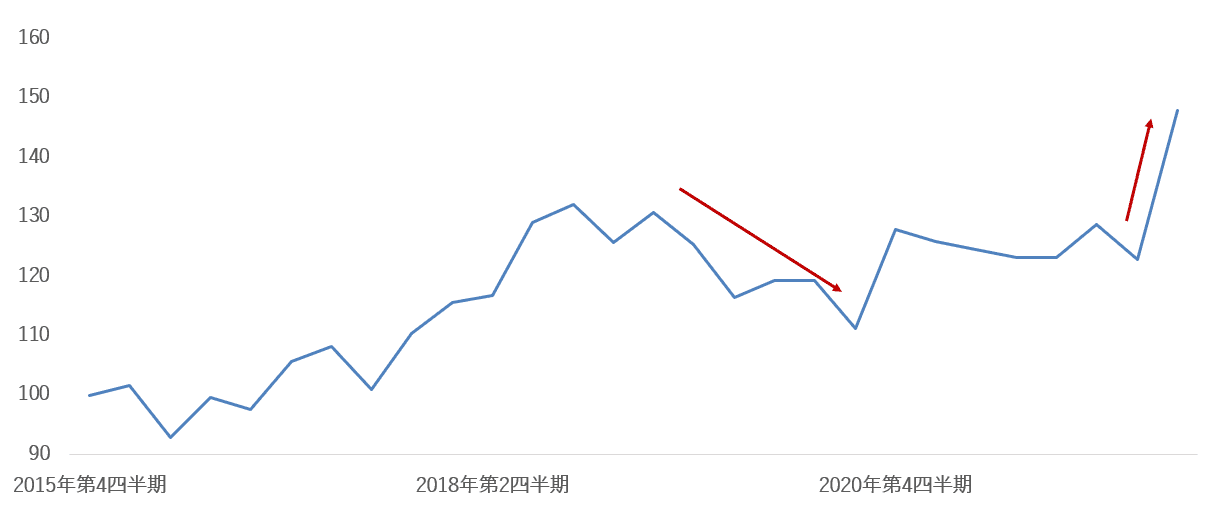

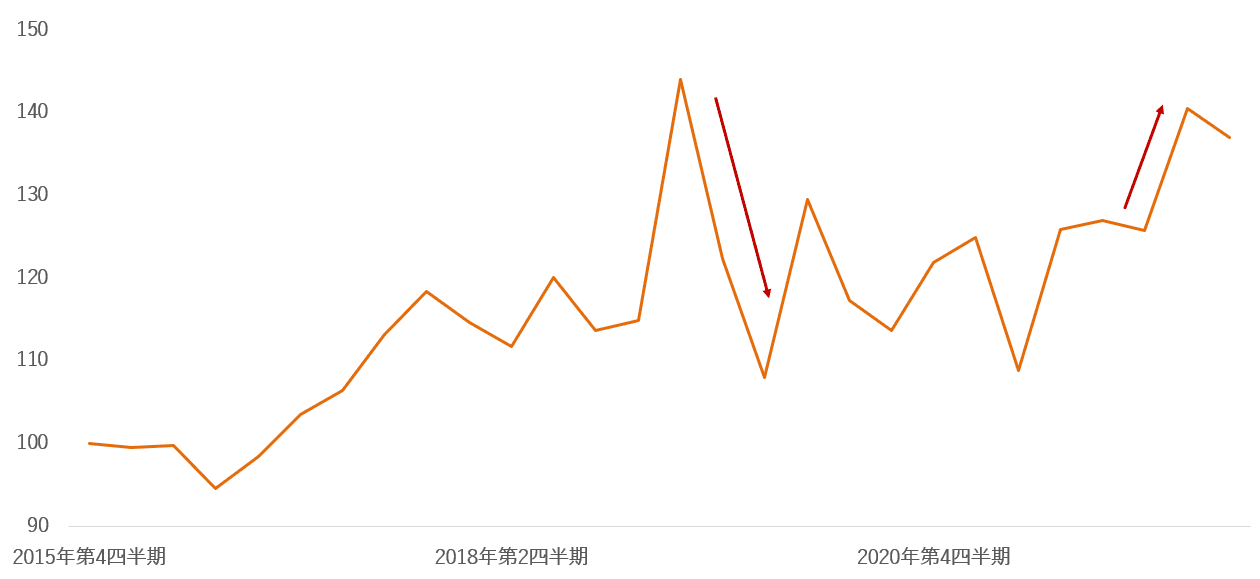

直接的な影響を受けるのは小売店やホテルなどの不動産が含まれる「店舗」です。東京を含む関東南部の価格指数を見てみると、2020年度に落ち込んでいた価格指数が直近2022年度第三四半期に急回復を見せています。

関東南部「店舗」の不動産価格指数(2015年第四四半期=100として指数化)

※出所:国土交通省「不動産価格指数」(2015年第四四半期~2022年第三四半期)

※出所:国土交通省「不動産価格指数」(2015年第四四半期~2022年第三四半期)

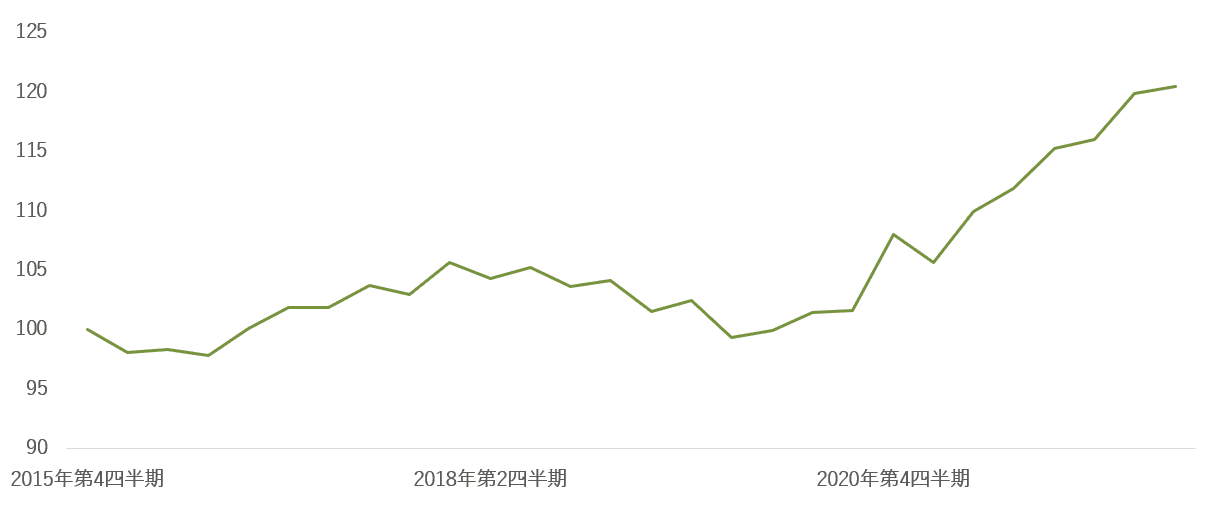

また、都心部では店舗やホテルとオフィスが一体化した複合型の施設も多いため、間接的には「オフィス」の不動産価格も下支えされると期待されます。実際に価格指数を見てみると、やはり2020年初頭にかけて急落した価格が、足元急回復しているのがわかります。

関東南部の「オフィス」の不動産価格指数(2015年第四四半期=100として指数化)

※出所:国土交通省「不動産価格指数」(2015年第四四半期~2022年第三四半期)

※出所:国土交通省「不動産価格指数」(2015年第四四半期~2022年第三四半期)

最後に住宅については、海外投資家の需要が活発化する好影響が大きいと考えられます。都市部、特に東京の物件は海外投資家でも豊富な情報が手に入ります。地方と比べてアクセスがよく、柔軟に渡航が可能な上、賃貸需要の見込みやすさという意味でも魅力的なため、海外投資家の進出が今後も促進されると期待されます。

東京の住宅価格は堅調な状態が続いていますが、マンション・アパートの価格指数をみると2022年に入って一段高となった状況です。今後も海外投資家の需要が価格を下支えする可能性は高いと考えられます。

関東南部の「マンション・アパート」の不動産価格指数(2015年第四四半期=100として指数化)

出所:国土交通省「不動産価格指数」(2015年第四四半期~2022年第三四半期)

3 インバウンド需要を見込んだ不動産投資のポイント

今後の不動産投資においてインバウンド需要の回復はさまざまな面で追い風となると想定されます。ここからは、その追い風を捉えるための不動産投資におけるポイントについて紹介します。

3-1 直接捉えるならば観光地の商業施設やホテルを狙う

不動産投資でインバウンド需要の拡大の流れを捉えるためには、インバウンド需要の拡大により物件価格の上昇や賃料収入の拡大が見込める不動産へ投資することが大切です。

例えば、2018年の国土交通省の「平成30年都道府県地価調査」においては、インバウンド需要の高まりが、商業地の地価に好影響を及ぼしているとの言及がありました。平成30年の東京圏の商業地の圏域別上昇率は下図の通りです。

東京圏(商業地)の圏域別不動産価格の上昇率上位

| 都道府県 | 住所 | 変動率 |

|---|---|---|

| 東京都 | 台東区浅草1-17-9 | +34.5% |

| 東京都 | 台東区西浅草2-66-2 | +31.1% |

| 神奈川県 | 横浜市神奈川区鶴屋町2-16-6 | +25.3% |

出所:国土交通省「平成30年都道府県地価調査」(平成30年時点)

東京圏では日本有数の観光地である浅草の商業地が不動産価格の上昇率1-2位になっています。なお、この時は関西圏でも観光地として有名な神社である伏見稲荷の近隣が上昇率トップ、2位は道頓堀の近く、また3位は京都の祇園といずれも外国人に人気の観光地周辺で不動産価格の上昇がみられました。このように、インバウンド需要が高まる中では、海外観光客が好んで来訪する観光地の不動産価格にプラスの影響を及ぼすことがわかります。

商業施設での不動産投資を検討する場合には、海外旅行客にも知れ渡っている有名な観光地を狙うことで、インバウンド需要の好影響を直接受けやすいと考えることができるでしょう。

その他、観光地や商業地の案件を扱う不動産クラウドファンディングを活用する方法もあります。不動産クラウドファンディングは、実際に不動産を所有することなく、間接的に1万円~などの少額資金で投資ができる新しい不動産投資のサービスです。

例えば、東証グロース市場に上場しているクリアル株式会社が運営する不動産クラウドファンディングの「CREAL」では主に大型のホテルを運営するファンドを扱っています。これまでの募集実績をみると、上野や沖繩などインバウンド需要の豊富な立地のホテルファンドを扱っています。

その他、LAETOLI株式会社が運営し数十億円を超える大規模なファンドを提供している「COZUCHI(コヅチ)」は、神奈川県の稲村ヶ崎や静岡県伊東市といったリゾート地の開発に関するファンドの取扱実績があります。ホテルの運用ではなく土地の開発プロジェクトという長期的な視野に立ったファンドを扱っているのはCOZUCHIならではの特徴と言えるでしょう。募集金額も数億円規模のものが多く、個人で1,000万円以上投資できるファンドもあります。

インバウンド・観光に関連した事業はボラティリティが大きく、また全体の投資規模も大きくなりやすい特徴があります。まだ先行きが不透明な状況では、少額資金から投資ができるクラウドファンディングのような投資商品を選択するのも一つの方法と言えるでしょう。

【関連記事】インバウンド・観光に強い不動産クラウドファンディングは?4社紹介

3-2 東京を中心とした大都市圏での投資で間接的な効果を見込む

観光地に特化した投資を検討せずとも、大都市圏のオフィスや住宅であれば間接的な効果を受けることは可能です。先に紹介した通り、オフィス賃料自体がインバウンド需要が下支えする形で上向いています。地域経済の成長力とインバウンド需要の拡大が、東京を始めとした大都市圏の不動産市況が下支えされると期待できます。

高層ビルとなると個人投資家による一棟投資は資金面から現実的ではないので、区分保有やファンド投資などを活用して都心部の優良オフィスに投資する方法を検討してみるのも一案です。

また、住宅投資についても、やはり都市部の市況が上向きやすいでしょう。住宅の場合は外国人の消費行動よりも、インバウンド投資のインパクトが大きいと期待されます。

日本人ほどは日本のことを熟知しているわけではない外国人が、いきなり地方の物件へ投資するのは難易度が高く、まずはアクセスのしやすい都市部、もっといえば東京もしくは大阪などの世界的な大都市から検討する人の方が相対的には多いと考えられます。

そのため、大都市圏の賃貸物件の方が海外投資家の参入による好影響を受けやすく、価格も上向きやすいでしょう。観光地を狙い撃ちせずに東京をはじめとした大都市圏の物件へ投資することによって、間接的にインバウンド需要の恩恵を受けられると期待できます。

東京都心の不動産・マンションセミナーを行う主な不動産会社

| 不動産投資会社 | 物件タイプ | 主なエリア | 資本金 | 上場有無 |

|---|---|---|---|---|

| プロパティエージェント[PR] | 新築・中古マンション | 東京23区・横浜 | 6億1,379万円 | 東証プライム上場グループ |

| エイマックス[PR] | 中古マンション | 東京23区 | 9000万円 | 未上場 |

まとめ

水際対策の緩和によりインバウンド需要は大きく回復傾向にありますが、まだ途上であり、日本政府では2025年までにコロナ前の水準を取り戻すという目標を立てています。今後もさらなる需要の拡大が期待できる状況です。

インバウンド需要の不動産投資への影響を考えたときには、観光地や宿泊施設、商業施設への直接的な好影響のほか、オフィス価格、住宅価格などの間接的な影響も考えられます。インバウンド需要による東京や大都市圏などの影響を整理したうえで、自分の不動産投資においてうまく追い風を捉えていきましょう。

伊藤 圭佑

最新記事 by 伊藤 圭佑 (全て見る)

- 外国人入居者の受け入れはアパート経営のチャンス?審査・契約のポイントや多言語対応できるアパート経営会社も - 2026年1月20日

- 木造・鉄骨造・RC造、アパート経営で選ぶべき構造は?コスト・耐用年数・融資の観点から比較 - 2025年12月24日

- アパートの物件価格の高騰がこのまま続くとどうなる?融資や入居率など過去の事例や今後の動向を解説 - 2025年12月12日

- 地方の高利回りと、都心の安定性、どちらを選ぶ?入居・コスト構造から考える不動産投資エリア選定術 - 2025年11月24日

- 年収1000万円以上の不動産投資、必要な自己資金や与信枠は? - 2025年11月23日