投資用マンションの収入には月々の家賃収入(インカムゲイン)以外に、不動産を売却して得られる売却益(キャピタルゲイン)があります。投資用マンションを売却する際は、どのような対策をすれば高い価格で売却できるのでしょうか。

この記事では、投資用マンションを高い価格で売却するためにしておきたい対策をご紹介します。

目次

- 投資用マンション購入時の注意点と対策

1-1.投資用マンションの立地を慎重に検討して購入する

1-2.マンション全体の管理状態を見る[PR] - 投資用マンションの家賃設定で必要な対策

2-1.安易にマンションの家賃を下げない

2-2.マンションの空室率を上げない - 投資用マンションを売却するタイミング

3-1.中古マンション価格の下落率

3-2.不動産ローンの残債と物件の価格を比較する - 4.投資用マンション売出時に気を付けるポイント

4-1.中古マンション売却の実績がある不動産会社を選ぶ

4-2.買主からの指値交渉に備える - まとめ

1.投資用マンション購入時の注意点と対策

投資用マンションを高く売却するために、購入時にはどのような点に注意すれば良いのかを見てみましょう。

1-1.投資用マンションの立地を慎重に検討して購入する

マンションの売却価格には、駅からの距離や周辺エリアの環境といったマンションの立地が影響します。マンション周辺の地価の推移、人口推移、周辺不動産の相場、金融機関による土地の担保評価などによってマンションの価格は大きく変動することになります。

マンションの立地は購入後に変更ができないため、購入前には慎重に立地条件について検討する必要があります。マンションを高く売却するためには将来的な賃貸需要、地価の推移まで予測し、立地の選定をすることが重要です。

1-2.投資用マンション全体の管理状態を見る

区分所有のマンションであっても、エントランスや外壁など建物全体の管理状態を確認することは重要です。マンションの入居率や、売却時の買主の印象に関わるポイントの為です。

エントランスや外壁の管理状態に問題のない物件は印象も良く、実需利用での購入希望者が現れる可能性も高まります。購入時点で管理が行き届いていない、修繕がされていないマンションの場合は、慎重に検討する必要があるでしょう。

2.投資用マンションの家賃設定で必要な対策

退去者が出た場合、次の入居者を募集する必要があります。その際の家賃設定についてはどのような対策をすれば良いのかを見てみましょう。

2-1.安易にマンションの家賃を下げない

投資用マンションなどの収益不動産の査定方法では、主に収益還元法という手法を使って行われます。

下記は収益還元法での計算方法です。

物件価格=(年間の家賃収入‐経費)÷還元利回り

収益還元法の特徴は、家賃が高く、該当エリアの還元利回り相場が低いほど、査定される物件価格が高くなるという点です。還元利回りは、地価が高く人口の多い場所ほど低くなり、地価が低いほど高くなる傾向があります。

家賃設定は利回り相場と異なり、ある程度マンションオーナー側で設定することが可能です。しかし、入居率を保つために安易に家賃を下げると収益性が下がり、収益還元法による物件査定時にも価格を下げることになります。

そのため、入居者を募集する際などは安易に家賃を下げずに入居率を保つことが、マンションの売却価格を維持するために重要になります。

2-2.マンションの空室率を上げない

投資用マンションでは空室になると家賃が入らず、収益性が下がります。この場合においても、収益還元法による査定で物件価格が低く査定されてしまうことになります。家賃が低すぎると収益性が下がってしまいますが、逆に高すぎると入居率の低下の要因となるため、マンションの収益性を下げることになります。

空室が長期になりそうな場合は、家賃の値下げやリフォームによる改善を検討しましょう。家賃の設定と入居率のバランスは、管理を委託している不動産会社と相談するなど、慎重にシミュレーションするようにしましょう。

3.投資用マンションを売却するタイミング

投資用マンションはどのようなタイミングであれば高い価格で売却できるのでしょうか。適切な売却のタイミングについて見てみましょう。

3-1.中古マンション価格の下落率

不動産価格は築年数の経過に合わせて、緩やかに下落していきます。そのため、購入した価格より低い価格で売却する可能性が高くなります。

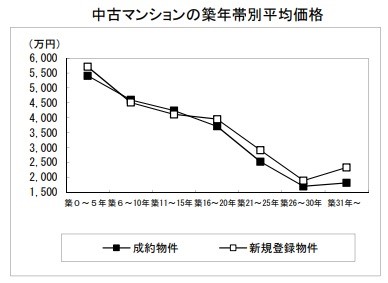

下記のグラフは、公益財団法人東日本不動産流通機構「築年数から見た首都圏の不動産流通市場(2018年)」から引用した資料です。こちらの資料から中古マンション価格の下落率について見ていきましょう。

*公益財団法人東日本不動産流通機構「築年数から見た首都圏の不動産流通市場(2018年)」から引用

*公益財団法人東日本不動産流通機構「築年数から見た首都圏の不動産流通市場(2018年)」から引用

こちらのグラフから、中古マンションの平均価格は築後5年程で大きく下落し、築6年目から築16~20年の間は下落率が低くなります。築20年を超えると大きく下落し、築30年以降の物件では上昇傾向にあることが確認できます。このように、不動産価格の下落率は築年数帯による影響を受けていることが分かります。

上記グラフは2018年時点での中古マンションの築年数別価格のため、今後も同じ傾向になるとは限りません。売却の際は個別に状況を確認する必要がありますが、このような築年数による下落タイミングを参考にすることも、売却時期を検証するために大切な視点です。

3-2.不動産ローンの残債と物件の価格を比較する

不動産ローンの残債がある場合、物件の価格と比較して検討することが大切です。購入時の融資でマンションを抵当に入れていた場合、売却時に残債を完済しなければならないためです。仮にローンの残債よりも売却価格が少ない場合、自己資金を投入して物件を手放すことになります。

マンションの売却前にローンの残債を見直し、マンションの査定金額と見合わせながら売却活動を進めることが大切です。

4.投資用マンション売出時に気を付けるポイント

次に投資用マンションの売出時に気を付けるポイントについて見ていきましょう。

4-1.中古マンション売却の実績がある不動産会社を選ぶ

マンションの売却を依頼された不動産会社では、相場に合った物件価格を査定したり、金融機関へ融資の打診をするなどの業務が発生します。しかし、不動産会社によっては中古物件の売却経験がなく、賃貸仲介や物件管理のみを請け負っている会社があります。

このような中古物件の売却実績のない不動産会社では、不動産販売の経験が浅く、売却活動の長期化や売却価格の減額などが起きる可能性があります。不動産会社に売却を依頼する際は中古マンションの売却実績についても確認し、不動産販売の知識や経験が豊富にある会社を選ぶことが大切です。

4-2.買主からの指値交渉に備える

マンションの売却活動中には、買主から値下げ交渉されることがあります。不動産売買での値下げ交渉のことを指値(さしね)と言い、他の購入希望者が出ていない物件の場合、この指値が行われることがあります。

指値が行われた際に、どこまで許容できるのか不動産会社と事前に相談しておくと良いでしょう。他の物件と迷っている買主の場合、指値が通ったことにより購入の意思を固めることがあります。

このように、あらかじめ指値の範囲を決めておくことで、営業マンが物件の売却を円滑に進めやすくなります。買主から買付が入る前に、あらかじめ相談しておくと良いでしょう。

まとめ

不動産売却で価格を上げるためにしておきたい対策についてご紹介しました。不動産を売却する際に価格を上げるためには、購入時から売却時まで、物件の管理状態やローンの残債などに注意して運用する必要があるでしょう。

また、マンションの売却を円滑に進めるためには、不動産会社と詳細な価格や売却時期について相談し、コミュニケーションをとることも大切です。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 上場企業が運営している不動産売却サービスの比較・まとめ

- 利用者が多い不動産売却・査定サービスの比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

西宮光夏

最新記事 by 西宮光夏 (全て見る)

- 投資用ワンルームマンションを売却するなら知っておきたい7つのこと - 2024年4月23日

- 低金利はいつまで続く?マンション投資で金利上昇に備える4つのポイント - 2023年4月21日

- 不動産投資セミナーのメリットや注意点は?オンラインで話が聞ける不動産会社も紹介 - 2023年1月8日

- 中古マンション投資のメリットや注意点は?役立つセミナーも紹介 - 2022年6月4日

- 収益不動産、購入するなら大手と中小どちらがいい? - 2022年1月10日