ワンルーム投資は専業投資家だけではなく、一般のサラリーマンの方々なども取り組んでいる人気のある不動産投資です。しかし、初心者の方の中には、本当にメリットがあるのだろうか、とか今後もワンルームマンションのニーズがあるのだろうか、といった不安を抱えている方もいるでしょう。

今回はワンルーム投資の仕組みやワンルームマンションの入居ニーズなど、初心者の方が知っておきたい基本知識を6つに分けて紹介したいと思います。

目次

- ワンルーム投資と他の不動産投資との違い

1-1.一棟マンション投資との違い

1-2.アパート経営との違い

1-3.戸建賃貸経営との違い - 不動産投資のレバレッジ効果

- ワンルームマンションのニーズ

3-1.単身者数の推移と推移予測

3-2.都心のワンルームはニーズが高い - ワンルーム投資の収益は総収入と総支出で考える

4-1.インカムゲイン

4-2.キャピタルゲイン

4-3.インカムゲインとキャピタルゲインで考える - ワンルーム投資をする目的とメリット

5-1.将来に向けた貯蓄・運用として投資をする場合

5-2.不動産投資の節税効果には期限がある

5-3.生命保険代わりに投資をする場合 - ワンルーム投資のリスク

6-1.空室リスクと家賃滞納リスク

6-2.金利上昇リスク

6-3.家賃下落リスク

6-4.災害のリスク

6-5.劣化リスク - まとめ

1.ワンルーム投資と他の不動産投資との違い

ワンルーム投資は価格帯が低く、初心者でも取り組みやすいジャンルです。他の不動産投資と比較してどのように違うのか、価格やその他の違いについて見てみましょう。

1-1.一棟マンション投資との違い

ワンルーム投資は、ワンルームマンションの一室を所有して、それを賃貸することで収益を上げる投資です。マンションの一室を所有することを区分所有と言います。それに対し、一棟マンション投資は数十室入ったマンション一棟を丸ごと購入し運用する投資です。

大きな違いは価格帯です。一棟マンションの場合は1億円を超えるものが多くなりますが、ワンルームは中古の場合1,000万円を切る物件もありますし、都内の新築でも2,000万円台くらいで購入できます。

ここで、ワンルーム投資と一棟マンションを購入しローンを組んだ場合、返済額がどれくらい違いうか試算してみましょう。ローンの条件を金利2%、返済期間35年で設定します。以下の表が設定した数値で試算したものになります。

| 物件 | 価格 | 月々の返済額 | 総返済額 |

|---|---|---|---|

| ワンルーム | 2,000万円 | 6万6,252円 | 2,782万6,073円 |

| 一棟マンション | 1億円 | 33万1,262円 | 1億3,913万363円 |

一棟マンションで1億円の融資を受けた場合、月々の返済額は30万円を超えますので、不動産投資をやったことがない初心者には手が出しにくい投資だと言えるでしょう。

またワンルームと一棟マンションは、ローンを組む金額だけでなく管理面も違います。ワンルームの場合、自室内の設備などが修理の責任範囲になりますが、一棟の場合はエントランスや外壁なども修繕の責任範囲になります。

共用部分の修繕においては、日頃から管理責任がある分、管理会社との打ち合わせなどに時間を要したり、また専門的な知識も必要だったりしますので、初心者にはやや難しい業務だと言えます。

1-2.アパート経営との違い

アパート経営の場合も一棟マンションと同じように、ワンルームマンションより価格帯が高くなります。しかし、一棟マンションと比較して小規模になる上、建築資材が異なりますので、一棟マンションよりは低い価格帯になります。管理する範囲は一棟マンションと同じように建物全体を見なければいけません。

木造のアパートはRC造のマンションに比べて一般的に家賃が安い傾向にあります。また建築費も安いことから、中古物件の購入のみならず「新築」という選択肢を検討できるのも特徴です。

1-3.戸建賃貸経営との違い

戸建物件は数百万円くらいで購入できるものから1億円を超えるものまで幅広いバリエーションがありますが、中古戸建のメイン価格帯はワンルームと同水準~2倍程度です。しかし、入居者の主な対象が単身者ではなく家族世帯になるのがワンルームとの違いです。

家族世帯は単身者と比較すると引っ越しをする頻度が少なく、入居期間が長い一方、一度空室になると次の入居者が決まるまでに時間がかかる可能性が高くなります。

入居者がいない期間はその物件からの家賃収入はありませんので、その間のローンの返済はオーナーが自己資金で行うことになります。空室期間が長期化すると運用がうまくいかなくなる可能性がありますので、初心者には大きなリスクと言えるでしょう。

今回は一棟マンション、アパート経営、戸建経営と比較してみました。規模や管理、リスクの面から見て、ワンルーム投資は初心者にとっては手間暇がかからず、始めやすい不動産投資だということがわかりました。以下に比較表を記載しておきます。

| 項目 | ワンルーム投資 | 一棟マンション | アパート経営 | 戸建賃貸経営 |

|---|---|---|---|---|

| 価格帯 | 2,000万円前後 | 1億円以上 | 5,000万円以上 | 2,000万円~4,000万円程度 |

| 管理部分 | 自室のみ | 建物全体 | 建物全体 | 建物全体 |

| 入居者 | 単身者 | 単身者、家族世帯 | 単身者、家族世帯 | 家族世帯 |

2.不動産投資のレバレッジ効果

不動産投資は金融機関から融資を受け、返済をしながら運用を行うケースが多い投資です。「借金は不安」「借金はしたくない」という方もいると思いますが、不動産投資のローンは自己資金に対して「レバレッジ」をきかせるもので、必ずしもネガティブに見なければいけないものではありません。

レバレッジとは「テコの原理」のことを言います。「テコの原理」とは小さな力で大きなものを動かすことを言いますが、不動産投資では「少額の自己資金で大きな投資を行うこと」を言います。

例えば投資できる自己資金が200万円の場合、融資を受けた場合と受けない場合とでは、収益にどれくらい違いがあるかを見てみましょう。利回り6%の投資商品があった場合に、融資を受けずに200万円分投資した場合と、1,800万円融資を受けて計2,000万円分投資をした場合で比較してみます。融資を受けた1,800万円分のローンの条件を金利2%、返済期間35年で設定しています。

| 融資額 | 合計投資額 | 年間収益 | 年間返済額 | 実質収益 |

|---|---|---|---|---|

| 0円 | 200万円 | 12万円 | 0円 | 12万円 |

| 1,800万円 | 2,000万円 | 120万円 | 71万5,524円 | 48万4,476円 |

融資を受けずに投資した場合の収益額は12万円ですが、融資を受けて投資をした場合は48万4,476円になります。どちらも表面上の利回りは6%ですが、借り入れをした場合の方が収益の規模が大きくなり、返済金を支払っても手残り額(実質収益)が多いことがわかります。

もちろん、融資を受けて投資を行う場合、収益規模が大きくなるだけでなく損失が出るリスクも大きくなりますので、空室が出た場合にも返済が滞らないように手元のキャッシュを確保したり、不動産価格が下がりにくいエリア・物件を選んで購入するなどの事前のリスク対策はしておくことが大切です。

3.ワンルームマンションのニーズ

ワンルーム投資が他の不動産投資と比較して価格帯や管理などの点で初心者が始めやすい投資だということがわかりました。ですが、ワンルームマンションのニーズは果たして高いのでしょうか。単身者数の推移とワンルームマンションが建てられているエリアについて見てみましょう。

3-1.単身者数の推移と推移予測

ワンルームに住む対象者は単身者になりますので、単身者が増加すればワンルームマンションのニーズが高くなり、減少すればニーズが減少すると考えられます。

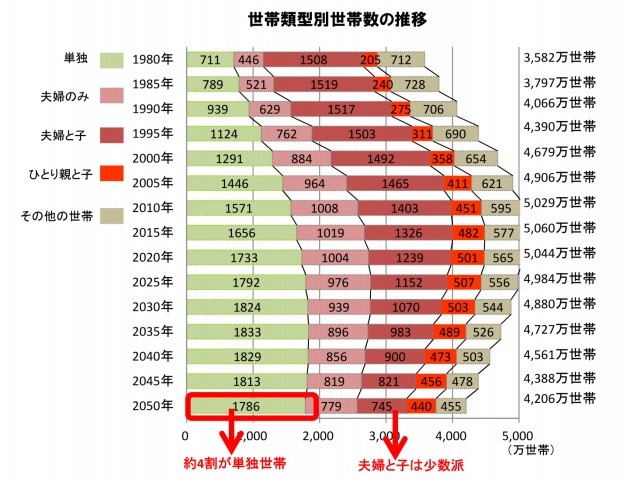

以下のグラフは総務省が発表した世帯類型別世帯数の推移から引用したものです。こちらのグラフは1980年から2050年までの世帯類型別の推移と推移予測を表しています。

*総務省作成「世帯類型別世帯数の推移」から引用

*総務省作成「世帯類型別世帯数の推移」から引用

このグラフから日本全体の世帯数は2015年をピークに減少していますが、単独世帯数は2030年位までは増え続けることがわかります。そこから減少に向かいますが、世帯総数に対する単独世帯数の割合はむしろ増加していく見込みとなっています。。

資料はあくまで予想ですので、必ずこのような結果になるとは限りませんが、仮に予想通りに推移するとすれば、今後も単身者向けのワンルームはニーズが期待できることが考えられます。

3-2.都心のワンルームはニーズが高い

次にエリアについて見てみたいと思います。ワンルームマンションは都心や地方の主要都市に多く建てられていますが、特に都心は一人暮らし世帯が多くワンルームのニーズが高いことが考えられます。では都心の人口はどのように推移しているのでしょうか。

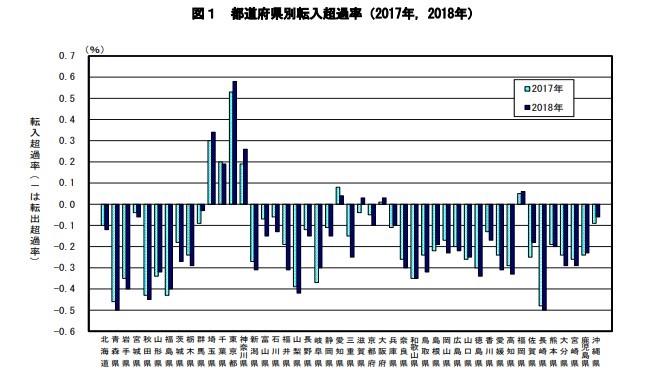

まず東京都の転出入超過数を見てみましょう。以下のグラフは総務省が作成した住民基本台帳人口移動報告から引用したものです。こちらのグラフから2017年と2018年の都道府県別の転入超過率がわかります。

*総務省作成「住民基本台帳人口移動報告」から引用

*総務省作成「住民基本台帳人口移動報告」から引用

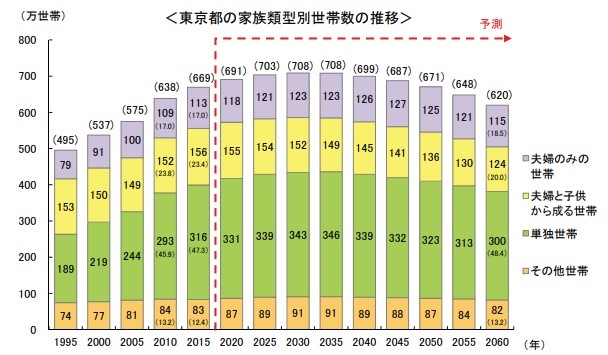

こちらのグラフから、2017年と2018年は東京に転入している人が最も多いことがわかります。さらに以下のグラフを見てみましょう。こちらのグラフは東京都政策企画局が作成した「2060年までの東京の人口推計」から引用したものです。1995年から2060年までの東京都の家族類型別世帯数の推移と推移の予測がグラフ化されています。

*東京都政策企画局が作成した「2060年までの東京の人口推計」から引用

*東京都政策企画局が作成した「2060年までの東京の人口推計」から引用

先ほどのグラフから東京都に転入者が多いことがわかりましたが、さらにこちらのグラフでは、東京都の家族類型別の世帯数の推移がわかります。東京の単独世帯は2035年までは増加すると予測されています。さらに2060年でも総世帯の5割近くを単独世帯が占めていて、単身者世帯は他の世帯と比較すると大きな減少が見られないことが予想されます。

こちらのグラフも予想ですので、必ずこの通りになるということではありませんが、この予想通りに推移すれば、東京のワンルームマンションは今後もニーズが高いことが考えられます。

4.ワンルーム投資の収益は総収入と総支出で考える

ワンルーム投資の収益の考え方について見ておきましょう。ワンルーム投資の収益にはインカムゲインと言われる収益と、キャピタルゲインと言われる収益とがあります。それぞれについて見てみましょう。

4-1.インカムゲイン

インカムゲインとは運用によって継続的に得られる収入のことです。ワンルーム投資では家賃収入のことを指します。基本的に入居者がいれば毎月一定額が入ってくる収入ですので、とても安定した収入と言えます。しかし、家賃収入は全て手元に残るというわけではありません。ローンの返済や、管理費を支払った残りが手元に残る資金になります。

4-2.キャピタルゲイン

キャピタルゲインとは資産を売却して得られる利益のことです。ワンルーム投資の場合は今までの運用で得られたインカムゲインがあるため、購入した価格より低い価格で売却しても利益が出る場合もあります。

4-3.収益は総収入と総支出で考える

ワンルーム投資の場合、購入価格より低い価格で売却しても最終的に利益が出る可能性があることには触れました。これはインカムゲインで十分な収益が得られている場合です。例えば売却価格が購入価格より200万円低かったとしても、売却までの運用でインカムゲインが200万円を超えていれば最終的な収支はプラスになる可能性があります。

ただ、売却の際には手数料や税金などを支払わなければいけませんので、そのような費用を含めて、収益は総収入と総支出で試算するようにしましょう。

5.ワンルーム投資をする目的とメリット

ワンルーム投資をする目的は人によって様々です。生命保険や年金代わりの収入、節税といった目的で始める方もいれば、貯蓄の代わりにと始める方もいます。ワンルーム投資をする目的やメリットについて見てみましょう。

5-1.将来に向けた貯蓄・運用として投資をする場合

ワンルーム投資の利回りが良く、キャッシュフローを多く得られる場合、得た資金を貯蓄にするという投資の仕方や、老後までにローンを完済して老後の生活の収入源にしたいという方もいます。

しかし、ワンルーム投資をしていると固定資産税が毎年かかりますし、空室になったり設備が壊れたりした場合は支出が増えますので、家賃の全額を自由に使えるわけではありません。

そのような経費を支払ってもプラスの収支にできそうかを細かく試算した上で取り組むようにしましょう。

5-2.不動産投資の節税効果には期限がある

不動産投資による損益は、確定申告で本業の収入と損益通算をすることになります。ワンルーム投資ではマンションの減価償却費や、ローンの返済金の金利部分などが経費として認められますので、その分の損金を計上して赤字になった場合、総所得が減るために税金の負担も減るというものです。

しかし、減価償却の効果は残存耐用年数の範囲に限られます。、また原則として減価償却費を計上したぶん売却時には税金が多く発生することになりますので、節税目的で投資を始める場合は年ごとの所得推移をもとに慎重にシミュレーションすることが大切です。

5-3.生命保険代わりに投資をする場合

最近はワンルーム投資を生命保険の代わりとして考えて投資を始めるという方もいますが、これはマンションを購入する際に契約者が団信(団体信用生命保険)という保険に加入することが一般的であることにちなんでいます。

団信に加入していると、契約者に万が一のことがあった場合に保険金が下り、それでローンの残債が完済されることになります。結果として無借金のマンションが遺族に残り、遺族は家賃収入を受け取り続けることができます。

近年は死亡や高度障害だけでなく、3大疾病や8大疾病と言われる病気だと診断された時点で支払われる団信もあります。しかし、団信は普通の生命保険と同じように、病気の方は加入できませんので注意が必要です。

6.ワンルーム投資のリスク

ワンルーム投資のメリットについて見てみました。ワンルーム投資はメリットだけでなくリスクもありますので、リスクヘッジして取り組むことが大切です。どのようなリスクがあり、どのようにリスクヘッジをすればよいかを見てみましょう。

6-1.空室リスクと家賃滞納リスク

空室になったり家賃滞納で家賃収入が入って来なかったりするリスクは、一度の損害額が大きいため特に注意が必要です。

家賃が入らないリスクに対しては、その間ローンの返済や管理費を貯蓄から支出しなければいけません。そのような出費があっても資金が底をつかないように、投資を始める際に余裕を持って資金管理しておくことが必要です。

ただ、空室期間が長期化する場合は物件に何か原因がある場合もありますので、管理会社とよくコミュニケーションを取って解決に取り組むようにしましょう。

6-2.金利上昇リスク

金利が上昇しローンの返済額が増えるリスクを金利上昇リスクと言います。金利が上がってもすぐに返済額が増えるわけではありませんので、空室リスクのように一度に大きな損害を被る可能性は少ないのですが、将来的に収支が赤字にならないように、借り換えや繰り上げ返済などをして返済額を減らすなどの工夫が必要です。

ただし借り換えや繰り上げ返済をする際にも費用が必要になりますので、ここでも資金管理が重要になってきます。

6-3.家賃下落リスク

マンションは一般的に築年数が経過すると家賃が下がります。家賃が下がることで収支が悪くなるリスクを家賃下落リスクと言います。家賃下落リスクも金利上昇リスクと同じように、すぐに大きな損害を受けるわけではありませんが、繰り上げ返済などで将来的な収支の悪化に備えることが大切です。

6-4.災害のリスク

火災や地震のリスクのことを災害リスクと言います。火災や地震に対しては、火災保険や地震保険に入ることで対応できます。最近では集中豪雨の被害なども多くなりましたので、そのような災害にも対応できるように、火災保険に入る際には補償範囲も確認するようにしましょう。

6-5.劣化リスク

劣化リスクは、室内の構造や設備などが劣化するリスクを指します。また、外壁など共用部の劣化もリスクになります。

室内の設備などに関してはその都度費用が発生します。一方、外壁など共用部の修繕は一般的に修繕積立金から対応される形になりますが、近年は工事費用や建築資材の価格が上がり、積み立てた修繕積立金では資金が足りなくなるマンションもあります。その場合、修繕積立金の額が上がったり、追加で費用を支払わなければならなかったりすることもあります。

以上のように、ワンルーム投資のリスクはお金で対応できるケースがあります。ワンルーム投資を始める際は、あらかじめリスク対策について知っておくことと、資金に余裕を持って取り組むことがリスクヘッジにつながることを知っておきましょう。

まとめ

初心者がワンルーム投資を始める際に知っておきたい基本知識を紹介いたしました。ワンルーム投資に初めて取り組む方は、株式投資などと比較して価格帯が高いため不安もあるかと思います。

しかし、色々な世帯の中でも今後も単身者の占める割合が多いことや、都心のワンルームの多いエリアに単身者が集中することから、ワンルームのニーズは今後も高いことが考えられます。

ただしワンルーム投資にはリスクもあります。リスクヘッジをするには、あらかじめ対策を知った上で資金に余裕を持って取り組むことが必要です。様々な投資リスクについても知識を深めた上で、ワンルーム投資に取り組んでいただければと思います。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 【不労所得を目指したい方向け】不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

西宮光夏

最新記事 by 西宮光夏 (全て見る)

- 投資用ワンルームマンションを売却するなら知っておきたい7つのこと - 2024年4月23日

- 低金利はいつまで続く?マンション投資で金利上昇に備える4つのポイント - 2023年4月21日

- 不動産投資セミナーのメリットや注意点は?オンラインで話が聞ける不動産会社も紹介 - 2023年1月8日

- 中古マンション投資のメリットや注意点は?役立つセミナーも紹介 - 2022年6月4日

- 収益不動産、購入するなら大手と中小どちらがいい? - 2022年1月10日