年金を受け取っても、2,000万円が不足するという報道を受け、老後までにいくら準備できるか試算した方も多いでしょう。一方で「投資は何から始めればいいか分からないし、下手すると損をするかも」「とりあえず貯蓄を増やしておこう」と考えている方も少なくありません。

では、老後の資産を貯蓄でまかなうにはどれくらいのペースで貯めていく必要があるのでしょうか? 今回は、働く世代の現在の平均貯蓄額などを確認した上で、老後までに毎月いくらの貯蓄が必要なのか、貯蓄以外の選択肢を検討する場合、どのような考えで臨むべきかなどについてご紹介していきたいと思います。

記事目次

- 30代会社員、定年まで毎月いくら貯めればいい?

1-1.年代別の平均貯蓄額は?

1-2.老後までに2,000万円を貯めるには月々いくらの貯金が必要?

1-3.結婚、育児、車・家電の買い替え…実は難しい貯蓄事情 - 考え方から変える「人生100年時代の資産づくり」

2-1.不動産投資による資産づくりの3つのメリット

2-2.不動産投資で得られる毎月の収入はいくら?

2-3.老後の資産づくりを始めるには? - まとめ

1 30代会社員、定年まで毎月いくら貯めればいい?

今回はモデルケースとして、35歳の方が定年退職のタイミングである60歳までにいくらを貯めていけば良いかを考えてみたいと思います。

1-1 年代別の平均貯蓄額は?

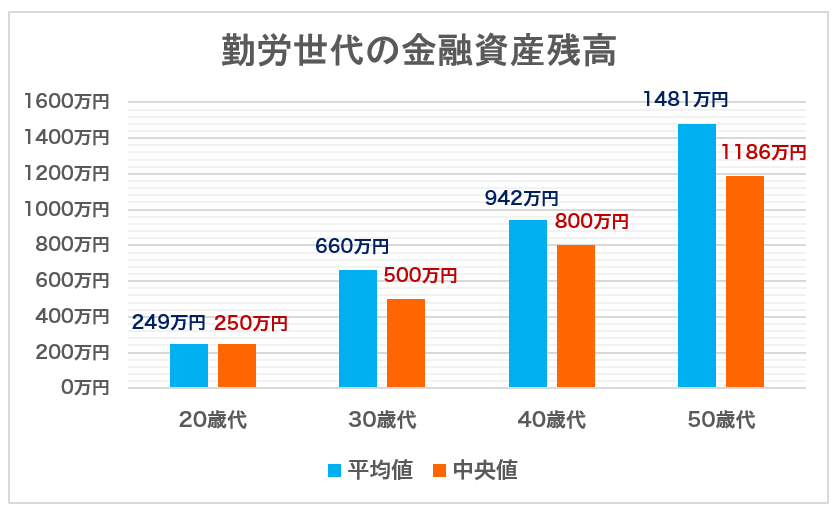

まずは、勤労世代の平均貯蓄額のデータを見てみましょう。以下は、金融広報中央委員会が2018年に行った「家計の金融行動に関する調査(2人以上世帯)」という調査結果を元に作成したグラフです。

左のグラフが「平均貯蓄額」となっていますが、貯蓄額が著しく多い方がいるとそれに引きずられて平均額が大きくなってしまう(たとえば貯蓄300万円の人が9人、貯蓄5,000万円の人が1人という母集団の平均額は770万円)ため、右列に最も回答した方が多い金額帯である「中央値」を表示しています。貯蓄に関する統計では平均よりも中央値のほうが実感に即していることが多いため、今回は中央値で見ていくことにしましょう。

このグラフから、30歳代の方の金融資産の一般的な金額は500万円だということがわかります。この金額をもとにして、老後まで毎月いくら貯めればいいかを試算してみましょう。

1-2 老後までに2,000万円を貯めるには月々いくらの貯金が必要?

老後2,000万円が不足する、というのはよく取り上げられる金額ですが、実はこの額の中には住宅のリフォーム費用や介護費用などといった金額は含まれていません。自宅をバリアフリーにしたい場合や、老人ホームへの入居を考えている場合などについては、さらに多くの金額を必要とすることになるでしょう。

これを踏まえ以下では、現在35歳で貯蓄が500万円の方が60歳までに2,000万円、2,500万円、3,000万円を貯めるために、それぞれ毎月いくらずつ貯蓄が必要かを試算してみます。

| 目標の貯蓄額 | 毎年の貯蓄額 | 月々の貯蓄額 |

|---|---|---|

| 老後資金2,000万円を貯める場合 | 毎年60万円 | 月々5万円 |

| 老後資金2,500万円を貯める場合 | 毎年80万円 | 月々6.6万円 |

| 老後資金3,000万円を貯める場合 | 毎年100万円 | 月々8.3万円 |

この表から、定年退職のタイミングとされる60歳までに2,000万円~3,000万円の資産を貯金で準備しようとすると、月々5万円~8.3万円のペースで貯めていかなければいけないことがわかります。

1-3 結婚、育児、車・家電の買い替え…実は難しい貯蓄事情

では、実際に勤労世代はどれくらい貯蓄ができているのでしょうか?

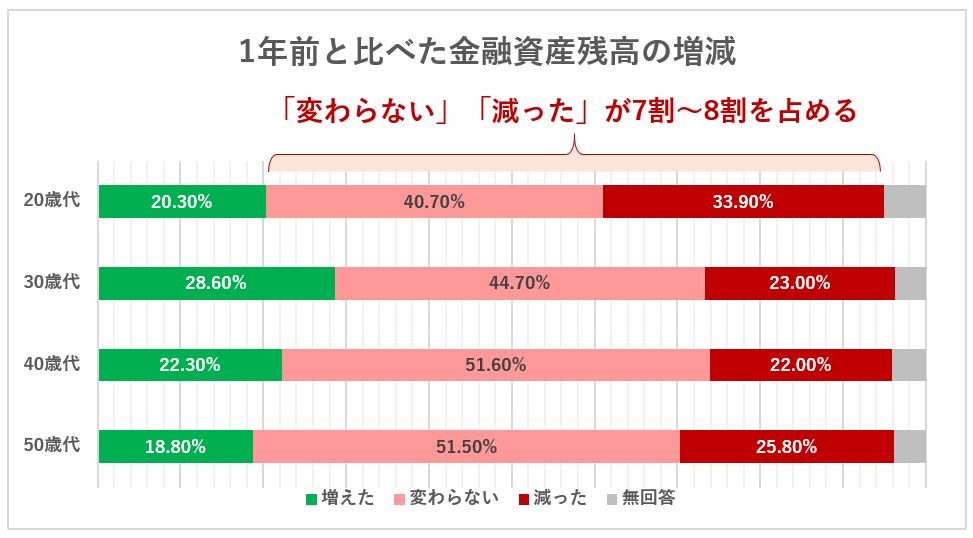

同じ調査の「1年前と比べて金融資産残高が増えたか、減ったか」という質問も見てみると、こちらでは実に7割~8割の方が「変わらない」「減った」と回答しています。

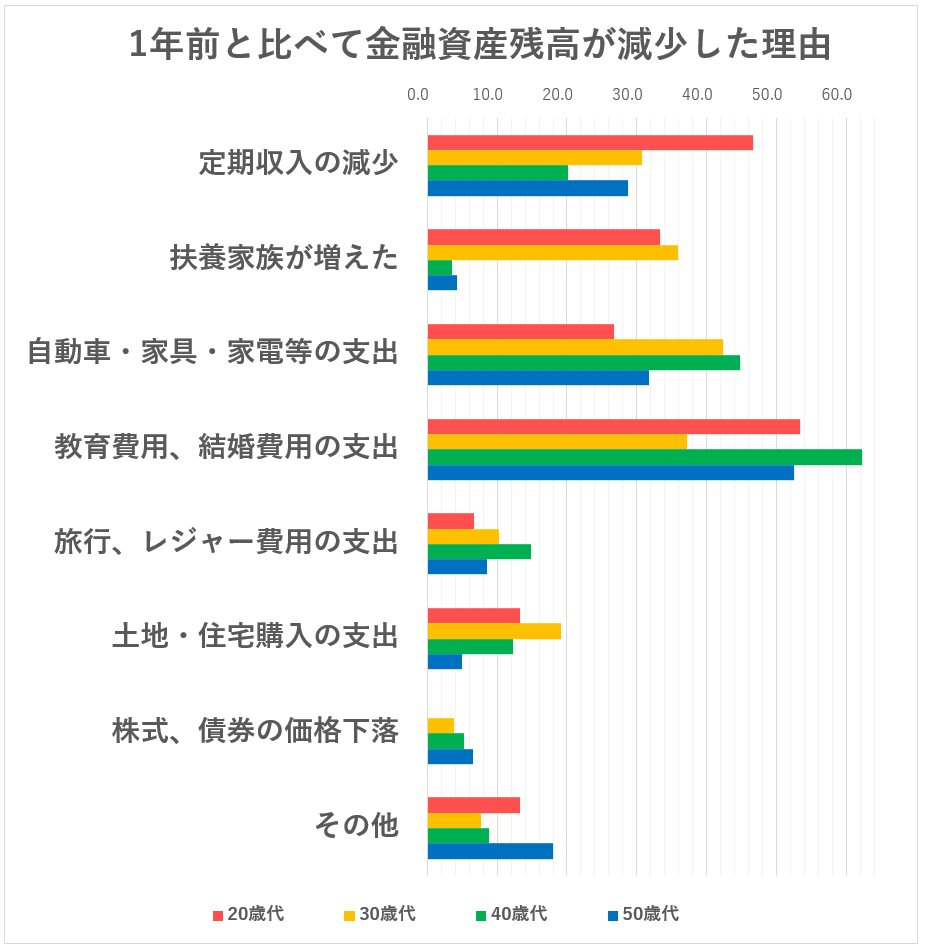

さらに、金融資産が減った方の要因を見てみると、20代~30代では「定期収入が減った」「扶養家族が増えた」、30代~40代では「自動車・家具・家電の支出があった」、40代~50代では「こどもの教育費用、結婚費用の支出があった」といった回答が多く見られました。年代ごとに発生するライフイベントにより、収入が減ったり支出がかさむなど貯蓄することが難しいタイミングが存在することがわかります。

さらに、金融資産が減った方の要因を見てみると、20代~30代では「定期収入が減った」「扶養家族が増えた」、30代~40代では「自動車・家具・家電の支出があった」、40代~50代では「こどもの教育費用、結婚費用の支出があった」といった回答が多く見られました。年代ごとに発生するライフイベントにより、収入が減ったり支出がかさむなど貯蓄することが難しいタイミングが存在することがわかります。

また、経済全体を見渡してみると、世界景気の後退懸念や人口減少による国内市場の縮小懸念による企業の業績低迷など今後の収入増のハードルが上がりつつある一方で、10月からは消費税増税などで毎月の生活コストが増えるなど、貯蓄だけで資産を増やしていくにはやや向かい風の状況となっています。

また、経済全体を見渡してみると、世界景気の後退懸念や人口減少による国内市場の縮小懸念による企業の業績低迷など今後の収入増のハードルが上がりつつある一方で、10月からは消費税増税などで毎月の生活コストが増えるなど、貯蓄だけで資産を増やしていくにはやや向かい風の状況となっています。

2 考え方から変える「人生100年時代の資産づくり」

こういった中で関心が高まってきているのが、投資を活用した資産形成です。中でも、不動産投資による資産形成はローンを活用することによって、資金を手元に残しながら毎月の家賃収入を得ることができるという点などが注目を集めています。以下でそのメリットを詳しく見ていきましょう。

2-1 不動産投資による資産づくりのメリット

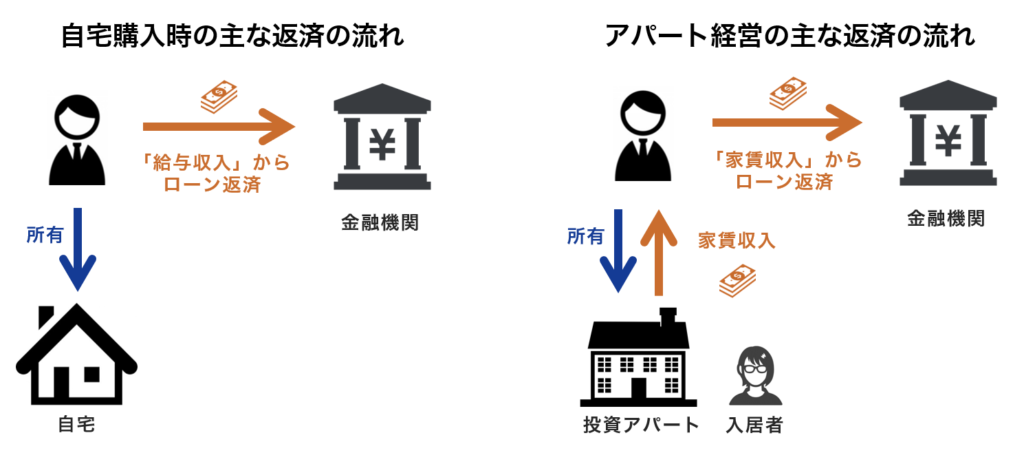

不動産投資はローンを組んで始めることができます。そして、不動産投資のローンが住宅ローンと大きく異なるのは、返済の主な原資が「自分の給与収入」ではなく、「入居者からの家賃収入」だという点です。

ローンを完済すれば不動産は自分のものとなります。特にアパート経営であれば、建物だけでなく土地もすべて自分の手元に残ります。建物は老朽化すると入居率が落ち、維持するだけでも修繕が必要となりますが、土地は経年による劣化がなく資産としての価値を維持することができます。(※土地の実勢価格は変動しますので、取得価格と売却価格は異なります)

ローンを完済すれば不動産は自分のものとなります。特にアパート経営であれば、建物だけでなく土地もすべて自分の手元に残ります。建物は老朽化すると入居率が落ち、維持するだけでも修繕が必要となりますが、土地は経年による劣化がなく資産としての価値を維持することができます。(※土地の実勢価格は変動しますので、取得価格と売却価格は異なります)

つまり、長期的に入居需要が見込める価値のある土地を選び、家賃収入という給与以外の収入源からローン返済を続けていくことで、毎月コツコツと老後の「資産づくり」ができるというわけです。

2-2 不動産投資で得られる毎月の収入はいくら?

では、実際にいくらの収入が得られるかをアパート経営の例で試算してみましょう。

ここでは、物件価格8,000万円(建物4,000万円+土地4,000万円)、平均家賃5.8万円、戸数7戸とします。このとき、毎月の家賃は満室時で下記となります。

平均家賃58,000円×7戸=毎月の収入406,000円

また、不動産投資ローンを頭金300万円(借入7,700万円)・金利2%・返済期間30年の条件で借りるとすると、毎月の返済額は284,607円となります。賃貸管理の費用を家賃の5%とすると、毎月の手残り額は下記のようになります。

毎月の収入406,000円-毎月の返済284,607円-管理費20,300円=毎月の手残り101,093円

もちろん、運用の中で空室が出ることや家賃収入が下落して収入が減ることもありますし、支出面では税金や修繕費などの支払いなどもありますが、上記の手残り額をコツコツと貯めておくことでいざという時に備えることができます。

毎月の返済を繰り返してローンが完済できれば、建物と土地が丸ごと自分の資産となります。完済後は、毎月の家賃収入を個人年金代わりとするのも良いですし、長期的に需要のある立地であれば土地単体で数千万円分の高い資産価値を維持できるケースもありますので、売却して退職金代わりのまとまった老後資金とすることもできます。

2-3 老後の資産づくりを始めるには?

老後に必要な資産は、将来どのような生活を送りたいかということは個別の事情によっても大きく異なります。シノケンプロデュースというジャスダック上場企業グループのアパート経営の会社では、個別のライフプランニングや不動産を活用した資産設計、具体的なアパート経営のシミュレーションなど、相談者の希望に応じて無料で様々な情報を提供をしており、無理な売り込みもしないという営業姿勢ですので、まずは勉強してから検討してみたいという方やシミュレーションを見てみたいという方におすすめです。

3 まとめ

老後を安心して迎えるには、余裕を持って現役の早いタイミングから準備を進めていくことが大切です。そして準備を的確に進めていくためにも、まずは自分が蓄えていく必要のある金額を知り、どのような手法が自分に合っているのかを検討することが重要です。今回ご紹介した不動産投資なども視野に入れながら、ぜひ資産づくりについて一度ゆっくり考えてみて下さい。

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日