資産運用に興味はあるものの、どの種類のものが自分に合っているのかわからないと悩む人は多いのではないでしょうか。

この記事では、比較されることも多いマンション投資と投資信託について、その利回りやリスクなどを解説します。

目次

- マンション投資の利回りやリスクについて

1-1.マンション投資の表面利回り

1-2.代表的なマンション投資のリスク - 投資信託の利回りやリスクについて

2-1.投資信託とは

2-2.投資信託の利回り

2-3.投資信託のリスク - まとめ

1.マンション投資の利回りやリスクについて

マンション投資の利回りやリスクについて解説します。マンション投資には複数のリスクがありますが、実物資産であるため、所有する物件のエリアごとに利回りやリスクが異なってくる点が特徴的です。

1-1.マンション投資の表面利回り

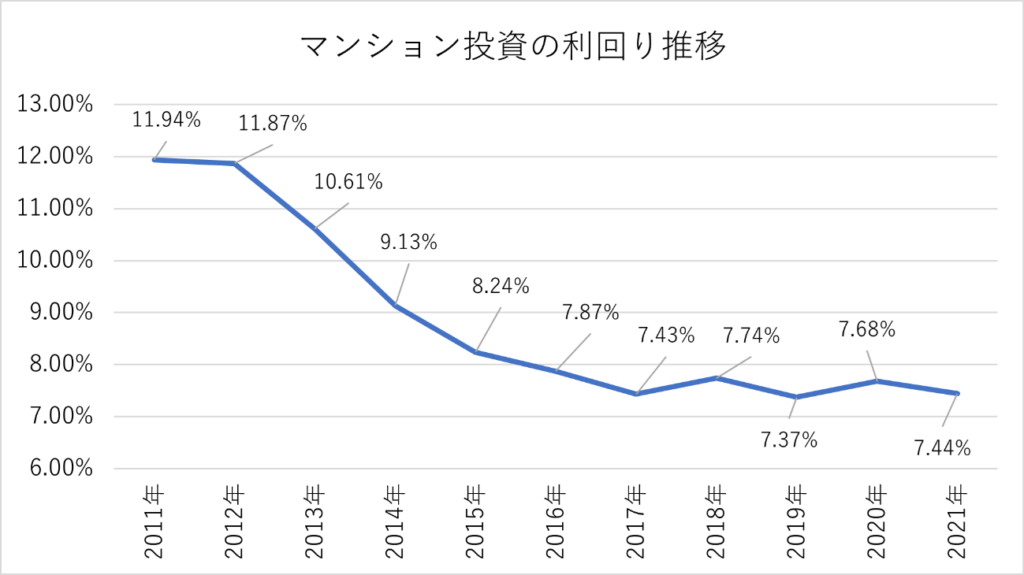

不動産投資と収益物件の情報サイト健美家(けんびや)が公開している「収益物件 市場動向年間レポート2021年」によると、投資用区分マンションの表面利回りは以下のように推移しています。

※参照:不動産投資と収益物件の情報サイト健美家(けんびや)「収益物件 市場動向年間レポート2021年」

2021年時点では、市場に売り出されている投資用マンションの全国平均利回りが7.44%となっています。2011年からの時系列でみると、平均利回りが低下していることが分かります。

なお、投資用マンションの平均利回りが下がっているのは、全国的にマンションの値上がりが続いているためと推測されます。家賃収入に対して物件価格(取得価格)が上がれば、表面利回りが低下するためです。

なお、エリアを細分化すると利回りはエリアごとに異なっており、2021年に最も高利回りだったのは信州・北陸地方で16.67%でした。その一方で、首都圏の利回りは6.85%でエリア別の比較において最低水準です。(※参照:同上)

全国的に首都圏や大阪周辺以外のエリアでは高利回りになる傾向が見られます。その中でも信州・北陸エリアの利回りが高かったのは、近年水害が起きている長野県などを中心として、災害リスクが懸念されることから物件価格が下がったこともその一因と考えられます。

1-2.代表的なマンション投資のリスク

つづいて代表的なマンション投資のリスクについて解説します。押さえておきたいポイントは収益に関連するリスクと建物自体に関連するリスクです。

空室リスク

マンション投資の代表的なリスクとして挙げられるのは、入居者が入らないことで収益が途絶える空室リスクです。

マンション投資には管理費や各種税金など様々な経費が掛かります。経費の支払い原資は入居者から入ってくる家賃収入です。空室が発生した場合は、経費の支払い原資を別途用意する必要に迫られます。

空室期間は支払経費を収益で相殺できず赤字となるため、空室リスクはマンション投資において注意しておきたいリスクです。空室リスクを軽減するには、空室期間を短期化できるよう入居者のニーズがあるエリアを見極めることが重要になります。

不動産投資ローンの金利変動のリスク

マンション投資における支払経費の中で、比較的大きなウエイトを占めるのが不動産投資ローンの金利です。

投資用マンションのローンは、住宅ローンと同様に支払金利と返済元本とに分けられます。返済元本は契約時に毎月の金額が決められており、ローンを借り換えたりしない限りは変動しません。

しかし、変動金利のローンを利用している場合は、ローン契約時点での金利が上がる可能性もあります。金利の上昇はそのまま支払金利の増額につながるため、変動金利のローンを利用するのであれば、多少金利が上がっても問題ないように借入額を調節することも重要です。

災害のリスク

地震や火災などの災害に関連するリスクもマンション投資において注意すべきポイントです。

災害の発生率を下げる方法はありませんが、火災保険を活用すれば災害による被害額を補填できます。火災保険の特約として地震保険を付保できるため、保険を活用すれば地震に備えることもできます。ただし、地震保険は火災保険の特約扱いとなるため単体での加入ができません。

火災保険を契約中で地震保険も付保したい場合は、1度主契約を解約してから新たに火災保険へ加入する必要があります。

その一方で、風災や水害などの被害は火災保険の主契約で保障内容となっていることが多いでしょう。火災保険に加入する前に、どんな被害に対応しているのか一通り確認することが重要になります。

2.投資信託の利回りやリスクについて

投資信託の運用方法や利回り・リスクを解説します。マンション投資とは収益を得る仕組みが異なる点を理解しておくことが重要です。

2-1.投資信託とは

投資信託は、複数の投資家から資金を集め、そのお金をファンドマネージャーが株式や債券などで運用することで資産を増やすことを目指す金融商品です。なお、投資信託の運用成績は市場動向やトレーダーの判断などに左右されるため、必ず成果が上がるわけではありません。

マンション投資では管理業務を管理会社へ委託することが出来ますが、投資信託もファンドマネージャーへ運用や投資判断を任せられるという点が共通しているポイントです。マンション投資の管理費のように、投資信託では投資額に応じて「信託報酬」が運用費用として発生します。

投資信託の投資対象は、株式や債券などの金融商品、不動産や金・プラチナなどの実物資産など様々です。なお、不動産を運用することで収益を得るファンドの投資信託はREIT(リート)と呼ばれています。

2-2.投資信託の利回り

投資信託では、保有し続けてファンドから分配金を受け取る「インカムゲイン」と、基準価額の上昇による売買益である「キャピタルゲイン」の2種類の収益を狙うことができます。

投資信託のトータルリターンは銘柄によって異なり、年間のリターンがマイナスになっているものもあれば、数十%に達するものまで様々です。長期・積立・分散の方針で投資信託の運用を行う際は年3%~4%のリターンを狙うことが多くなります。

投資信託は短期での値上がり益を狙うというより、長期保有を前提として運用していくことを想定しているものが多いので、リターンについても1年・3年・5年といった長期で判断することが大切です。

なお、投資信託の銘柄によって信託報酬の割合が異なります。経済情勢が悪化してリターンがマイナスになっている場合でも信託報酬は一定となるため、銘柄選びで重要なポイントとなってきます。

2-3.投資信託のリスク

投資信託には、複数の投資家から集めた資金を様々な投資対象へ分散して投資するファンドがあり、この場合は分散効果があるために特定業界の不振によって価格が大きく下落するリスクは低いと言えます。

また、各証券会社から少額資金で投資できる投資信託商品や、指数に連動するインデックスファンドのような信託報酬の低い商品が提供されています。少額資金で始められうえ分散効果もあるため、大きな資金を必要とするマンション投資と比較するとリスクコントロールがしやすいと言えるでしょう。

ただ、投資信託には、外貨建てで運用する場合は為替変動リスクがあったり、債券を組み込んでいる場合には発行会社の信用(デフォルト)リスクなどがあったりします。そのため、海外の情勢や債券発行会社の動向などにも注意が必要です。

まとめ

不動産投資と投資信託のリスクについて比較すると、マンション投資には空室リスクや災害リスクなど様々なリスクがあり、エリア選びが重要となってきます。また、物件を所有した後はオーナーの意思で様々な経営改善を行えるというのもポイントと言えるでしょう。

一方、投資信託では、事前の情報収集で軽減できるリスクはあるものの、投資家側で値下がりのリスクをコントロールすることは難しいデメリットがあります。反面、様々な投資対象に少額資金で分散投資ができるという点はメリットと言えるでしょう。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日