「会社勤めをしながら十分な副収入があれば、マイホーム購入や子どもの教育資金に困らず、老後も安心して暮らすことができる……」

このようにお金に煩わされない生活を想像したことはないでしょうか。会社員が長期的な安定した副収入を得る手段の一つにマンション投資があります。

そこで今回はワンルームマンション投資で、年収500万円を実現する投資法を考えていきたいと思います。

目次

- 年収500万円を稼ぐ投資法のポイント

1-1.最初の物件は借入金を少なくする

1-2.物件選定のポイント

1-3.自己資金を用意する

1-4.返済方法と資産の増やし方 - ワンルームマンション投資で年収500万円を稼ぐ事例

2-1.1・2番目の物件を自己資金で購入するか繰り上げ返済で早期完済

2-2.3番目の物件を借入金で購入

2-3.4番目以降の物件を借入金で購入 - まとめ

1 年収500万円を稼ぐ投資法のポイント

家賃収入で年収500万円を稼ぐためには、立地にもよりますが、たとえば1戸あたり家賃7万円とした場合、500万円÷12ヶ月÷7万円=5.95戸で、ワンルームマンションを最低6戸所有する必要があります。

しかし、最初の物件をフルローンで購入すると、家賃収入のほとんどが借入金の返済に充てられることになり、さらに返済期間は20~30年と長期に渡るため、その間、新しい物件を増やしていく資金的な余裕を作るのは難しくなります。

1-1 最初の物件は借入金を少なくする

そこで、例えば投資の準備段階である程度の自己資金を用意しておき、最初の物件(物件A)と2番目の物件(物件B)を自己資金のみもしくは繰り上げ返済をしながら早期に購入する計画を立てます。

A・Bで得られる家賃収入を3番目の物件(物件C)のローン返済に充てると、繰り上げ返済でき(ローンの元金返済分を前倒しすること)、早期に返済が完了することになります。

そして、Cの返済が完了する時点で、4番目の物件(物件D)を借入金で購入します。そして、Dの返済には、同じように、物件A、B、C、Dの家賃収入を充てるというわけです。

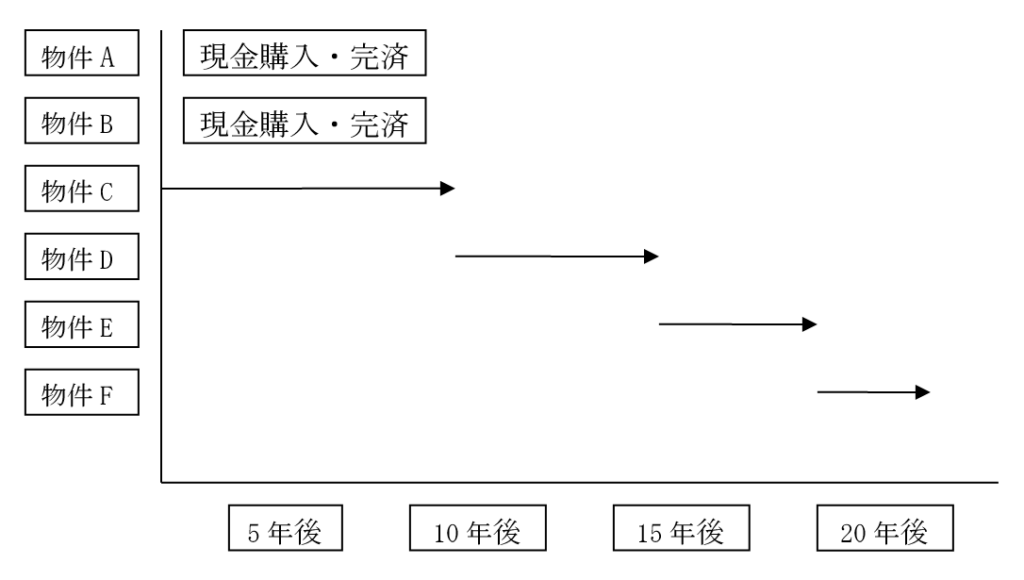

投資法を図に示すと、以下のようになります。

矢印は、ローンの返済期間を表します。

物件A、Bは自己資金で購入するため、ローンはありません。物件Cから借入金で購入し、ローンの返済が始まります。1戸分を完済すると、その時点で次の物件を購入します。物件の数が増加するにしたがって、ローンの返済に充てる家賃収入が増えていくため、時間経過とともに返済スピードが加速していきます。

1-2 物件選定のポイント

ワンルームマンション投資で最も重要なのは物件の正しい選定です。物件は、将来的な人口・世帯数予測に基づき、賃貸需要が見込めるエリアから選ぶ必要があります。

エリアは東京都内の23区・周辺地域を想定します。また、交通面では、「最寄り駅から徒歩10分以内」など利便性の高い場所が良いでしょう。間取りは、今後単身者世帯が増加すると予測されているため、ワンルームがおすすめです。

また、新築は賃貸需要が見込むことができ、家賃も高めに設定できるメリットがありますが、販売価格が中古物件よりも高いため、準備段階で用意する自己資金で2戸分を購入するのは難しくなります。

そこで今回は、中古物件であまり築年数が経過していない、15年以内の物件を想定します。

ターゲットとする物件の概要は以下のようになります。

| 立地エリア | 首都圏または大都市圏とその周辺(東京都内、23区かその隣接地域) |

| 駅からの近さ | 最寄り駅から徒歩10分以内、できれば7分以内 |

| 築年数 | 中古物件(築15年以内) |

上記の物件を取り扱っている会社の一つが、東証上場企業で中古ワンルームマンション投資を手がける株式会社GA technologies(RENOSY(リノシー))[PR]です。物件価格が手頃な築10年以降の物件にこだわり、入居率は業界トップクラスの99.7%(※2025年3月時点の中古マンションの実績値)を実現しているため、購入後に長期的な家賃収入を期待することができます。

また、中古ワンルームマンション投資の場合、購入時に仲介手数料が最大で物件価格×3%+6万円がかかります。2,000万円の物件であれば、2,000万円×3%+6万円=66万円が仲介手数料としてかかるため、6戸購入すれば66万円×6戸=396万円がかかることになります。

株式会社GA technologies(RENOSY(リノシー))の場合、自社が売主となることで仲介手数料0円を実現していますので、購入時に手数料を支払う必要がありません。また、購入後の毎月の管理費用も1,100円(税込)となっており、コストを抑えてマンション経営を進めたい方におすすめです。

1-3 自己資金を用意する

次に、準備段階で用意する自己資金はいくら必要なのかを考えてみましょう。

ターゲットの物件は、東京都内で23区かその隣接地域にあり、最寄り駅から徒歩10分以内の交通の便がよい場所にあります。間取りはワンルームで、築15年以内の中古物件です。

この条件を持つ物件の相場は、1戸あたり1700~1800万円となるため、2戸合計で約3500万円必要になることがわかります。

1-4 返済方法と資産の増やし方

借入金は、返済期間を短縮して、完済時点で次の物件を購入していきます。したがって、標準的な返済期間は設けず、はじめに年間の返済可能額を算出し、それに応じた返済期間を設定していくのが良いでしょう。

2 ワンルームマンション投資で年収500万円を稼ぐ事例

では、実際に会社員の方が投資を行う場合を想定した事例を見ていきましょう。

2-1 1・2番目の物件を自己資金で購入するか繰り上げ返済で早期完済

まずは、1・2番目の物件を自己資金で購入するか、繰り上げ返済で早期完済を目指します。

物件購入時には値下げ交渉を粘り強く行って、価格を下げてもらうことを目指しましょう。ここでは仮に3300万円で購入できたとします。200万円の余裕ができたため、これを購入時諸経費に充てます。

2-2 3番目の物件を借入金で購入

1・2番目の物件を購入した後、3番目の物件をフルローンで購入したとします。

粘り強い値下げ交渉により、相場より100万円ほど安い1650万円で購入できたとしましょう。これを金融機関からの借入金でまかない、毎月の家賃収入に、先に購入した1・2番目の物件の家賃収入を合算して返済資金とします。

ここで、1件あたり年間で手元にいくら現金が残るかを計算してみます。

| 1年間の家賃収入 | 7万円×12ヶ月=84万円 |

| 空室率 | 5% |

| 1年間の維持管理経費の比率 | 10%(※比較的維持費がかからないため、低めに設定) |

1物件あたりのローン返済前・税引き前年間収入 =1年間の家賃収入(7万円×12ヶ月)×(1-空室率0.05-1年間の維持管理経費の比率0.1)=71.4万円

この71.4万円から、ローン返済および税金納付を行うことになります。

年間返済可能額は、61.5万円(※)×3戸≒184.5万円となります。

(※)先に求めた1物件あたり手元に残るキャッシュフロー71.4万円から、所得税・住民税分および若干の予備資金の計10万円を残し、約61.5万円を返済に充てた場合

3番目の投資物件収支シミュレーションは次のようになります。

| 借入額 | 1650万円 |

| 返済方法 | 繰り上げ返済 |

| 金利 | 3.0% |

| 月額返済額 | 約15.9万円 |

| 年間返済額 | 約191.2万円 |

| 返済総額 | 約1911.9万円 |

| 返済期間 | 10年 |

なお、この物件では、年間返済可能額(184.5万円)を超えた返済(191.2万円)がされていますが、年間数万円の超過であり、予備資金で対応可能な範囲です。

2-3 4番目以降の物件を借入金で購入

3番目の物件のローンが10年後に完済するため、その時期に合わせて4番目の物件を購入します。4番目の条件は、物件タイプ、立地エリアともに3番目と同じで、購入方法も自己資金なしのフルローンで同様とします。購入価格は1750万円を50万円の値引きで1700万円にしてもらったと仮定します。

なお、3番目の物件と異なるのが、1年間の返済可能額です。これまでは、物件1~3の3戸分の家賃収入が返済原資でしたが、4番目の物件では4戸分の家賃収入が返済原資となるため、返済スピードは10年間から8年間へと上がります。1年間の返済可能額は、61.5万円×4戸≒246万円となります。

4番目の投資物件収支シミュレーションは次のようになります。

| 借入額 | 1700万円 |

| 返済方法 | 繰り上げ返済 |

| 金利 | 3.0% |

| 月額返済額 | 約19.9万円 |

| 年間返済額 | 約239.3万円 |

| 返済総額 | 約1914.3万円 |

| 返済期間 | 8年 |

以上のように、4番目の物件は8年間で返済が終わりますので、5番目の物件を購入し、それを完済したら最後の6番目の物件を購入します。なお、5番目の年間返済可能額は61.5万円×5戸≒307.5万円で、6番目が61.5万円×6戸=369万円です。

その返済シミュレーションは以下のようになります。

| 5番目の物件 | 6番目の物件 | |

|---|---|---|

| 借入額 | 1700万円 | 1700万円 |

| 返済方法 | 繰り上げ返済 | 繰り上げ返済 |

| 金利 | 3.0% | 3.0% |

| 月額返済額 | 約25.8万円 | 約30.5万円 |

| 年間返済額 | 約310.0万円 | 約366.6万円 |

| 返済総額 | 約1859.7万円 | 約1832.8万円 |

| 返済期間 | 6年 | 5年 |

計6戸所有したことで、年間総収入は、1戸あたり84万円×6戸=504万円となりました。空室率や諸経費、税金などを除けば61.5万円×6戸=369万円となります。

なお、この事例では、購入したワンルームマンション全6戸のローンを29年かけて完済しています。

また、3番目と5番目の物件では、年間返済可能額を超えた返済がされていますが、前述した通り、予備資金などで十分に対応できる範囲です。

3 まとめ

たとえ貯金が3500万円あっても、ワンルームマンション2戸を購入して終われば、その場合の年間家賃収入は、7万円×12月×2戸=168万円に止まります。

一方、ワンルームマンション6戸を所有すると、年間家賃収入は、7万円×12ヶ月×6戸=504万円となります。この投資事例では、ローン完済に30年近くかかりますが、1物件あたり毎年手元に10万円を残しており、この中から数万円を返済に上乗せすることも状況により可能と考えられます。

また、値引き後のマンション購入価格を1650~1700万円としましたが、物件の探し方や価格交渉のやり方次第で、より安く購入できる可能性があり、その場合にはすべて完済するまでの期間はさらに短縮することも可能です。

今回紹介した投資法は、購入物件の家賃収入を次の投資に回すという、資金を最大限効率的に運用する手法と考えられるため、関心がある方はこの発想を延長して、より資金効率を上げる方法を研究してみてはいかがでしょうか。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- フルローンや低金利など融資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日