中古マンションの売買市場は年々大きくなってきており、2016年にはついに中古マンションの供給数が新築マンションの供給数を上回りました。これからの不動産投資の主体も、新築マンションから中古マンションへと移っていくと考えられます。

ただ、中古マンション投資には、新築マンション投資と比べると気をつけなければいけないポイントが存在します。この記事では、以下のような中古マンション投資のポイントについて解説していきたいと思います。

目次

- 中古マンションの検討の際に複数サイト、複数会社を利用する

- 人口が減少するエリアの中古マンションへの投資は避ける

- 家賃収入が6万円以下の中古マンションへの投資は避ける

- 物件タイプはファミリー向けよりもワンルーム

- 築年が1981年以前でないかをチェック

- 入居者の目線で物件を厳しくチェックする

- 中古マンションの売り主が物件を売りたい理由を考える

- 物件の瑕疵をチェックする

- 建物管理や管理組合についてもチェックをする

- マンション購入時に価格交渉をする

1. 中古マンションの検討の際に複数サイト、複数会社を利用する

まず、中古マンション投資で一番重要な点は、複数の情報源を持つということです。新築マンションであれば、購入を検討している物件のディベロッパーに話を聞くだけでも良いのですが、中古マンション投資では、数ある中古物件の中から最も良い物件を選ぶということが必要になってきますので、複数の情報源から入手した情報を色々な軸で比較検討をすることが必要となります。

たとえば、大手ポータルサイトとしては、楽待、SUUMO、HOME’Sなどを利用して情報収集を行ってみましょう。また、これらのサイトに会員登録をして購入したい物件の条件や購入を検討している中古マンションを登録しておくと、該当する新着の物件情報や、登録した中古マンションの価格が値下がりしたときなどにアラートが届くようになり、日々の情報収集が効率的になります。

また、不動産投資会社や仲介会社を複数利用することも大切です。検討しているマンションブランドのディベロッパーや、大手の仲介会社、購入を検討しているエリアに強い仲介会社などに相談しておくと、それぞれの会社が独自に持っている情報が手元に集まってくるようになるため、比較検討がしやすくなります。

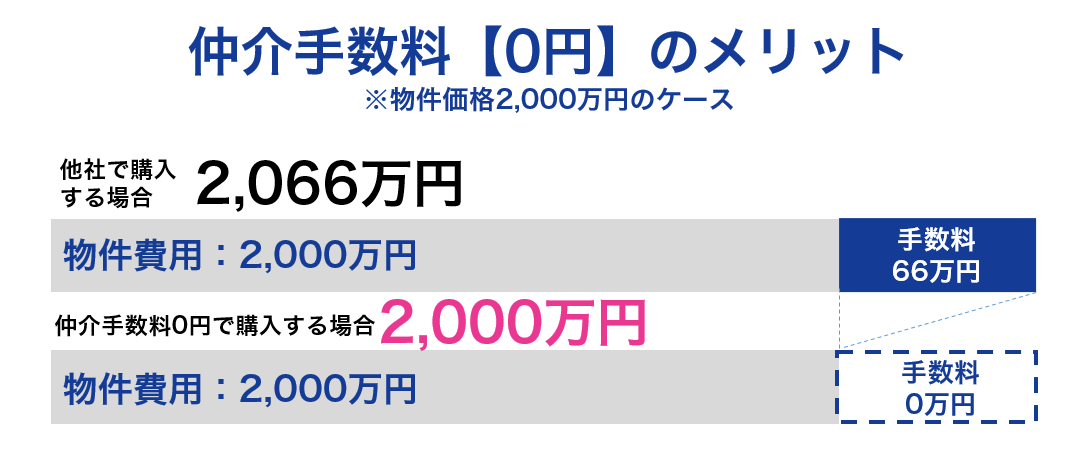

なお、中古マンション購入時の仲介手数料は通常「購入価格の3%+6万円」という金額になりますが、不動産投資会社の中には、エイマックスのように物件を直接仕入れて自社が売主になることで、中古マンション購入時の仲介手数料0円を実現している会社もありますので、うまく活用をしていきましょう。中古マンションの価格は数千万円の水準になることも多いので、以下のように仲介手数料が1%違うだけでも数十万円の違いとなってきます。

- 入居率99.2%、都内の良質な中古ワンルームを黒字収支で運用可能、購入後の賃料アップ実績も多数「エイマックス[PR]」

2. 人口が減少するエリアの中古マンションへの投資は避ける

物件サイトなどで中古マンションを検索してみると、地方や郊外の中古マンションには利回りの良い物件や1,000万円以下のお手頃な価格で購入できる物件が目を惹きます。しかし、利回りや価格だけで選ぶことはおすすめできません。なぜなら、地方や郊外の物件は今後、賃貸の実需が細っていくリスクがあるためです。

マンション投資は入居者がついて初めて成り立つものですので、入居者が減少するおそれがあるエリアをそもそも選ばないということが大切です。購入を検討している物件の市区町村の人口動態などを調べることができればベストですが、そういった下調べの手間を省きたいのであれば、都心エリア(港区、中央区、千代田区など)の駅徒歩10分以内の物件を選んでおけば、大きな空室リスクを抱えることは少なくなります。

3. 家賃収入が6万円以下の中古マンションへの投資は避ける

中古マンション選びの際に、注意したい2点目は家賃収入についてです。こちらは、エリアの話とも重なる点がありますが、地方や郊外の中古マンションの中には、利回りが高いものの家賃水準は低いという物件があります。

投資という側面だけで考えた時は、利回りの良い物件を選びたくなりますが、不動産投資の場合には毎月かかる費用を無視することはできません。たとえば、賃貸の管理費用や修繕積立金などがその代表例ですが、こちらの費用は家賃水準とは関係なくかかる費用となりますので、家賃がどれだけ少なくても一定額かかってしまいます。

たとえば、地方で家賃3万円のマンションのケースであっても、賃貸管理費や修繕積立金を合わせると0.8万円~1万円かかってしまいますので、家賃が低ければ低いほど、収支が悪くなってしまいます。

他にも退居の際の原状回復費や設備修繕費などもかかってきますので、月6万円以上の家賃収入は確保しておきたいところです。家賃があまり低い物件は、いくら利回りが良くてもリスクが高いので避けたほうが無難といえるでしょう。

4. 物件タイプはファミリー向けよりもワンルーム

物件選びをしていると、ファイミリータイプのほうが家賃が高く投資金額も大きいため、ついつい目を惹かれてしまいがちですが、ファミリータイプには2つのデメリットがあるので注意が必要です。

デメリットの一つ目は、空室リスクが高いことです。ファミリータイプの物件の入居者は、ワンルームマンションの入居者と比べると平均の入居年数が長いと言われていますが、裏を返すと今住んでいる物件からはあまり動かないということでもあります。

つまり、現在の入居者が引っ越しをしてしまった場合、次の入居者を見つけるまでに時間がかかるという恐れがあるのです。ファミリータイプは一戸の家賃収入が高い分、一ヶ月の空室は収支に大きな影響が出てしまいますので、返済に不安がある方は避けたほうが無難と言えるでしょう。

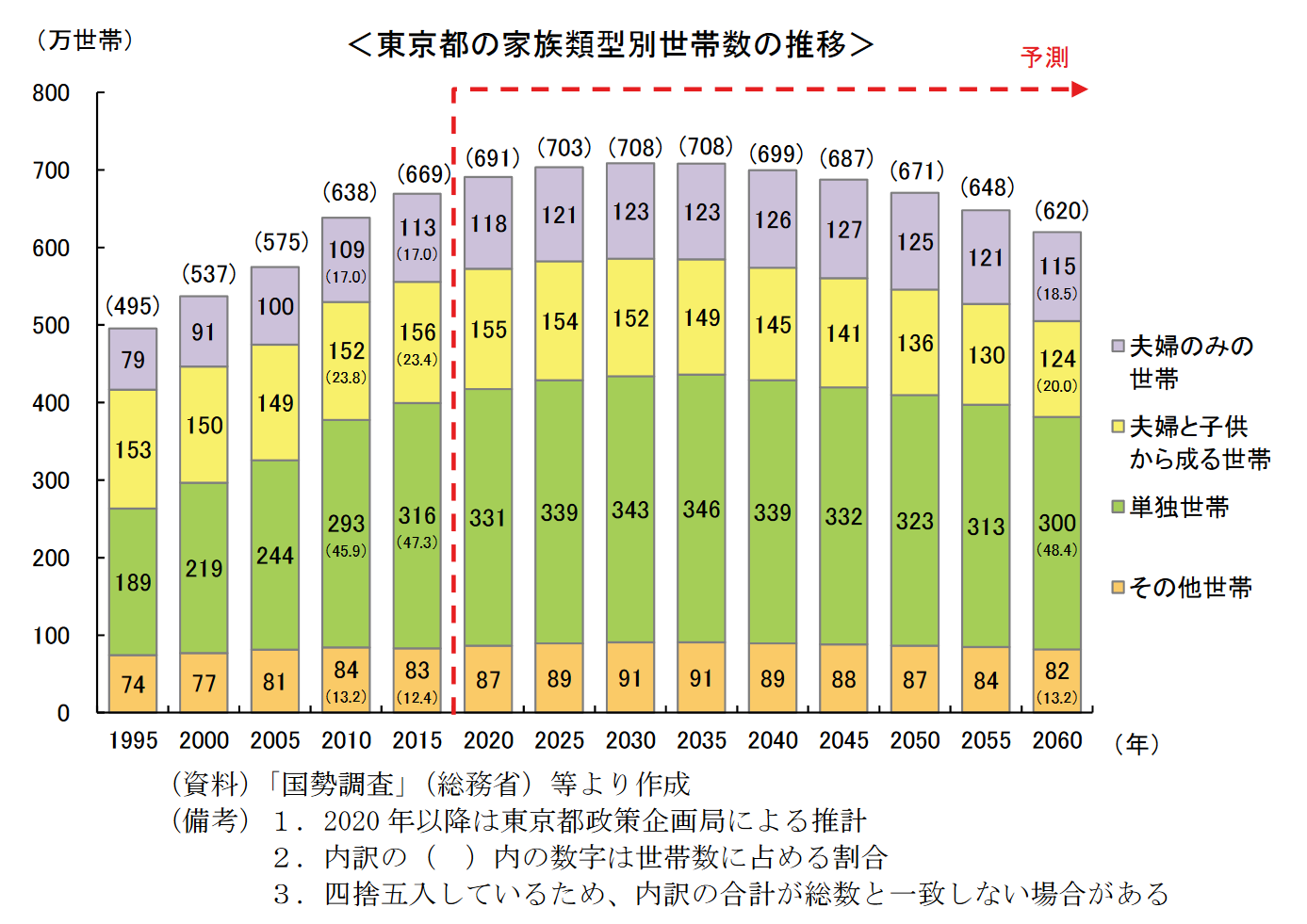

また、東京都の推計では、ファミリー層の数は2015年にピークを迎え、以降減少する見込みであるのに対し、単身者の世帯数は2035年頃まで増え続けるとされています。また、世帯総数に占める構成比も、2035年には48.9%と全体の半数近くが単身世帯になると予測されています。

出典:東京都「2060年までの東京の人口推計」より

出典:東京都「2060年までの東京の人口推計」より

デメリットの2つ目は、ワンルームマンション投資よりも平米あたりの家賃収入が低いという点です。ファミリータイプは空室リスクが大きいことに加えて投資効率も低いので、初心者が安易に手を出すことはおすすめできません。ファミリータイプは、不動産投資経験がある程度身についてきてから改めて検討したほうが良いでしょう。

5. 築年が1981年以前でないかをチェック

物件選びの際に、次にチェックしたいポイントは築年数です。まず一番重要なのは建築された年が1981年以前でないかという点です。1981年に新耐震基準という地震に強い基準で建物を建てられるようになったため、1981年前後の物件は新耐震基準で建てられていない可能性があります。1981年以前の物件を選ぶ場合には、耐震工事がきちんと行われているかをしっかりと確認するする必要があります。

また、こちらは建物管理のポイントでも後述しますが、築年数が15年前後の物件にも注意が必要です。築15年というのは、マンションの大規模修繕が行われるタイミングとなるためです。大規模修繕は修繕積立金という各戸からの毎月の積立金によって行われますが、マンションによってはこの積立金に滞納が発生してしまっているケースがあります。

積立が計画通り行われていないと、大規模修繕の費用が足りないということになり、修繕積立金の増額や一時金という形で徴収されることがありますので、マンション購入後に収支が悪化する可能性があります。築15年前後の物件を選ぶ場合には、修繕積立金の状況なども確認したほうが良いでしょう。

6. 入居者の目線で物件を厳しくチェックする

中古マンション投資では、実際の入居者の目線で物件選びをすることも大切です。すなわち、自分が賃貸物件を選んでいるとして、その物件に住みたいと思えるかどうかという視点です。

もしその物件を借りることを検討するのであれば、SUUMOやHOME‘Sなどのサイトで賃料やアクセス、部屋の広さ、設備、築年数、周辺環境などが周辺の物件と比べて良いのか悪いのかといったことまで調べ上げると思います。このように、入居者の厳しい目線で物件選びをすることで空室リスクを大幅に下げることが可能です。

また、実際に入居者の満足度が高いかどうかは、マンションの口コミサイトをチェックしてみると良いでしょう。たとえば、「マンションノート」というサイトでは、自分が住んだことのあるマンションを投稿すると他のマンションの口コミを閲覧することができます。入居者が実際に感じているマンションの満足度、治安のよさ、周辺の利便性、賃料のコストパフォーマンスなどが分かります。

7. 中古マンションの売り主が物件を売りたい理由を考える

中古マンション市場には、価格が安くて利回りがよく、アクセスも設備も良いといったような全てが揃っているような理想の物件はありません。そういった物件は、そもそも手放す理由がありませんし、市場に出回ったとしても業者が先におさえてしまいます。

そのため、現在市場に出回っている物件には、他の物件に比べて何かしら劣るところがあると考える必要があります。たとえば、利回りは良いが駅から遠くて空室リスクを抱えている、あるいはアクセスは良いが築年数が20年を超えていて老朽化が目立つ、入居者の満足度が低くすぐ退去してしまうので空室期間が目立つなど、物件が抱えている問題をしっかりと見極める必要があります。

上記以外にオーナー側で抱えている問題のケースとしては、たとえば、購入時から物件が値下がりしてしまって早いうちに損切りをしておきたい、別のもっと良さそうな物件に乗り換えたい、大規模修繕の前に売ってしまいたいといったニーズも考えられます。

このように、売り主側の立場に立って、「自分がこの物件のオーナーだったら、どういう理由で売りたいと思うだろうか?いくらで売りたいだろうか?」と考えてみることで、物件の抱える問題や適正な価格について考えを巡らせることができます。

8. 物件の瑕疵をチェックする

中古マンション投資で最も気をつけなければいけないのは、物件に瑕疵(不具合や欠陥など)がないかという点です。新築マンションであれば、物件に瑕疵があったとしても売り主に10年の契約不適合責任がありますが、個人が売主となっている中古マンションの場合は契約書で契約不適合責任が数ヶ月に設定されることが多いため、瑕疵が見つかった場合は購入後すぐに請求しないと泣き寝入りをすることになってしまいます。

瑕疵のチェックポイントとしては、主に下記のようなポイントがあります。

- 給湯器やガスコンロなどが正常に動作するか

- 給排水管の故障など水回りのトラブルはないか

- クローゼットの中などにカビやシミがないか

- 雨漏りはないか

- シロアリなどの害はないか

- ドアの開閉に問題がないか

一度のチェックでは瑕疵が見つからないこともありますし、入居者がいて物件を隅々までチェックしづらいというケースもあるかと思いますが、購入後に後悔しなくて済むようにできる限り細かく何度もチェックをすることをおすすめします。契約不適合責任の範囲や期間についても、仲介会社を介しながら必要に応じて交渉をしてみるのも良いでしょう。

また、購入価格が高額の場合は、住宅診断(ホームインスペクション)の利用を検討してみるのも一つの手です。費用は一回5万円程度で、プロの目で瑕疵をチェックしてもらえるので、その後の安心を買うことができます。購入時に気づかなかった瑕疵が、その後に数十万円の損失を生んでしまうこともありますので、しっかりとチェックをしておきたいポイントです。

その他、中古マンションであっても売主が不動産会社(宅建業者)であれば、契約不適合責任を特約で抹消したり、2年以内に設定したりすることが出来ません。物件に瑕疵があるリスクを避けるのであれば、中古マンションの販売・管理を手掛ける不動産投資会社を利用することも検討してみましょう。

(担保責任についての特約の制限)

第四十条 宅地建物取引業者は、自ら売主となる宅地又は建物の売買契約において、その目的物が種類又は品質に関して契約の内容に適合しない場合におけるその不適合を担保すべき責任に関し、民法(明治二十九年法律第八十九号)第五百六十六条に規定する期間についてその目的物の引渡しの日から二年以上となる特約をする場合を除き、同条に規定するものより買主に不利となる特約をしてはならない。

2 前項の規定に反する特約は、無効とする。

(※宅建業法四十条 2022年1月17日時点)

9. 建物管理や管理組合についてもチェックをする

中古マンションを購入するにあたって、チェックしておきたいポイントは部屋だけではありません。建物自体がしっかりと管理されているか、というのも非常に重要なポイントです。

マンション投資における管理には、「賃貸管理」と「建物管理」の2種類があります。このうち、建物管理とは共用部分の清掃、建物や設備の保守・点検などの管理業務を指します。

区分マンションはオーナーが複数いるために管理組合の設置が義務付けられており、通常、管理組合が設定した管理会社が代行して建物管理を行います。管理組合が形骸化してしまっていたり、管理会社がしっかりと建物管理をしていないと、マンションの美観が損なわれたり、エレベーターの故障が多発したりするなど、入居者に不便や不快感を強いることになってしまいます。

建物管理については、主に下記のようなチェックポイントがあります。

- エントランスや階段・廊下・ゴミ置き場が定期的に清掃されているか

- エレベーターが定期的にメンテナンスされているか

- 消防設備の定期点検は行われているか

- 貯水槽や浄化槽の点検はされているか

- 修繕履歴などがきちんと残っているか

- 管理組合が機能しているか

実際にマンションに視察に行ったり、仲介会社や売り主に建物管理について尋ねてみたりするとよいでしょう。

【関連記事】不動産投資で建物管理がなぜ重要なのか?建物管理に強い不動産会社も

10. マンション購入時に価格交渉をする

中古マンション投資において、購入価格を売り主に交渉してみるという点も非常に大切なポイントです。マンションの値付けは、「この価格でしか売らない」というケースと「この価格で売れたらいいな」というケースの2パターンがあります。大体のケースは、後者の「この価格で売れたらいいな」という値付けになっていることが多く、ある程度の値下げができるように下限の価格まで幅を設定しているケースが多いのです。

これまでのポイントをチェックしていけば、「このマンションは、○○の点は良いが、●●の点が他の物件に比べて劣っている」といった情報が整理できているかと思います。それを仲介会社にも伝えて、「この物件は○○万円以下でなければ、他の物件を検討したほうが良いのではないかと思っています。売り主に価格交渉をしてみてもらえませんか?」と打診をしてみましょう。

仲介会社のほうも物件の購入が決まらなければ手数料が入ってきませんので、しっかりと購入意思を示した上での価格交渉には応じてくれる可能性が高いのです。また、売り主も自分の物件の強み・弱みをある程度わかっていますので、それを指摘された上での値引き交渉には応じる可能性が高くなります。つまり、物件を入念にチェックして購入に時間をかければかけるほど、仲介会社も売り主も価格を下げてくれやすくなります。購入価格が下がれば、仲介手数料やローンの返済利息なども安くなりますので、値引きした金額以上の収益改善効果があります。

ただし、あまりにも相場からかけ離れた指値交渉を行ってしまうと、売主だけでなく仲介会社からの信頼を失ってしまうことにもなりかねません。他の物件を比較対象として取り上げるなどして、まずは相談という形から行ってみましょう。

まとめ:中古マンション投資はチェックポイントをおさえて始めよう

中古マンション投資のチェックポイントはいかがだったでしょうか?中古マンション投資では、情報収集の方法に始まり、エリア、家賃水準、築年数、物件タイプ、入居者の満足度、物件の瑕疵、建物管理の状況、売り主の心理、価格交渉など数多くのポイントがあります。

これらをきちんとおさえて物件選びと購入を進めていけば、失敗する確率を格段に低くすることができますので、ぜひ活用していただければと思います。これから中古マンション投資を始めてみたいという方は、まずは書籍や中古マンション投資の初心者向けセミナーなどで情報を集めてみるとよいでしょう。

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 仲介手数料0円の不動産投資会社の比較・まとめ

- 頭金(自己資金)500万円以上で始められる不動産投資会社の比較・まとめ

- 頭金(自己資金)100万円以下で始められる不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- アイケンジャパン、3連休限定で「アパート経営オンデマンドセミナー」を配信 - 2026年2月19日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2026年2月16日

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

「

「