不動産投資に興味を持つ方の中には高利回りや節税効果を期待してアパート経営を検討している方が多いのではないでしょうか?アパート経営は老後の収入確保や相続税対策としても注目されていますが、土地購入費用や建築費など初期費用が高額になるというデメリットもあります。物件の選び方を間違えればたちまち赤字経営に陥ってしまうため注意が必要です。

そこで今回はアパート経営で儲かる条件とは何か、儲かる物件にはどのような特徴があるのかをご紹介します。アパート経営で成功につながりやすい物件の条件について考えていきましょう。

- アパート経営で儲かる条件とは

- 年間収支に関わる要因

- 売却額に関わる要因

- アパート経営で儲かる物件の5つのポイント

- 高い入居率が見込める

- 家賃と資産価格の下落リスクが低い

- 保全状態が良い

- 経費の比率が適切

- 物件価格や返済額が高すぎない

1 アパート経営で儲かる条件とは

不動産投資で成功するには、投資の運用による収支と、その資産を売却した際のお金との合計が投資額を上回る必要があります。これを計算式で表すと次のようになります。

年間収支×保有年数+資産の売却額>投資額

つまり、儲かる物件を選ぶ際の重要なポイントは、物件の「年間収支が黒字になる」ということと、「売却額が購入時と比べてどれくらい維持・向上できるか」という2つとなります。

1-1 年間収支に関わる要因

年間収支に関わる要因は、以下のポイントになります。

- 年間の家賃収入

- 管理費・修繕費等の経費

- ローンの返済額

- 固定資産税等の税金

入居率や家賃水準が高く、戸数が多いほど収入が多くなり、管理費・修繕費、ローンの返済・税金などの支出が多いと収支はマイナスへと傾きます。

つまり、「入居率が高い」「家賃が高い」「戸数が多い」「修繕費など経費が少ない」「ローンの返済額が少ない」などの要素をもつ物件が儲かる条件と考えられます。

1-2 売却額に関わる要因

売却額については、主に以下の養素で決まります。

- 立地・環境の良さ

- 物件の価値

- 入居状況

- 融資環境

入居需要が低い地域や周辺の資産価格の下落が大きい地域、入居者が集まりにくい立地、物件の魅力が低いデザインや古い設備といった状況の物件であれば高く売却することは困難です。

つまり、高く売却するときの重要な条件は「立地が良いか」「入居率が高いか」「物件のデザインや設備」「融資環境が良いか」などとなります。

2 アパート経営で儲かる物件の5つのポイント

これまで確認した「収支」と「売却額」を左右する5つのポイントについて詳しく見ていきましょう。

2-1 高い入居率が見込める

「退去者が多い」「空室期間が長い」などの状況が続けば年間の家賃収入は大きく減少するため、入居率の高い物件を選ぶ必要があります。ここでは入居率を高く維持できる物件の条件を確認しましょう。

①立地が良くターゲットに適した物件

高い入居率を維持するためには立地の良い物件を探さなければなりません。入居者が生活する上で快適で利便性がよい環境が望まれますが、物件がターゲットの入居ニーズと合致することが重要です。なお、入居者ニーズには「交通アクセス」と「周辺環境」などがあります。

交通アクセス

「最寄駅が徒歩10分以内」「使用する路線がターミナル駅と直結」「高速道路の入り口から近距離」などが好立地の条件となります。

周辺環境

コンビニ、商業施設、学校・病院などが近くにあり、騒音や臭いが生じる工場等が近くにない、などの立地が好まれます。

もちろんターゲットのニーズと環境が合致する物件であることが前提です。電車をよく利用する会社員にとって、病院やスーパーなどが近くても駅から離れている物件などは適しません。

②ターゲットのニーズと間取りが合致する物件

物件の間取りとターゲットのニーズが合致しない物件は、入居者が付きにくくなります。

単身者層の増加が見込める地域でアパート経営を行う場合、ファミリー層が主に利用するような間取りの物件を選んでしまうと入居者が付きづらくなります。単身世帯ならワンルームや1LDKが適しており、2DKや2LDK以上の広い物件などは単身者のニーズには適さないでしょう。

③ターゲットが多く住んでいる地域の物件

入居率を高く維持するには、人口が増加している地域を選ぶ必要があります。

たとえば単身者世帯をターゲットとする場合、若年層の転出過多となっている地方の物件などは集客が難しいと言わざるを得ません。逆に単身者世帯の増加傾向が続いている首都圏、特に東京23区の物件なら高い入居率を期待できると考えられます。

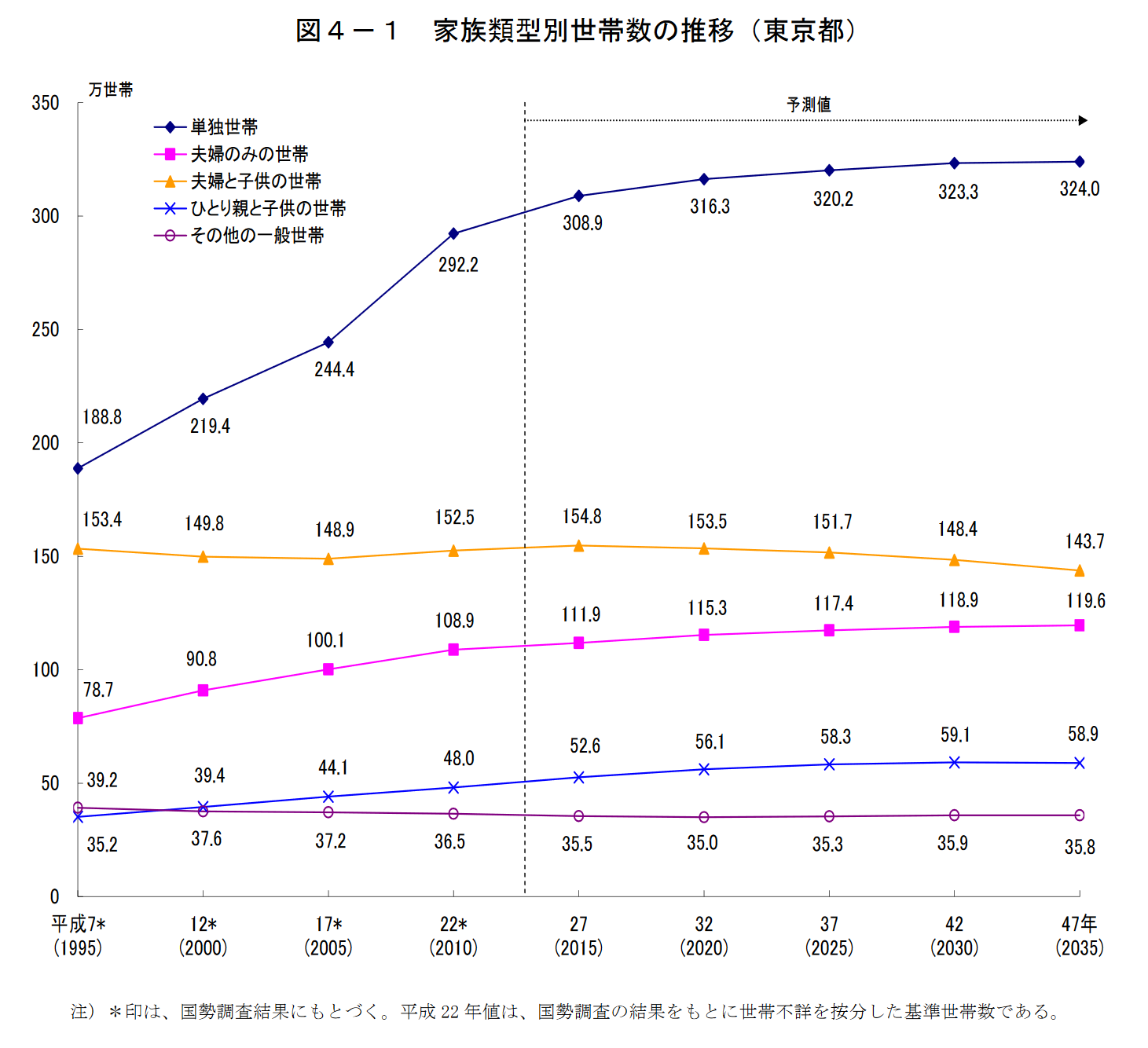

東京都が公表している「東京都世帯数の予測(平成26年3月)」によれば、東京都の単独世帯の世帯数は、2010年以降も増加傾向で推移し、2035年には31.7万世帯(10.9%)の増加となる324.0万世帯になると見込まれています。

こういった国や地方公共団体が公表している人口動態に関するデータを細かくチェックするのも空室率対策を講じる上でとても効果的です。

④デザインや設備面が優れた物件

建物自体の外観や内装といった特徴も入居率を左右する重要なポイントです。

「オシャレでかっこいい」「高級感がある」「かわいい」「落ちついた雰囲気がいい」など最近の入居者のニーズに適したデザインは大きな訴求力になります。

また、人気の設備が整っているのもターゲットから選ばれやすくなる条件です。たとえば、単身者世帯とファミリー世帯では以下のような設備が注目されています。

| 設備内容 | 単身者世帯 | ファミリー世帯 |

|---|---|---|

| インターネット使用料無料 | ○ | △ |

| オール電化 | △ | ○ |

| 浴室乾燥機 | ○ | △ |

| ウォークインクローゼット | ○ | △ |

| 太陽光発電システム | △ | ○ |

| エコキュート | △ | ○ |

| 防犯カメラ・オートロック等 | ○ | ○ |

| 24時間ゴミ出し | ○ | ○ |

*○:人気がある、△:普通

女性には「ウォークインクローゼット」や「浴室乾燥機能付きバスルーム」などは人気がある設備ですし、セキュリティ面では「防犯カメラ」「オートロック」なども需要が高まっています。また、忙しいサラリーマンにとっては「24時間ゴミ出し可能」の物件などの人気が高いといえます。

⑤戸数が多い物件

1棟の戸数が年間収支の向上・安定に影響するため、適度な戸数を有する物件を検討すべきです。

たとえば、1棟の戸数が4戸と8戸とでは、年間の家賃収入に差が生じます。4戸物件の月家賃が7万円なら年間家賃は336万円です。他方、8戸物件の月家賃が5万円でも、年間家賃は480万円となり、4戸物件より年間144万円も多くなるわけです。

また、両物件で1戸×2カ月間の空室が発生した場合、4戸物件は7万円×2月=14万円、8戸物件は5万円×2月=10万円の損失となります。この場合の年間家賃に対する損失の割合は、前者が約4.2%、後者が約2.1%です。

元々の高い入居率が前提とはなりますが、戸数の多い物件のほうが年間収支を改善させ、さらに空室リスクを軽減させることができるといえます。

2-2 家賃と資産価格の下落リスクが低い

家賃や資産価格の下落はその物件自体の魅力や周辺環境の変化などに影響されるため、その点を考慮して物件を選んだほうがいいでしょう。

①物件自体に魅力のある物件

物件の魅力は立地、利便性、デザイン、設備内容によって左右されます。これらの内容が入居者のニーズと一致すれば、入居者は途切れにくく、家賃の低下は抑制されます。家賃が高く維持されれば資産価値も高止まりし、周辺の物件よりも高く売却しやすくなると考えられます。

②家賃・資産価値が下がりにくい地域

家賃や資産価値は投資する対象地域の環境に左右されるため、投資に有利に働く環境となりそうな地域の物件を検討しましょう。

投資対象となる地域の状況により家賃や資産価値は上下します。たとえば、物件のある地域で、人口・企業・商業施設・観光スポット・学校の増加があれば入居需要は増大し、家賃や資産価値の下落は抑えられ、場合によっては上昇することもあります。

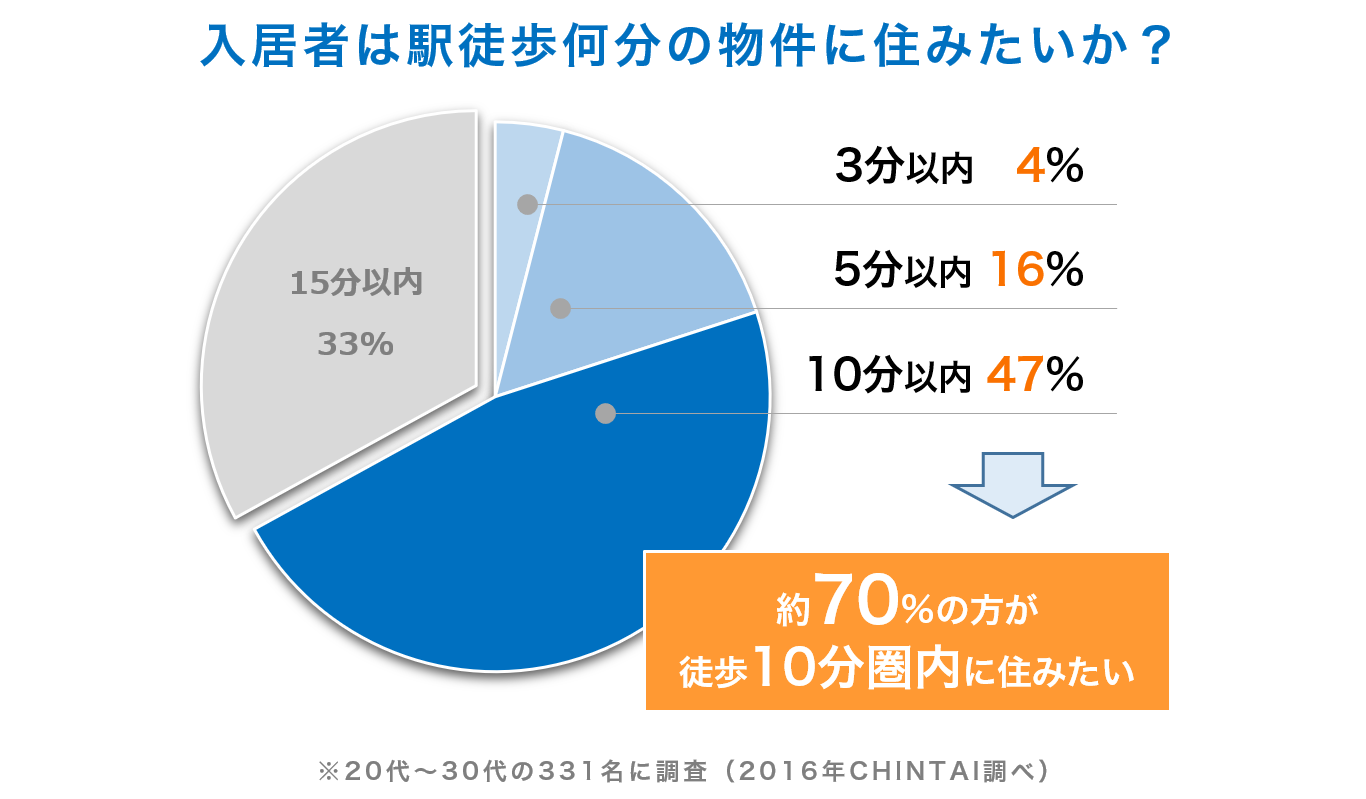

たとえばアパートが築年数10年を超えた後に家賃が落ちにくい物件の特徴は「駅徒歩10分以内」と言われています。それは、アパートのターゲットである単身者世帯にとって、物件選びの最も重要なポイントが駅からの近さだからです。

以下は、20代~30代が「住みたいと思える物件」の駅徒歩分数に関する調査(CHINTAI調べ)ですが、駅徒歩10分以内が約7割だということがわかります。

駅徒歩以外の要因としては、企業や商業施設等の撤退、学校等の移転、風俗施設の増加などが続けば、家賃水準は低下して資産価値も下落しやすくなります。

2-3 メンテナンスコストが低い

もし中古アパートを購入する場合は、保全状態が良く、ただちに大規模修繕が必要にならない物件を検討しましょう。

いくら利回りが高い物件でも、購入後すぐに大規模修繕が必要ならその費用の発生により投資回収が困難になることがあります。そのため修繕履歴を確認するなど直ぐに修繕が必要か否かの確認が必要です。

建物の構造により異なりますが、一般的には築10~15年程度で大規模修繕が必要となります。実際に購入する前に次の大規模修繕が何年後になりそうか、どの程度の費用がかかるか、などを不動産会社や専門家などに確認しましょう。なるべく費用がかからない物件を選ぶのがポイントです。

また、最近では構造躯体等に使用する材料などを工夫することによってマンション並みの長期間の使用を可能としているアパート(劣化対策等級2~3)なども開発され始めています。そういったアパートであれば、メンテナンスコストが少なくて済むというメリットや融資の返済期間も30年~35年と長くしてもらえるというメリットなどがあります。

2-4 経費の比率が適切

賃貸管理費や入居付けの広告費、建物管理費などの経費が多くなり過ぎない物件を選ぶのが良いでしょう。毎月の適切な維持管理は欠かせませんが、管理業務の内容に対して割高な物件は適切とは言えません。

また、確定申告を税理士事務所などに外注する場合は税理士に支払う費用が高くなりすぎないようにチェックをすることも大切です。税理士事務所に支払う費用が年20万円を超えている場合には、依頼する業務内容や依頼する事務所自体を見直したほうが良いでしょう。

2-5 物件価格や返済額が高すぎない

「家賃は相場以上」「維持管理費用は相場以下」の物件でも、物件価格が高過ぎるとローン返済額も大きくなり、年間収支を悪化させるので注意しましょう。

たとえば、購入費が1億4,200万円、年間家賃収入864万円の木造アパート(築5年)の表面利回りは約6.08%になります。この物件で、年間の経費が43.2万円、固定資産税等が70万円、ローン返済額が839万円(頭金1,000万円、金利2.0%、返済20年)、稼働率95%で運営すると年間収支は約94万円の赤字です。

しかし、この物件の購入費が1億2,000万円で、経費・税金等が上記条件と同様なら年間収支は約39万円のプラスとなります。このように毎月の収支を黒字にするには家賃収入に対して高すぎない価格の物件や適切な融資条件金利を選ぶことも大切です。

- 上場企業が運営している不動産売却サービスの比較・まとめ

- 利用者が多い不動産売却・査定サービスの比較・まとめ

- 入居率99%超・融資実績1%台など総合力が高いマンション投資会社の比較

- 【不労所得を目指したい方向け】不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日