不動産投資において物件を購入する際には、物件や不動産会社を精査するとともに、インフレ率と長期金利の推移を確認することも重要です。

インフレ率は物件価格に影響する上に、長期金利は投資用不動産ローンの利率に影響します。また、投資用不動産ローンが使いやすくなると、物件購入を検討する投資家が増えるため、需要が拡大して物件価格も上がると考えられるためです。

本記事では、インフレ率・長期金利・不動産価格の3点について推移を比較します。不動産投資をこれから始める方、不動産運用を実際にされている方はご参考下さい。

目次

1.2015年以降のインフレ率推移

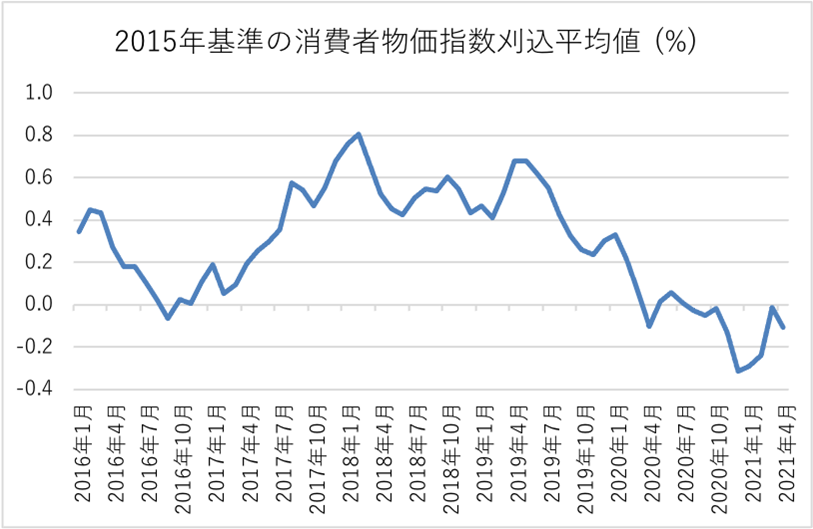

2015年以降のインフレ率推移を検証します。2020年以降は特に新型コロナウイルスの影響が見られます。日本銀行が発表している資料を参照すると、2015年以降のインフレ率推移は以下グラフの通りです。

※参照:日本銀行「分析データ>基調的なインフレ率を捕捉するための指標」

※参照:日本銀行「分析データ>基調的なインフレ率を捕捉するための指標」

直近5年間でインフレ率が最高だったのは2018年1月〜2月の時期で、それぞれのインフレ率は対前年比0.8%でした。この時期にインフレ率が上がった原因の1つは、アメリカにあると考えられます。

想定される主要な原因は、トランプ政権によるアメリカの法人税減税に対する期待から、アメリカの株価が史上最高値を更新したことです。

アメリカの株価上昇は日本の株価にも浮揚効果をもたらし、株価の上昇が景気の改善を促した結果、日本でもインフレ率が上昇したものと考えられます。

日本における2015年以降のインフレ率は、周期的な上下動を繰り返しているようにも見えます。しかし、2020年以降の下がり幅は、2016年の下がり幅よりも大きくなっている点が特徴的です。特に、2020年末にかけては対前年比で-0.3%まで下がっており、直近5年間では最低となっています。

なお、失業者数などと照合して見ると、2020年10月の失業率と完全失業者数は過去5年間で最高に近い数値まで上昇した時期です。新型コロナウイルスの影響によって景気が悪化したため、インフレ率が下がったとも考えられます。(※参照:総務省統計局「労働力調査 長期時系列データ」)

2021年3月のインフレ率は対前年比で0%まで持ち直しましたが、4月には再び-0.1%に下がっています。今後の推移も、新型コロナウイルスの影響を大きく受けると考えられます。

2.2015年以降の長期金利推移

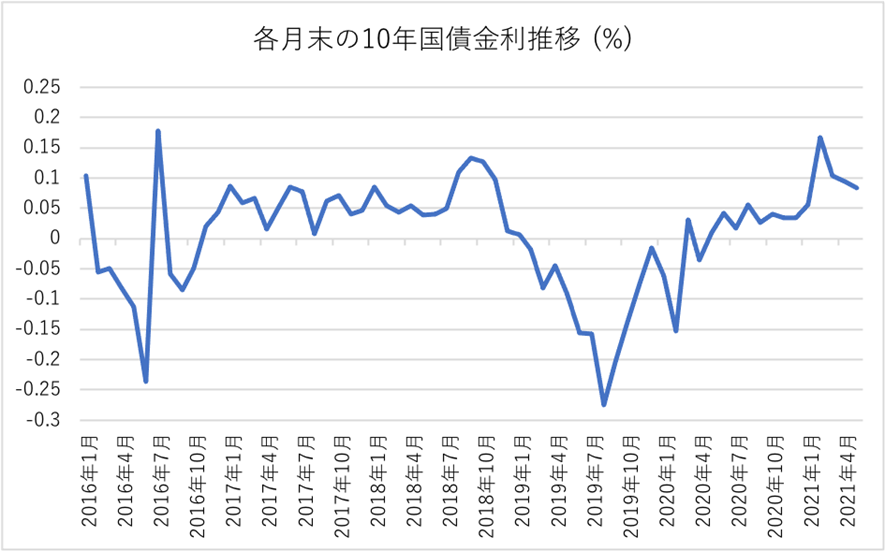

つづいて長期金利の目安となる10年国債の推移を検証します。直近5年間の推移では、特に低下している時期が2つありました。日本銀行が発表している資料によると、10年国債の利率は以下グラフのように推移しています。

※参照:財務省「国債金利情報」

※参照:財務省「国債金利情報」

2016年以降の約5年間において長期金利が最高に到達したのは2016年7月で、金利は0.178%でした。なお、2021年2月にも0.168%に達しており、直近5年間で2番目の高金利となっています。

反対に長期金利が最低値を記録したのは2019年8月で、金利は-0.275%でした。2番目に低かったのは2016年6月で、金利は-0.237%です。

新型コロナウイルスの感染拡大と長期金利の関連性を鑑みると、日本で最初に感染者が確認されたのは2020年1月で、翌月の2月には長期金利が下がっています。しかし、それ以降は上昇基調にあり、2020年5月以降は0%を下回った月がありません。

なお、日本銀行は「利上げは当面先になる」との見解を示しており、2021年時点では低金利政策が今後も継続される見通しです。

長期金利とインフレ率の推移を照合すると、インフレ率はコロナの感染が拡大してから低下気味ですが、2020年下半期以降の長期金利は直近5年間で比較的高めに推移しています。

10年国債の利回りは「期待インフレ率と期待される経済成長率」に左右される側面もあり、金利の推移からは「経済の回復期待が大きい」とも考えられます。

また、長期金利が2016年11月以降プラスで推移している一方、インフレ率も2017年の春以降上昇したことを鑑みると、長期金利の後を追う形でインフレ率も上がっていると考えられます。

3.投資用物件の価格推移

投資用区分マンションと一棟アパートの価格推移を検証します。それぞれ違った値動きをしている点が特徴的です。

3-1.投資用区分マンションの価格推移

不動産投資と収益物件の情報サイト健美家が発表している「マンスリーレポート2021年4月期」によると、2015年以降、約1,600万円を上限として上下動を繰り返している様子が伺えます。しかし、長期的には約1,300万円〜1,600万円の間で横ばいと言える状況です。

物件価格が上がったタイミングを見ると、2019年2月と2021年4月に物件価格が上がっています。2019年2月は長期金利の下がり始めに近い時期であり、不動産投資ローンの金利も下がったものと考えられます。

また、インフレ率の推移と照合すると2019年初頭は比較的インフレ率が高めに推移していた時期です。インフレ率が高く金利が低い時期は、投資用区分マンションの価格も上がりやすいと言えます。

なお、2021年4月はインフレ率が低い時期ではありますが、長期金利は直前の時期よりも少し下がった時期です。投資用区分マンションの価格推移は、金利に敏感に反応するとも考えられます。

3-2.一棟アパートの価格推移

一棟アパートの価格推移をみていきましょう。区分マンションと比較すると、一棟アパートの価格は上下動が多い点が特徴的です。

不動産投資と収益物件の情報サイト健美家の「マンスリーレポート2021年4月期」を参照し、2015年からの推移で見ると、一棟アパートは2016年から2017年にかけて上昇基調で推移しました。2017年に入って以降の価格推移は比較的横ばいです。約6,200万円〜7,000万円の間を上下動しています。

インフレ率および長期金利の推移と一棟アパートの価格推移とを照合すると、物件価格が上がった時期とインフレ率が上がった時期とは概ね一致しています。その一方で、インフレ率は2020年以降低下していますが、一棟アパートの価格は下がっていません。

なお、2019年に長期金利が低下している一方でアパートの価格は変動していないことから、長期金利の低下は区分マンションと比較してアパートの価格に影響しなかったと言えます。

まとめ

インフレ率・長期金利と投資用不動産の価格推移を照合すると、どちらも区分マンションや一棟アパートなど不動産価格に影響を与えている様子が伺えます。ただし、物件種別の比較では、区分マンション価格の方が双方の指標に敏感に反応してきた背景があります。

一棟アパートについては、低金利がすでに長期間続いていることや物件規模の大きさから、インフレ率の影響が大きいと考えられます。直近5年間で見ると、2021年時点のインフレ率は低めに推移しているため、今後の価格推移には注意を要します。

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日