不動産投資には複数のリスクがありますが、実物の不動産を運用する不動産投資においては、災害に関するリスクにもケアが必要です。

不動産投資に関する災害リスクの対策としては、火災保険の加入やハザードマップの確認など、購入前に確認しておきたいポイントがいくつかあります。

そこで本記事では、不動産投資で想定される災害リスクに加え、それぞれの対策について解説します。

目次

- 不動産投資で想定される災害リスクとは

1-1.地震による損壊または全壊のリスク

1-2.火災のリスク

1-3.水害のリスク

1-4.土砂災害のリスク - 災害リスクに備えるための方法

2-1.災害に強い物件で不動産経営をする

2-2.火災保険に地震保険の特約を付加する

2-3.保険の対象について理解する

2-4.物件購入時にハザードマップを確認する

2-5.不動産を複数戸(棟)に分散して所有する - まとめ

1.不動産投資で想定される災害リスクとは

不動産投資で想定される代表的な災害リスクについて、統計なども用いて解説します。特に気を付けるべきと考えられるリスクは3種類の災害です。

1-1.地震による損壊または全壊のリスク

地震大国などと報道されることもあるほど、日本は世界的に地震が多い国の一つです。しかし、例えばRC造のマンションでは、地震で全壊するほどの被害を被った事例は多くありません。

国は大きな地震が起こるたびに建築基準法で定める要件などを見直しているため、法律に則った基準で建設された建物であれば、大きな被害に遭うリスクはそれほど大きくないと言えます。

RC造のマンションについては1981年に施工された新耐震基準において、震度6程度の大規模な地震にも耐えられる構造とすることが義務づけられています。

また、木造の建物については2000年に基準が見直されて「数百年に1度の規模の大地震に耐える」強度とすることが義務づけられています。

社団法人高層住宅管理業協会が発表した資料によると、東北地方および関東地方で、東日本大震災によって建て替えが必要なほど大破したと言えるマンションは、調査対象の中にはありませんでした。具体的な被害の状況については、以下の表のようになっています。

| 被害の程度 | 調査対象に占める割合 |

|---|---|

| 致命的な被害(建て替え必要) | 0.00% |

| 大規模な補強や修繕が必要な被害 | 0.04% |

| 外壁タイルの剥落やひび割れなど | 2.01% |

| 外観上は目視できない軽微な被害 | 14.43% |

| 被害なし | 83.52% |

※参照:社団法人高層住宅管理業協会「東日本大震災の被災状況について」

調査対象地域には宮城県と福島県も含まれており、調査棟数は46,365棟となっています。

RC造りと木造を比較すれば、相対的には木造のアパート・戸建ての方が地震で被害を受けるリスクは高いといえます。2000年以降に建てられた物件については、最低でも数百年に1度の大地震に耐える強度で建てられています。

しかし、たとえば熊本の震災においては、短時間に震度7クラスの地震が立て続けに発生した結果、新耐震基準導入以降の物件であっても、接合部の溶接不良などが見られた戸建てでは一部倒壊などの被害がみられました。(参考:国土交通省「「熊本地震における建築物被害の原因分析を行う委員会」報告書のポイント」)

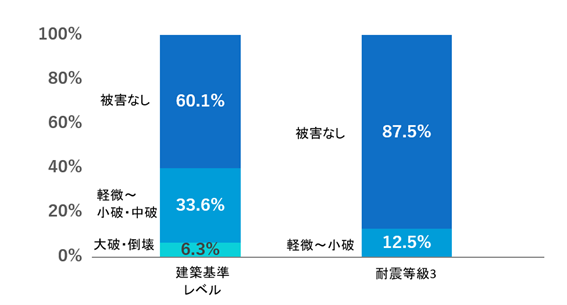

現代では、最低限の基準といえる建築基準法にくわえて、耐震等級が1~3まで付与されます。最大の等級3を有する建物は建築基準法1.5倍の強度を持つ構造です。耐震等級の高い物件なら、RC造・木造にかかわらず、地震による倒壊などの直接的な被害のリスクは抑制できるでしょう。

一方で、地震の際には火災や津波による水害などが同時発生するリスクもあります。地震と付随して起こる他の災害への対処も重要といえるでしょう。

1-2.火災のリスク

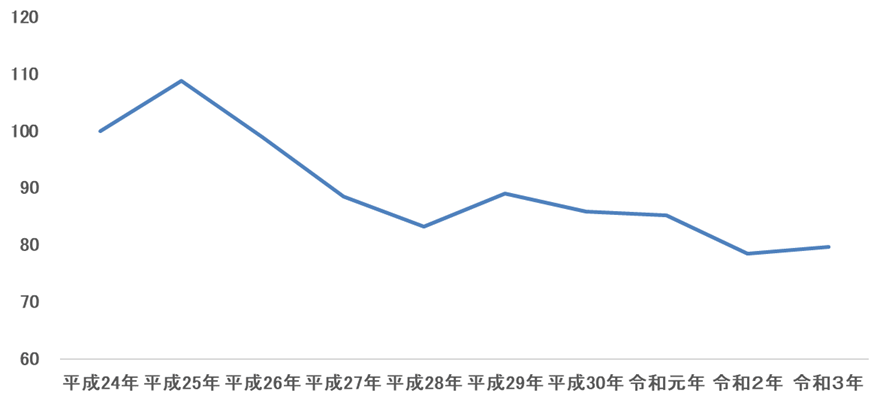

不動産投資では地震に加えて火災による被害にも備える必要があります。幸い、近年の防災対策や耐火性の強い建造物の増加も背景に、火災の件数自体は減少傾向です。

平成24年の件数を100としたときの火災件数の推移

※e-stat「火災統計」を参照し筆者作成

※e-stat「火災統計」を参照し筆者作成

ただし、大地震が発生すれば大規模な火災が併発するリスクは否定できません。また、今後は空き家の増加により、乾燥した空き家からの発火リスクなどにも注意が必要です。

火災は、建物が密集している都市部に多いイメージがあります。しかし、人口1万人あたりの火災件数である「出火率」の数値は次の通りで、地方部の方が人口を平準化したときの火災リスクはやや高いといえます。

出火率(人口1万人あたりの火災件数)

- 大都市|2.3件

- その他の都市|2.8件

- 町村|4.6件

※e-stat「火災統計(2021年時点)」

自らが所有する部屋で火災が起きた場合だけではなく、近隣の住戸で火災が起きた場合に延焼する場合もある点に要注意です。

火災の程度によっては壁紙や設備の交換で済む場合もありますが、万一全焼してしまった場合には修繕費用も高額になります。発生確率が低いからと油断せず、火災に対する備えが必要です。

1-3.水害のリスク

河川や海が近くにある場合は特に水害リスクにも要注意です。水害には大きく分けて、次のパターンに分けられます。

- 洪水や河川の氾濫

- 高潮

- 津波

河川の近くの物件では洪水や氾濫、海の近くの低地では高潮・津波のリスクを理解しておく必要があります。

洪水や河川の氾濫は、1物件あたりでみれば被災の確率は高くないものの、台風や集中豪雨などを契機に河川の氾濫・堤防の決壊などで大規模な浸水が発生することがあります。また都市部では、上下水道のキャパシティがオーバーして局所的な浸水が発生する場合もあります。

所有する住戸や建物に直接の被害がなくとも、水道や電力等インフラの損害が及ぶリスクもあります。また、区分マンション投資では、所有する住戸に直接の被害がなかった場合でも、自動ドアやエレベーターなどの共用設備が故障すれば、管理組合から修繕費用を徴収される可能性があるので要注意です。

「高潮」は海岸付近で注意すべきリスクで、主に低気圧や強風などが原因で海面が異常上昇する災害です。海面が堤防を越えれば、標高が0m前後の低地には一気に海水が流れるリスクがあります。

「津波」も同じく沿岸部で発生するリスクのある災害です。日本では、主に地震と併発するケースが多く、東日本大震災のように「揺れによる倒壊」など地震による直接の被害よりも甚大なダメージを与える場合があります。

保有する物件に大津波(3m程度以上の津波)が押し寄せた場合は、建物の全損だけでなく、住民の方にも甚大な被害が及ぶ可能性が高いでしょう。

1-4.土砂災害のリスク

土砂災害とは、土砂崩れや土石流などにより大量の土砂が流れてくる災害です。主に悪天候により急斜面の地盤が緩んだときなどに発生します。

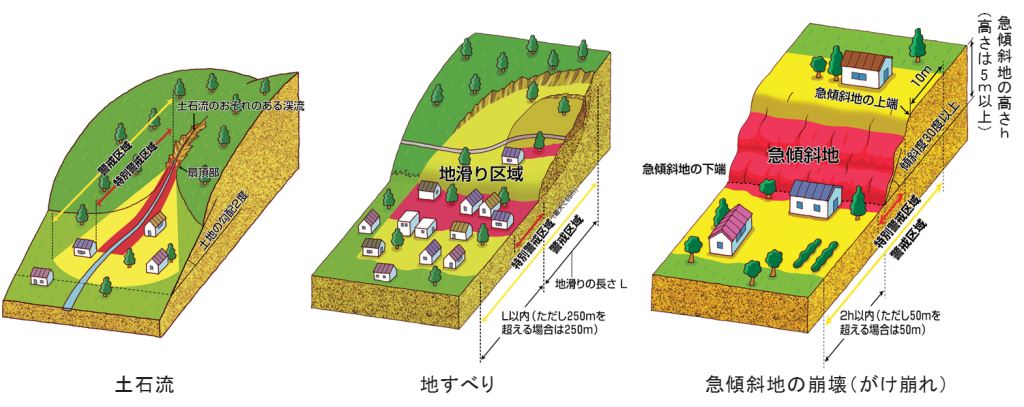

土砂災害は、急斜面の近くなど発生箇所が限られていて、危険性の高い地域は土砂災害警戒区域(イエローゾーン)、土砂災害特別警戒区域(レッドゾーン) などで区切られています。

※画像引用:東京都建設局「土砂災害警戒区域(通称:イエローゾーン)・土砂災害特別警戒区域(通称:レッドゾーン)」

土砂災害が起きたときの被害の大きさを予測するのは難しく、警戒区域(レッドゾーン) にある物件は、土砂災害により甚大な損害を受ける可能性を想定しておく必要があります。

戸建てであれば建物がほぼ全損になるうえ、同じ場所に建物を建てるとなると地盤整備に多額の費用がかかる恐れがあります。強固なビルであっても、土砂の除去や破損した外壁・窓の修繕が大きな負担となるでしょう。

2.災害リスクに備えるための方法

災害リスクに備えるためには、まず災害に強い物件を保有するのが第一です。そのうえで、地震や水災などの災害によって被害を受けた場合は、保険を活用すれば、複数の被災に対する被害の補償を受けられます。ハザードマップにより保有する物件の災害リスクを理解したり、複数物件で分散投資したりするなどの対策も重要です。

地震や水災などの災害によって被害を受けた場合は、火災保険に加入していれば大半の場合は保障を受けられます。火災保険の活用は災害リスクに対する備えとして最も代表的です。

2-1.災害に強い物件で不動産経営をする

災害リスクを理解したうえで、費用対効果に見合う範囲内で災害に強い物件で不動産経営を行うのが第一です。RC造りのマンションや築浅・新築木造物件であれば、地震による倒壊や損害リスクが小さい物件も多く見られます。

たとえば、熊本大震災では、耐震等級3年の物件はたとえ木造でも被害が限定的でした。

熊本大震災における木造建築物の被害状況

※国土交通省「「熊本地震における建築物被害の原因分析を行う委員会」報告書のポイント」を参照し筆者作成

水害は1階の床面を高くしておけば、床上浸水のリスクを低減させられます。床上浸水を避けられれば修繕の規模が小さくなり住めない期間も短縮できるため、可能な範囲で水害に強い物件で不動産経営をするのが一案です。このように、まずは防災能力に着目して物件選びを行うのが、有効な防災対策の一つとなります。

2-2.火災保険に地震保険の特約を付加する

地震保険に加入していれば、被害の程度によって保険会社から保障を受けられます。地震保険は火災保険とセットでしか加入できません。ただし、すでに加入済みの火災保険に地震保険を付加することも可能なケースも多くあります。

火災保険単体では地震による被害が補償されないため、地震に備えるためには火災保険+地震保険で加入する必要があります。

注意点として、地震保険の保険金額は火災保険の30%~50%の範囲内で、建物は5000万円、家財は1000万円が上限です。基本的に火災保険の保険金額は建物や家財の評価額で決まるため、地震保険で補償される額は物件や家財の価値の半分以下となります。

たとえ保険に加入していても、震災で被害が出れば投資家にも一定の負担が発生する点には留意しましょう。

2-3.保険の対象について理解する

火災保険などの保障内容は、保険会社が発行する約款に記載されています。しかし、約款には専門用語が使われていることも多いほか、内容が多岐に渡っているため、内容をしっかり把握しているという人は少ないものです。

火災保険が保障対象としている災害は、火災だけではなく多岐に渡っています。例えば以下のようなものです。

- 火災

- 落雷

- 大風による窓ガラスの破損など

- 雹が降ったことによる被害

- 水災

特に着目しておきたいのは、水災に対する被害が補償されることです。発生原因が地震ではない洪水や高潮によって発生した水害は、基本的には火災保険の補償範囲となります。

「床上浸水または地盤面から45cmを超えて浸水した場合」に補償されるケースが多いため、具体的な条件についてはそれぞれの約款を確認しておきましょう。

その他、突風によって物が飛ばされてきた結果窓ガラスが割れてしまったなどの場合も、火災保険による保障の対象となります。高温によって窓ガラスにひびが入ってしまうことを熱割れと言いますが、熱割れも火災保険の保障対象です。

例えばマンションでは、外気に触れる窓ガラスは共用部分とされており、管理組合の管理範囲内です。窓ガラスが熱割れを起こした場合などは、マンションの管理会社へ連絡すれば、管理組合が加入している火災保険で対応してくれます。

特約によって補償内容を変更したり、逆に補償を制限して保険料を抑えられる場合もあります。細かい補償の内容や条件が保険商品によって異なることも考えられます。火災保険に加入する前に、どの被害が保障対象となるのか理解することが重要です。免責金額も選択できる場合があるので、掛金と免責金額のバランスを取る必要があります。

2-4.物件購入時にハザードマップを確認する

ハザードマップを確認して、災害リスクが高すぎない地域を選ぶのも火災保険の加入以外にも、水害の恐れが少ないエリアの物件を選ぶのも、有効な対策の一つです。

ハザードマップとは、過去の水害事例などを参考として水害による被害が出ると想定されるエリアを示した地図のことです。自治体によっては土砂災害警戒区域(イエローゾーン)、土砂災害特別警戒区域(レッドゾーン)など、土砂災害リスクも識別できます。国土交通省や各市町村が作成しており、ハザードマップポータルサイト上で確認できます。

これから新しく物件を所有する予定がある方で、防災に対してこだわるなら、ハザードマップを確認して水害や土砂災害のリスクがきわめて低い地域を厳選しましょう。ただし、東京・大阪・名古屋など日本の大都市圏はいずれも低地のため、好立地で災害リスクが非常に低い地域は限られています。

ハザードマップには想定される浸水の深さも記載されています。たとえば、床の高さを想定される浸水の深さ以上に設定して、想定を超える浸水リスクをカバーするために保険に加入するなど、ほかの対策とバランスを取りながら物件選びを進めるのも一案です。

2-5.不動産を複数戸(棟)に分散して所有する

一つの物件に資産を集中して投資していると、災害にあったとき、大きく資産を棄損してしまうリスクがあります。運用対象の不動産のエリアを分散させておくと、このような災害リスクへの対策になります。

また、エリアを分散させておくことで特定エリアにおける環境の変化や入居率の低下などのリスクも分散させることが可能です。一つの投資対象に投資資金を集中させず、分散投資を心がけてみましょう。

まとめ

不動産投資では地震・火災・水害や土砂災害などの自然災害リスクに要注意です。これらの自然災害に備える方法として、まずは火災保険への加入を検討してみるとよいでしょう。

なお、火災保険の保障内容には任意の項目もあるため、保険加入時に保障内容を確認することが重要です。そのほか、水災に対する備えとしては、あらかじめハザードマップを確認してからエリアを絞り込むことも有効と言えます。

【関連記事】アパート経営で実施したい地震・火災の災害対策は?耐震性に強みがある不動産会社も

- 初心者向け無料セミナーを開催している不動産投資会社の比較・まとめ

- 新築マンション投資に強い不動産投資会社の比較・まとめ

- サラリーマン・会社員に向いている不動産投資会社の比較・まとめ

- 中古マンション投資に強い不動産投資会社の比較・まとめ

- 入居率が高い(98%以上)不動産投資会社の比較・まとめ

HEDGE GUIDE 編集部 不動産投資チーム

最新記事 by HEDGE GUIDE 編集部 不動産投資チーム (全て見る)

- シノケングループとPKSHA、生成AIと独自データを融合した「セールスAIエージェント」を提供開始 - 2026年1月16日

- シノケングループ、建築基準法改正に対応した木造3階建てアパート「LOFTRIA」を販売へ。高さ制限緩和で資産価値最大化 - 2026年1月16日

- 2025年の不動産投資市場はどう動いた?プロに聞く2026年の市況見通し・予測も - 2026年1月8日

- 上場企業など大手不動産投資会社8社の実績・評判は? - 2025年12月18日

- 金利上昇局面で縮小する「イールドギャップ」。資産価値を守るための不動産投資戦略は?【取材あり】 - 2025年12月5日